Избранное трейдера Leo

Опционный робот в торговле, Король умер! Да здравствует король!

- 20 октября 2016, 14:47

- |

Заканчиваю рассказ про жизнь опционной позиции в октябрьской серии на Сбербанк, начатый в конце сентября в этом посте.

Ещё 17.10.2016 в понедельник утром биржа & ко совершенно неожидано вдавили волатильность октябрьской серии.

Остаточный потенциал прибыли показался слишком маленьким, поэтому позиция была быстро закрыта.

На экспирацию выходили, имея на руках 30 синтетик и пачку купленных путов дальних страйков на тот случай,

если ЦБ вдруг отзовет лицензию у Сбера.

Прибыль позиции без учета комиссий составила +3 600 руб.

Комиссия биржи-брокера примерно (-1000) рублей.

Ещё около тысячи потрачено на тестирование торговли и проверку новой версии ТСЛаб.

=) У Вас, конечно, этих убытков не будет.

Итого по версии брокера Profit = 77 697 — 76 256 = 1441 руб что составляет

( Читать дальше )

- комментировать

- 418 | ★16

- Комментарии ( 31 )

Каленкович про оптимальные риски в трейдинге. 4 года спустя

- 20 октября 2016, 11:22

- |

Предыдущее его легендарное выступление на нашей конфе было в 2012 году:

https://youtu.be/4IVx83T4wsE

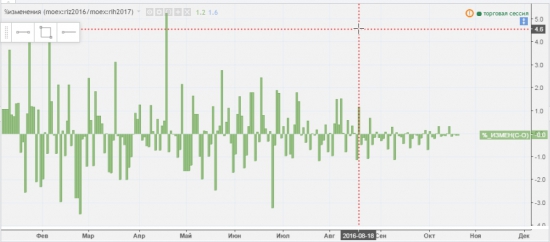

Индикатор % изменения для Tradingview.

- 20 октября 2016, 10:34

- |

( Читать дальше )

Инвестору на заметку.Социально-ответственные инвестиции. Выбор ETF.

- 20 октября 2016, 09:30

- |

Прошли дни, когда инвесторы в биржевые фонды (ETF) ориентировались только на рыночную капитализацию и дивиденды. Сегодня доходность по-прежнему остается важнейшим фактором, но при этом инвесторы хотят, чтобы их деньги приносили пользу всему человечеству.

По данным Morningstar, 70% всех инвесторов заинтересованы в социально-ответственном вложении денег, причем 80% молодых людей намерены учитывать данный фактор при принятии инвестиционных решений. Опубликованное в 2015 г. исследование Morgan Stanley показало, что в 2012 г. $1 из каждых $9 американских активов под профессиональным управлением был инвестирован с учётом всей совокупности социально-экономических и экологических факторов долгосрочного развития. В 2014 г. эта цифра увеличилась до $1 из каждых $6.

Это означает, что озабоченность будущим стала трендом, и правительства уже вкладывают значительные средства в чистую энергию и новые услуги, а значит акции компаний, которые их производят, могут подорожать.

( Читать дальше )

Облигационный фонд на Америке

- 18 октября 2016, 13:51

- |

Доходность 2-4% хватит за глаза. На какой площадке торгуются? Как искать в IB их?

Временно хочу разместиться там, пока разбираюсь что к чему на рынке США.

Options Opportunity Researcher - Инструмент поиска опционных Десятикратников (сделок с доходностью выше 1000%)

- 13 октября 2016, 14:30

- |

( Читать дальше )

Ошибки трейдеров

- 11 октября 2016, 19:22

- |

1. Отсутствие системы. Как бы смешно в контексте этой статьи не казалось такое утверждение, но случаи бывают. С системой часто путают метод анализа, а это совершенно разные вещи. Если кратко, то метод анализа – способ прогнозирования рынка. Система – чёткая и однозначная последовательность действий в любых рыночных ситуациях, которая приносит прибыль.

2. Отсутствие манименеджмента. Многие трейдеры вообще не знают что это такое. ММ – большая составляющая успеха в торговле, ни один профессиональный трейдер не работает без него. Выбор размера позиции, когда увеличить объём, когда уменьшить, каким лотом торговать – за всё это отвечает ММ. Кстати, некоторые методы управления капиталом (альтернативное название) могут в несколько раз увеличить доходность системы.

3. Отсутствие веры в себя. Нет психологической уверенности в самом себе – нет результата. Трейдинг это очень эмоциональная сфера деятельности. Чтобы не поддаваться эмоциям, нужна железная воля, какой-то внутренний стержень, убеждения, цели. Верьте в себя! Иначе, никто не поверит.

( Читать дальше )

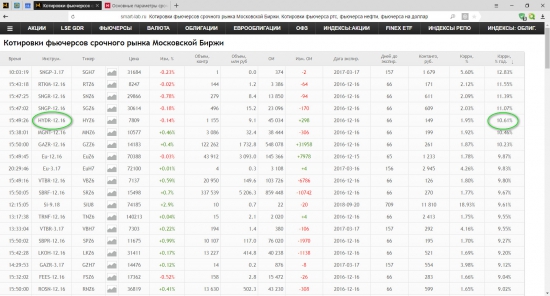

Вопрос про кэрри, % год (годовая доходность, которую дает одновременная продажа фьючерса и покупка базового актива)

- 11 октября 2016, 16:19

- |

Не понимаю, как считается годовая доходность?

Например Русгидро торгуется 0,7660. Фьюч 7809. Акцушек надо купить на 7660 рубля и продать 1 контракт, разница получается 149 рублей, это и есть наш доход к экспирации, я так понимаю..

Т.о. наши расходы 7660 (акции) + 1408 (ГО фьючи) = 9068 рублей

Доход 149 рублей, что составляет 149*100/9068= 1,64%, за квартал или 6,57% годовых (1,64*4 квартала)

Я правильно делаю или нет?

Если да, то откуда берется годовая доходность 10,61%

Не стесняемся налетаем, всем + в карму..

Важные мысли про маркет-мейкеров

- 11 октября 2016, 11:46

- |

Выводы взяты исключительно из западных научных статей за последние 15 лет.

Тезисно, без ссылок, на ваш страх и риск, комментировать пункты не буду. Просто делюсь, спасибо.

1) ММ в американских акциях > 90% времени в чистой длинной позиции (т.е. сидят в акциях).

2) у ММ есть целевой уровень запасов (target inventories), если он превышен — они стараются его сократить, и наоборот наращивают, если он недостаточен. То есть ММ (в акциях) НЕ стремятся к нулевой чистой позиции.

3) Действительно, ММ могут и агрессивно (раночными заявками) работать для управление своей позицией, не только пассивно (лимитные заявки).

4) При падении цены у ММ появляются проблемы с ликвидностью… потому что для поддержания своих позиций они берут деньги в основном под залог своих активов (например в РЕПО), а активы падают в цене => они могут привлечь меньше заемных ресурсов для текущих нужд… и как следствие — в акциях, которые хуже рынка, все процессы, связанные с order flow, протекают НАМНОГО более выраженно. Простым языком — анализ направления сделок лучше работает на падающих активах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

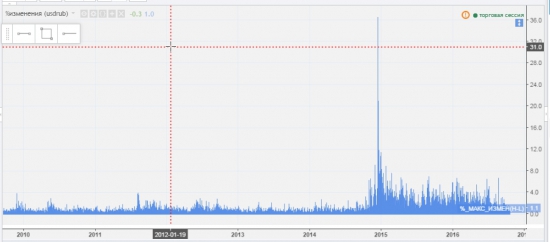

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал