SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера krit345

Интересный метод анализа рынка.

- 17 февраля 2014, 17:49

- |

Делюсь одним из методом, который сейчас исследую и тестирую.

Исследуемый инструмент — rih4

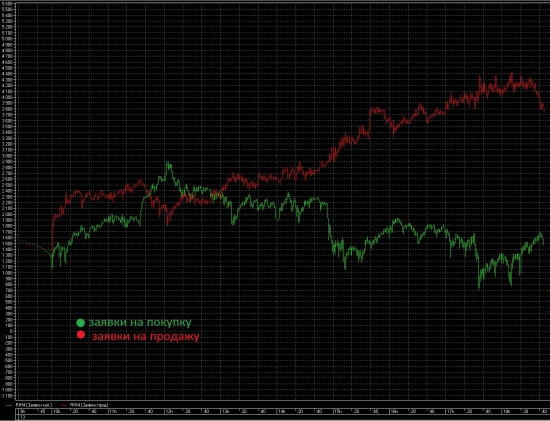

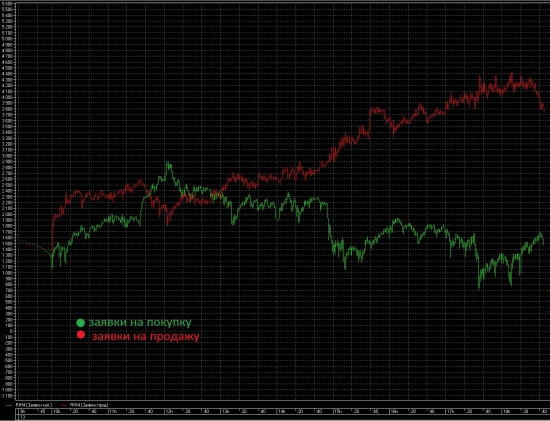

метод — анализ баланса зарегистрированных заявок на кулю и продажу.

Есть три типа заявок — зарегистрированные заявки, которые отображаются в окне котировок, условные заявки, хранятся на сервере quik (как пример) и намерение трейдера совершить сделку. Условные завяки, так же как и намерения вытекают из текущего состояния рынка, так что смею предположить, что в этом театре заявки на покупки и продажу — вешалки, с которых все и начинается.

Инструментарий системы QUIK позволяет построить сводный график зявок на покупку и продажу. Выглядит это примерно так:

( Читать дальше )

Исследуемый инструмент — rih4

метод — анализ баланса зарегистрированных заявок на кулю и продажу.

Есть три типа заявок — зарегистрированные заявки, которые отображаются в окне котировок, условные заявки, хранятся на сервере quik (как пример) и намерение трейдера совершить сделку. Условные завяки, так же как и намерения вытекают из текущего состояния рынка, так что смею предположить, что в этом театре заявки на покупки и продажу — вешалки, с которых все и начинается.

Инструментарий системы QUIK позволяет построить сводный график зявок на покупку и продажу. Выглядит это примерно так:

( Читать дальше )

- комментировать

- 3К | ★59

- Комментарии ( 48 )

лайфхак как заработать на банкротстве банка

- 16 февраля 2014, 20:17

- |

http://kuap.ru/banks/2968/balances/

http://cbr.ru/credit/101.asp?regnum=2...t=20140101

Как мы видим Банк в декабре сократил кредитный портфель почти на 2,5 млрд (вероятно около 1,5 млрд было продано по цессии (обороты по 61209)). Похвально для банка испытывающего проблемы с ликвидностью, но вот деньги до клиентов не дошли. А банк решил приобрести ценные бумаги, хорошие бумаги (гос и муниципальные облигации (обороты по 50104 50105)) на 4 105 571 из них 3 840 540 передал по операциям РЕПО (50118), остальное вероятно продал.

Но самое интересное сколько денег привлек в обмен на столь солидный портфель ценных бумаг? Счет 43703 — 1 951 152 рублей на срок от 31 до 90 дней. В результате этой вроде бы вполне рыночной операции, банк потерял ликвидность на 1,9 млрд (дисконт по операциям РЕПО 44%).

После отзыва лицензии Банк не сможет исполнить вторую ногу РЕПО, и дисконт превратиться в чистый убыток.

И из конкурсной массы уйдет 1,9 мрдр рублей, сможет ли АСВ отыграть эту сделку большой вопрос, и даже если отыграет, то, вероятно, что счастливый обладатель дисконта скоро подаст на банкротство.

http://cbr.ru/credit/101.asp?regnum=2...t=20140101

Как мы видим Банк в декабре сократил кредитный портфель почти на 2,5 млрд (вероятно около 1,5 млрд было продано по цессии (обороты по 61209)). Похвально для банка испытывающего проблемы с ликвидностью, но вот деньги до клиентов не дошли. А банк решил приобрести ценные бумаги, хорошие бумаги (гос и муниципальные облигации (обороты по 50104 50105)) на 4 105 571 из них 3 840 540 передал по операциям РЕПО (50118), остальное вероятно продал.

Но самое интересное сколько денег привлек в обмен на столь солидный портфель ценных бумаг? Счет 43703 — 1 951 152 рублей на срок от 31 до 90 дней. В результате этой вроде бы вполне рыночной операции, банк потерял ликвидность на 1,9 млрд (дисконт по операциям РЕПО 44%).

После отзыва лицензии Банк не сможет исполнить вторую ногу РЕПО, и дисконт превратиться в чистый убыток.

И из конкурсной массы уйдет 1,9 мрдр рублей, сможет ли АСВ отыграть эту сделку большой вопрос, и даже если отыграет, то, вероятно, что счастливый обладатель дисконта скоро подаст на банкротство.

Опционы, опционы, а я маленький такой…..

- 16 февраля 2014, 11:00

- |

Сегодня состоялся второй (и, к сожалению, пока последний) семинар из цикла семинаров Сергея Елисеева «Системная торговля опционами». Как и после первого семинара, не могу не восхититься качеством предоставленного материала.

Главное, что наконец-то стало понятно, как ничтожны были мои знания этого предмета, как примитивны последние рекомендации Седого, как это все на самом деле не просто. И как еще придется учиться и учиться. Но уже легче, такое впечатление, что какая-та пелена упала с глаз и можно двигаться дальше.

С одной стороны жаль, что я не услышал все это раньше, с другой стороны, не имея никакой предварительной практики, скорее всего большинство сказанного прошло бы мимо ушей. Так что лично для меня этот семинар оказался, надеюсь, очень своевременен.

( Читать дальше )

Стратегия на март

- 13 февраля 2014, 15:06

- |

Доброго здравичка всем, это Седой. Решил попробовать себя в образе писаки, как и мой младший брат по разуму. Пока его рядом нет расскажу вам как заработать немного бабосов на простом эффекте. Те, кто могут хеджить свою позу по любой воле — делают все очень просто. Продаем 135х (или 125-140) и хеджим их по 10-й воле например, короче ниже чем 20. Рынок походу стоит, так что такая тема оправдана. Дальше варианта два: на следующей неделе парни которые освободили ГО от февраля поймут что вола на марте 25 — это перебор. И прокатитесь на воле 2-3 процента. Уже профит. Или рынок куда-то вильнет хвостом. Тогда попадаем в отличный момент для голой продажи путов или коллов (смотря куда вильнем). Дальше спрашиваете гномяку, как роллировать да пирамидить. Да, тем парням которые хеджить не умеют, зато тоже хотят бабла: продавайте просто 125-140, процентов на 10 депозита и сидите скучайте. Уйдет в сторону — добавитесь. Ну вроде все. Целую в десны, камрады.

Секреты миллионов Муханчикова

- 11 февраля 2014, 21:37

- |

Муханчиков — это человек-смартлаб, который всех нас мотивирует своими успехами!:)

Более того, имидж Муханчикова настолко интеллигентен и позитивен, что его успех не вызывает ни у кого зависти и злости, как у нас тут принято обычно к сожалению.

Сегодня Александр любезно принял небольшое участие в рубрике Профессионалы отвечают.

Поскольку Саша пишет на смартлаб редко, я решил тут обобщить его каменты в одном топике.

Кстати, чтобы почитать чьи то каменты в одном месте, введите в консоль <CMT @Мухан...>

Поехали!

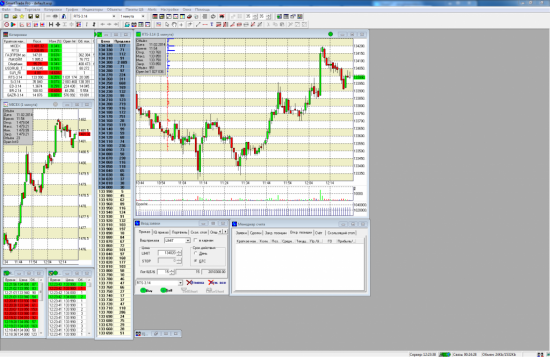

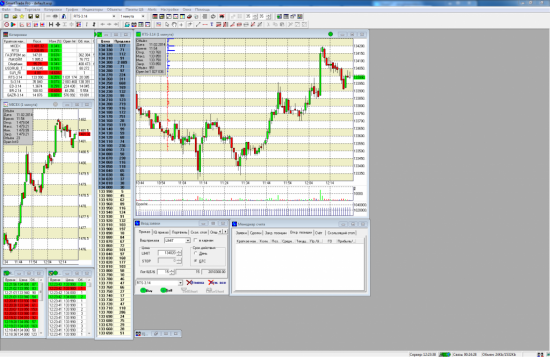

На этом скрине и были сделаны мильены:

сижу на стареньком SmartTrade на запасном канале брокера, ни о какой плазе2 речи не идёт

рабочий стол у меня уже не меняется с июня 2008 года

(поэтому справа есть свободная область — раньше у меня был монитор 19", сейчас 23". Зато там я смотрю видосы и фильмы :)) ).

Тут еще лишнего много, убрать ленюсь — график ММВВБ, таблица всех сделок с фильтром от 50

торгую каждый день сейчас. когда-то минут 15, когда-то несколько часов.

На поподыри не смотрю. да мне и того что у меня на рабочем экране половина не нужно.

не считаю себя скальпером, активный интрадей — вернее -)

трейдинг лишь деньги приносит, с других начинаний пока прибыли нет

сейчас от новостей мало что зависит, не ходим как в прежние времена

плечо — зависит от паттерна. порой использую 1, порой 2, редко 10.

в сделке — тоже зависит от паттерна.

жёсткого усреднения» — усреднение есть далеко далеко не всегда, оно не произвольное, а по паттернам. и у каждого усреднения\позиции\сделки есть жёсткий стоп

усредняюсь только если паттерн срабатывает новый.

выпрыгиваю — по паттерну \ по макс убытку на сделку. порой 1%, порой 50пп.

Советы:

тестируйте всё что приходит в голову — так будут появляться новые идеи.

чем больше тестируете — тем больше узнаёте нового.

В этом году цель — увеличить доход в 2 раза при снижении рисков в 1.5.

ну и для того, чтоб понимать куда идёт тренд не обязательно смотреть на дневной \ часовой график ;)

Более того, имидж Муханчикова настолко интеллигентен и позитивен, что его успех не вызывает ни у кого зависти и злости, как у нас тут принято обычно к сожалению.

Сегодня Александр любезно принял небольшое участие в рубрике Профессионалы отвечают.

Поскольку Саша пишет на смартлаб редко, я решил тут обобщить его каменты в одном топике.

Кстати, чтобы почитать чьи то каменты в одном месте, введите в консоль <CMT @Мухан...>

Поехали!

На этом скрине и были сделаны мильены:

сижу на стареньком SmartTrade на запасном канале брокера, ни о какой плазе2 речи не идёт

рабочий стол у меня уже не меняется с июня 2008 года

(поэтому справа есть свободная область — раньше у меня был монитор 19", сейчас 23". Зато там я смотрю видосы и фильмы :)) ).

Тут еще лишнего много, убрать ленюсь — график ММВВБ, таблица всех сделок с фильтром от 50

торгую каждый день сейчас. когда-то минут 15, когда-то несколько часов.

На поподыри не смотрю. да мне и того что у меня на рабочем экране половина не нужно.

не считаю себя скальпером, активный интрадей — вернее -)

трейдинг лишь деньги приносит, с других начинаний пока прибыли нет

сейчас от новостей мало что зависит, не ходим как в прежние времена

плечо — зависит от паттерна. порой использую 1, порой 2, редко 10.

в сделке — тоже зависит от паттерна.

жёсткого усреднения» — усреднение есть далеко далеко не всегда, оно не произвольное, а по паттернам. и у каждого усреднения\позиции\сделки есть жёсткий стоп

усредняюсь только если паттерн срабатывает новый.

выпрыгиваю — по паттерну \ по макс убытку на сделку. порой 1%, порой 50пп.

Советы:

тестируйте всё что приходит в голову — так будут появляться новые идеи.

чем больше тестируете — тем больше узнаёте нового.

В этом году цель — увеличить доход в 2 раза при снижении рисков в 1.5.

ну и для того, чтоб понимать куда идёт тренд не обязательно смотреть на дневной \ часовой график ;)

НДФЛ 2014. Грабим строго в соответствии с законом.

- 10 февраля 2014, 20:58

- |

ВТБ прислал ответ на претензию по НДФЛ (суть в моих предыдущих постах)

Банк отписал что строго исполняет Налоговый кодекс и статью 214.1 п15. Где сказано, что сальдирование только в конце налогового периода.

Я посмотрел, это изменение внесено как раз недавно, в последней редакциии.

Банк отписал что строго исполняет Налоговый кодекс и статью 214.1 п15. Где сказано, что сальдирование только в конце налогового периода.

Я посмотрел, это изменение внесено как раз недавно, в последней редакциии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал