Избранное трейдера krit345

Бэнкинг по-Русски: "Высоколиквиды" Промсвязьбанка

- 12 июля 2017, 10:48

- |

В частности дядя Миша спрашивал про ПромсвязьБанк.

Сразу хочу отметить, что ничего похожего на «ЮгроКейс»© там нет и бежать сломя голову и выводить оттуда ни в койм случае не нужно!!

Но некоторые достойные внимания и дальнейшего наблюдения моменты все же имеются:

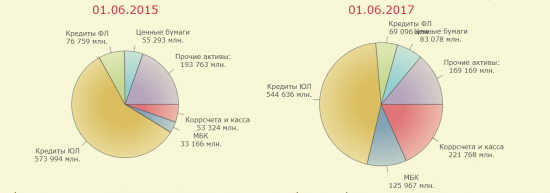

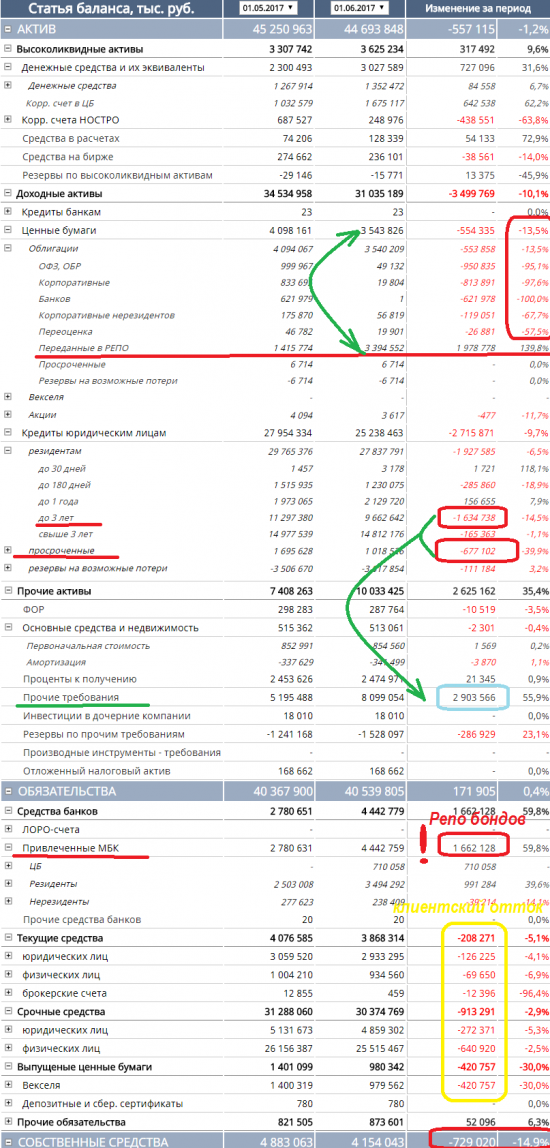

Если мы сравним структуру активов сейчас и пару лет назад, то легко заметить, что доля кредитов ЮЛ существенно сократилась, а доля Высоколиквидных активов (Коррсчета и касса) в РАЗЫ выросла.

Формально это должно быть очень хорошо, можно было б сказать что банк создает подушку ликвидности и т.д.

Но как на самом деле ???

При более глубоком изучении, видно, что 120 млрд из этого «высоколиквида», это стабильный, по сути неснижаемый, остаток на НОСТРО счете в рублях в каком-то российском банке, не раскрывающем публичную отчетность.

( Читать дальше )

- комментировать

- 210 | ★18

- Комментарии ( 52 )

Бэнкинг по-Русски: Есть ли 75 млрдная тетрадка в Югре??? Факты и слухи, котлеты и мухи....

- 11 июля 2017, 22:32

- |

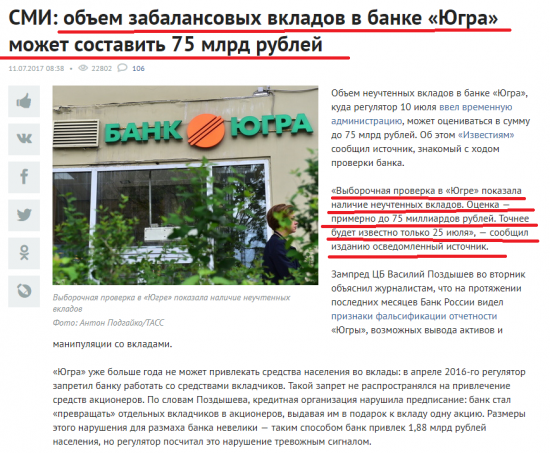

При всем моем специфическом и скептическом отношении к хозяйственной деятельности данного финансового учреждения, хотел бы отметить, что данная информация не совсем корректно изложена....

Вчера около 13 часов утра прошла следующая информация из надежного источника:

----------

[10.07, 12:49] хххх: Выборочная проверка в югре показала наличие неучтенных вкладов

[10.07, 13:05] хххх: Сказали так: один нестандарный вклад последние 3 отчетных даты формировался и отражался в системах параллельного учета

-------------------

Писал и я тут об этом

( Читать дальше )

Задачка. Почти жизненная, и, может быть, кому нибудь полезная.

- 11 июля 2017, 21:17

- |

Депозиты и облигации, риски.

- 10 июля 2017, 14:00

- |

Риски депозитов понятны и на первый взгляд очевидны. Это банкротство банка и возможность их потерять. Про застрахованные 1.4 млн рублей все все уже знают, все, что свыше можно и не вернуть. На этом вроде все риски и заканчиваются. Или только начинаются. Следующий риск это попасть на тетрадочные вклады. И если раньше АСВ и ЦБ стояли на вашей стороне, то в последнее время не очень. Следующий не очевидный риск, но у нас легко реализуемый. А именно, ЦБ и АСВ может, со временем ввести такую практику, как вы положили деньги на депозит в банк, заведомо зная, что он в плохом состоянии и есть риск его банкротства или отзыва лицензии. Тут поле для фантазий огромное. Но в нашей стране возможно все и даже, на первый взгляд невозможное.

Облигации. Тут для частного инвестора все сложнее. Казалось бы выбери эмитента, выпуск, срок и доходность. И все. Практика показывает, что это может только начало ваших бед. Первая беда доходность которую транслирует биржа не учитывает многих нюансов. Как то комиссия биржи, брокера. Которая может легко съесть до 2% в доходности. Кроме того, биржа может доходность по разному считать. Вы можете не подать в оферту, а доходность к ней расчситана, а после оферты эмитентом может быть установлен 0% по купону. И вы год-два вообще ничего получать не будете. Далее это налогообложение. Да сейчас выпуски зарегистрированные в 2017 году и на 3 года купоны освобождаются от НДФЛ (я о корпоратах). Но норма эта начнет действовать только с 2018 года, т.е. с выплат в следующем году. Далее, многие новички делают глупую ошибку, видя в терминале доходность, вычитая из нее комиссии, все равно получается доходность выше депозита. Но опять это не так. При покупки цена и НКД составляют ваши затраты на покупку. А вот выплата купона, это отдельная песня, котрая к вашим затратам никак не относиться, у вас при выплате НКД удержат 13% НДФЛ. Например условный. Вы покупаете облигацию за 100% (1000 рублей) на вторичке, платите 30 рублей НКД. Так вот ваши траты будут 1030 рублей. НКД выплачивается 60 рублей. Вы считаете так 1000 я заплатил и 1000 я получу от погашения. А вот НКД 60-30=30. Вот с них то я НДФЛ и заплачу. Не так у вас будет убыток 1000-1030. А НДФЛ вы заплатите с 60. Дальше можете сами посчитать. Следующий риск. Многие сравнивают ОФЗ и ОФЗ для населения. Тут как говорится вход рубль выход два. Если держать до погашения то вроде все нормально. Но если ситуация на рынках изменится вы сможете их продать и возможно гораздо ниже номинала. Да у этих ОФЗ-Н есть преимущество. Так есть такое понятие собрания облигационеров. Что это за песня и с чем ее приправляют. Это когда эмитент допускает дефолт, то происходит реструктуризации и все прочее и тому подобное. Так вот собираются владельцы этого выпуска и думают, что делать.И напридумывали они все простить, уменьшить ставку до 0, или часть списать, а остальное на 30 лет погашения. И вот решение 75% владельцев, обязательны для всех остальных 25%. Крупнейшими владельцами выпуска, как правило являются банки, инвесткомпании, брокера, НПФ ну и другие. Люди которые их покупали уже не работают или к моменту погашения работать там не будут и им надо сохранить лицо здесь и сейчас. А вот мелкие владельцы будут плясать под их музыку. Все ваши деньги растаяли. Вот ОФЗ-Н в этом отношении лучше обычного ОФЗ. Так как распределены между мелкими физ лицами которые вряд ли одобрят такую реструктуризацию. Если раньше каждый сам за себя, и у меня был опыт судебный с эмитентом один на один, и он по суду мне все выплатил, то сейчас не факт, что я вернул бы свои деньги. Далее это суббординированные облигации. Тут риск один, при проблемах в банке вы получаете в лучшем случае его акции в худшем ваши деньги улетучиваются. Пример Траст. Далее реструктуризация обычных ОФЗ для физиков. Если кто помнит 1998 когда ОФЗ для физиков погашались в срок, понятно что курс улетел, путем перевода их в ВЭБ. То юрики попали на реновацию.

( Читать дальше )

Бэнкинг по-Русски: Югра, #давайдосвидания....

- 10 июля 2017, 09:44

- |

О возложении на ГК «АСВ» функций временной администрации по управлению ПАО БАНК «ЮГРА» и введении моратория на удовлетворение требований кредиторов банка

В связи с неустойчивым финансовым положением ПУБЛИЧНОГО АКЦИОНЕРНОГО ОБЩЕСТВА БАНК «ЮГРА» (рег. № 880, г. Москва) и наличием угрозы интересам его кредиторов и вкладчиков Банк России приказом от 10.07.2017 № ОД-1901 возложил с 10 июля 2017 года на Государственную корпорацию «Агентство по страхованию вкладов» функции временной администрации по управлению банком сроком на шесть месяцев.

На период деятельности временной администрации полномочия акционеров, связанные с участием в уставном капитале, а также полномочия органов управления ПАО БАНК «ЮГРА» приостановлены.

Первоочередной задачей временной администрации является проведение обследования финансового положения банка.

( Читать дальше )

Эксперименты ФРС с финансовой системой в США — новая механика монетарного ужесточения

- 07 июля 2017, 20:16

- |

На ZeroHedge вышла интересная статья, посвященная текущей монетарной политике ФРС и особенностям текущего цикла повышения ставок. Я хочу привести ее краткий перевод вместе с собственным анализом.

Текущий цикл повышения ставок ФРС отличается от всех предыдущих. Его механика уникальна и ранее никогда не использовалась. Типичный цикл монетарного ужесточения подразумевает, что ФРС продает краткосрочные долговые обязательства (казначейские ноты и векселя) со своего баланса банкам. Это снижает свободную ликвидность в финансовой системе (заменяя наличную валюту на менее ликвидные долговые инструменты) создавая ужесточение. Краткосрочные ставки межбанковского кредитования overnight начинают расти, после чего, рост ставок передается по цепочке на все долговые обязательства (включая 30 летние трежерис).

На этот раз, однако, ничего подобного не происходит. Все краткосрочные долговые обязательства на балансе ФРС уже были ранее проданы в ходе операции «Twist». При этом происходила их замена на долгосрочные долговые обязательства — долгосрочные трежерис и ипотечные долговые бумаги (MBS). Общая сумма таких активов на балансе ФРС после всех QE и «Twist» достигла $4.5 трлн. Денежные средства, полученные коммерческими банками после выкупа у них указанных долговых обязательств, направлялись в виде избыточных резервов (резервы сверх норматива) на баланс ФРБ (федеральный резервный банк).

( Читать дальше )

Трейдинг по-русски: Биполярные аукционы....

- 07 июля 2017, 12:42

- |

«Денежные средств обвиняемому были нужны для участия в биполярных аукционах. Переводя денежные средства через собственные банковские карты на интернет-площадки, он пытался извлечь прибыль на понижении/повышении курса валют», — указывает Генпрокуратура.

По-видимому Генпркуратура придумала новое определение для отчаянных любителей БИНАРНЫХ ОПЦИОНОВ, ибо:

Биполя́рное аффекти́вное расстройство (сокр. БАР; ранее[3]

( Читать дальше )

Бэнкинг по-Русски: Кризис МТЭБ может вызвать каскадные проблемы в других банках

- 30 июня 2017, 18:24

- |

Один из которых (Премьер Кредит) также приостановил обслуживание, другие пытаются оттянуть выдачи и платежи на следующую неделю.

---------

«Сейчас (в банке) проблемы с ликвидностью, поэтому все безналичные документы (документы на проведение безналичных операций. — Прим. ред.), которые к нам поступают от клиентов, стоят в очереди, ожидают поступления денег на корреспондентский счет, — объяснила Банки.ру сотрудник отдела исполнения платежей «Премьер Кредит» по имени Наталья. — То есть, все документы стоят в очереди и оплачиваются в зависимости от очередности платежа и даты поступления средств (на корсчет банка. — Прим. ред.)». — банки.ру

---------

Другой (банк Легион) пока отмазывается техпроблемами:

( Читать дальше )

Бэнкинг по-Русски: В Межтопэнергобанке наблюдаются задержки в проведении платежей...

- 29 июня 2017, 23:43

- |

поскольку после публикации двухмесячной давности о потенциальных рисках МТЭБ

Бэнкинг по-Русски: МежТопЭнергобанк (2956) — разбор баланса и анализ потенциальных рисков (

- 03 мая 2017)

его пресс-служба меня здорово «покусала» на предмет распространения недостоверной информации и угрозе деловой репутации банка я решил сделать небольшую паузу (хотя было что еще интересного добавить к предыдущему посту) и дождаться какой-нибудь официалки:

Теперь, сдержав обещания не выдвигать «неподтвержденных негативных прогнозов» до часа Х, можно наконец выложить разрисовку баланса за май 2017 и пояснить экономическую суть некоторых операций непосвященным

( Читать дальше )

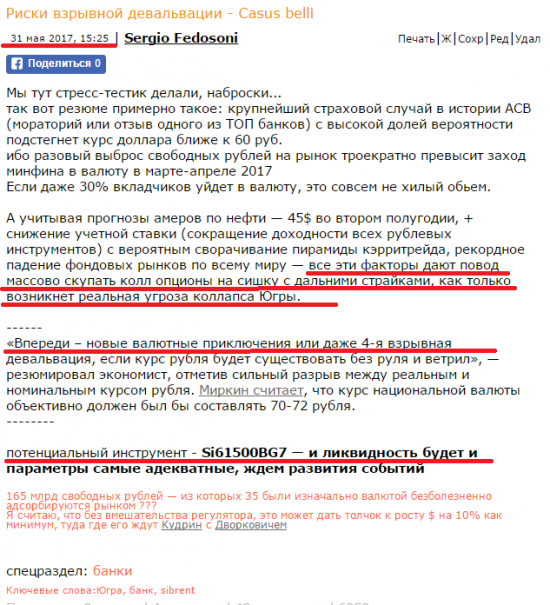

Бэнкинг по-Русски: Как заработать на "ЮгроНегативе"

- 21 июня 2017, 22:26

- |

Бондов проблемных банков не зашортишь, акции их как правило непубличны...

Однако, последние негативные прогнозы по банковскому сектору (вклады в Югре, бонды Бина, «затяжное пике» МТЭБ) явились дополнительным фактором-стимулом использовать высокорискованные производные финансовые инструменты в ожидании «большого движения»

В итоге, заявленный инструмент вырос в 4 раза, с момента обьявленной мною покупки (так никто и не последовал моему примеру из смарта похоже) с текущей доходностью более 5500% годовых

p.s. И хотя банковский кризис с утратой доверия еще не наступил, его ожидание стало катализатором для принятия инвест-решения в верном направлении - http://smart-lab.ru/blog/401660.php метрополь рулит))))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал