Избранное трейдера Константин Анохин

Где брать идеи для алго-стратегий? Туториал по академическим ресерчам для начинающих + полезные ссылки

- 18 июня 2020, 16:23

- |

Привет, сегодня вместо традиционного бэктеста разберем площадки, где можно подсмотреть идеи для торговых стратегий. Навеяно постом Eugene Logunov о литературе для алго-трейдера https://smart-lab.ru/blog/627444.php Теперь у нас есть методики, но где взять идеи? :)

Наши предыдущие бэктесты хоть и адаптированы под Россию и имеют отличия в реализации – все равно основываются на ранее выявленных закономерностях в США/Европе. Сразу скажу, что речь пойдет об исследованиях в открытом доступе. Если на работе/в университете есть доступ к EBSCO или Science Direct, то вы и сами знаете, где все посмотреть.

Зачем вообще читать академические ресерчи, если фонд LTCM показал, что кол-во цитирований и премий спорно соотносится с успехом на рынке?

Хорошие ресерчи дают базовые идеи о том, что и почему работало в прошлом, на каких стадиях и почему перестало. Да, в них есть реализация или дизайн исполнения, но обычно он сырой и его всегда можно поменять, сохранив базовую идею. В отличие от дискуссий в рунете, очень сложно опубликовать что-то без пруфов, а проверка устойчивости не ограничивается t-статистикой > 3. Сам текст хорошо структурирован, методика либо объясняется полностью, либо ссылается на такой текст. Авторы в основном исследователи, которые выполняя свою работу попутно дают подсказки практикам. Но встречаются и практики, например, аналитики хедж фонда AQR сейчас главные поставщики контента по факторным стратегиям или ученые Dimson и Ibbotson, которые параллельно пишут исследования для инвестиционных банков. Если желание почитать что-то заумное осталось, то сформулируйте идею/биржевую аномалию, которую хотите проверить (например, покупка акций с наибольшими дивидендами) и возвращайтесь к этому тексту.

( Читать дальше )

- комментировать

- 8.5К | ★101

- Комментарии ( 29 )

Выложил обучение по тслабу на ютуб канале

- 11 июня 2020, 19:54

- |

Времени нет практически ни на что, потому в своем канале выложил записи учебного курса по тслабу. Кому интересно — изучайте, вопросы если есть, пишите в группу телеграмм https://t.me/msvTslab

www.youtube.com/channel/UC_ifEsHB5QTxG7LPr9n7KtA/playlists

Два взаимодополняемых курса. материал один и тот же, но под разными углами рассматривал.

Как заработать на стохастике и машке

- 10 июня 2020, 23:13

- |

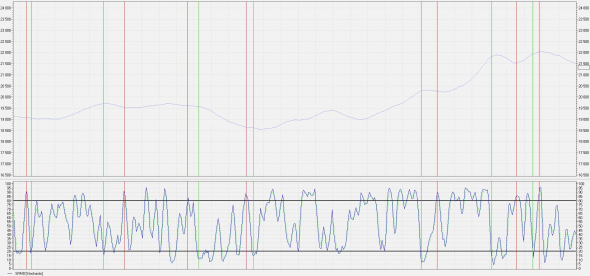

И так. Открываешь QUIK. Берешь график своего любимого инструмента. Накладываешь машку. Выводишь под графиком стохастик. И начинаешь торговать по правилам:

1. Работаешь одной позой (количество контрактов в позе — сколько влезет).

2. Если машка идет вверх, открываешь лонг по низу стохастика. Выходишь — по вверху стохастика.

3. Если машка идет вниз, открываешь шорт по верху стохастика. Выходишь — по низу стохастика.

4. Если машка идет вбок, просто открываешься/закрываешься по верху/низу стохастика.

Давай уберем с графика свечи, чтобы не отвлекали и посмотрим торговую систему:

( Читать дальше )

Закрыл счет в IB

- 10 июня 2020, 01:31

- |

После того как я поймал очередную громадную просадку по плечевому етфу TQQQ, я понял что не готов целыми днями смотреть за графиками и обнулять в нем годовую прибыль. Вышел из него с небольшой прибылью. Пересмотрел свою ТС, решил завязать со спекуляциями и податься в дивидендные инвесторы. В связи с чем возник вопрос, а нужен ли американский брокер при такой ТС? Я решил, что не нужен. Закрыл счет в IB и перешел в ВТБ, для инвестирования через Питерскую биржу.

Вот основные причины, которые побудили закрыть счет:

1) Самостоятельная подача налоговой декларации (основная причина).

Сначала я собирался самостоятельно подать декларацию за 2019г. Выгрузил из пдф в эксель. Получил кривая, косая. Пару дней ее правил. Потом понял, что некоторые строчки я не знаю как учитывать в декларации. В декларации очень много инфы — проценты, дивы, сделки. Все это нужно пересчитывать в рубли и каким то образом еще правильно посчитать прибыли и убытки + нужна пояснительная записка. Вообщем я плюнул на это дело, заплатил X рублей и мне сделали за пару ней. Профессионально и быстро. Оставалось только загрузить уже заполненный файл через личный кабинет ФНС. Никаких данных вводить не нужно было.

( Читать дальше )

Использование метода Монте-Карло для создания портфеля

- 26 апреля 2020, 14:17

- |

Начинающие (да и не только) инвесторы часто задаются вопросом о том, как отобрать для себя идеальное соотношение активов входящих в портфель. Часто (или не очень, но знаю про двух точно) у некоторых брокеров эту функцию выполняет торговый робот. Но заложенные в них алгоритмы не раскрываются.

В этом посте будет рассмотрено то, как оптимизировать портфель при помощи Python и симуляции Монте Карло. Под оптимизацией портфеля понимается такое соотношение весов, которое будет удовлетворять одному из условий:

- Портфель с минимальным уровнем риском при желаемой доходности;

- Портфель с максимальной доходностью при установленном риске;

- Портфель с максимальным значением доходности

Для расчета возьмем девять акций, которые рекомендовал торговый робот одного из брокеров на начало января 2020 года и так же он устанавливал по ним оптимальные веса в портфеле: 'ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM' и 'PKI'. Для анализа будет взяты данные по акциям за последние три года.

#Загружаем библиотеки import pandas as pd import yfinance as yf import numpy as np import matplotlib.pyplot as plt # Получаем данные по акциям ticker = ['ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM', 'PKI'] stock = yf.download(ticker,'2017-01-01', '2019-01-31')

( Читать дальше )

Автоматический экспорт данных с Финама перестал работать. Кто-то уже нашел решение этой проблемы?

- 24 апреля 2020, 02:53

- |

Общий финансовый анализ на Python (Часть 3)

- 05 апреля 2020, 12:51

- |

После всех вычислений, приведенных в этой и этой публикациях, можно углубиться в статистический анализ и рассмотреть метод наименьших квадратов. Для этой цели используется библиотека statsmodels, которая позволяет пользователям исследовать данные, оценивать статистические модели и выполнять статистические тесты. За основу были взяты эта статья и эта статья. Само описание используемой функции на английском доступно по следующей ссылке.

Сначала немного теории:

О линейной регрессии

Линейная регрессия используется в качестве прогнозирующей модели, когда предполагается линейная зависимость между зависимой переменной (переменная, которую мы пытаемся предсказать) и независимой переменной (переменная и/или переменные, используемые для предсказания).

( Читать дальше )

Один раз - и только для вас: Опционные беседы со Старым Бесом. Бесплатно, без SMS

- 27 марта 2020, 14:25

- |

© Торгуйте опционами, и да пребудет с нами нелинейность, ликвидность и волатильность по целям

Опционные беседы

Практическая теория 7

- 10 марта 2020, 15:48

- |

Все не удается мне закончить топик. Сами понимаете, что на рынке творится

Посмотрим, что у нас происходит. Вола плавно, но верно растет. Если мы сравним наши 2 недельные опционы с однодневками, то однодневки 4.8%*16 по 76 воле торгуются. А мы имеем 50 волу в позиции. Так что нас спокойно могут еще на 20 пунктов прокатить.

Всю эту неделю мы двигались за ценой. Распродали 30, 29, 28 страйки. Зафиксировали 228 долларов и сдвинулись на 25-27. Сложнее всего было контролировать доллар гамму. Вроде в процессе торгов все в норме, но изменение времени на день, добавляет гаммы. Мы опустились до -1207 долларов. Теперь нам надо переходить в следующую серию.

Принцип перехода прост. Мы закрываем ближнюю, открываем дальнюю. Так, что бы середина у нас была на 30 днях. Но тут есть одна загвоздка. Нам надо откупать по более низкой волатильности чем продавать (открывать новые позиции) в следующей серии. Если мы посмотрим на улыбки волатильности, то ближняя серия висит выше дальней. У нас не получится закрыть 25 страйк по 56 воле, а открыть по 46. Это убытки. А вот закрыть 27 по 41 воле, а открыть 25 по 46, куда не шло. Торопится тут не надо. Мы можем спокойно закрыть, а потом отрывать. Может еще вола на дальней серии подрастет.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 7 )

Рабочий алгоритм управлением позицией

- 24 февраля 2020, 12:19

- |

Приветствую!))

Появилось немного времени….решил поднять свои прошлые и текущие наработки. Подгрузил в ТС лаб и глянул что как по факту отработало на текущем рынке.

Одна из не новых идей работы на прорыв волатильности. Сейчас использую ее для управления позицией в опционных конструкциях. Так же она стоит в портфеле алгоритмов

Ниже моя динамика работы опционами + данный алгоритм управление позицией (не путать с дельта хеджированием)

http://ranking.moex.com/strategy/opcionnaya-strategiya

Конечная просадка связана чист с технической невозможностью закрытия позиции из за повышения ГО биржи. И она восстановлена за 2,5 мес, но Мосбиржа перестала вести трансляцию данного счета (видимо из за большой волатильности счета). Что бы не повторять моих ошибок советую ГО открывать не более 50%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал