Избранное трейдера Константин Анохин

Про возврат налога НДФЛ за убытки с торговли. Важный момент.

- 20 сентября 2016, 17:36

- |

На днях позвонили из налоговой, просили переделать декларацию (т.к. бух-ша заполнила как обычно для физиков, без учета биржевой специфики, а там нужно специальный лист З (не три, а «зе») заполнять), подать корректировку по ней и сдать декларации за 2013-2014 годы, где указать полученный убыток. Это все бухгалтерша подготовила, сегодня отнес… Более ранние декларации сдавать нельзя, т.к. принимают только за последние 3 года.

Вот какой важный момент получается (в НК в редакции 2010 года это все есть). Убытки, по закону, можно учитывать в течение 10 лет, но все они должны были быть своевременно задекларированы в налоговой (именно в виде деклараций с убытками), чтобы возвратом убытка потом можно было воспользоваться при получении прибыли. А тут есть ограничение в 3 предыдущих года, если вовремя не оформили все как надо.

( Читать дальше )

- комментировать

- ★110

- Комментарии ( 51 )

Как заработать денег в трейдинге ?

- 31 августа 2016, 17:43

- |

Последнее время появилось много постов на тему обучения, околорынка, перспектив в целом по трейдингу и тп.

Иногда читаешь и просто жалко народ который реально ведет бой с тенью, тратя время и деньги на погоню за несуществующей целью .

Одни пишут муть, другие дают советы КАК НАДО , бесконечные видео ни о чем, посты со скринами сделок, не понятно от куда взялись и не понятно каким обьемом и что там вообще по итогу за месяц/год , покажи стейт – « мне не надо никому ни чего даказывать или инвестор не разрешает», 100500ый пост про ошибки трейдера либо из серии «что бы такого накатать, чтоб не забывали» и тд и тп.

Не хочу умничать, но как бы есть не малый опыт за плечами, опыт моих знакомых, которые не первый день в трейдинге, открывает мне абсолютно другую картину реальности.

Если кому-то интересно послушать мое видение, как и что можно заработать, то в кратце накидал текстец, может кому-то будет полезно, а может очередная вода)

Кто хочет поспорить на ровном месте и поучить , пожалуйста проходите мимо.

Все ниже сказанное – это исключительно мое мнение, которое никому не навязываю, но ознакомиться с ним думаю стоит, особенно тем, кто не достиг результатов либо только собирается попробовать свои силы.

На мой взгляд , трейдинг – это ставка не некое событие либо его отсутствие ( в случае с опционами)

Событие – это прогнозируемый рост либо падение актива, что позволит заработать на покупке/продаже актива, либо отсутствие волатильности в определенный промежуток времени, что делает актуальной стратегию продажи опционов .

Я намерено ухожу от понятий рост либо падение актива, потому как само событие, из которого можно извлечь прибыль, не обязательно должно быть связано с линейным направлением выбранного актива. Это может быть нарушение некой зависимости между активами, где направление тренда по активам не имеет сильного значения.

Чем более вероятней событие, тем выше матожидание получения прибыли.Диверсифицируя портфель между различными активами с низким коэффициентом корреляции, мы значительно снижаем риски, распределив их по активам и увеличиваем вероятность получения прибыли.

Так же, диверсифицируя портфель между различными стратегиями, получаем еще одно дополнительное преимущество.

Давайте рассмотрим более детально

ЛИНЕЙНАЯ ТОРГОВЛЯ – торговля одним активом ( купил/продал).

В линейной торговле необходимо четко определить следующие параметры:

1) Направление движения — событие

2) время и место входа ( непосредственно стратегия)

3) уровень отмены сценария — событие развивается внепланово, на основе этого четко определить обьем сделки и уровень стопа

4) уровень отмены сценария – событие развивается по плану, на основе этого определить уровень выхода из сделки в прибыль.

Сбой в одном из описанных пунктов, делает торговлю не системной и в таком подходе, везение играет большую роль, чем расчет.

При этом, на мой взгляд, нет универсальных стратегий, которые будет работать долгое время, сохраняя свою результативность.

Рынок не постоянен, я придерживаюсь того мнения, что график – это хаотичное и не предсказуемое движение цены. Невозможно спрогнозировать, как поведут себя участники рынка и отреагируют на те или иные новости, прогнозы, ожидания. Крупные игроки могут создавать краткосрочные тренды, оперируя крупными капиталами и используя ликвидность создаваемую толпой в своих интересах.

Профессионализм трейдера, заключается в его гибкости, опыт и умения дает возможность подстраиваться под текущую ситуацию и применять те приемы, которые актуальны в конкретный момент.

Понижая таймфрейм анализируемого актива, вероятность правильного прогноза события значительно снижается.

Торговля внутри дня на мелких таймфреймах - одно из самых сложных занятий.

Как сказал в своем блоге Феникс – ГРУППА СМЕРТИ.

Вероятность события определенного на таких мелких периодах крайне низка. Любой рыночный шум, не адекватная реакция участников рынка либо манипуляции крупных денег, часто сводят на нет любые высокие вероятности прогнозируемых событий.

Нахождение в постоянном состоянии напряжения, необходимость самоконтроля требующего мгновенного принятия решений при этом сохраняя четкий алгоритм действий, где заранее определены все параметры сделки, делают вероятность получения ДОЛГОСРОЧНОГО дохода практически нулевую.

Необходимость постоянного контроля за активом внутри дня практически исключает возможность диверсификации и ведения портфеля, так как очень сложно адекватно оценивать несколько активов одновременно.

Интрадэй трейдинг под силу единицам. Я имею ввиду трейдинг, который приносит доход на длинном отрезке времени, позволяющий жить с этого дохода. Прибыльная торговля на небольших депозитах малым объемом не показатель, шансов сохранить синхронность роста дохода с ростом депозита значительно мала и рано или поздно каждый упрется в свой предел .

Не будет хватать ликвидности, проскальзывания, не исполнение всего объема заявки, психологичекий дискомфорт связанный с оперированием большими обьемами , все это рано или поздно станет преградой в развитии.

Многим стоит подумать, стоит ли начинать этот путь который заведомо имеет практически нулевые шансы на успех? Стоит ли верить курсам обучения, которые собираются из вас за несколько сотен долларов в короткое время научить вас ЗАРАБАТЫВАТЬ внутри дня ?

Научитесь на малом, а потом разгоняйте депозит и внутри дневной трейдинг – скучное занятие – это самые большие глупости которые я слышал из уст якобы профи .

Верить в то что умение провести черточку на графике либо некая супер стратегия будет вас кормить долгие годы, глупо.

При чем это заявляют те, чьих заслуг, подкрепленных отчетом брокера, зачастую никто не видел.

Публичность , скрины с удачными сделками и умные изречения, для многих являются достаточным показателем компетенции.

Финансовая свобода , которую подарит трейдинг – это огромная иллюзия.

Проблема не в ГУРУ, проблема в том, что тема реально сложная, хотя на первый взгляд кажется доступной, чем и привлекает народ, на чем успешно спекулируют те, кто это понял и продает мечту в массы.

Ничего личного к Герчику и его последователям, но они же реально пользуются этим, вселяют надежду, народ верит, учиться и сливает, сливает, сливает…

Шанс выпустить успешного ученика только, если придет реально уникальный человек, которого просто верно изначально направят.

На этом принципе построено большинство коучингов, коучи втирают прописные истины, с которыми не поспоришь, типа «выйди из зоны кофорта», « для того, что бы получить то, чего у тебя нет, надо сделать то, что ты не делал» … не пей не кури, кушай кашу и будешь здоров, с вас 100дол за лечение)

Пойдем дальше.

С повышением анализируемого тайм фрейма, вероятность прогнозируемого события значительно повышается.

Уходит необходимость принятия решений в моменте, но при этом все параметры линейных сделок сохраняются . Вопросы — Где, куда, когда войти, где убыток и где прибыль , требуют постоянного и однозначного ответа.

Довольно сложно верить в то, что возможно долгое время получать всегда верные ответы.

Вопросы мани менеджмента и контроля рисков так же актуальны.

Исходя из выше сказанного, я давно для себя решил убрать любые виды линейных стратегий из списка используемых стратегий. Я продолжаю иногда торговать внутри дня, но это больше похоже на развлечение, чем на работу. Я не делаю на это никаких ставок, прибыль расцениваю как бонус, убыток как заранее запланированный, как при походу в казино, где ты заранее выделил сумму, которую готов оставить.

В любом случае, если и искать прибыль внутри дня, то я бы это отдал на реализацию роботам.

Отсутствие психологической составляющей и возможность диверсификации за счет количества стратегий, делает это направление вполне перспективным.

Один мой знакомый, который управляет довольно крупным капиталом, сказал «Я не трейдер, я менеджер»

Управление капиталом – в этом изначально заложен смысл .

Управлять - это поиск возможностей спрогнозировать и сделать ставку на событие с высокой вероятностью.

Это как сделать ставку на то , температура опустится ниже -10 градусов, либо пойдет снег, на событие которое произойдет с очень высокой вероятностью , вопрос времени, задача все правильно рассчитать и дождаться .

Так же возможно сделать ставку на маловероятное событие, ставка будет минимальна, но если событие произойдет , прибыль будет кратно выше ставки.

Кто бы что не говорил, на рынке есть подобные темы и они реально работают.

Люди покупают страховки, платя деньги за событие с низкой вероятностью, страховые компании их продают, тем самым извлекая прибыль , делая ставки на то что вероятность страхового случая низка , диверсифицируя при этом количеством проданных полисов.

Опираясь на вышеизложенное, свой личный опыт и опыт моих коллег, я пришел к выводу, что в долгой перспективе, остаются на плаву и развиваются те, кто :

1) уходят от линейных стратегий

2) делают ставки на события с высокой вероятностью - нарушение зависимостей и закономерностей, парный трейдинг, арбитраж, опционные стратегии

3) работают диверсифицированным портфелем активов, где-то читал, что если в портфеле есть даже 5-6 активов, вероятность получения прибыли существенно возрастает

4) диверсифицируют портфель применением различных стратегий

Если кто-то подскажет еще что-то умное, буду рад)

PS У меня есть один знакомый, он американец, человек уже в возрасте. Он более 20лет!!! торгует опционы на акции. Вдумайтесь в эти цифры. Человек довольно открыты к общению , спокойно делиться инфой. Так вот однажды, он что-то хотел показать , окрыли терминал на компе, он долго тыкал, потом сказал «давай лучше на планшете покажу, отвык от компа »

У человека счет в несколько мио и он торгует с планшета )

Вторая история, мой давний знакомый, торгует фортс. Работает более 8 лет и имеет подтвержденный брокерский отчет за 8 лет!!! Прибыль все 8 лет, он работал на разном рынке, это никак не случайность, это реально профессионализм. Так вот, я думаю если вы ему скажете, что трейдинг – это скучное занятие, он будет долго смеяться, он так же сосредоточен в работе, как и 8 лет назад и кайфа думаю получает мало от финансовой свободы, которую ему подарил трейдинг, хотя зарабатывает достаточно много и стабильно. Когда у нас разговор зашел про обучение, насмотревшись, как легко зарабатывает деньги околорынок, была идея заняться подобным, то прикинув по трудозатратам времени и сил, он взялся бы за 2000-3000 долларов и я уверен на 100%, что он сможет научить человека РЕАЛЬНО ЗАРАБАТЫВАТЬ.

Я конечно его приземлил, потому, как понимаю, что желающих на такую сумму найдется не много, хоть и считаю ее вполне адекватной, на что он ответил « смысл тогда тратить на это время?».

Вопрос на что рассчитывают люди, отдающие несколько сотен за обещание научить их зарабатывать?

Судя по тому как развивается околорынок(имею ввиду околорынок назойливого пиара, бесчисленных видео ниочем, обзоров, скринов непонятных сделок, с целью продажи говнокурсов ), этот вопрос народ себе не задает вообще

Как зашортить Аэрофлот? Видение брокера (Часть 2)

- 31 августа 2016, 13:49

- |

Продаем на Фсё!

Итак возвращаемся к теме шортов Аэрофлота. Причины по которым мы приняли решение для среднесрочного шорта мы опускаем, есть причина, скажем так. А может нам приглянулся другой кандидат в падающий нож. С чего начнем?

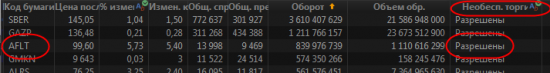

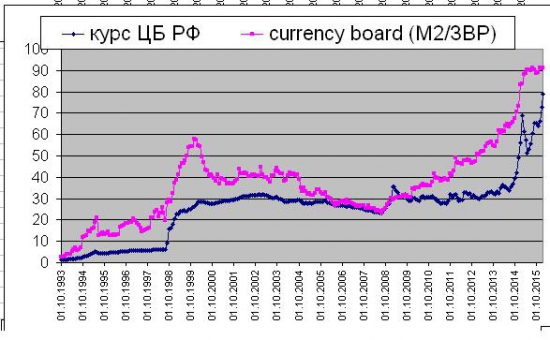

Во-первых смотрим доступна ли бумага для необеспеченных торгов у нашего брокера. Как правило она будет доступна, вне зависимости от того, есть ли физически бумаги у брокера или их нет.

Во-вторых, сколько такой шорт стоит. Как мы все знаем, тарифы брокеров не всегда нас радуют своей демократичностью, но если деваться не куда, то и так сойдет. Как видим, шорты по бумагам и по валюте от 14 до 20% годовых.

( Читать дальше )

Анализатор опционных позиций. OptionFVV. Версия 2.0 public

- 31 августа 2016, 13:09

- |

В моем анализаторе большие изменения, поэтому версия сразу 2.0. Основная тема данной версии, это DDE сервер и скорость.

DDE сервер мне писал профессиональный программист Дмитрий, я ему безумно благодарен, потому что он мне его писал абсолютно бесплатно, без всякой корысти и жажды наживы. Всегда восхищался такими людьми, так что Дмитрий «партия» тебя не забудет.

Я бы конечно написал когда нибудь DDE сервер, но у меня руки до него дошли бы только через 2 года, наверное.

Итак изменения (очередность такая как я программировал):

1. История улыбки теперь не сохраняется если сделаны сделки только фьючерсом. История сохраняется, если были сделки только над опционами.

2. При удалении стратегии, файл истории этой стратегии теперь тоже удаляется, раньше не удалялся в итоге эти файлы росли.

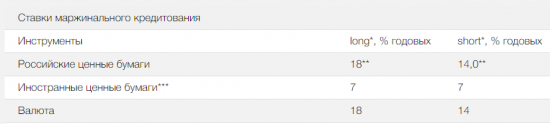

3. Сделал возможность скрытия портфеля нажатием одной кнопки, при нажатии её еще раз, портфель примет предыдущее состояние.

4. Сделал отображение греков и профита в подвале главной формы. Это необходимо для того чтобы контролировать их при свернутой форме «Портфель».

( Читать дальше )

Нельзя просто так взять и создать прибыльного торгового робота! Часть 2

- 24 августа 2016, 11:41

- |

Первая часть

Вторая часть

Вступление

Прошлую статью смартлабовцы критиковали за недостаточное количество технической информации. В данной статье я постараюсь более подробно описать техническую часть создания робота. Если данный вариант изложения информации вам понравится больше, чем прежний, напишите об этом в комментариях. Мне важно мнение каждого здравомыслящего человека!Послание тролям: флуд и другие неприемлемые комментарии будут удаляться без объяснения причин. Не тратьте свое время. И всегда думайте что пишете. Важно, чтобы ваш комментарий нравился не только вашему самолюбию, но и еще тем, кто будет его читать. Уважайте трейдеров и сообщество!

( Читать дальше )

считаем рупль по фундаменталу (92руб/бакс)

- 10 августа 2016, 09:05

- |

smart-lab.ru/blog/304779.php ... решил пересчитать...

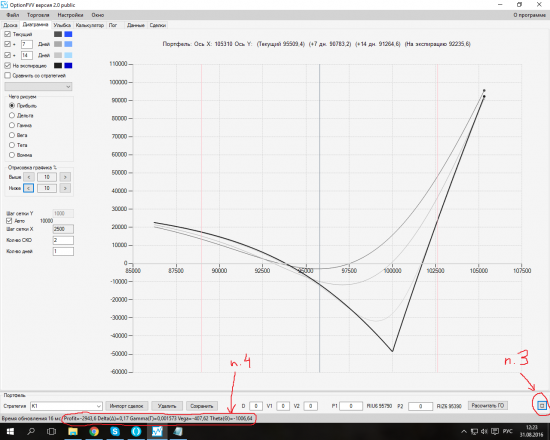

М2/ЗВР = 36487ярд/394ярд= 92руб за бакс

данные брал отсюда

quote.rbc.ru/macro/indicator/1/181.shtml

www.cbr.ru/hd_base/default.aspx?Prtid=mrrf_m

т.е расхождение достигло 92-64=28руб… это 43%… одно из самых рекордных...

по графику ситуация напоминает 2013г...

мораль...

имхо надо тарить баксы...

однако звр потихоньку растут

Библиотечка для алготрейдера

- 02 августа 2016, 10:26

- |

1-я часть

2-я часть

3-я часть

4-я часть

5-я часть

6-я часть

7-я часть

8-я часть

Полный список текстов:

> list.files(«E:/syst/lib»)

[1] "_algo_ algotrading.pdf"

[2] "_algo_ IntroductionToAlgorithmicTradingStrategies.pdf"

[3] "_algo_ stan.pdf"

[4] "_bayes_ applied bayesian modelling.pdf"

[5] "_bayes_ bajesovskie seti… logiko-veroyatnostnyj podxod.djvu"

[6] "_bayes_ bayesian statistical modelling.pdf"

[7] "_bayes_ BayesNets.pdf"

[8] "_bayes_ байесовские методы маш обуч.pdf"

[9] "_bayes_ введение в методы байесовского статистического вывода.djvu"

[10] "_caus_ Application of adaptive nonlinear Granger causality.pdf"

[11] "_caus_ Causalities of the Taiwan Stock Market.pdf"

[12] "_caus_ granger causality — theory and applicts.pdf"

[13] "_caus_ grangercausality.pdf"

[14] "_caus_ sugihara-causality-science.pdf"

[15] "_caus_ Причинный анализ в статистических исследованиях.djvu"

[16] "_change_ adaptive filtering and change detection.djvu"

[17] "_change_ detection of abrupt changes.pdf"

[18] "_change_ Efficient Multivariate Analysis of Change Points.pdf"

[19] "_change_ nikiforov_i_v_posledovatelnoe_obnaruzhenie_izmeneniya_svoist.djvu"

[20] "_change_ zhiglyavskii_a_a_kraskovskii_a_e_obnaruzhenie_razladki_sluch.djvu"

[21] "_change_ адаптивный метод обнаружения нарушений закономерностей по наблюдениям.pdf"

[22] "_change_ Момент разладки Чернова.pdf"

[23] "_change_ обнаружение изменения свойств сигналов и динамических систем.djvu"

[24] "_change_ обнаружение моментов разладки случайной последовательности.pdf"

[25] "_change_ обнаружение нарушений закономерностей по наблюдениям при наличии помех.pdf"

( Читать дальше )

Ценообразование фьючерсов и гипотеза "возврата к среднему"

- 24 июля 2016, 20:36

- |

Итак, часть 1: фьючерсы (и вообще любые срочные контракты).

Во-первых, в день окончания обращения фьючерса (экспирации) его цена в точности равна цене базового актива (с точностью до комиссии).

Абстрактный пример. Пусть сегодня последний день обращения фьючерса на акции Х. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 110 рублей. Тогда я могу купить акцию Х по 100 рублей, продать фьючерс Х по 110 рублей и в конце дня поставить акцию покупателю фьючерса (за 110 рублей), получив 10 рублей прибыли без всякого риска. Сделки такого типа называются "арбитраж". Понятно, что при таких ценах я (и не только я) буду совершать арбитражные сделки на все доступные мне деньги, да еще и кредит возьму. Арбитражер будет толкать цену акции Х вверх (агрессивными покупками) и одновременно цену фьючерса Х вниз (агрессивными продажами), пока цены не сравняются и прибыль не исчезнет.

( Читать дальше )

Любой обвал начинается с эйфории

- 11 июля 2016, 13:29

- |

Сегодня у фондов ориентированных на MSCI есть спрос на акции, МАГНИТА, Лукойла, ГМК Норильский Никель, эти акции, пока имеют пониженный вес в портфелях ориентированных на MSCI. Можно ждать роста веса Лукойла до 12.8-9%; Роста веса Магнита до 6.45-6.5%; Роста веса Норильского Никеля до 5.4-5.45% На основании этого в ближайшие дни, в случае снижения цены этих акций, мы увидим спрос инвесторов.

Среднесрочно я бы сказал следующее, любое падение начинается с эйфории на рынках… и пробитие отметки в 1900 по ММВБ, а также обновление исторических максимумов по Американским индексам это наилучшая возможность для фондов зафиксировать позиции в бумагах.

( Читать дальше )

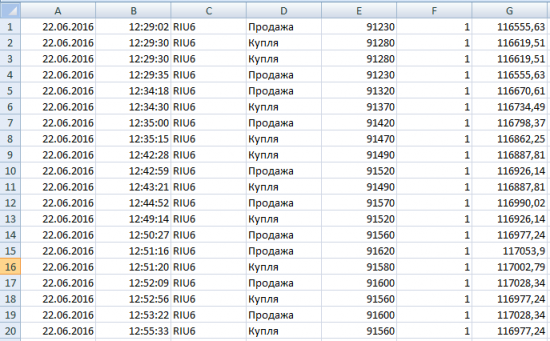

Полезный скрипт для ведения журнала в Excel

- 23 июня 2016, 03:00

- |

В журнале же нужно записывать сделку целиком с транзакцией на открытие и закрытие, чтобы видеть прибыль и убыток с каждой сделки.

Чтобы вручную не копировать строки в журнал, я написал две маленькие функции, которые выполняют одну простенькую задачу — они копируют сделку на закрытие и ставят ее рядом со сделкой на открытие. Конечно, перед этим нужно в Excel немного почистить данные, чтобы сделки были целиком (а не кусками по 1-2 лота) и по одному инструменту.

Особенно это актуально при высокочастотном трейдинге, когда получается несколько сотен сделок в день.

Итак, вот что было:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал