SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Константин Нечаев

Проект «Разумный инвестор». Запись #10, часть 7: список-2014, Южный Кузбасс.

- 27 июля 2014, 22:44

- |

«Инвесторов губит не экономика, они сами себя губят». (Уоррен Эдвард Баффетт)

Начало –1 часть, 2 часть, 3 часть, 4 часть, 5 часть, 6 часть

Список-2014

Сегодня представлю новый Список-2014 по модельному портфелю #1 (акции из индекса ММВБ). В отличие от 2013 в этом году я кроме рекомендаций «Вне списка» или «Покупать», добавил еще группу акций – «Держать».

В «Держать» входят акции, которые прошли отбор по всем фундаментальным показателям, но кроме ЦЕНЫ – из-за этого фильтры либо «соотношение цена/стоимость» либо

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 22 )

Метод торговли Ари Киева: психологические правила управления рисками

- 25 июля 2014, 16:24

- |

Основное правило управления рисками на Nyse не кипишить. Но есть много дополнительных, о которых рассказал известный психиатр.

Чуть позже приведу несколько его чеклистов. Списки вопросов, ответив на которые, можно повысить результаты торговли. Но сначала немного расскажу о том, что за человек.

В 1954 году Ниссан Ари Киев, сын религиозного деятеля из Бронкса и наследник традиции системного подхода к рекомендациям по образу жизни трейдеров, окончил Гарвардский университет со степенью в области социальных отношений. Затем он получил степень доктора медицины в 1958 году из Корнельского медицинского колледжа и стал проходить подготовку в качестве психиатра в университете Джона Гопкинса и в Институте психиатрии больницы Модсли в Лондоне.

В истории человечества начиналась новая эра, которая войдет в историю из-за микроволн, кассет, персональных компьютеров, штрих-кодов, современных систем сигнализации, посудомоечных машин и пультов дистанционного управления – эра массовой культуры и информационного общества.

( Читать дальше )

о российском рынке: изгои

- 24 июля 2014, 17:54

- |

Геополитические риски — ключевой фактор для российского рынка в 2014 году. Иначе не объяснить тот факт, что мы практически полностью растеряли корреляции с emerging markets, commodities и т.д. Про связь с developed markets вообще молчу, там наши дороги разошлись в далеком 2011 году, но о причинах этого в следующий раз.

Этот пост станет по сути продолжением предыдущей серии обзоров по рынку от 28 марта ("уровни 2008 года") и 10 июня ("мысли по российскому рынку"). Это интересно и важно, т.к. 2014 год для российского рынка оказался очень тяжелым. И в такой ситуации особенно важно сохранять трезвость ума, адекватно оценивать риски, тщательно фильтровать СМИ, держаться подальше от соц.сетей с засильем «диванных» аналитиков, которые в один день становятся экспертами в военном деле, на следующий объясняют причины аварий в метрополитене и варианты уничтожения боингов на высоте 10+ км над землей. Идет информационная война.

российский рынок в глобальной системе координат

По отношению к группе развивающихся стран (Emerging Markets, EM) наш рынок (смотрим на ETF RSX — крупнейший из ориентированных на российские акции) находится с 2011 года в даунтренде. Сами EM уже четвертый год торгуются в боковике с четко обозначенными границами сверху и снизу. И если в начале 2014 года, когда число упоминаний «EM Crisis» в ленте Bloomberg было на максимумах за несколько лет, EEM тестировал нижнюю границу тренда, то после мощнейшего ралли на 25%+ к середине июля уже тестирует на прочность верхнюю планку (см. график). Стоит ли ждать прорыва многолетнего боковика в EM? Скорее нет, чем да. Ключевой фактор для крупнейших представителей развивающихся рынков в 2014 году — выборы -> надежда на смену власти -> надежда на структурные реформы и т.п. (писал ранее, что России этого не светит и это одна из причин отсутствия интереса к нашему рынку). Но не стоит забывать, что осенью вслед за прекращением QE со стороны ФРС при дальнейшем улучшении состояния экономики США, рынок начнет закладываться на скорое повышение % ставок и тут EM испытают на себе еще один удар. Не надо расслабляться.

( Читать дальше )

Этот пост станет по сути продолжением предыдущей серии обзоров по рынку от 28 марта ("уровни 2008 года") и 10 июня ("мысли по российскому рынку"). Это интересно и важно, т.к. 2014 год для российского рынка оказался очень тяжелым. И в такой ситуации особенно важно сохранять трезвость ума, адекватно оценивать риски, тщательно фильтровать СМИ, держаться подальше от соц.сетей с засильем «диванных» аналитиков, которые в один день становятся экспертами в военном деле, на следующий объясняют причины аварий в метрополитене и варианты уничтожения боингов на высоте 10+ км над землей. Идет информационная война.

российский рынок в глобальной системе координат

По отношению к группе развивающихся стран (Emerging Markets, EM) наш рынок (смотрим на ETF RSX — крупнейший из ориентированных на российские акции) находится с 2011 года в даунтренде. Сами EM уже четвертый год торгуются в боковике с четко обозначенными границами сверху и снизу. И если в начале 2014 года, когда число упоминаний «EM Crisis» в ленте Bloomberg было на максимумах за несколько лет, EEM тестировал нижнюю границу тренда, то после мощнейшего ралли на 25%+ к середине июля уже тестирует на прочность верхнюю планку (см. график). Стоит ли ждать прорыва многолетнего боковика в EM? Скорее нет, чем да. Ключевой фактор для крупнейших представителей развивающихся рынков в 2014 году — выборы -> надежда на смену власти -> надежда на структурные реформы и т.п. (писал ранее, что России этого не светит и это одна из причин отсутствия интереса к нашему рынку). Но не стоит забывать, что осенью вслед за прекращением QE со стороны ФРС при дальнейшем улучшении состояния экономики США, рынок начнет закладываться на скорое повышение % ставок и тут EM испытают на себе еще один удар. Не надо расслабляться.

( Читать дальше )

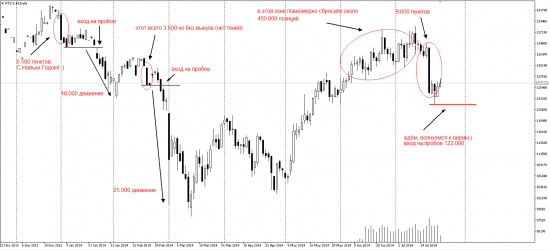

В продолжении ударного дня по индексу РТС + бонус по золоту.

- 24 июля 2014, 13:51

- |

Ожидание подходящей ситуации в условиях рыночной неопределённости всегда подвергает пользователей лишнему эмоциональному давлению. Именно эмоции заставляют нас совершать поступки которые в последствии, сложно оценить с позиции какой-либо мало-мальски здравой логики.

Но как говаривал граф Суворов «из любой без выходной ситуации есть как минимум два выхода». И в случае с торговлей на бирже, один из них, это признание СОБСТВЕННЫХ ошибок. СИСТЕМАТИЧЕСКИХ (что ведёт к неизбежным потерям) СОБСТВЕННЫХ ошибок и отсутствие чётких торговых алгоритмов. Один из подобных алгоритмов зовётся «ударный день» и продолжая эту тему, хотел бы описать торгующим (или начинающим торговать) своё виденье этой рыночной формации.

Сперва картинка.

таймфрейм — день

( Читать дальше )

Но как говаривал граф Суворов «из любой без выходной ситуации есть как минимум два выхода». И в случае с торговлей на бирже, один из них, это признание СОБСТВЕННЫХ ошибок. СИСТЕМАТИЧЕСКИХ (что ведёт к неизбежным потерям) СОБСТВЕННЫХ ошибок и отсутствие чётких торговых алгоритмов. Один из подобных алгоритмов зовётся «ударный день» и продолжая эту тему, хотел бы описать торгующим (или начинающим торговать) своё виденье этой рыночной формации.

Сперва картинка.

таймфрейм — день

( Читать дальше )

Элвис – молодец! Реальная доходность реального инвестора!

- 22 июля 2014, 21:27

- |

Как и обещал в Как правильно рассчитать доходность? я посчитал реальную доходность Элвиса Марламова по его двум публичным счетам.

На сайте Финама есть расчет его доходности, но он в корне не верен, так как Элвис вводил/выводил средства на счет. Финам и все остальные считают доходность инвестора, ни как доходность инвестируемых средств конкретного инвестора, а как изменение «стоимости пая». Это общепринятая практика…

Кажется, разницы нет, но есть один нюанс, который всё меняет. Это средневзвешенная сумма вложенных средств!

Например, когда Вы вносите деньги на пополняемый банковский счет, проценты начисляют как раз на средневзвешенную сумму вложенных средств и это и есть доходность инвестиций.

( Читать дальше )

Спасибо за спасибо за… (Ответ Арсагере)

- 16 июля 2014, 22:44

- |

Хочу поблагодарить за ответ на анализ документа, называемого кодекс ПЧСД. Должен констатировать, что, к сожалению, ответ свелся не к конструктивному обсуждению, а к ответу в стиле «бессодержательным вопросом на содержательный вопрос», саморекламе Асагеры и обсуждению моей скромной личности, что, по моему скромному мнению, является вообще недопустимым в публичной дискуссии высокого уровня, к которой вроде бы как стремится Арсагера в области корпоративного управления.

Тем не менее, постараюсь ответить по существу

1. Анализ содержаний кодекса ЦБ РФ и КПЧСД необходим для выявления различий в структуре документов и сосредоточения на основных различиях, что я и проделал. Детальный анализ содержания требует существенно большего времени, которое я, к счастью, могу потратить на более полезные вещи. В качестве экспертного мнения могу еще раз повторить, что кодекс ЦБ РФ является существенно более полным, как по изложению принципов корпоративного управления, так и по конкретным рекомендациям. Если разработчики КПЧСД не обнаруживают в Кодексе ЦБ РФ конкретных рекомендаций, то для меня это означает только то, что они не очень внимательно читали обсуждаемый документ.

( Читать дальше )

Тем не менее, постараюсь ответить по существу

1. Анализ содержаний кодекса ЦБ РФ и КПЧСД необходим для выявления различий в структуре документов и сосредоточения на основных различиях, что я и проделал. Детальный анализ содержания требует существенно большего времени, которое я, к счастью, могу потратить на более полезные вещи. В качестве экспертного мнения могу еще раз повторить, что кодекс ЦБ РФ является существенно более полным, как по изложению принципов корпоративного управления, так и по конкретным рекомендациям. Если разработчики КПЧСД не обнаруживают в Кодексе ЦБ РФ конкретных рекомендаций, то для меня это означает только то, что они не очень внимательно читали обсуждаемый документ.

( Читать дальше )

Газпром. Краткосрочная спекулятивная идея.

- 15 июля 2014, 19:29

- |

Завтра акции Газпрома на ММВБ откроются снижением на величину дивидендов. Во фьючерсах Газпрома дивиденды уже учтены. Как показывает практика, часто после отсечки бумагу немного выкупают и только потом начинаются более активные продажи. Не все долгосрочные инвесторы любят заходить под дивиденды и некоторые наоборот ждут отсечку для захода в лонг, поэтому такая закономерность очень часто срабатывает. Небольшой совет: можно немного купить фьючерсы Газпрома на вечерней сессии и сбросить завтра с прибылью в 1-2%. Если дадут подобрать фьючерсы в минусе, то это будет вообще подарок, так как бумаги на споте редко падают на величину большую дивидендов. Я на этом зарабатываю уже три года на ликвидных акциях )))) тока тссс. P.S. Редко, но исключения всё же бывают. В этом году по этой схеме удалось заработать на отсечках ВТБ, Роснефти, Лукойла, Сбер и Сургут пропустил.

P.S. Говорил, что Мечел рано хоронить и что крупняк шортики ещё вчера начал крыть ))) По нефти будьте аккуратней, вчера предупреждал, всё решится 20 июля. Может улететь Brent ниже 100$. smart-lab.ru/company/itinvest/blog/193391.php

P.S. Говорил, что Мечел рано хоронить и что крупняк шортики ещё вчера начал крыть ))) По нефти будьте аккуратней, вчера предупреждал, всё решится 20 июля. Может улететь Brent ниже 100$. smart-lab.ru/company/itinvest/blog/193391.php

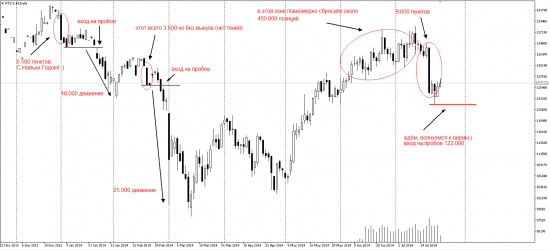

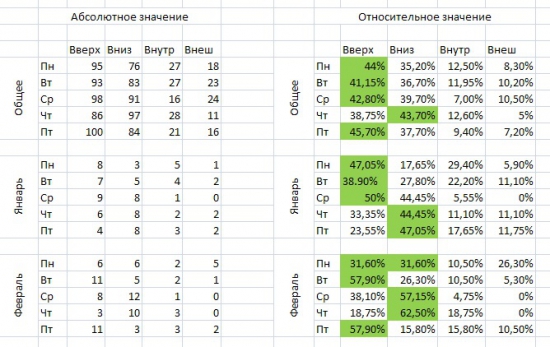

Математику - люблю. Статистику - уважаю!!!

- 08 июля 2014, 12:28

- |

Добрый день, друзья!

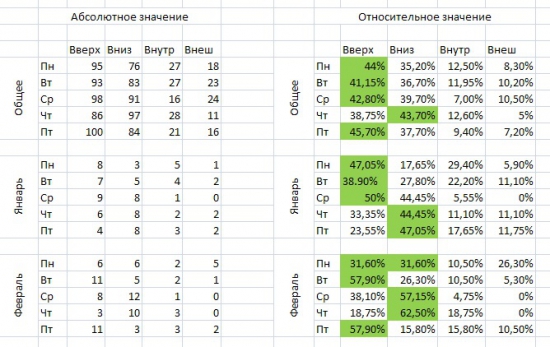

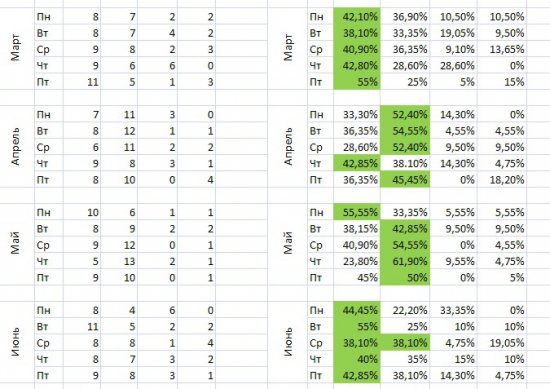

Решил я тут препарировать индекс РТС на тему статистических данных.

Взял данные с 11 января 2010 года по 07 июля 2014 года.

Исследовал дневной период.

Цель исследования: выяснить мат. вероятность «зеленой» и «красной» свечек по дням.

В статистике не учитывалась волотильность.

Вот что получилось:

*вверх — минимум и максимум свечи выше минимума и максимума предыдущей.

*вниз — то же, но наоборот.

* внутр — это внутрення свеча, т.е. максимум ниже предыдущего максимума, минимум выше предыдущего.

* внеш — внешняя свеча, т.е. максмум выше предыдущего, минимум ниже предыдущего.

( Читать дальше )

Решил я тут препарировать индекс РТС на тему статистических данных.

Взял данные с 11 января 2010 года по 07 июля 2014 года.

Исследовал дневной период.

Цель исследования: выяснить мат. вероятность «зеленой» и «красной» свечек по дням.

В статистике не учитывалась волотильность.

Вот что получилось:

*вверх — минимум и максимум свечи выше минимума и максимума предыдущей.

*вниз — то же, но наоборот.

* внутр — это внутрення свеча, т.е. максимум ниже предыдущего максимума, минимум выше предыдущего.

* внеш — внешняя свеча, т.е. максмум выше предыдущего, минимум ниже предыдущего.

( Читать дальше )

История Баффета, основанная на известных фактах (компиляция фактов – моя)

- 07 июля 2014, 15:04

- |

Итак, начнем с того момента, когда пути Баффета и его учителя Грехема разошлись из-за разногласий в инвестиционных подходах. То, что эти разногласия были, не отрицали ни оба участника, ни независимые очевидцы, но вот их природа осталась тайной, известной лишь их участникам. Но на основе будущих действий Баффета можно найти несколько отличий:

— Грехем не участвовал в управлении компаний, в которые инвестировал, Баффет, напротив, этим активно занимался;

— Грехем не афишировал свои инвестиции, руководствуясь принципом «деньги любят тишину», Баффет активно рекламирует свои вложения постфактум, еще в доинтернетную эпоху, с момента покупки им Berkshire Hathaway, за что даже вполне заслуженно получил литературную премию в 2005-м году;

— Грехем строго следовал правилам широкой диверсификации, в то время, как Баффет показывал феноменальную доходность именно тогда, когда вкладывал практически все в один актив или сектор (об этом чуть ниже).

Грекхем был достаточно шедр к сотрудникам и потому Баффет возвращается в родной город с приличным по тем временам капиталом больше 100 тыс. долларов. И вкладывает свой капитал в сельхозземли. Это вложение «случайным образом» совпало с началом компенсации государством ставок ипотечных кредитов под залог земель фермерами. Это было одной из мер масштабной господдержки фермеров, берущей начало в середине 50-х. Стоимость сельхозземель из-за этого за 10 лет выросла в 10 раз…

( Читать дальше )

— Грехем не участвовал в управлении компаний, в которые инвестировал, Баффет, напротив, этим активно занимался;

— Грехем не афишировал свои инвестиции, руководствуясь принципом «деньги любят тишину», Баффет активно рекламирует свои вложения постфактум, еще в доинтернетную эпоху, с момента покупки им Berkshire Hathaway, за что даже вполне заслуженно получил литературную премию в 2005-м году;

— Грехем строго следовал правилам широкой диверсификации, в то время, как Баффет показывал феноменальную доходность именно тогда, когда вкладывал практически все в один актив или сектор (об этом чуть ниже).

Грекхем был достаточно шедр к сотрудникам и потому Баффет возвращается в родной город с приличным по тем временам капиталом больше 100 тыс. долларов. И вкладывает свой капитал в сельхозземли. Это вложение «случайным образом» совпало с началом компенсации государством ставок ипотечных кредитов под залог земель фермерами. Это было одной из мер масштабной господдержки фермеров, берущей начало в середине 50-х. Стоимость сельхозземель из-за этого за 10 лет выросла в 10 раз…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал