SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Проект «Разумный инвестор». Запись #10, часть 7: список-2014, Южный Кузбасс.

- 27 июля 2014, 22:44

- |

«Инвесторов губит не экономика, они сами себя губят». (Уоррен Эдвард Баффетт)

Начало –1 часть, 2 часть, 3 часть, 4 часть, 5 часть, 6 часть

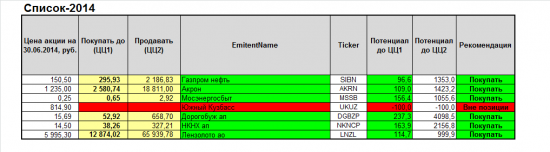

Список-2014

Сегодня представлю новый Список-2014 по модельному портфелю #1 (акции из индекса ММВБ). В отличие от 2013 в этом году я кроме рекомендаций «Вне списка» или «Покупать», добавил еще группу акций – «Держать».

В «Держать» входят акции, которые прошли отбор по всем фундаментальным показателям, но кроме ЦЕНЫ – из-за этого фильтры либо «соотношение цена/стоимость» либо «див.доходность» - не будут пропускать акцию в портфель.

В прошлом году я про акции «Держать» не упоминал, но для себя я помнил, что некоторые хорошие акции при снижении их цены — можно покупать! Т.е. компании были классным бизнесом, но текущая цена не устраивала, и если бы уже на момент оценки я имел данные акции – продавать их нельзя, держать!

Теперь будет вся картина действий по акциям из индекса ММВБ. По широкому рынку напишу итог отбора осенью…

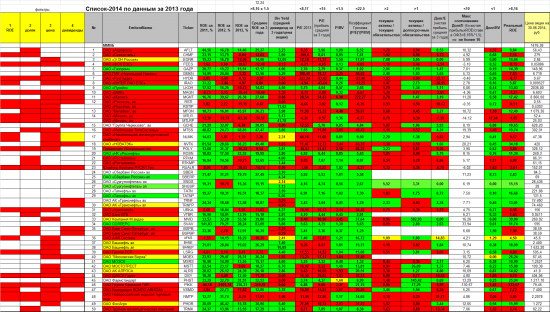

Первичная выборка (все акции индекса ММВБ) с коэффициентами ФА:

(картинка увеличивается)

Вся методика отбора тут — Презентация и все расчеты по проекту «Разумный инвестор».

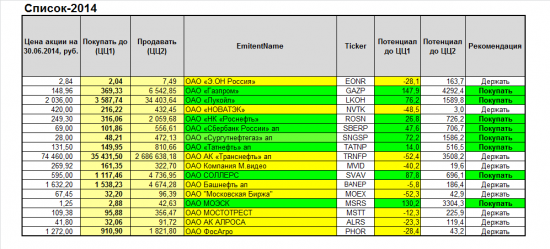

После проведенного отбора получаем следующую сводную таблицу – с рекомендациями действий и целевыми ценами – «покупать до» (Покупать), «держать до» (Держать или если не было этих акций в портфеле, тоВне позиции), и Продать — цена за которую я согласен эту акцию – для многих они может показать нереальной – но в США или в Германии – это была бы нормальная цена.

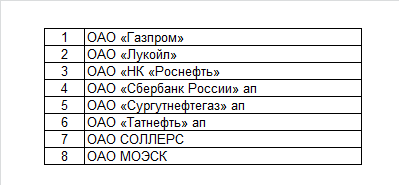

Покупать – 8 компаний!

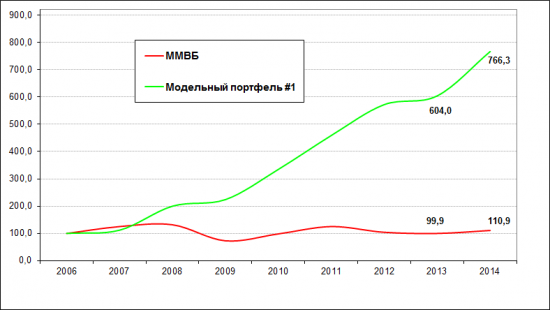

Это и есть Список модельного портфеля # 1 на следующие 12 месяцев, согласно строгим правил отбора, которые на бэктестинге показали за последние 8 лет доходность в +666% !) при ММВБ +10,9% всего…

Посмотрим, что получится на этот раз…

Конечно, результат прошлого – не гарантирует такой же результат в будущем. Но в данной методике используется принцип «запас прочности», об я напишу отдельную статью отдельно, а сейчас про изменения в списке.

Список покинули:

1. ОАО «Новолипецкий металлургический комбинат» — снижение чистой прибыли повлекло снижение ROE, что выкинуло компанию из Списка. Возможно, система тут не права – так как металлургическая отрасль – циклическая, и мы по факту находимся в низкой точке цикла.

2. ОАО «Ростелеком» ап – долговая нагрузка перешла ту, грань за которой я уже не покупаю. В прошлом году – компания еще соответствовала необходимым требованиям. Сейчас – нет. Возможно, рост долговой нагрузки обеспечит необходимое развитие компании, и впоследствии долговая нагрузка будет снижена, но с долгами нужно тоже знать меру.

3. ОАО ГМК «Норильский Никель» — тут одновременнои цена значительно выросла и показатели компании за последний год ухудшились. Конечно, дивиденды большие, но компания стоит уже 3,25 капитала, в прошлом году я покупал за 1,78 капитала при среднем ROE +21%, сейчас ROE +12,56%. Буду в стороне. Хотя это также циклическая компания – рост может только начинается...))

4. ОАО «Башнефть» ап – тут супер рост котировок за прошлый год перевел данную акцию в категорию «Держать». Но «цена покупать до» не так и далеко – возможно при просадках – буду и Башнефть ап покупать.

Тем более опять пошли разговоры, о том, что идут наезды на АФК Система, и всё тот же человек, кем пугали месяцев 15 назад – снова захотел Башнефть!) Смешно будет – если тот же цирк повторится, как и год назад.

5. ОАО «Акрон» — компания выбыла из Списка, лишь по тому, что Акрон больше не входит в индекс ММВБ. Но в модельный портфель #2 Акрон войдет, такая же история была ранее с Газпромнефть. Потенциал сохраняется.

Новая акция в списке одна:

1. ОАО «СОЛЛЕРС» — новичок Списка, снижение котировок за последний год и выход на стабильный результат по показателям ФА, дивиденды – всё это дало компании пройти все фильтры.

Модельный портфель #2

На данный момент по модельному портфелю #2 провел расчеты лишь по 7 акциям, которые у меня есть в реальном портфеле. Вот что в итоге получилось

Мосэнергосбыт и НКНХ прошли – даже не смотря на любовь к «благотворительности» мажоритарными акционерами данных компаний.

Южный Кузбасс – вне списка. У меня всего 1 акция ЮК, которая уже потеряла в цене с момента покупки -40%.

Убыток за 2013 год -1,1 млрд. руб., первый квартал 2014 года — еще чистый убыток -2,17 млрд руб.

В 2013 году только Прочие расходы выросли в 2 раза до 4 млрд. рублей (в первом квартале 2014 года – уже -2,7 млрд. руб.). Основными причинам увеличения оказались отрицательные курсовые разницы, отчисления по сомнительным долгам и расходы на услуги банков. Хочется особенно отметить последний показатель, который составляет почти 350 млн рублей.

Рекордные выплаты дивидендов остались в прошлом. Сейчас Мечел вынимает деньги через кредиты, что зачастую у нас любят делать мажоритарные акционеры со своими почти 100% дочками – Южный Кузбасс принадлежит на 96,6% ОАО «Мечел-Майнинг», который в свою очередь на 98,6% ОАО «Мечел».

Недавняя щедрость Мечела была поразительна — Южный Кузбасс заплатил:

май 2013г. — 8,39 млрд. руб. (232,37 руб.) из Прибыли, полученной Обществом по результатам 2008 и 2012 финансовых годов;

август 2012г. — 21,92 млрд. руб. (606,94 руб.) из Прибыли, полученной Обществом по результатам по результатам 2010-2011 финансовых годов.

Тут конечно, миноритариям просто повезло.

Думаю, что об огромной задолженности Мечела знают все. Но ведь есть ещё личная задолженность Зюзина, которая образовалась тогда, когда в 2006 году он выкупал долю своего бывшего партнёра Владимира Иориха, владевшего 42,2% компании. Кстати, если бы они не расстались с Иорихом тогда – может и не было бы таких проблем у Зюзина, всё-таки Иорих его уравновешивал.

Зюзину удавалось обслуживать личный долг с помощью полученных дивидендов.

Но в 2012 году банки наложили запрет на выплату дивидендов непосредственно в Мечеле.

Зюзин нашёл выход: дивиденды выплачивались в Южном Кузбассе. Но банки наложили запрет на дальнейшие выплаты дивидендов и в ДЗО Мечела.

И что дальше? Теперь кредиты. Мечел выкачивает деньги из ЮК через кредиты.

На конец 2013 года Мечел и его дочерние компании — имели общую задолженность перед Южным Кузбассом равную 66,3 млрд. рублей (по итогам первого квартала 2014 года – уже 72,4 млрд. руб.).

Если бы 72,4 млрд. рублей Южный Кузбасс отдал в виде дивидендов — это получается 2005 рублей на 1 акцию! Миноритариям повезло бы еще больше. Да и для Мечела особой разницы не было бы — миноритариев всего 3,4% УК.

Сейчас акция Южного Кузбасса стоит около 800 рублей.

Выдача кредитов продолжается и дальше. Посмотрите в разделе Существенные факты файлы с названием«О совершении эмитентом сделки, в совершении которой имеется заинтересованность» — http://www.ukuzbass.ru/

Совет директоров ЮК продолжает отгружать (принимает решения о кредитах) для Мечела и его дочек по 3-6 млрд. рублей каждый месяц!!!

В свою очередь Южный Кузбасс имеет существенную долговую нагрузку, которая на конец 2013 года достигла 70 млрд. рублей (первого квартала 2014 года 75,2 млрд. руб.) и теперь превышает размер собственного капитала почти в 4 раза.

Средняя ставка по фин.вложениям составляет 11% (первый квартал 2014 – 12%), а средняя ставка по обслуживанию кредитов – порядка 8,7%.

Такой вот банкинг. Нормально ли для угольной компании заниматься финансовым посредничеством для головной компании?

Всё хорошо – но для миноритарных акционеров ЮК может закончиться очень плохо, как в прочем и до мажоритарного акционера.

Мечел реально может стать банкротом. Точнее можно сформулировать иначе – Мечел точно станет банкротом, сейчас думают, как это провести.

Южный Кузбасс – хорошая угольная компания (даже не смотря на низкие цены на уголь сейчас) не должна играть роль финансового посредника, где заемщиком выступает почти банкрот.

Представим, что завтра Мечел объявляет о банкротстве. Пакеты акций Мечел-Майнинг и Южного Кузбасса отходят банкам, или другим заинтересованным лицам.

А что будет с долгами Мечела и его дочек — перед Южным Кузбассом? А это около 75-80 млрд. рублей.

В свою очередь ЮК будет нечего вернуть своим кредитором. По факту 3,4% миноритарий стали заложниками ситуации.

Такое же мы наблюдали и с другими компаниями – Дорогобуж и Акрон, ТНК-ВР Холдинг и Роснефть, Селигдар и Русские фонды, и так далее…

Успешных инвестиций!!!

132 |

Читайте на SMART-LAB:

Дезинфляция в еврозоне и стагфляция Британии: кому сложнее из ЦБ

USD/JPY торгуется около 156.70 в среду, прибавляя 0.53% за день, и это движение выглядит не столько “про доллар”, сколько “против иены”....

16:31

Дивидендная доходность «голубых фишек». Какой она будет

На российском рынке в разгаре сезон отчётности: компании подводят результаты 2025 года, а значит, можно оценить и потенциальные дивиденды....

20:47

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

— Вы утверждаете, что человек может поднять себя за волосы?

— Обязательно! Каждый здравомыслящий человек просто обязан время от времени это делать! © Тот самый Мюнхгаузен

людей будет шокировать этот факт, как дешевы наши акции

компания с показателями Газпрома в США именно столько и стоила — 6500 рублей за акцию, или даже еще дороже…

Не секрет, что свободные деньги разумные инвесторы держат в $. Математика такова, что обменивая $ на рубли по 35, к примеру, и заработав 30% годовых к примеру, на предложенном вами списке при $=40, доходность снижается до 13.75%. Вероятность увидеть $ по 40 через год очень высока…

будет 40 за $ — выручка еще больше станет, как и прибыль в рублях, так и в долларах, если рублевая себестоимость у компании большая.

у нас девальвация рубля для капитала — это благо, а не минус

и 3600 руб. — это и сейчас всего 1,02 балансовой цены…

alg

Лукойл по 35 000, Транснефть по 2,6 млн…

Новости:

Чистая прибыль МОЭСК по РСБУ за 1 полугодие 2014 года упала в 2,3 раза — до 2,6 млрд рублей

МОЭСК инвестирует в увеличение мощности ключевой подстанции на севере столицы 4,5 млрд рублей

Значит, либо всю ЧП за год сольют в инфраструктуру, либо в долг брать будут.

Лензолото по 12 000 руб — да они того и глядишь перестанут дивы платить, и цена акции будет 200 руб.

Дорогобуж — Акрон выкупит по небольшой цене. Не будет цена расти.

2 последние компании — это как рулетка (азартные игры).