Избранное трейдера klimvv

Ответы на актуальные для трейдера вопросы: "Как принимаются решения", "Почему успешные трейдеры часто не молчат в тряпочке" имногие другие от гуру нейролингвистики.

- 26 апреля 2019, 11:59

- |

Профессор Татьяна Черниговская, доктор биологии и филологии, заведующая Лабораторией когнитивных исследований СПбГУ, читает интересные и полезные лекции о мозге, сознании и бессознательном, психике, искусственном интеллекте, мышлении и т.д. Порой в них проскальзывают поистине сенсационно-пугающие заявления о непостижимых тайнах и сюрпризах нашего самого мощного компьютера. В некоторые просто невозможно поверить.

- Мозг — это загадочная мощная вещь, которую по недоразумению мы почему-то называем «мой мозг». Для этого у нас нет абсолютно никаких оснований: кто чей — это отдельный вопрос.

- Мозг принимает решение за 30 секунд до того, как человек это решение осознает. 30 секунд – это огромный период времени для мозговой деятельности. Так кто ж в итоге принимает решение: человек или его мозг?

- Действительно пугающая мысль — а кто на самом деле в доме хозяин? Их слишком много: геном, психосоматический тип, масса других вещей, включая рецепторы. Хотелось бы знать, кто это существо, принимающее решения? Про подсознание вообще никто ничего не знает, лучше эту тему сразу закрыть.

- Мы должны серьезно к мозгу относиться. Ведь он же нас обманывает. Вспомните про галлюцинации. Человека, который их видит, невозможно убедить, что их не существует. Для него они так же реальны, как для меня стакан, который стоит на этом столе. Мозг ему морочит голову, подавая всю сенсорную информацию, что галлюцинация реальна.

( Читать дальше )

- комментировать

- 394 | ★1

- Комментарии ( 3 )

Заявки: рыночные или лимитные?

- 26 апреля 2019, 10:56

- |

Вот еще нюанс. Как именно входить и выходить из позиции? Рыночной заявкой или лимитной? Если указать цену поблизости от текущей, например, поместив заявку со своей стороны спреда – вероятность сильно более 50% процентов, что сделка пройдет по твоей цене.

Достаточно ли это, чтобы всегда работать лимитником? Давайте прикинем. Допустим, вероятность исполнения по статистике на данном инструменте за энный срок – 83%. В 83% случаев вы экономите на спреде, но чуть-чуть. В 17% вы теряете, но значительно больше. Заявка поставлена. Заявка не исполнилось. Если это заявка на выход, вы все равно должны выйти. Но, допустим, цена хуже уже на 1%. А на спреде вы экономили всего 0.1%. Посчитайте сами, 13% перевесят 87%. Если это заявка на вход, можно просто не входить. Но скорее всего, если цену так вынесло за малое время, ее понесет и дальше: вы пропустите лучшие сделки года.

Вход по рынку можно корректно оттестить: примерно понятно, на сколько хуже торговля, если платишь эту дань. Просто добавляешь цифру в графу транзакционные издержки, и смотришь – совсем плохо или терпимо? В случае входа лимиткой потери не понятны заранее. Обычно все будет хорошо, но иногда будет сильно хуже, но как часто и насколько? Лишняя неопределенность – это плохо. Вы как бы подписались на маленького черного лебедя, и в самый ответственный момент (например, в день биржевого краха) его вам доставят на дом.

( Читать дальше )

Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок.

- 26 апреля 2019, 07:58

- |

дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." title="Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." />

дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." title="Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." />Итак, завершился для меня апрель 2019 г., 154 месяц инвестирования в дивидендные акции РФ и облигации ОФЗ-ПД.

Алгоритм моих ежемесячных действий (1 раз в месяц).

1) Откладываю на счет 3 тыс. руб.

2) Покупаю дивидендные акции РФ по формуле Доходность>СтавкиЦБ. Доходность=Предполаг.Дивиденды/Текущая цена акции.

3) Акции не продаю 3 года, чтобы воспользоваться льготой по НДФЛ.

4) Использую связку ИИС+БС, делаю «переливания», чтобы возмещать 13% НДФЛ.

5) Все приходящие денежные потоки (дивиденды + купоны) реинвестирую, пользуюсь сложным процентом.

Проект называл Кубышка, так как деньги ни разу не изымал.

По состоянию на конец апреля 2019 г. в Кубышке активов на 3 млн.172 тыс. руб.

Дивиденды, полученный в прошлом году составили 235 тыс.руб.

Если разделить на 12 мес, условно получаем почти 20 тыс.руб. или 2 минимальные пенсии.

Цель на сегодня — продолжать инвестировать еще 15 лет, до выхода на пенсию (мне 50 лет).

( Читать дальше )

Почему 90% трейдеров теряют деньги? Разбор основных ошибок.

- 26 апреля 2019, 00:17

- |

Как всем хорошо известно, огромное количество начинающих трейдеров и чуть меньшее количество трейдеров опытных, теряют деньги на финансовых рынках. Для многих из них потеря торгового капитала была лишь вопросом времени и неизбежностью, но почему? Сегодня, я решил разобрать самые главные ошибки и поделиться своим опытом трейдера, аналитика и маркет-мейкера, чтобы помочь трейдерам избежать ошибок в будущем и зарабатывать, торгуя на финансовых рынках.

1. Отсутствие соответствующего образования или таланта.

Трейдинг, как и любая другая профессия, требует либо качественного образования, либо природного таланта. Как и любую другую профессию, трейдинг невозможно освоить за несколько занятий, месячный курс или даже годовую практику.

Это не удивительно и это естественно. Если вы не получите должного образования и достаточного опыта, например, вождения авто, вы попадете в аварию и разобьете машину. Почему же тогда профессия трейдера должна быть проще, чем стать парикмахером, врачом или инженером? Здесь вам необходимо знать не только постулаты Чарльза Доу и следовать им, но и разбираться в макроэкономике, классифицировать активы, обрабатывать и фильтровать информацию, правильно ее интерпретировать, уметь просчитывать риски, управлять капиталом и многое другое. Можно ли такому научиться сходу, прочитав пару статей в сети? Безусловно нет.

Качественное образование и долгие годы практики, желательно за рубежом, для многих трейдеров в России непозволительная роскошь, но это не говорит о том, что, познав волны Эллиота или научившись рисовать флаг, вы отныне непревзойденный трейдер. Не переставайте изучать новое и применять полученные знания на практике. В трейдинге нет секретного ингредиента. В противном случае, вы станете жертвой собственного невежества, обвиняя брокера, маркет-мейкера или какого-то там аналитика в своих неудачах.

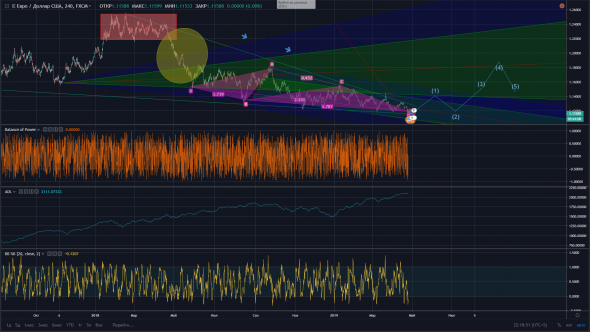

2. График = Новогодняя елка.

Знакомая картина?

Я не буду вам говорить о том, что шедевр абстракционизма на графике – это в корне неправильно, а лишь напомню о том, что практически во всех книгах культовых биржевых спекулянтов, авторы всегда ориентировались на доску котировок, то есть, на цену.

Маркет-мейкеры используют только стакан цен, на их мониторах практически никогда не появляется привычный нам график с японскими свечами или барами, трендовыми каналами и прочими «украшениями».

В заявлениях представителей центральных банков вы никогда не услышите, что они вынуждены провести валютную интервенцию, потому что индикатор RSI в зоне перекупленности.

Для того, чтобы успешно проводить анализ по конкретному активу, вы должны быть в курсе текущей ситуации вокруг него, экономико-политической или финансовой, но никак не вокруг каких-либо индикаторов, линей и закорючек на графике.

Например, сегодня, валютная пара EUR/USD обновляет 2-летние минимумы не потому что сформировался нисходящий тренд, а в связи с плохой макроэкономической ситуацией в Еврозоне. Выражаясь простым языком, макроэкономическая ситуация – это причина, а нисходящий тренд – следствие. Экономические санкции против России привели к росту курса доллара более чем в 2.5 раза, этому не помешали ни дивергенции, ни «голова и плечи», ни RSI в зоне перекупленности.

Работайте с информационной средой и ценой. Этого достаточно чтобы чаще торговать в плюс, нежели в убыток.

( Читать дальше )

Яндекс - убийственная отчетность

- 25 апреля 2019, 22:56

- |

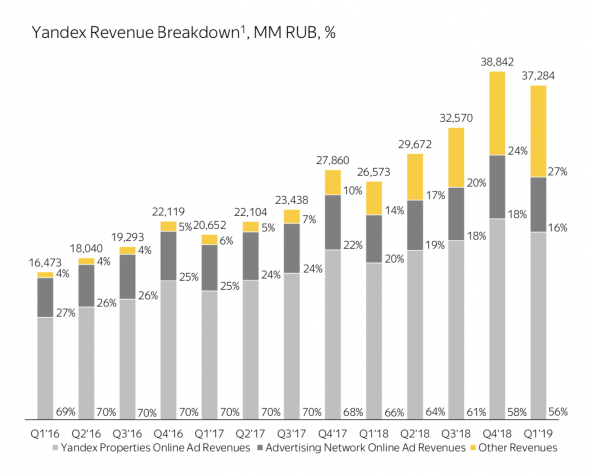

Для понимания, что важно в отчете Яндекса за 1 кв. 2019 года, достаточно посмотреть на картинку:

В остальном, показатели и так понятны. Выручка плюс 40%, Прибыль плюс 69%. Скоррект. EBITDA увеличилась до 10,8 млрд, а рентабельность составила 28,9%. Все эти цифры хорошо отражают динамику акций Яндекса последних недель.

Но, что действительно важно, так это сегментация выручки. Многие аналитики жаловались на Яндекс, что компания однобока и интернет реклама занимает всю долю выручки. От части они правы. Основной сегмент занимает 73% от общей выручки. Но посмотрите, как смещается акцент в пользу дополнительных направлений.

«Прочие» доходы выросли на 325% до 2,6 млрд. Количество поездок квартал к кварталу увеличился на 64% Выручка, относящаяся к сегменту «Такси» показала рост на 145% до 7,6 млрд. Такая динамика обусловлена не только ростом количества поездок, но и размером комиссии, а также оптимизацией бонусной программы с партнёрами.

( Читать дальше )

Подбрасываем монетку с помощью языка R

- 25 апреля 2019, 22:09

- |

На СЛ я часто замечаю, как умные и опытные люди моделируют или вычисляют всё в экселе. Это тоже отличный инструмент, но я думаю им стоит обратить внимание на язык R и попробовать, ничего сложного, как оказалось, там нет. Конечно какие-то базовые навыки программирования всё же потребуются.

Далее я напишу, как бесплатно и легально настроить свой компьютер для запуска среды. Потом приведу пример с подбрасыванием монетки

(прошу прощения, если такая тема уже была, сделал поиск по сайту, из последних ничего не нашел).

Настройка среды для запуска R

Сразу хочу сказать, что ничего сложного в настройке нет. Нужно скачать пару файлов и последовательно их установить. Никаких особых настроек и сложных выборов, качаем и ставим, всё заработает.( Читать дальше )

Управление опционной позицией. Часть 2: Закон подлости

- 25 апреля 2019, 21:24

- |

Кому вечер, кому ночь, а кому и утро. Продолжаю текстовую трансляцию ведения своей опционной позиции майской серии.

Предыдущую часть можно посмотреть здесь:

https://smart-lab.ru/blog/534482.php

Ну что у нас случилось: ребёнок вырос. Родители конечно звёзд с неба не хватали, но сделали для него всё что могли. Вырастили, выкормили. В институт даже устроили (кондор на путах сработал), с которого наш шалопай вылетел со 2-го курса и загремел в армию (и зачем я его только захеджил). Что же наш пацан-то так? Поначалу ведь всё было ровно, рос примерным мальчиком, в садике кушал кашку, воспитательницы нарадоваться на него не могли, в школе учительницы хвалили. И в один момент что-то пошло не так.

Цена развернулась собака.

Парень в школе увлекался боксом, но однажды тренер заметив его с сигаретой в зубах, выгнал нашего героя из секции. Родители конечно встрепенулись, надавали ему по заднице и школу закончить он всё-таки смог. Даже в институт поступил, с которого правда вылетел со второго курса. Мог бы доучиться поросёнок. Профессия-то перспективная была. И теперь вот отгремев сапогами, и спев дембельскую песенку, вернулся он на гражданку, во взрослую жизнь. Конечно пришлось немножко поучиться, дабы обрести профессию и устроиться на первую работу. Папа помог как никак.

( Читать дальше )

Робот-усреднятор (с исходниками)

- 25 апреля 2019, 20:19

- |

Одновременно я оставлю без работы половину говноуправляющих, которые выманивают у клиентов их кровные, а потом радостно ставят их на однотипных роботов, забирая, в случае удачи, свою комиссию.

Больше тебе, дорогой инвестор, не надо приглашать каких-то мошенников, чтобы слить свой депозит. Это, в полностью автоматическом режиме, можно сделать самому!

Заработать также можно самому. С какой-то вероятностью. Ну как всегда.

Представляю: TurboMartin. Настоящий, суровый, классический усреднятор.

Как работает алгоритм:

1) Робот ищет точку входа на основании простейшего пересечения ценой скользящей средней снизу вверх. Робот работает только в лонг.

2) Робот, находясь в режиме набора позиции, усредняется при выполнении двух условий: падении цены не менее, чем на параметр StepSize от последней сделки, и плюс, опять же, должно быть пересечение ценой скользящей средней вверх. Таким образом мы пропускаем длительные вертикальные ножи, стараясь растянуть усреднение как можно шире.

( Читать дальше )

Скальпинг и его миссия

- 25 апреля 2019, 17:39

- |

Видео ниже, это маленький кусочек выступления моего на конференции 02.03.2019 в Сочи. Если видео будет интересно, дальше планирую выложить и другие части.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал