Избранное трейдера Kele Kane

Акциями каких компаний владеет банк ВТБ?

- 11 августа 2020, 19:17

- |

Насколько я помню, ВТБ имеет доли в:

✅Русгидро

✅Магнит

✅Ростелеком

✅Яндекс

✅НКХП

В общем, если вспомните, пишите какие акции и сколько % от капитала держит хедж-фонд ВТБ😁

- комментировать

- 6.6К | ★5

- Комментарии ( 45 )

Драгметаллы на Мосбирже

- 31 июля 2020, 18:35

- |

Тем не менее, у меня как-то не особенно получилось заработать за все эти 14 лет, хотя я всегда держал позицию в серебре — в том или ином виде и количестве. И так уж вышло, что основной урон нанёс мне именно иной вид: фьючерсы на срочном рынке FORTS. Году так в 2013-м я потерял на них практически половину тогдашнего портфеля. Кошмар какой-то, честное слово!

( Читать дальше )

Куда инвестировать на ближайшие 10 лет. "Пища" для размышлений..

- 30 июля 2020, 17:17

- |

Всем привет!

Вчерашний пост вызвал у некоторых пользователей данного сообщества бурную реакцию, видимо потеря денег на рынке сказывается на психике, сложно принять чужой успех))) Ну и ладно… желаю им по скорей восстановить свои депозиты)

Сегодня хотелось бы обсудить перспективы следующих 10 лет, то есть, какие глобальные тренды нас ждут впереди, и как на этом заработать?

На мой взгляд, нужно отталкиваться от перспектив инфляции/дефляции и замедления/роста экономики в мире

Не раз здесь уже выкладывали данную картинку

Предположу, что нас ожидает переход от дефляционного спада к стагфляционному спаду

Текущий дефляционный спад ярко выражается через рост золота и долгосрочных облигаций США (TLT), следовательно в случае стагфляционного спада следом подтянется остальное сырье (энергоносители, промышленные металлы, сельхоз продукция)

( Читать дальше )

Работаем удалённо .... может ли мобильный интернет стать полноценной заменой стационарному проводному интернету .

- 12 июля 2020, 03:11

- |

Не всегда есть возможность подключиться к стационарному интернету, например за городом на даче, в частном секторе, промышленной зоне и т.д. В таком случае, мы не раздумывая подключаем комп/ноут к смартфону, модему-«свистку» от сотовых операторов. Но, спустя какое то время понимаем, что, не смотря на все современные достижения науки и техники и широко рекламируемые возможности 4G технологий, часто получаем какую то шляпу не очень стабильную связь со всемирной паутиной. Начинаем кастерить сотовых операторов за фиговую связь и периодически менять симки на других операторов. Потом начинаем перебирать модемы, типа мол, вот Huawei/Yota/ZTE лучше цепляется к сотовым вышкам или скорость там с ним выше. И на какое то очень короткое время нам кажется, что вопрос решён. Но, потом понимаем, что это была всего лишь иллюзия :) Начинаем усиленно ждать космический интернет от Илона Маска, вот он нас точно выручит и дисконнектов не будет. На худой конец дождаться, когда кончится «делёжка» частот для 5G в России и вот, тогда то уж точно с 5G инет лагать не будет. А, тем временем давно, есть простые и элегантные решения — промышленные LTE-роутеры/модемы. Об одном таком из производителей поведал мне брат работающий в «нефтянке» и они эксплуатировали их в довольно жестких климатических условиях и на значительных расстояниях. В общем идея там не нова — 2 Х 2 MIMO антенна, хорошо усиливающий слабый сигнал и собственно сам роутер, но в отличии от бытовых там применяется элементная база относящийся к индустриальной категории. Супер новинок в нём нет, всё по рабочему обыденно и простенько, LTE-модуль ещё Cat.4, Wifi 2.4кГц, можно и по проводу RJ245 цепляться к компу.

( Читать дальше )

Что покупать на падающем фондовом рынке

- 23 июня 2020, 14:24

- |

Текущий кризис нанес серьезный удар по фондовому рынку. Недавно прошла «вторая волна» продаж на фондовом рынке, вызванная повторной вспышкой COVID-19. А это значит, что рынок второй раз дает возможность купить подешевевшие активы. В этой статье разберем, какие события произошли за последнюю неделю, и что в действительности происходит на фондовом рынке.

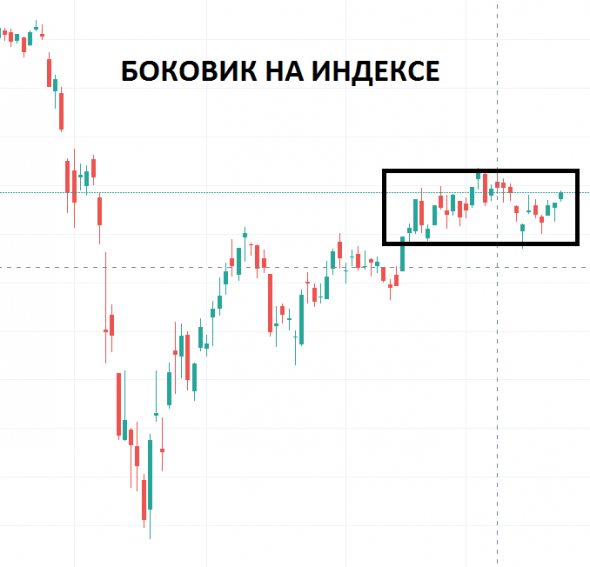

Флэт на ММВБ и американские горки

Вы могли заметить, что на российском фондовом рынке в течение нескольких дней цена находится во флете. Это связано с тем, что у нас нет серьезных изменений, связанных с кризисом и COVID-19, о котором, наверное, все уже устали говорить. Но пока что – это наша реальность. Поэтому сейчас еще непонятно что делать, но есть несколько вариантов, касающиеся американского рынка, которые мы обсудим чуть позже.

На самом деле все риски и возможности, которые у нас сейчас есть, будут идти именно с американского рынка, потому что на российском рынке в настоящее время нет торговых идей. Единственно, что сейчас может повлиять на стоимость акций – это голосование. Но даже самые патриотически настроенные инвесторы прекрасно понимают, как все будет решено и вряд ли что-то серьезно повлияет на динамику рынка.

( Читать дальше )

На пенсию в 35 лет. Раздаю книгу. Бесплатно

- 08 июня 2020, 18:39

- |

Первые читатели говорят, что у меня получился самый нескучный и добрый рассказ об инвестициях.🤟

В магазине «Литрес» книга продается по цене 176 рублей. Вот ссылка.

НО! Всем моим подписчикам я раздаю ее БЕСПЛАТНО.

Как скачать:👇👇👇

Зайдите в телеграм-бота и следуйте инструкциям.

Бонус. Там же можно скачать аудиоверсию. Тоже бесплатно.

Почему стоит прочесть эту книгу

- Вы поймете, что выйти на пенсию в раннем возрасте не так уж и сложно.

- Вы узнаете о всех подводных камнях на пути инвестора.

- Вы научитесь самостоятельно составлять инвестиционный портфель.

( Читать дальше )

- комментировать

- 19.3К |

- Комментарии ( 0 )

Как уведомить налоговую о наличии зарубежных брокерских счетов и движении денежных средств по ним

- 22 мая 2020, 22:39

- |

До 2020 года только владельцам банковских зарубежных счетов нужно было уведомлять налоговую об открытии счета.

А владелец брокерского зарубежного счета лишь подавал Декларацию 3-НДФЛ в налоговую.

С 2020 года ситуация немного изменилась.

Теперь владельцы брокерских счетов должны:

Уведомлять налоговую об открытии и изменении реквизитов счёта

Предоставлять отчёт о движении средств

Подавать Декларацию 3-НДФЛ (как и раньше).

Есть и послабление: теперь не обязательно нотариально заверять переводы иностранных документов. Хотя налоговая оставила себе право на запрос нотариально заверенного перевода в случае необходимости.

Давайте разберёмся подробнее в этих нововведениях.

Не нужно уведомлять

Уведомлять налоговую об открытии счета не нужно, если счета в иностранных финансовых организациях были открыты до 2020 года.

( Читать дальше )

Бэктест моментума

- 22 мая 2020, 11:29

- |

Вообще-то меня сильно впечатлили результаты выбора бумаг для покупки и удержания на основе моментума по ссылке выше. Настолько что я решил самостоятельно это проверить. Но поскольку меня это интересовало именно с практической точки зрения, то задача была ограничена несколькими условиями: — выборка бумаг ограничена ликвидными компаниями с капитализацией более 30 млр. рублей, расчет и соответственно модельный портфель должен быть реализован в доступном мне инструменте — в электронной таблице. Немного перефразируя Силаева А.: если стратегия/модель не может быть выстроена относительно просто в электронной таблице, то грош цена такой модели. Поэтому с практической точки зрения мне было важно то, что в случае успеха я могу применить стратегию имея всего лишь электронную таблицу и интернет с котировками.

Исходные данные выгружал с известного ресурса investing.com. Цена бумаг без дивидендов. Цены на конец каждого периода (месяца) по цене закрытия. Для расчетов я отобрал две группы компаний: условно с большой капитализацией: не менее 200 млр. руб. и средне-малой капитализацией: менее 200 но выше 30 млр. руб. Хотел проверить, повлияет ли фактор размера на итоговый результат. Во время выборки вторую группу пришлось изрядно проредить исключив некоторые низколиквидные компании с мертвым оборотом или со странным поведением в графике котировок, типа резкого взлета цены внутри дня. Возможно сплит или какая-то ошибка в архиве данных сайта investing. Таким отсортированных историй оказалось довольно много. Итого в каждой из двух групп оказалось по 34 компании (случайное совпадение).

( Читать дальше )

Как предсказать кризис за 12 месяцев до наступления

- 20 мая 2020, 20:40

- |

Простой, но сильный индикатор, который помогает предсказать коррекцию — кривая доходности.

1. В нормальной рыночной ситуации доходность долгосрочных казначейских облигаций выше, чем доходность краткосрочных бумаг. Это логично — долгосрочные инвесторы несут больше рисков. Поэтому они хотят лучше зарабатывать.

2. Разница между долгосрочной доходностью и краткосрочной доходностью называется кривой доходности. Это важный индикатор, который показывает текущее здоровье рынка. В благоприятной ситуации его значение находится выше 1% (для 10y-2y U. S. Treasuries).

3. Когда на рынок приходит неопределенность, ситуация меняется. Краткосрочная доходность растет, долгосрочная доходность падает, разница сокращается. В особых случаях — кривая доходности уходит в отрицательную зону.

4. Кривая доходности ниже нуля сигнализирует о сильном беспокойстве на кредитном рынке. Сильное беспокойство на кредитном рынке сигнализирует о рисках для мировой экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал