Избранное трейдера kachanov

Забираем данные по ценным бумагам с finance.yahoo.com Python класс в подарок.

- 04 августа 2021, 12:54

- |

Забираем данные по ценным бумагам с finance.yahoo.com

Простой способ на Python.

Продолжаю рассматривать способы получения данных по бумагам в свой скрипт. Из предыдущего поста где я рассказывал как можно просто буквально распарсить поисковую выдачу в гугле и вытащить текущие показатели цены я узнал по комментариям уважаемых резидентов смартлаба, что этот способ не будет хорошим решением, в силу особенности использования html тэгов и атрибутов таких как id класса. В конечном итогеid поменяется и скрипт работать не будет. Лучше посмотреть в сторону чего то более долгоиграющего. На этот раз я хочу сделать свой скрипт более универсальным. Он должен забирать данные по скормленному ему списку или словарю вот такого вида:

ticker_list = {'gazp': 'GAZP.ME',

'sber': 'SBER.ME',

'tatn': 'TATN.ME',

'moex': 'MOEX.ME',

'rosn': 'ROSN.ME',

'lkoh': 'LKOH.ME',

'yndx': 'YNDX.ME',

'nlmk': 'NLMK.ME',

'alrs': 'ALRS.ME',

'rual': 'RUAL.ME',

'magn': 'MAGN.ME'}( Читать дальше )

- комментировать

- ★13

- Комментарии ( 8 )

Как искать ликвидные облигации на Московской бирже с учетом отмены налоговых льгот

- 19 мая 2021, 13:25

- |

Я уже рассказывал о том, как написал скрипт для поиска ликвидных облигаций. Но в 2021 году ситуация поменялась.

С 1 января 2021 года в России удерживается НДФЛ с купонов по всем облигациям.

Раньше действовал п. 25 ст. 217 налогового кодекса — по нему проценты по государственным и муниципальным облигациям РФ освобождались от НДФЛ. А сейчас этот пункт прекратил свое действие. Теперь и ОФЗ, и муниципальные, и корпоративные облигации оказались на одном уровне в плане налогов.

Я понял, что пора обновлять мою таблицу со скриптом. Заодно я задумался о том, чтобы учитывать в таблице не только ликвидность, но и месяцы выплат. Это важно для прогнозирования денежного потока поступлений по месяцам, чтобы разнести выплаты по как можно большему числу месяцев.

( Читать дальше )

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

Какая польза от знания знака будущего ценового приращения?

- 29 марта 2021, 14:16

- |

Вчера на форуме СЛ была поднята неувядающая тема про теорию случайных блужданий в ценовой динамике биржевых активов. И хотя постановка вопроса в том топике не касалась собственно СБ, но так или иначе была с этой теорией связана, или, по крайней мере, сподвигла лично меня еще раз высказаться на эту тему. Один раз, как вы, возможно, помните, я выразил свое отношение к СБ в статье:

Случайные блуждания или предсказуемость? А, может, предсказуемость в условиях случайных блужданий?

Знак следующего приращения цены — уместная постановка вопроса в теоретической дискуссии о случайных блужданиях, но не уместная, если речь идет о его связи с возможностью извлечения прибыли из направленных движений.

Для многих является очевидным, что невозможно точно предсказать знак будущего ценового приращения, то есть, в какую сторону на следующем тике дернется цена. И очевидно, что сумма случайных приращений есть величина случайная. Но это справедливо только вне поля ранее принятых торговых решений игроков, большинство из которых, а значит, и весь рынок целиком, действуют на основании, как минимум, двух парадигм:

( Читать дальше )

Что почитать по (алго) трейдингу? Обзор небанальных книг без Талеба, Грэма и Богла

- 03 марта 2021, 18:09

- |

Привет! Бегло полистал SL и обнаружил, что книжные обзоры делятся на 2 типа – инвесторские и хардкорное алго (HFT и опционы). Промежуточный вариант попытаюсь закрыть данным постом. По уровню сложности книги в обзоре находятся между зубодробительной подборкой от Eugene Logunov https://smart-lab.ru/blog/534237.php и приятным чтивом по фундаментальным стратегиям.

1) Lasse H. Pedersen – Efficiently Inefficient

Отличная книга и №1 по соотношению польза/сложность. Автор показывает, как кванты тестируют и отбирают стратегии в портфель. Условно ее можно разделить на 4 части: арбитраж, факторные стратегии, глобал макро и технические моменты запуска и финансирования фонда. HFT и опционные стратегии упоминаются вскользь. Наверное, книга подойдет и для совсем начинающих, т.к. все метрики (вплоть до волатильности) и базовые концепции раскрываются с 0.

LHP – один из боссов крупного хедж фонда в Гринвиче, но в отличие от Далио или Дракенмиллера, еще и хардкорный академик. Поэтому в книге любое утверждение подтверждается ссылками, а для глубокого погружения есть отличный список первоисточников. Понятно, что никаких секретов своего работодателя LHP не раскрывает, но профильные главы для меня оказались полезными в плане идей + отсылки туда, где копать глубже.

( Читать дальше )

Завершающий этап оценки привлекательности покупки акций! От возможных цен к доходностям!

- 19 февраля 2021, 11:59

- |

Этот пост — последняя часть из цикла постов посвященных механистической оценке привлекательности инвестиций на основе фундаментальных показателей.

[1] Начало здесь: "Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию"

[2] Продолжение: "От прогноза фин показателей компании к прогнозам возможных цен на бирже"

Итак, вот я и добрался до последней стадии оценки. Как вы понимаете, все те графики, которые я строил и приводил в постах, нужны только для визуализации и более наглядного представления. А еще для написания красивых отчетов по исследованию эмитента и для публичного распространения. Конечно, во многих случаях мне их строить не надо. Вместо этого хотелось бы получить итоговые цифры на основании которых, я бы принял решение — стоит ли овчинка выделки или нет в текущей момент времени.

Но давайте вкратце вспомним, основные промежуточные результаты, которые я получил в первых двух постах. Здесь немного уточню, чтобы расчеты были более корректны. Сама отчетность за 2014 год была составлена 23 марта 2015. Я, конечно, уже не помню, когда она была опубликована, поэтому буду считать что я смог ее посмотреть 31 марта 2015 и провести все те расчеты, которые я демонстрировал в предыдущих постах.

( Читать дальше )

Скользящая средняя с динамическим диапазоном усреднения

- 17 февраля 2021, 14:06

- |

Решил поделиться одним техническим способом, который я использую для определения тренда – среднюю с изменяющимся диапазоном усреднения. Но перед тем, как выложить все это искушенной публике, проверил есть ли что похожее. Оказывается, есть, но только по названию, а не по сути (может, правда, я чего-то не нашел). Это индикатор VIDYA. Ниже я приложу справку с описанием из интернета с расчетом VIDYA. VIDYA немного модифицирует экспоненциальную скользящую среднюю EMA. Период усреднения в EMA – это доля, которая определяет сколько взять текущей цены, а сколько предыдущего значения EMA. То есть вся фишка VIDYA в добавлении переменной в размер доли.

Если озвучивать задачу, которую я перед собой поставил, то это максимально быстро выявить тренд с минимальными ошибками. Самый простой трендовый индикатор – средняя, да и самый удобный при работе в Excel. У меня в Excel в принципе все расчеты. Дальше немного порассуждаю. При боковике с быстрыми изменениями направления движения средняя с большим усреднением не покажет хорошего результата, а при длительном движении средняя с маленьким периодом усреднения будет чаще показывать разворот, которого еще нет. Значит при боковике или быстро изменяющихся движениях рынка период средней должен уменьшаться, а при трендовом движении в одну сторону период средней должен увеличиваться.

( Читать дальше )

Мозг и его потребности. От питания до признания. Вячеслав Дубынин

- 10 декабря 2020, 11:57

- |

Мозг и его потребности. От питания до признания. Вячеслав Дубынин

Электронная книга t.me/kudaidem/1414

( Читать дальше )

Приемы и инструменты "белых", сервис OptiMore

- 13 сентября 2020, 11:23

- |

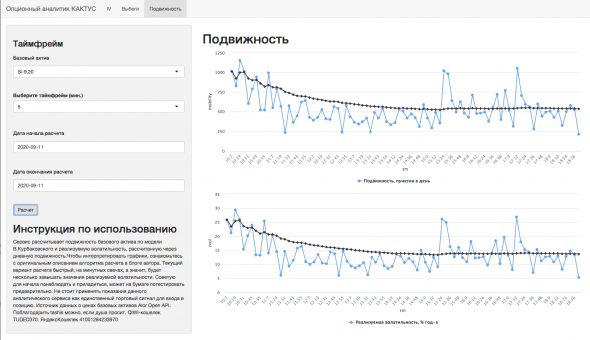

В методичке «Опционные беседы с Бесом» упоминались две вещи, о которых за это время я получила много вопросов:

1. Оценка и расчет текущей реализуемой волатильности и справедливой опционной волатильности в моменте

2. Алгоритм оценки вероятности движения определенного размера через статистику «выбегов» (термин СБ).

Из ответов на эти два вопроса родился сервис OptiMore. Пробовать гонять лучше в будний день.

Предварительные важные замечания:

- Инструкции к каждой считалке нужно прочесть, а не как обычно. RTFM.

- Расчеты ведутся внутри текущего дня, если дата экспирации совпадает с текущей — будет лажа в результатах, использовать в день экспирации для прогноза на этот день не получится

- Источник свечных данных — Alor Open API. Если там чего-то нет или какие-то задержки — сервис работать не будет. Все происходит в реальном времени с серверов Алора и никакой истории он себе не пишет никуда.

- Исходный код сервиса написан на языке R, приложение для веб — R Shiny, хостинг бесплатный и без гарантий того, что это дело будет жить всегда.

( Читать дальше )

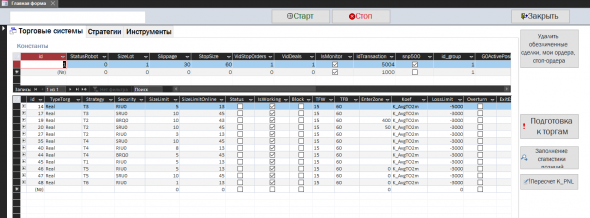

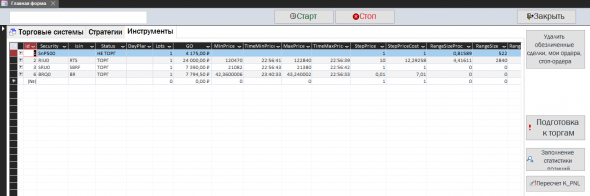

Сколько стоит заготовка робота на c#?

- 04 июля 2020, 14:25

- |

Технические требования :

— получение котировок (тиков) из квика и хранение их некоторое время (15 минут) в памяти (массиве), потом сброс, например, на SQL сервер

— реализация взаимодействия c api квика: выставление, перевыставление, снятие ордеров, стоп-ордеров

— расчет индикаторов по тикам, реализация моего простейшего индикатора как пример

— реализация моего тэйк-профита как пример

— реализация моего стоп-лосса как пример

— реализация моего трейлинга как пример

— возможность отслеживать и торговать произвольное кол-во инструментов произвольным количеством алгоритмов на вход и выход (т.е. количество торговых систем в боте не ограничено, ну или ограничено только скоростью обработки данных и реакции на результат обработки)

Пример

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал