Избранное трейдера jackan

Начало.

- 16 мая 2018, 10:54

- |

Канал будет посвящен теме криптовалюты, что это, какие нюансы есть в криптомире, как можно в нем заработать, а также интересные новости, связанные с этой темой.

Покажем на собственном примере как мы зарабатываем на криптовалюте и как это может сделать каждый!

С чего все начиналось?

В конце марте 2018 года мы решили начать инвестировать в криптовалюту. Достаточно долго ходили вокруг да около, проживали свои страхи и сомнения, смотрели как курс биткоина взлетал все выше и выше. Считали недополученную прибыль, думали, а если бы вложились при 2000$ за биткоин…

Кто не до конца понимает, что такое биткоин, криптовалюта и все такое, рекомендую посмотреть фильм www.youtube.com/watch?v=7u-qbI0hdXM.

Наш первый шаг, после преодоления всех сомнений - покупка на 20000 рублей биткоинов. Курс на тот момент (21.03.2018г) составлял 9200 долларов за 1 биткоин или ~527000 в рублевом эквиваленте! Покупали мы на сайте https://localbitcoins.net/ (инструкция по покупке выложим отдельным постом)

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 8 )

Риск-менеджмент - это ваша вторая натура или состояние души

- 15 мая 2018, 21:30

- |

В любой компании Директор по риск-менеджменту или Главный риск-менеджер (CRMO) – зачастую наиболее ненавидимое лицо для других служащих этой компании.

Хотя нет – «ненавидимое» преувеличение. Риск-менеджер — самый непонимаемый человек.

Он постоянно «портит жизнь» всем структурам своими «придирками» и требованиями соблюдения регламента по рискам. Зачастую даже генеральный директор не в восторге от своего риск-менеджера. И все это легко объяснимо.

Тогда начнем со следующей фразы, вкратце уже прозвучавшей:

«В любой компании риск-менеджер самое странное и ненавидимое другими людьми должностное лицо. 364 дня в году его придирки «портят жизнь» прочим сотрудникам компании, включая дирекцию, но 1 раз в год настает тот день, когда его «придирки» спасают всю компанию, если риски-таки соблюдались до этого. Однако бывает, что год за годом такого «чудесного» дня не происходит. Это самое плохое состояние для компании. Это значит она удачно попала в некий новый тренд. Риск-менеджмент забывается, риск-менеджер становится мешающимся под ногами должностным лицом. Однако прелесть «чудесного» дня в том, что он все равно настанет. И тогда компания, забывшая о риск-менеджменте оказывается на свалке истории».

( Читать дальше )

Эволюция трейдера

- 15 мая 2018, 16:12

- |

Внимание, этот текст не является руководством к действию и не преследует цель обучения новичков. Абсолютно не понятно многочисленные обращения к новичкам. Какой смысл?

Итак, первый этап. Рассмотрение графика. Видишь, что цена ходит вверх и вниз. Сразу же в этих линиях ищешь, и что самое интересное, находишь закономерности. Покупаешь внизу монитора, продаешь вверху. Проще вообще быть не может. (И работает ведь некоторое время)

Второй этап. Но потом мы, люди не глупые и образованные, понимаем, возможно после слитого депозита, что все несколько сложнее.

Тогда нам на помощь приходят современные вычислительные средства, которые математически обрабатывают динамику цены. Средние, бабочки Гартли, MACD, RSI. Все эти методы разработаны умнейшими и образованнейшими людьми с привлечением лучших математических и методологических достижений человечества. И сразу все становится ясно и понятно. Продаешь, когда 2 средних пересекаются вверху, покупаешь, когда эти же средние пересекаются внизу. Ты это видишь и понимаешь, что все деньги мира будут твоими.

Третий этап

( Читать дальше )

Мой лонг Brm8 VS шорта Романа Андреева.

- 14 мая 2018, 13:44

- |

Главная его беда в том, что он не учитывает в нефти фундаментал и сантимент.

И опять же, в нефти его постоянно запиливает по жесткому.

А вот моя история успешного лонга.

370 пунктов взято!

Что могу сказать по итогу?

Не буду строить из себя гуру-трейдера. Все мы люди.))

Часто выпрыгивал из лонга и снова перезаходил. Где-то перезаходы подпортили общую стату, потому что входил выше цены, по которой сбросил. Особенно тяжело было усидеть 2-3 мая, когда цена скользила вниз. Хотя по сделкам и не скажешь)

Много сомнений было 04.05. Это уже видно по сделкам.

Не хило я так труханул на сливе от «инсайда» CNN.) Но понял, что такие «инсайды» для того и вбрасываются в инфо-пространство, чтобы сбросить лишний груз.

Львиную долю профита дало, конечно же, решение по Ирану. Самый напряженный момент.

Как новичок в трейдинге сделал следующие выводы:

1.Тяжело поверить себе:

2.Нужно смотреть на график-он твой друг.)

( Читать дальше )

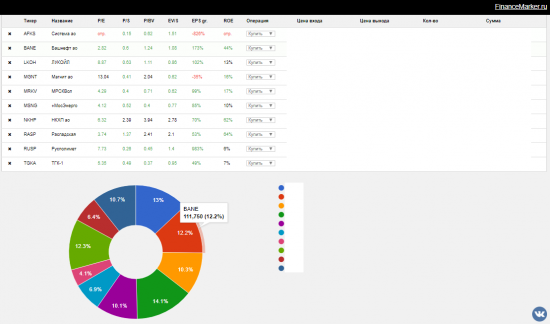

О том, как я покупал ETF на Московской бирже

- 14 мая 2018, 10:22

- |

Добрый день!

Сегодня не совсем обычные изменения в портфеле. Ранее я закрывал часть позиций, и где-то на 20% от капитала оказался в деньгах. И так как сумма оказалась не такая маленькая, я решил что сейчас наконец хороший момент, чтобы

1. Диверсифицировать свой портфель по разным рынкам

2. Попробовать купить ETF на Московской бирже.

Собственно этот я и сделал, купил в равных долях сразу 3 ETF фонда

— FXCN (индекс на акции Китая - http://fs.moex.com/files/6782)

— iFXIT (индекс на акции технологических компаний США - http://fs.moex.com/files/6780)

— RUSB (еврооблигации Российских компаний, $ - http://fs.moex.com/f/9544/iti-funds-etfrus-rusb.PDF)

+ к этому мой портфель акций выглядит следующим образом (полный доступ по PRO статусу на financemarker.ru):

Теперь пару слов о том, как я выбирал ETF для покупки.

( Читать дальше )

Системная динамика

- 13 мая 2018, 22:54

- |

Анализ рынка подразумевает 1. Примерное понимание того что происходит. 2. Какие действия должны быть предприняты для входа и выхода.

Для примера взять конкретную ситуацию рис.1

( Читать дальше )

Что движет ценой и как движется цена. + Бонус: интересная аналогия (на самом деле нет).

- 13 мая 2018, 20:40

- |

Есть ли польза в общих фразах, теоретизировании, логических выкладках без жесткой привязки к практике – иногда да, иногда нет. Из за наличия этого «иногда да» узрите теоретический грааль!))

Алгоритмисты ищут закономерности, находят, со временем учатся отличать закономерность от случайности и подгонки на раз два, со временем, возможно, научаются понимать, как закономерности между собой взаимодействуют и почему, но сейчас попробую сформулировать максимально обобщенный теоретический грааль в трейдинге! – позовите ваших бабушек и дедушек к экрану.

У меня страсть к обобщениям.

Итак…

Есть некий финансовый инструмент, торгуемый на бирже – в данном контексте абсолютно не важно, какой именно инструмент. Что определяет движение цены – факторы и факты. Разделение на факторы и факты – полнейшая абстракция, на самом деле только факторы, просто на некоторых уровнях обобщения факторы становятся на столько низкоуровневыми, что называть каждый из них фактором становится некомфортно, поэтому можно вполне использовать термин «факты». Теперь чуть подробней)). Факторы. Сейчас будет аналогия. Не так, которая анонсирована в заглавии, но тоже аналогия. Корабль. С парусом. Корабль в открытом море и раскрыл (распустил? поднял? – не важно) свой парус. И есть ветра, разные, дуют с разных сторон, с разной силой, по разным причинам. Одни из-за разницы температур между сушей и землей, другие из-за разницы скорости остывания земли и воды, другие из-за течений, четвертые-десятые-стосемдесятпятые – по другим основаниям. Причины наличия ветров обуславливают их время действия, силу, стабильность, направление. И вот возвращаемся к кораблю. Этот парень отдан ветрам — то куда он плывет, зависит от того, какие ветра, с какой силой, с каких сторону дуют на него в моменте и дули какое-то время назад (создав ему инерцию). Какой-то ветер носит сезонный характер — дует 3 месяца в году, потом вообще не дует, какой-то дует всегда вечером и не дует утром. Существуют и порывы флуктуационного свойства в пределах одного ветра, они тоже влияют.

( Читать дальше )

лучшие посты смартлаба всех времен, ч3

- 13 мая 2018, 20:13

- |

1. Как найти свою половинку и не выносить себе мозг. Инструкция для одиноких мужиков и баб

smart-lab.ru/blog/366150.php

Правда в инструкции нет важного пункта-дисклеймера, насчёт того обязательно ли вообще этими поисками заниматься и к чему это может привести.

2. Правило большого убытка 2 smart-lab.ru/blog/375033.php

Пост из двух строчек, лично для меня пункт 2 был актуален на 100% и это понимание улучшило мой трейдинг больше чем некоторые книги по трейдингу.

( Читать дальше )

Авторский подход к анализу рынка

- 13 мая 2018, 15:32

- |

Трейдеры используют разные схемы для анализа рынка при принятии торговых решений. Есть фундаментальный анализ, технический и разновидности объемного. Не думаю, что будет полезным уточнять особенности каждого подхода. У меня есть собственный подход, Разработками и торговлей я занимаюсь с 2010 г..

Если в двух словах: меня всегда интересовала возможность получать сигналы из биржевого потока о деятельности самых крупных участников. Ориентируясь на данные индикатора, можно видеть крупные рыночные входы, айсберги — скрытые ордера и классифицируя их изучать технологии торговли крупного участника.

Свежий скрин работы моих индикаторов:

На скрине:

1. горизонтальные линии — айсберги — скрытые лимитные ордера

2. сносы — вертикальные линии отображающие «проедания» единичной, крупной маркет-заявкой части лимитных предложений в «стакане» (в пунктах цены)

( Читать дальше )

Все начинается с одного шага. Продолжение

- 13 мая 2018, 15:24

- |

Несколько слов о моем (исключительно моем) подходе к бирже. Думаю Америку не открою. Я считаю, что:

1. Ни один график и индикатор не показывает 100% направления, а лишь вероятность.

2. Вероятность дальнейшего развития 33.33333%. С вероятностью 33.33% я могу утверждать что цена на графике пойдет вверх, с вероятностью 33.33% — вниз, и 33.33% — уйдет в боковик.

3. С такой вероятностью мне не нужен ТА, я не ищу фигуры и вероятности их развития. Никто не скажет куда пойдет график через 10 минут, будущее никто не видит. Считаю, что от одного твитта Трампа всё ТА летит к чертям, а кто знает сколько их будет, и что будет после твиттов. Русал слили, Alcoa подняли, и месяца не прошло — Русал подняли, Alcoa слили. График нефти — в день результатов решения Трампа по ядерному соглашению с Ираном, в разных газетах разная информация, как это можно вообще прогнозировать.

4. На данный момент я знакомлюсь только с акциями, никакие фьючерсы, индексы и т.д. я не рассматриваю.

5. Заходить в любую акцию нужно с ожиданием минимальной просадки в 10%.

6. Заходить в акцию на весь кэш не нужно, всегда должны быть средства на усреднение.

7. Усреднение это не вред. Всегда держу кэш под него.

8. Стопы ставить не нужно. Граница между спекулянтом и инвестором порой размывается (сколько раз я заходил в акцию на день, а оставался на несколько недель или месяц).

9. Шорт, это не для меня, естественно я пробовал кратковременно, не мое, риски для меня не оправданы, забыл про него как страшный сон.

10. Плечи, это не для меня, естественно я пробовал кратковременно, не мое, риски для меня не оправданы, забыл про них как страшный сон.

11. Стараюсь смотреть вперед позитивно, внутренний армагедон не допускаю.

12. Морально готов к кризису, желания нет конечно, но пересижу.

13. Психология, психология и еще раз психология. Никакого паник-селла.

14. Придерживаюсь своей стратегии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал