Избранное трейдера ignat

CША: первая криптобиржа получила правительственное одобрение

- 25 июля 2017, 16:18

- |

Компания, зарегистрированная в Нью-Йорке, собирается начать с опционов биткойн-доллар. Как рассказал ее главный исполнительный директор (СЕО) Пол Чжоу (Paul Chou) в телефонном интервью, контракты сроком от 1 до 6 месяцев площадка начнет предлагать уже в конце сентября-начале октября. Через некоторое время будут добавлены контракты и на другие цифровые валюты, в том числе и этериум.

«Мы хотим начать с ограниченных объемов, прежде чем увеличить их через пару месяцев, – сказал Чжоу. — К нам приходят люди, которые хотят захеджировать риски или попробовать новый класс активов, добавить этот инструмент в свой портфель для диверсификации и понять возможности цифровой валюты».

( Читать дальше )

- комментировать

- 114 | ★2

- Комментарии ( 1 )

Эфироманам для размышления

- 16 июня 2017, 16:38

- |

Ко всем Эфироманам обращаюсь.

Эфир это смартконтракт, т.е. в его тело заложена возможность записать некое условие-сделку.

Если это так, то возникает ряд вопросов.

1 — Если количество эфира ограничено, то и количество контрактов которые он можно при помощи эфира заключить тоже ограничено?

2 — Если Эфири это смартконтракт т.е. инструмент, то кто будет пользоваться им если цена 350$ ?? Это как сказать что бумага на которой написан контракт стоит 350$

3 — Да сейчас по Эфир платформу разрабатываются куча приложений и выпускаются токены, но сами монетки тут причем? как это все влияет на капиталицазию Эфира с учетом вопросов выше?

Пока и впрямь это более похоже на тюльпаны,

Но ведь хочется разобраться что к чему.

ставим плюсики, они так радуют :)

Действительно ли пут-опционы переоценены?

- 08 июня 2017, 16:47

- |

Есть довольно много академических исследований, именующих этот феномен не иначе как «overpriced puts puzzle» или «put anomaly». Примеры можно посмотреть, например, здесь, здесь, здесь и еще много в каких источниках. Биржа CBOE также уже довольно давно публикует индексы стратегий продажи опционов вроде PutWrite для продажи путов и BuyWrite для продажи колов. Почти все они показывают результаты лучше простой пассивной покупки индекса, выступающего базовым активом(S&P 500, Russell 2000). На сайте CBOE есть довольно много исследований на эту тему, кто интересуется, полная библиография

( Читать дальше )

Трейдеры массово выводят деньги со счетов МосБиржи

- 06 июня 2017, 13:02

- |

Цитата:

Московская биржа продолжает фиксировать заметный отток средств с клиентских счетов. В мае трейдеры вывели еще около 10 млрд рублей с главной торговой площадки России, сообщает Сбербанк CIB cо ссылкой на данные биржи.

Рублевые остатки на счетах упали на 12% за месяц и на 33% с начала года — до 64 млрд рублей. По сравнению с июлем 2016-го рублевые счета сократились в 1,7 раза.

Остатки в долларах упали на 11% по сравнению с апрелем, в евро — на 5%. За 5 месяцев валютный отток составил 10% в долларах и 1% в евро.

Деньги уходят с биржи вопреки прогнозам руководства, отмечают аналитики Сбербанк CIB Эндрю Кили и Андрей Павлов-Русинов: комментируя результаты первого квартала по МСФО, менеджмент говорил, что не ждет дальнейшего падения остатков на рублевых счетах.

Объем торгов акциям упал на 7% за январь-май; в секции деривативов — самой популярной среди частных трейдеров — - оборот сократился на 27% за 5 месяцев.

На валютном рынке биржа зафиксировала рост оборота — на 6%. Он, однако, было обеспечен за счет торгов свопами, а не сделками спот, отмечают в Сбербанк CIB.

( Читать дальше )

Мосбиржа в августе запускает единый счет для всех рынков.

- 05 июня 2017, 21:14

- |

www.nkcbank.ru/UserFiles/File/CK27/Edinyy%20pul%20obespecheniya.pdf

ЦБ: Одна из бирж РФ планирует допустить к торгам криптовалюту

- 02 июня 2017, 12:59

- |

Одна из бирж РФ планирует допустить криптовалюту к торгам, сообщил первый заместитель председателя Банка России Сергей Швецов.

«Сейчас есть проект одной из российских бирж допустить на свой рынок криптовалюту для торговли. Идет дискуссия — товар это или нет», — сказал он в рамках выступления на Петербургском международном экономическом форуме.

news.rambler.ru/finances/37044128-odna-iz-birzh-rf-planiruet-dopustit-k-torgam-kriptovalyutu/

Заместитель председателя ЦБ Ольга Скоробогатова заявила, что ведомство приступило к разработке криптовалюты. Об этом сообщает РИА Новости.

В ходе Петербургского международного экономического форума Скоробогатова отметила, что все регуляторы пришли к единому мнению о том, что криптовалюта необходима.

«На самом деле все регуляторы пришли к мысли, что, безусловно, национальную виртуальную валюту делать надо. Это будущее. Вопрос конкретного времени», — цитирует агентство зампреда ЦБ.

otr-online.ru/news/tsentralnii-bank-rf-83913.html?utm_source=rnews

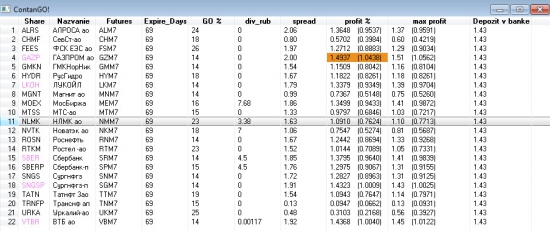

Робот ContanGO! 2.0

- 07 апреля 2017, 14:20

- |

Месяц назад я написал пост Робот ContanGO! smart-lab.ru/blog/385513.php

В нём был изложен черновик торговой идеи. Между фьючерсом и акцией всегда есть разница в цене. Обычно фьючерс дороже акции. Это называется контанго. Контанго всё время меняется. Оно то больше, то меньше. С каждым днём контанго распадается и стремится к нулю. Контанго достигает нуля к дате экспирации.

Робот, выложенный в первом посте, был первым наброском. Он многое не учитывал. С тех пор он стал умнее, я полностью переписал код и обогатил его новыми аналитическими элементами.

1. Теперь роботу не нужно задавать код фьючерса. Он сам возьмёт новый список фьючерсов, когда до экспирации останется 5 дней.

2. Робот умеет учитывать то, что часть денег морозится во фьючерсах, заблокированная под ГО. Он уменьшает доходность на размер замороженных денег.

3. Робот учитывает комиссию биржи автоматически (ничего писать не нужно)

4. Робот учитывает комиссию брокера. Задаётся пользователем в файле ContanGO.lua

5. Робот вычитает из доходности налог НДФЛ 13%

6. Если вы знаете что делаете, вы можете вписать размер дивиденда по каждой акции. Вписав дивиденд, вы поднимете доходность до справедливого значения. Дивиденд считается с налогом 13%. После среза реестра дивиденд нужно обнулить

( Читать дальше )

Смартлаб - это не только забавный треп, но и...

- 06 апреля 2017, 00:23

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал