Избранное трейдера iAlexander

8 Елка трейдеров и инвесторов

- 19 декабря 2017, 12:58

- |

Но в этом году она под угрозой срыва, так как осталось всего несколько дней, а записались только 12 человек.

Я подумала, может кто то просто не знает про нее...

Приходите и друзей приводите!!! Будет весело, как обычно!!! Вся информация у Майи на странице в фейсбуке.

www.facebook.com/events/240975666435403/260350857831217/?notif_t=admin_plan_mall_activity¬if_id=151360860088934

- комментировать

- 7.8К | ★1

- Комментарии ( 26 )

О влиянии издержек на примере одной торговой системы

- 19 декабря 2017, 11:44

- |

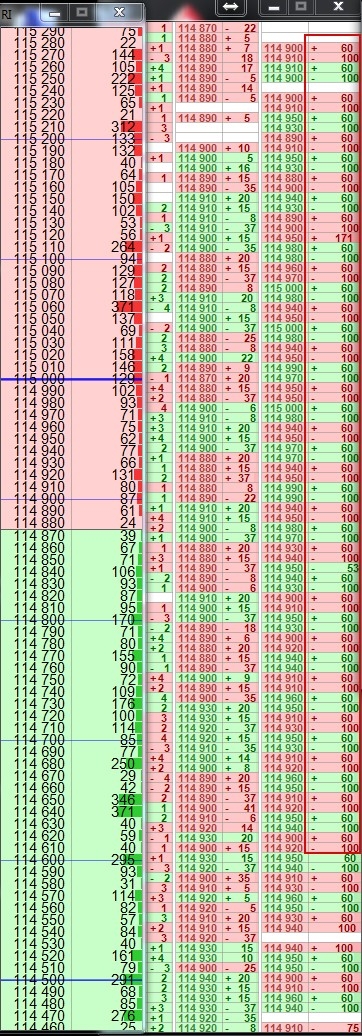

Сперва о том, что у меня получается по издержкам в реальных торгах за последние несколько месяцев:

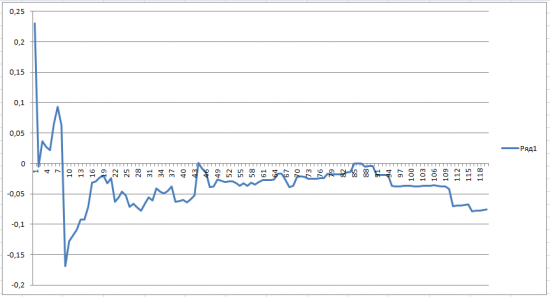

На графике кумулятивное среднее проскальзывание. Видимо, при текущем объеме позиций всё асимптотически идёт к -0,1%.

Хотя могут быть любые сюрпризы. Торгуются у меня системы на акциях при издержках -0,2%, но принципиально они не сильно ломаются даже при -0,5%.

Благодаря упорству программиста, доделали небольшой тестер, позволяющий делать быстрые просчеты по нашим акциям за последние 20 лет.

Просчитали одну систему, которая симпатична двумя моментами:

1. Оценивает каждую бумагу в отдельности.

2. Оценивает рынок в целом.

Исходя из обоих пунктов принимает решение в какие бумаги и в каком объеме войти.

Параметров, которые могут быть оптимизированы, два. При любых вариациях дает прибыль, но, конечно, разную.

( Читать дальше )

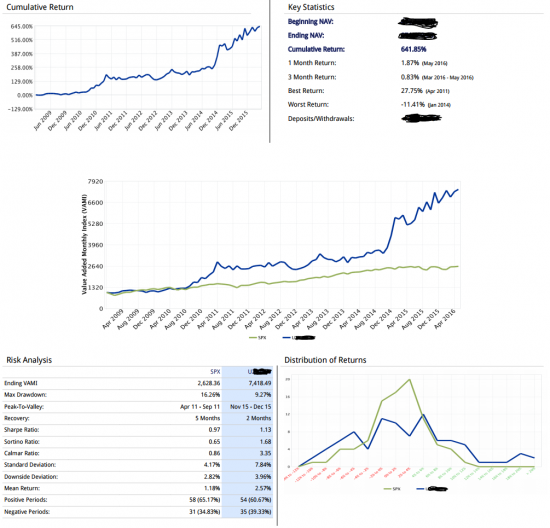

Эквити by JC-TRADER

- 05 декабря 2017, 08:45

- |

Получается порядка 30% годовых на американском рынке в долларах.

1929

- 23 ноября 2017, 14:43

- |

utmagazine.ru/posts/13459-krah-na-uoll-strit-1929-goda

Навеяно 5й волной Эллиота в накале гонений Василия

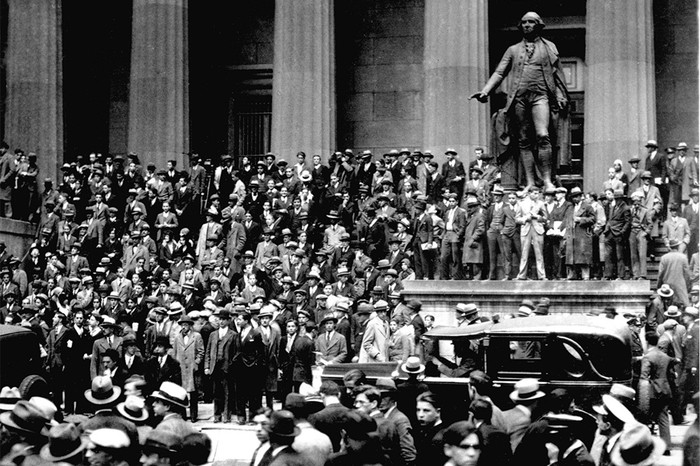

Крах на Уолл-Стрит 1929 года

Начало. 24 октября 1929 г., «черный четверг»

Утром, толпы акционеров встали вокруг здания биржи в Нью-Йорке. Тысячи людей просто молча смотрели на NYSE. Там же был будущий британский премьер, Уинстон Черчилль, вложивший (и впоследствии потерявший) в ценные бумаги, целое состояние. Именно в этот день, для него устроили экскурсию на биржу.

Городские власти выслали на Уолл-стрит 400 конных полицейских, опасаясь штурма фондовой биржи.

В 10.00 торги начались. Индекс Доу-Джонса равен 381,17 пункта. Акции, резко просевшие в среду, начали дорожать. За считанные минуты, ряд бумаг прибавили в цене от половины доллара, до 11 долларов за штуку.

( Читать дальше )

Яркие воспоминания десяти прошедших лет

- 22 ноября 2017, 09:26

- |

1. Защита кандидатской диссертации по возможности прогнозирования ценовых рядов в 2007 году.

2. Начало реальной торговли в 2008 году (системно). Итоги года — плюс пара процентов на трех чужих счетах и полностью слитый свой личный.

3. Супер сладкий 2015 год, когда каждый месяц принес +10% на первое плечо риска за исключением августа и сентября.

В сухом остатке на текущий момент по трейдингу:

1. Я не стал миллиардером:) Миллионером стал, но это не особо интересно.

2. Постепенно за 10 лет отказался от всех источников заработка кроме трейдинга.

3. Пришел к стабильному для себя подходу, постепенно год за годом снижая активность в рынке. Начинал я с многих десятков сделок в день в 2008, в 2014-2016 было по несколько сделок в день, в 2017 перестроился к лету так, чтобы оборачиваемость капитала за год была не более 10 раз.

О чем жалею: много времени потратил на форекс (2009-2012 года). Кстати, про форекс у меня сложилось такое впечатление. Его любят (возможно, не осознавая) за то, что он намного менее трендовый, чем акции, в целом на нем пониже и постабильнее волатильность. Как следствие, гораздо легче торговать всякое контртрендовое, дивергенции, пересиживать убытки и выше вероятность везения долго не сливаться по мартингалу.

( Читать дальше )

АнтиАня АнтиМаркидонова.

- 19 ноября 2017, 11:25

- |

Не выдержала, прочитав пост Ани https://smart-lab.ru/blog/433846.php#comment7855379

Ну ладно, рекламируешь ты Альфафорекс — рекламируй на здоровье. Понятно ведь ежу, что Альфа платит за эту рекламу. А Аня и Альфа скорее всего платят Тимофею. И ничего в этом такого предосудительного нет - время такое. Ведь форекс Альпари даже по второму федеральному каналу сейчас рекламируют!

( Читать дальше )

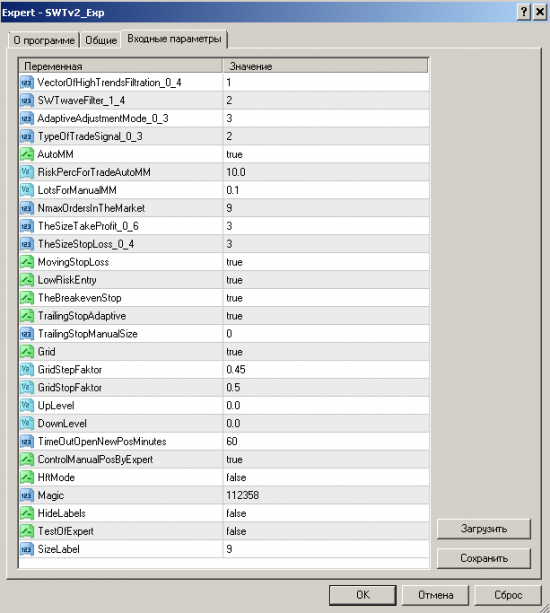

Торговый робот SWTv2_Exp. Описание и настройка параметров

- 14 ноября 2017, 18:26

- |

При сбрасывании робота на график торгуемого инструмента появляется диалоговое окно для настройки параметров, показанное на рисунке v2.1.1 (Описание прежних редакций робота смотрите по метке Робот в списке меток в верхней части главной страницы блога.)

Позиции открываются по торговым сигналам в направлении движения рынка определяемом условиями фильтрации входов по параметрам принимаемых во внимание трендов.

Позиции закрываются по достижению цели, стопом, трейлинг-стопом или по реверсу, т.е. при формировании условий для торговли в противоположном направлении, а также по развороту локального тренда, если задан соответствующий режим приоритета. Также позиции закрываются по параметрам эквити торгового счета с помощью глобальных переменных (описание ниже по тексту) и по прочим условиям, задаваемым трейдером.

( Читать дальше )

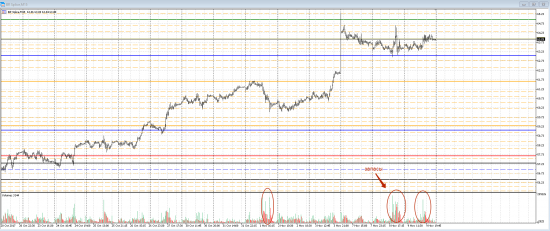

Картина дня 10.11.2017. НЕФТЬ

- 10 ноября 2017, 08:19

- |

Приветствую!

Вчерашний блог вы сможете прочитать здесь smart-lab.ru/blog/431524.php

Уровни

ключевые 57.65, 59.02, 63.00, 64.92, 66.72, 68.89

остальные 57.52, 58.30, 58.03, 58.41, 58.88, 59.47, 59.69, 60.16, 60.50, 60.81, 61.08, 59.25,

61.63, 62.35, 62.74, 63.39, 63.58, 63.72, 64.04, 64.28, 64.63, 65.28, 65.95, 66.90, 67.52,

68.13, 69.82

Вчера весь день простояли на средних значениях в этой истории, (63.72-63.39) Набирают. Куда? Это место логично для набора лонгов

На вечерке и дернули вверх, но на этом задере вышел очень большой объем и для лонга это не очень хорошо.

график 15мин

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал