Избранное трейдера goelro

БЕСОГОН: О вреде безграмотности для трейдера

- 09 июля 2015, 15:14

- |

Так, один из таких индивидов недавно отрицал понятие «плеча» или «кредитного рычага — левереджа» на рынке фьючерсов и более того, отрицал само понятие стоимости контракта. Все расчеты эта личность делала от начальной маржи — уровня ГО требуемого биржей (но не обязательно брокером, тот может от трейдера потребовать больше или меньше этого) для открытия контракта. Эта личность все свои феерические вычисления проводит от этого совершенно абстрактного числа.

На самом деле все не так. Каждый фьючерсный контракт имеет понятие стоимости входящего в него актива. Это значение во-первых можно найти в спецификации контракта на бирже, а во вторых легко узнать умножив текущую цену тикера на мультипликатор. О существовании мультипликатора эта феерическая личность тоже очевидно никогда не слышала.

( Читать дальше )

- комментировать

- 38 | ★19

- Комментарии ( 34 )

исторические данные с микросекундами Ri и Si, где взять?

- 09 июля 2015, 14:05

- |

Может есть у кого база данных или как-то скачивается Hydr'ой. Алготрейдеры и все все все, кто как решал эту проблему?

p.s. в Финаме и подобных без микросекунд и направления сделки

Американский рынок стал крайне фрагментирован и поэтому “робастен” (надежен). Кроме NYSE и NASDAQ - это еще две биржи BATS, около 7 других бирж и еще около 40 “дарк пулов” (dark pools).

- 09 июля 2015, 12:21

- |

- Индекс ММВБ минус 1.2%, новый минимум с конца марта. Рубль на 57.5/долл. — это наихудшее закрытие с 1 апреля. STOXX Europe 600 почти не изменился, +0.04%.

Вчера заметно упал S&P 500, минус 1.7%, показав худшее закрытие с марта. На новостных лентах пытаются связать снижение американских акций с очевидными событиями — продолжающимся обвалом китайских акций, проблемами Греции. Также вчера были опубликованы протоколы заседания FOMC, из которых следует, что монетарные власти обеспокоены тем же самым и не считают, что настали условия для начала повышения ставок. “Several mentioned their uncertainty about whether Greece and its official creditors would reach an agreement and about the likely pace of economic growth abroad, particularly in China and other emerging market economies.” - Цены на нефть вчера оставались на уровней минимума с апреля. Брент сейчас на 57.7 долл./баррель. Пертурбации на китайском фондовом рынке могут рассматриваться как возможная причина ухудшения экономики в этой стране, что приведет с снижению спроса на весь спектр сырьевых товаров, включая нефть. Этот фактор накладывается и на Грецию, и на возможное снятие санкций с Ирана.

( Читать дальше )

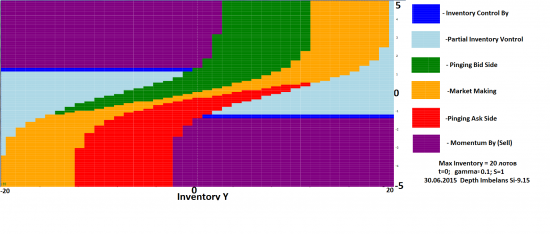

Тестирование алгоритма маркет-мейкинга

- 08 июля 2015, 17:03

- |

В результате долгих поисков и исследований алгоритмов, мне не удалось найти что-либо стоящее в торговле интрадей из простых систем. Импульсные стратегии работали короткое время, MeanReversion практически не работали никогда. Исследования с использованием однородных фильтров (скользящих средних), коэффициентами бета, средними регрессиий, были очень продолжительными. Они также затронули область многоуровневого маркет-мейкинга, в котором основной вопрос сводился к правильному определению нулевого уровня. До этого применялись достаточно успешно трендовые торговые системы (на длительных интервалах), и парный трейдинг. Основная черта всех торговых стратегий, жёстко алгоритмизированных, состоит в том что рано или поздно они перестают работать. Надо этот факт учитывать в применении торговых систем. С этой точки зрения считаю очень полезной статью которая даёт обоснованный алгоритм оценки работоспособности системы (ссылка на статью www.quantalgos.ru/?p=567). Кроме этого, необходимо обязательно диверсифицировать системы по параметрам, и по «движку». Преимущественно методы диверсификации необходимо применять в парном и баскет трейдинге. Часто бытует мнение, что парная торговля это граальные системы. Но разочаровывающий опыт показывает, что только широкая диверсификация и большой капитал способны парную торговлю сделать прибыльной в долговременной перспективе. Тем не менее поиски более эффективной торговли продолжаются. Ниже я приведу результаты исследований стратегии маркет-мейкинга, благожелательно опубликованной автором сайта http://www.quantalgos.ru (начало www.quantalgos.ru/?p=51 smart-lab.ru/blog/244854.php).

( Читать дальше )

Рубль сжали, надолго ли...

- 07 июля 2015, 20:25

- |

PS: прошу политикой тему не засирать!!! у кого какие мысли по ходу пьесы?

Немцы могут занимать морализаторскую позицию, но Германия - это страна, которая сама регулярно не платила по своим долгам

- 07 июля 2015, 11:15

- |

- Начиная с сегодня пройдет целый ряд важных собраний. 1) Евросоюз вечером начинает специальный саммит на высшем уровне, посвященный греческой проблеме. Итоги, видимо, будут известны завтра. Перед этим соберется “еврогруппа” (министры финансов еврозоны), которая должна получить новые предложения от Греции. 2) В Уфе с завтра начинается саммит BRICS (8-9 июля), который плавно перетечет в саммит ШОС (10 июля). Это будет сопровождаться серией встреч на высшем уровне, в частности В.Путин

( Читать дальше )

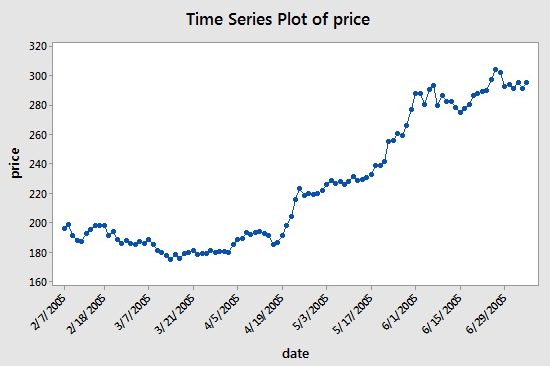

Построение системы. Подготовка данных-2

- 06 июля 2015, 13:45

- |

Другие контракты и синхронизация

В прошлой части мы не прояснили ситуацию, зачем нужны цены закрытия, наряду с внутридневными. Ведь цены внутри дня тоже сохраняются вплоть до закрытия. Причина состоит в том, что иногда полезно иметь синхронизированные данные. В нашем случае нужно знать цену текущего фьючерса относительно соседнего контракта, для вычисления контанго, осуществления роллирования и т.п ( нужен спрэд между этими инструментами). Другой пример — если вам необходимо создать систему торговли несколькими инструментами на основе их коинтеграции и возврата к среднему.

Получить синхронизированные межрыночные цены довольно сложно. Если вы собираете тиковые данные и выстраиваете временные серии из них, то можете столкнуться с очень зашумленными значениями из-за эффекта скачка между бидом и аском на одном рынке, который будет влиять на другой.

( Читать дальше )

показываю как посчитал корреляцию между своими 24 роботами в excel, картинки, выводы по итогам

- 04 июля 2015, 03:51

- |

Неделя торговли вышла не очень удачной, поэтому решил себя наказать — заставил сделать то что давно было лениво.

Посчитать корреляцию и прочую фигню для своих роботов.

Зачем? Долго объяснять, будут ещё части в статье, пока лишь часть покажу, и кое-что оставил на десерт ;)

Итак, роботов запущено на самом деле больше 24, и не у всех по одному коню, так что сами картинки отображают то что мне интересно, а не реальную картину. Если вкратце то используется около 10-15 разных идей, остальные роботы это их вариации.

К сожалению в Тслабе нет портфельного тестирования, блиииин. Поэтому самому пришлось делать. Вот краткие шаги.

0. Копируем рабочий скрипт.

1. Выбираем период истории в тслабе для скрипта.

2. Во вкладке сделки делаем экспорт в эксель (получается готовый файл со сделками для одного робота, повторяем операцию 24 раза)

3. Делаем 1 скрипт с историей сишки от финам, чтобы сделка открывалась и закрывалась на каждом баре. Выбираем таймфрейм в соответсвиии в желаемой точностью, у меня это 10 мин.

( Читать дальше )

Секреты системы Романа Андреева

- 03 июля 2015, 17:45

- |

Почему заметил — у меня была такая же система по СИ...

Все просто — система а-ля черепашки...

По Си — скользящее окно на часовиках 30 свечей, по РТС — 60...

Открываемся на пробой хай — лоу вверх/вниз… Плюс трейлинг стоп… Система рабочая, но 90% людей торговать ее не смогут...

Описание упращено… Добавим ньюансы по стопам, условия их отработки, размеры позиций и т.д. И можно разгонять счет… Но делать так никто не будет ))) Три — четыре лоса подряд отобъют охоту… А следующая сделка все окупит....

Система дана в надежде, что секта будет торговать сама и учиться сама...

P.S. Романа Андреева уважаю, как управляющего...

P.S S… Прошу прощение за пал системы, но любой человек, понаблюдав недели две все поймет…

Бурение vs Добыча - арифметика на службе человека

- 03 июля 2015, 14:46

- |

Позавчерашняя статья в который раз подняла вопрос бурения на “сланцах” и хотелось бы всё-таки добить гвоздь в крышку этого гроба. Почему я с неким пренебрежением отношусь к статистике снижения объёмов бурения в США? Конечно, можно довериться собственной интуиции и обращать особое внимание на двукратное падение бурения, но это не наш путь. Давайте для лучшего понимания возьмём калькулятор и смоделируем поведение добычи.

Берём для примера известный многим профиль скважины Баккена, благо на графике есть цифры добычи:Определяем период в десять лет, который мы собираемся моделировать. В первый год входит в строй одна скважина, во второй две, в третий четыре — экспонента роста. Потом цены на нефть падают и ввод скважин в следующий год уменьшается вдвое (до двух скважин) и остаётся на том же уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал