SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера genom

И еще вдогонку про AA

- 11 июля 2012, 17:22

- |

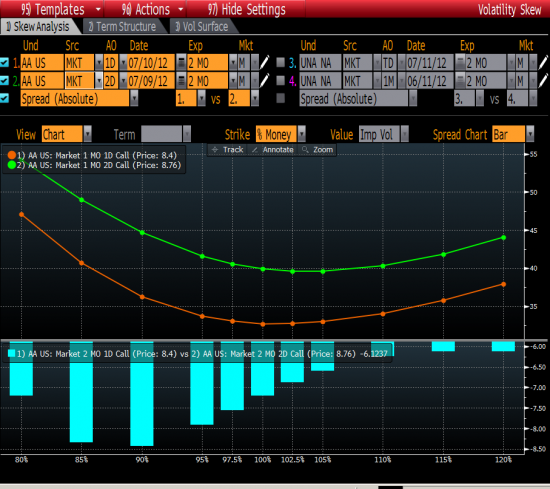

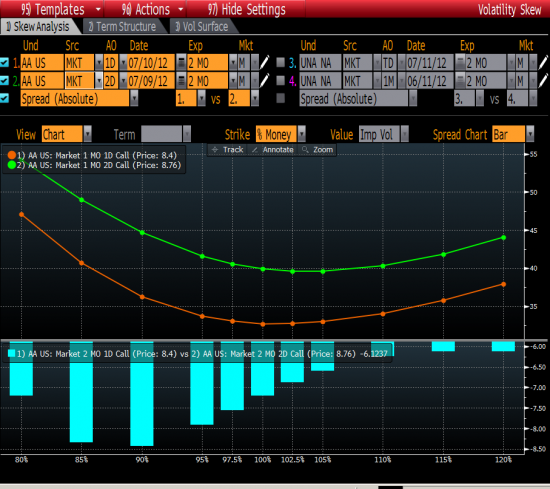

Данный график замечательно показывает, как сложно обыграть маркетмейкеров по веге. После публикации отчетности изменился не только абсолютный уровень по волатильности, но и ухмылка (о чем говорит нижняя гистограмма). После отчетности ухмылка стала более пологой (понятно, впрочем, почему).

- комментировать

- 37 | ★1

- Комментарии ( 0 )

Подробнее о том, как торговать гамму на отчетности

- 10 июля 2012, 18:46

- |

Часто вижу разные комментарии о том, что можно использовать стренглы или стреддлы. На самом деле, использовать их не имеет смысла. Все дело в том, что по такой позиции накапливается существенный риск по веге. После отчетности волатильность ведет себя непредсказуемо и соответственно мы проторговываем не только колебания базового актива, но и колебания IV.

Ровные календари этот риск минимизируют но не устраняют на 100%. Поэтому оптимально формировать нейтральную позицию по дельте и веге с использованием дельта-нейтрального пропорционального горизонтального спреда.

AA не входила в список акций для торговли. Встроенная амплитуда была 3.9%, реальная составила на текущий момент 2.4%.

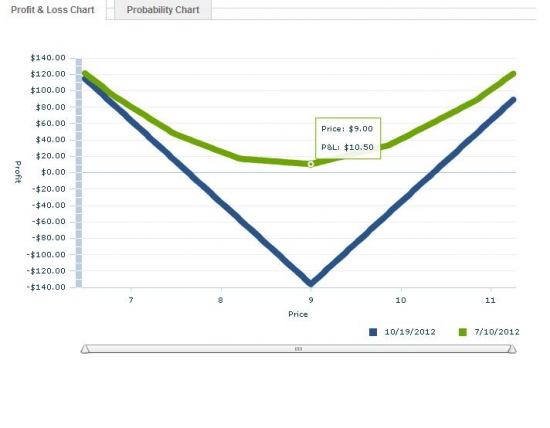

На картинке результат по трейду. Безусловно, он не отражает дополнительного дохода/убытков от греков 2-3 уровня, но в целом соответствует ожиданиям.

( Читать дальше )

Ровные календари этот риск минимизируют но не устраняют на 100%. Поэтому оптимально формировать нейтральную позицию по дельте и веге с использованием дельта-нейтрального пропорционального горизонтального спреда.

AA не входила в список акций для торговли. Встроенная амплитуда была 3.9%, реальная составила на текущий момент 2.4%.

На картинке результат по трейду. Безусловно, он не отражает дополнительного дохода/убытков от греков 2-3 уровня, но в целом соответствует ожиданиям.

( Читать дальше )

Торговля на квартальной отчетности Q2: AA

- 08 июля 2012, 22:39

- |

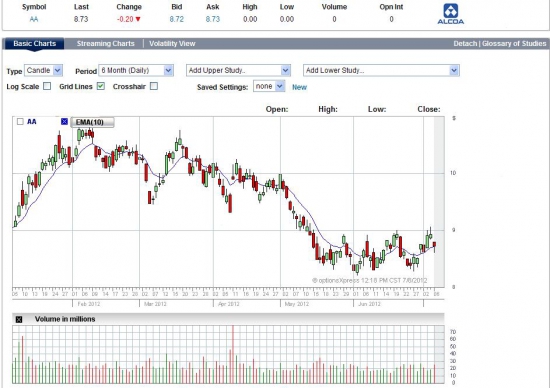

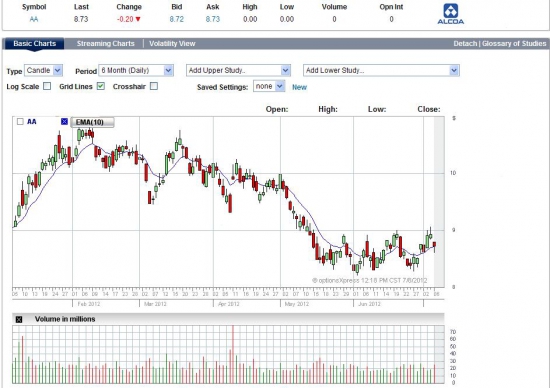

Начинается сезон отчетов о доходах за II квартал 2012 года. В понедельник отчет компании Alcoa. Именно с нее и начнем. Августовский стрэддл из опционов со страйком 9.

Позиция (предварительный расчет — реальная позиция будет открыта завтра по возможности близко к страйку 9):

Buy AA Aug12 9 Call $0.29 $29.00

Buy AA Aug12 9 Put $0.59 $59.00

......................................................

Net $88.00

Коррекция:

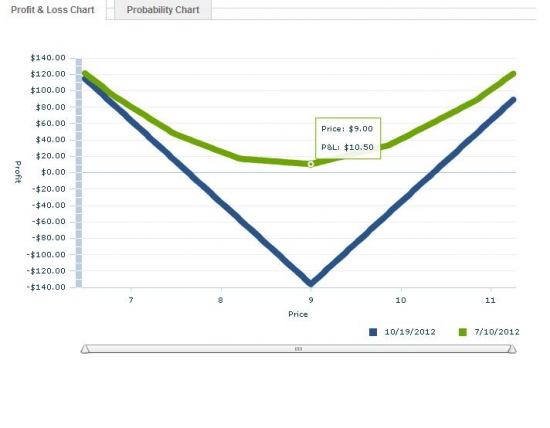

Я нашла более привлекательный вариант стрэддла из октябрьских опционов со страйком 9.

Buy AA Oct12 9 Call $0.50 $50.00

Buy AA Oct12 9 Put $0.86 $86.00

............................................................

Net $136.00

При этом с расчетом на завтра эта позиция приносит прибыли в 10 долларов при цене равной страйку 9, то есть она даже в самом критическом случае приносит прибыль. Согласно расчету, позиция без риска! Вот график доходности позиции:

Эта позиция немного дороже, но для меня она более привлекательна, чем августовский стрэддл. Так что я оставляю на выбор два варианта: подешевле и подороже.

Рекомендую трейдерам с небольшой рабочей суммой на счете. Для того, чтобы открыть такую позицию из 100 контрактов нужно всего 8 800 или 880 на 10 контрактов. Высокая ликвидность и большие внутридневные опционные объемы могут быть поводом к открытию позиции на 200 и 300 контрактов — реализация такого объема не займет много времени.

Option Statistics (AA) (на пятницу)

( Читать дальше )

Позиция (предварительный расчет — реальная позиция будет открыта завтра по возможности близко к страйку 9):

Buy AA Aug12 9 Call $0.29 $29.00

Buy AA Aug12 9 Put $0.59 $59.00

......................................................

Net $88.00

Коррекция:

Я нашла более привлекательный вариант стрэддла из октябрьских опционов со страйком 9.

Buy AA Oct12 9 Call $0.50 $50.00

Buy AA Oct12 9 Put $0.86 $86.00

............................................................

Net $136.00

При этом с расчетом на завтра эта позиция приносит прибыли в 10 долларов при цене равной страйку 9, то есть она даже в самом критическом случае приносит прибыль. Согласно расчету, позиция без риска! Вот график доходности позиции:

Эта позиция немного дороже, но для меня она более привлекательна, чем августовский стрэддл. Так что я оставляю на выбор два варианта: подешевле и подороже.

Рекомендую трейдерам с небольшой рабочей суммой на счете. Для того, чтобы открыть такую позицию из 100 контрактов нужно всего 8 800 или 880 на 10 контрактов. Высокая ликвидность и большие внутридневные опционные объемы могут быть поводом к открытию позиции на 200 и 300 контрактов — реализация такого объема не займет много времени.

Option Statistics (AA) (на пятницу)

( Читать дальше )

Паттерн 1-2-3 и Боллинджер (600)

- 02 июля 2012, 16:29

- |

Хай 11.04.2011 — движение от границы боллинджера (600) началось с образования паттерна 1-2-3 плюс дивер на РСИ

Сейчас также отбой от границы боллинджера, дивер на РСИ и сформировавшийся паттерн 1-2-3, но только на СЕВЕР.

( Читать дальше )

Сейчас также отбой от границы боллинджера, дивер на РСИ и сформировавшийся паттерн 1-2-3, но только на СЕВЕР.

( Читать дальше )

По тестам портфеля торговых систем; upd. стратегии инвестирования

- 27 июня 2012, 21:37

- |

Ну что, второй квартал подходит к концу, в пятницу подведу его итоги.

Пересмотрел еще раз в экселе эквити систем, которые торгую.

Стратегия 1, спот) Главный косяк, считаю, то, что в этом квартале портфель акций торговал по buy&hold, в то время, как простейший МА-шный фильтр позволяет значительно увеличить эффективность. Поскольку каждый раз распродавать портфель я не собираюсь, буду перекрываться фьючерсами на индекс ММВБ. По иронии, только вчера фильтр показал среднесрочный лонг, так что ничего не делаю, и продолжаю держать, пока не покажет шорт. Таймфрейм — дневки. Оттестировал с 2007, продлил до 2003 — все ок. На ровном росте по сути тот же b&h.

Стратегия 2, тренд фРИ) Тут я думал над плечами. Сейчас торгую позиции около 90% депозита, после раскрутки его раза в 4 планировал снизить до 50%. Благодаря замене b&h на b&h с фильтром просадки по портфелю стали сильно меньше, поэтому рабочее плечо до нового года будет 90%, потом в долгосроке — 75%.

( Читать дальше )

Пересмотрел еще раз в экселе эквити систем, которые торгую.

Стратегия 1, спот) Главный косяк, считаю, то, что в этом квартале портфель акций торговал по buy&hold, в то время, как простейший МА-шный фильтр позволяет значительно увеличить эффективность. Поскольку каждый раз распродавать портфель я не собираюсь, буду перекрываться фьючерсами на индекс ММВБ. По иронии, только вчера фильтр показал среднесрочный лонг, так что ничего не делаю, и продолжаю держать, пока не покажет шорт. Таймфрейм — дневки. Оттестировал с 2007, продлил до 2003 — все ок. На ровном росте по сути тот же b&h.

Стратегия 2, тренд фРИ) Тут я думал над плечами. Сейчас торгую позиции около 90% депозита, после раскрутки его раза в 4 планировал снизить до 50%. Благодаря замене b&h на b&h с фильтром просадки по портфелю стали сильно меньше, поэтому рабочее плечо до нового года будет 90%, потом в долгосроке — 75%.

( Читать дальше )

Простейшая стратегия долгосрочного инвестирования.

- 22 июня 2012, 19:25

- |

Попробуем сделать простейшую стратегию для долгосрочного инвестирования. В качестве рабочего будем использовать дневной таймфрейм. Вся суть стратегии будет заключаться в простейшей идеи, что падение рынка обычно связанно с более высокой волатильностью, чем в среднем. Соответсвенно, мы будем покупать, когда волатильность ниже среднего, и выходить из лонга когда она повышается. В качестве меры волатильности будем использовать размах бара High — Low. Остается вопрос лишь в том как измерить долгосрочное среднее волатильности. Можно использовать — среднее, то есть скользящую среднюю взятую за определенный период. Но так как мы имеем дело с распределением с тяжелыми хвостами, среднее будет плохой оценкой центра распределения. Поэтому будем использовать робастную оценку центра распределения — в нашем случаи это будет медиана, или более точно, скользящая медиана взятая с большим окном. Наши рассуждения достаточно напрямую транслируются в код на WealthLab:

( Читать дальше )

using System.Collections.Generic;

using System.Text;

using System.Drawing;

using WealthLab;

using WealthLab.Indicators;

namespace WealthLab.Strategies

{

public class MyStrategy : WealthScript

{

private StrategyParameter smaPeriod;

public MyStrategy()

{

smaPeriod = CreateParameter("Range Sma Period", 1, 1, 50, 1);

}

protected override void Execute()

{

DataSeries range = High - Low;

DataSeries rangeSma = new WealthLab.Indicators.SMA(range, smaPeriod.ValueInt, "sma");

DataSeries signal = rangeSma - new WealthLab.Indicators.Median(range, 200, "median");

for(int bar = 0; bar < Bars.Count; bar++)

{

if (IsLastPositionActive)

{

//code your exit rules here

if (signal[bar] > 0)

SellAtMarket(bar + 1, LastPosition, "sell");

}

else

{

//code your entry rules here

if (signal[bar] < 0)

BuyAtMarket(bar + 1, "buy");

}

}

}

}

}( Читать дальше )

Применение спектрального анализа биржевой информации или Эффект Бабочки. Часть 1.

- 11 июня 2012, 15:54

- |

К активному обсуждению предлагаются несколько переводов, перепостов, а также собственных идей:

Базовая идея анализа временного ряда по Фурье состоит в том, чтобы разделить данные на сумму синусоид с различными длинами циклов, где каждый цикл является частью длины общего или фундаментальной цикла. Например, Рисунок 1 показывает временные ряды, состоящие из линейного тренда и двух главных циклов, а Рисунок 2 дает разложение на составляющие синусоиды.

Рисунок 1

( Читать дальше )

Базовая идея анализа временного ряда по Фурье состоит в том, чтобы разделить данные на сумму синусоид с различными длинами циклов, где каждый цикл является частью длины общего или фундаментальной цикла. Например, Рисунок 1 показывает временные ряды, состоящие из линейного тренда и двух главных циклов, а Рисунок 2 дает разложение на составляющие синусоиды.

Рисунок 1

( Читать дальше )

Робот-трудяга 3. Как вернуть себе уверенность.

- 04 июня 2012, 22:29

- |

Продолжаю вести заметки о своем роботе.

Логика пока в основе та же — прорыв бида выше EMA(24) на 5S-таймфрейме.

Выяснил для себя несколько интересных моментов, о которых нельзя не думать при строительстве робота. И не столько о алгоритме, сколько о самом инструменте под бота.

Итак, важные вещи, о которых надо помнить:

1. КПД сигнала.

Дело в том, что у любого сигнала есть некоторый запас инерции инструмента, который с высокой долей вероятности вынесет до первой остановки несущий инструмент. И у каждого инструмента он, как правило, свой.

Соответственно, у меня в результате набранной статистики пик эффективности порядка 85-120п. по фьючу. Дальше начинаются либо засечки обратно, либо вообще откатик к стопу. Цели единоразового прострела цены в сигнале более-менее вырисовываются. По 1000-5000п. уже не пытаюсь вылавливать и высиживать. Редкие движения. Математика меня отрезвила и подсказала куда более приземленные цели, но более частые и вероятные к отлову. Даже в боковике многие мелкие движения доступны для робота, лишь бы не дохло стояло.

( Читать дальше )

Логика пока в основе та же — прорыв бида выше EMA(24) на 5S-таймфрейме.

Выяснил для себя несколько интересных моментов, о которых нельзя не думать при строительстве робота. И не столько о алгоритме, сколько о самом инструменте под бота.

Итак, важные вещи, о которых надо помнить:

1. КПД сигнала.

Дело в том, что у любого сигнала есть некоторый запас инерции инструмента, который с высокой долей вероятности вынесет до первой остановки несущий инструмент. И у каждого инструмента он, как правило, свой.

Соответственно, у меня в результате набранной статистики пик эффективности порядка 85-120п. по фьючу. Дальше начинаются либо засечки обратно, либо вообще откатик к стопу. Цели единоразового прострела цены в сигнале более-менее вырисовываются. По 1000-5000п. уже не пытаюсь вылавливать и высиживать. Редкие движения. Математика меня отрезвила и подсказала куда более приземленные цели, но более частые и вероятные к отлову. Даже в боковике многие мелкие движения доступны для робота, лишь бы не дохло стояло.

( Читать дальше )

Откройте наконец глаза!

- 23 мая 2012, 17:09

- |

Кто такие трейдеры? Люди залезающие в карман друг к другу!

Ацкие лгуны, объявляющие по ТВ одно, а делающие другое!

По сути официально признанные законом мошенники!

И не надо меня убеждать в том, что там трейдеры делают рынок, дают реальную ценность активам, что типа без трейдеров мы бы не знали сколько стоит нефть и прочее…

Знали бы прекрасно, все это сказки, которые придумывают трейдера что бы успокоить свое я и обозначить ценность своей жизни и деятельности!

По сути это безсмысленные существа, сюда идут люди изначально с паразитическим образом мышления, люди которые не хотят ничего произовдить, люди которые привыкли сидеть в офисе, или которые хотят просто быстро и много денег, то есть алчные и жадные!

Разговоры о профсоюзе умиляют, разговоры о том что могут быть реально качественные сообщества где все деляться друг с другом слушаю как мифы про древнюю Грецию (кстати как там наша Греция?))

Ребят, никто с вами делиться ничем не будет, а если будет, то только за деньги и как правило не малые. За 100 баксовый семинар вам не расскажут ничего умного, а за 50.тыс рублей могут сказать что-то умное, но вы все равно можете слить после этого!

( Читать дальше )

Ацкие лгуны, объявляющие по ТВ одно, а делающие другое!

По сути официально признанные законом мошенники!

И не надо меня убеждать в том, что там трейдеры делают рынок, дают реальную ценность активам, что типа без трейдеров мы бы не знали сколько стоит нефть и прочее…

Знали бы прекрасно, все это сказки, которые придумывают трейдера что бы успокоить свое я и обозначить ценность своей жизни и деятельности!

По сути это безсмысленные существа, сюда идут люди изначально с паразитическим образом мышления, люди которые не хотят ничего произовдить, люди которые привыкли сидеть в офисе, или которые хотят просто быстро и много денег, то есть алчные и жадные!

Разговоры о профсоюзе умиляют, разговоры о том что могут быть реально качественные сообщества где все деляться друг с другом слушаю как мифы про древнюю Грецию (кстати как там наша Греция?))

Ребят, никто с вами делиться ничем не будет, а если будет, то только за деньги и как правило не малые. За 100 баксовый семинар вам не расскажут ничего умного, а за 50.тыс рублей могут сказать что-то умное, но вы все равно можете слить после этого!

( Читать дальше )

Торговая система на основе горизонтальных уровней

- 23 мая 2012, 10:31

- |

Во многих книгах по техническому анализу первое, на что обращают внимание, это уровни поддержки и сопротивления. Наверное, это самый простой и самый популярный метод анализа поведения цены на графике. Есть довольно популярная торговая система на основе данных уровней, однако многие просто не верят в эту простую систему и используют экзотические индикаторы. В данной статье, я постараюсь описать свой взгляд на данную торговую систему.

Существует несколько определений уровней поддержки/сопротивления, приведу одно из них.

Уровень поддержки (support level) – горизонтальная линия, соединяющая минимумы цен.

Уровень сопротивления (resistance level) – горизонтальная линия, соединяющая максимумы цен.

Рис. 1. Уровни поддержки (зеленая линия) и сопротивления (красная линия)

Некоторые считают уровнями поддержки/сопротивления также линии трендов. Однако, по моему скромному мнению, линия тренда ничего не показывает, кроме направления тренда. Поэтому будем использовать только ГОРИЗОНТАЛЬНЫЕ уровни.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал