Избранное трейдера Андрей Вячеславович (Ganesh)

Правила выживальщика на Московской бирже(пост 214)

- 10 мая 2020, 16:37

- |

Итак, поехали:

1. ограничивать риски;

2. торговлю новичку начинать с акций;

3. не торговать на плечи;

4. не торговать срочный рынок первые 3-5 лет;

5. не торговать опционы вообще;

6. не торговать на заемные деньги;

7. не брать в (рот) ДУ;

8. не следовать рекомендациям аналитиков;

9. депозит должен быть более 500 тыс. руб. и выше нет ограничений;

10. не следовать автоследованию;

11. понимать стакан и график;

12. торговать валютными парами;

13. научиться терпению;

14. не тильтовать;

15. не делать сделки от того чтобы только сделать;

16. не торговать наскоками, а отдаваться рынку полностью;

17. знать четыре арифметических действия, проценты и сложные проценты;

( Читать дальше )

- комментировать

- 5.4К | ★23

- Комментарии ( 66 )

Как скачать много котировок акций РФ сразу.

- 10 мая 2020, 10:57

- |

Всем привет!

Вдохновился данным постом ( https://smart-lab.ru/blog/616708.php ) и решил немного подпилить код, пока карантин делать нечего.

Кто не знал как скачивать котировки по одной компании вручную — сайт для скачивания котировок по одному тикеру (финам):

www.finam.ru/profile/moex-akcii/gazprom/export/

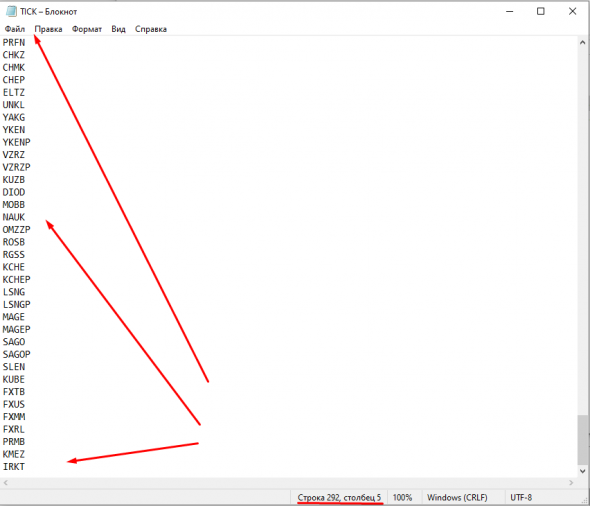

Тут через питон скачиваем котировки из текстового файла, в который вносим желаемые тикеры компаний:

Сайт для скачивания среды программирования Python (PyCharm), пойдет обычная версия:

www.jetbrains.com/ru-ru/pycharm/download/#section=windows

Файлы из видео, в том числе и со списком тикеров:

yadi.sk/d/R3BSbFjV3Pfydg

Код программы:

import requests

import datetime

import pathlib

import apimoex

import pandas as pd

board = 'TQBR'

with open("C:/PYEX/TICK.txt", "r") as TICKs:

TICKs = [line.rstrip() for line in TICKs]

pathlib.Path("C:/PYEX/Database/{}".format(board)).mkdir(parents=True, exist_ok=True)

process = 0

with requests.Session() as session:

for TICK in TICKs:

process = process + 1

print((process / len(TICKs)) * 100, ' %')

data = apimoex.get_board_history(session, TICK, board=board)

if data == []:

continue

df = pd.DataFrame(data)

df = df[['TRADEDATE','CLOSE']]

df.to_excel("C:/PYEX/Database/{}/{}.xlsx".format(board,TICK), index=False)( Читать дальше )

Моделирование Торговых Систем на Python. 1.

- 09 мая 2020, 19:31

- |

Для моделирование ТС на Python, прежде всего нужен сам Python. Pythonы бывают очень разные.

Самый большой и длинный Python — Anaconda (https://anaconda.org/). Скачать дистрибутив Anaconda можно здесь — Индивидуальное издание -https://www.anaconda.com/products/individual.

Я работаю именно с Anaconda. Установив Anaconda мы получаем сам Python, уже установленные значительную часть нужных и ненужных пакетов с библиотеками Python, и несколько сред разработки. И все это сразу готово к работе, и нам, по большей части, уже не придется дополнительно устанавливать пакеты и среды.

Самый маленький Python последней версии 3.8.2. скачивается с сайта самого Python — https://www.python.org/. Это, практически, только сам язык, компилятор и минимальный набор пакетов. Сделать с ним практически ничего невозможно, и для работы придется постоянно устанавливать нужные пакеты. Среду разработки придется также устанавливать самостоятельно.

Этот Python больше подходит для запуска и работы с уже отлаженными законченными программами.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 34 )

НЕФТЬ. Было $77тыщ остался должен 9млн!!! Interactive Brokers.

- 08 мая 2020, 23:13

- |

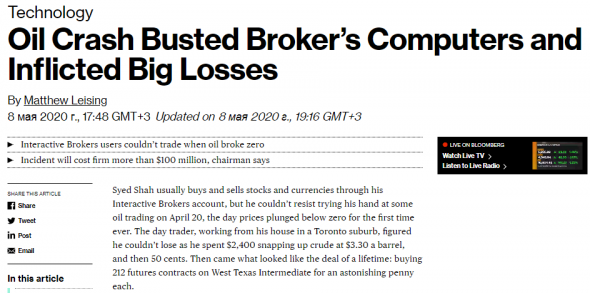

Сайед Шах, 30-летний дейтрейдер, обычно покупал и продавал акции и валюты через свой счет Interactive Brokers, но 20 апреля он не смог удержаться от попытки попробовать свои силы в торговле нефтью. Шах, работая в своем доме в пригороде Торонто, полагал, что он не может проиграть, так как потратил 2400 долларов на покупку сырой нефти по 3,30 доллара за баррель, а затем 50 центов. Затем последовало то, что выглядело как сделка всей жизни: покупка 212 фьючерсных контрактов на West Texas Intermediate за поразительный Пенни каждый.

Чего он не знал, как сообщает Мэтью Лейзинг из Bloomberg, так это того, что первое падение цен на нефть в отрицательную сторону сломало платформу Interactive Brokers, потому что ее программное обеспечение «не могло справиться с этим досадным знаком минус, хотя технически рынок сырой нефти всегда мог пойти вверх ногами.»

В полночь у Шаха появились очень плохие новости: он задолжал Interactive Brokers 9 миллионов долларов. Он начал день с 77 000 долларов на своем счете, ожидая, что его самый большой возможный убыток составит 100%, или 77 000 долларов.

Оказалось, что это в 116 раз больше.

( Читать дальше )

- комментировать

- 55.7К |

- Комментарии ( 80 )

Имеет ли смысл писать о моделировании ТС на Python?

- 08 мая 2020, 21:01

- |

Имеет ли смысл писать о моделировании ТС на Python?

Можно начать, скажем с двух ЕМА. Стратегия изначально дохлая, но может послужить шаблоном для разработки ваших собственных стратегий. Для этого потребуется несколько топиков. Если интереса не будет, то и заморачиваться не имеет смысла. Может вы и сами с усами.)

Лучшие онлайн-университеты мира с бесплатным обучением

- 08 мая 2020, 19:38

- |

Ресурсы, позволяющие прослушивать и смотреть лекции онлайн, не потратив при этом ни рубля.

Еще 10–20 лет назад полноценное дистанционное обучение было практически невозможным. К счастью, в настоящее время благодаря этой системе получение полноценного образования практически по любому предмету не является проблемой, было бы желание. Онлайн-обучение по сравнению с классическим имеет ряд преимуществ: учеба в индивидуальном темпе, свобода, возможность восполнить пробелы лишь в определенной области, гибкость и доступность материалов. Более того, такое образование во многих случаях является бесплатным.

Coursera

Coursera запущена в апреле и уже преодолела отметку в 3 миллиона студентов. Сейчас включает более 200 курсов из 33 университетов. Если вы еще не слышали о Coursera — это стартап в сфере онлайн-образования, основанный профессорами Стенфордского университета, который позволяет пройти полный интерактивный курс университета, который преподается настоящим профессором в одной из лучших школ мира. Бесплатно.

( Читать дальше )

"Черный понедельник" для фьючерса на нефть: анализ возможных доводов инвесторов и биржи в потенциальном споре

- 08 мая 2020, 12:20

- |

Небольшой обзор возможных аргументов сторон в потенциальном споре по Фьючерсному контракту Light Sweet Crude Oil Futures.

I. ОСНОВНЫЕ ВЫВОДЫ

В результате анализа мы пришли к следующим выводам:

1) шансы на защиту позиции инвесторов в суде являются низкими даже при выборе идеальной стратегии и сборе всех возможных доказательств;

2) у брокеров, которые не смогли списать необходимую сумму средств со счетов инвесторов, остается больше возможностей для покрытия своего убытка за счет Биржи. Однако эти возможности все равно невысокие;

3) в назревающем конфликте Биржа может взять на себя стратегическое лидерство и инициативу, закрыв тем самым даже остающиеся минимальные шансы на взыскание убытков инвесторами.

Указанные выводы основаны на следующих критических фактах:

1) тот факт, что цена контракта стала отрицательной не имеет никакого юридического значения в сложившейся ситуации. Это влияет только на размер потенциальных убытков инвесторов. Даже если бы цена не ушла в отрицательные значения после остановки торгов, и цена экспирации была бы определена в положительном значении, но меньше цены, на которой были фактически остановлены торги, то юридическая суть претензий инвесторов осталась бы прежней. Изменился бы только размер потенциальных убытков;

( Читать дальше )

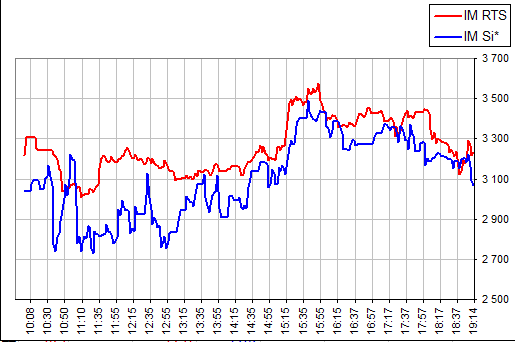

Обзор фьючерсных инструментов SI, BR, RI

- 08 мая 2020, 08:52

- |

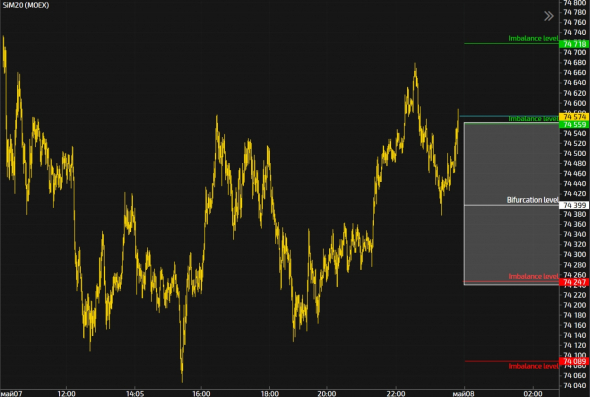

SI 08.05.20

В четверг фьючерс на доллар США/Российский рубль торговался в шортовой зоне дисбаланса, достигнув минимума на отметке 74 046.

Зона баланса: 74 560 — 74 238..

Бифуркационная зона: ценовым уровнем проторговки является 74 399..

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 74 247, 74 089.

Long сценарий: лонговыми уровнями дисбаланса являются 74 559, 74 718.

( Читать дальше )

На опционах можно зарабатывать такими стратегиями - 3

- 06 мая 2020, 20:00

- |

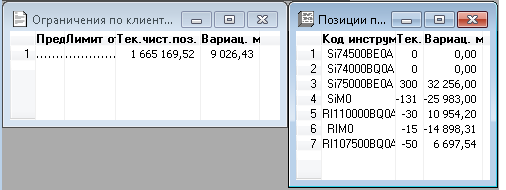

При разнице больше 200 открываю позиции, при нуле закрываю (точнее, пытаюсь закрыть, но не всегда успеваю)

Позиции перед дневным клирингом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал