Избранное трейдера Андрей Вячеславович (Ganesh)

Лучший комментарий ноября 2016 года

- 30 декабря 2016, 23:49

- |

Друзья! По техническим причинам с небольшим запозданием предлагаем Вашему вниманию подборку лучших комментариев ноября 2016 года по субъективному мнению редакции okolorynok.ru

Предыдущие голосования — янв16, фев16, март16, апр16, май16, июнь16, июль16, авг16, сен16, окт16

Варианты для голосования продублированы ниже в разделе комментариев к записи, достаточно поставить плюсик.

Поехали!

1. — Глазами робота на нефть ты посмотри.

2. — который день говорю — выпускайте Новака

3. — негры спецом взорвали трудопровод, чтобы технику по нефти отыграть

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 28 )

2016г итоги... нытье...как страшно жыть...

- 30 декабря 2016, 13:44

- |

0 много думал выкладывать итоги или нет… типа счет отожрался до 30ти мио с копейками… однако начинал с 1го мио… 10 лет назад… а спекулировать начал в 2010 с 60к руб стоп был 1000руб… и вот дошел до овер 30ти мио… вообщем мысль в том, что делая стабильно 20-30 % в год без больших просадок… придете к успеху, а деньги вас сами найдут...

1 На 2016 планировал напилить в районе 3.5-6мио чистыми. В реальности, видел +6мио в прыжке в конце ноября… но откатило до +4ех с копейками… дальше будет нытье + нудятина и можно не читать… резалт очень средний… торговля не шла из-за техпроблем… где-то к августу начал торговать всерьез… если учесть, что -1.7 мио это инфляция… и еще отнять НДФЛ -500к… то 4-1.7-0.5=1.8мио чистыми… (при чем расходы на торговлю составили более 1мио комиссов… и проскальзывания сожрали столько же примерно лям)… имхо просто чудом увидел профит… ах да… забыл… 1мио я поднял на облигациях… т.е от активных спекуляций я поимел 1.8мио-1=0.8мио чистыми заплатив за это рынку 1мио комиссов и 1мио проскальзываний… ну вообщем инфляцию отбил и то позитиф… но на самом деле т.к часть кэша у мя валюта то у меня в ней гдето -700к бумажного убытка который занижает резалт… (для тех кто не знал… в айти валюту можно использовать под ГО )

( Читать дальше )

Парадоксы теории вероятностей и рынок

- 30 декабря 2016, 00:17

- |

Представим себе ситуацию. Вы приходите в казино и крупье предлагает Вам сыграть в игру. Перед ним в случайном и равновероятном порядке стоят n-1 зеленая баночка и 1 красная. Он говорит, что между двумя баночками лежит цветной шарик, если он лежит между разноцветными баночками, то он красный, а если между одноцветными, то зеленый. И крупье предлагает Вам поставить на один из цветов. На какой поставить?

Парадокс заключается в том, что все зависит от алгоритма, каким образом шарик обрел цвет.

Если крупье взял бесцветный шарик, случайно и равновероятно бросил его между баночками. Если шарик попал между баночками с разной краской, то стал красным, а если между баночками с одинаковой краской, то зеленым. В этом случае вероятность красного шарика равна 2/n и при больших n логично поставить на зеленый шарик.

НО, если у крупье есть мешочек с m шариками, из которых 0<s<m - зеленые и он просто достал случайный шарик из мешочка и если он был красный, то положил случайным и равновероятным образом его между разноцветными баночками, а если зеленый, то тоже случайным и равновероятным образом между зелеными. В этом случае вероятность зеленого шарика не зависит от числа баночек и равна s/m (т. е. при s<m/2. вероятность зеленого шарика меньше 1/2).

( Читать дальше )

Опционы по взрослому (моделлинг)

- 29 декабря 2016, 12:01

- |

В продолжении http://smart-lab.ru/blog/371617.php#comment6659766

Теперь, когда мы определились с параметрами, можем начинать строить модель.

Качаем файл https://cloud.mail.ru/public/63s2/fLqH4vfFe открываем

Используем волатильность, цену БА. Все остальное будет нашими производными. Первая и последняя производная дельта=цена БА*сигма рассматриваемого периода. Эта величина будет определять сетку ордеров или дельта хедж шаг. Через какой шаг мы ставим лесенку на продажу, а через какой на покупку. В научной среде это называется биноминальными деревьями. А полученную нашу Дельту, весьма условно, мы приравняем к функции распределения. (по центру уж точно). Я бы еще привел пример Кокса- Росса-Рубинштейна, но меня все время спрашивают про первого и тема куда то уходит. Еще можно вспомнить Мартингал (не путать с мартингейтом) с дискретным временем, но мы всей этой математической чепухой голову забивать не будим. Мы по смартлабовски, где деньги, Зин. Но как это подсчитать?

( Читать дальше )

Золото в начале 17 года

- 28 декабря 2016, 15:16

- |

начнет движение к 1200.недельный график.RSI внизу графика

Опционы по взрослому (нахождение цены)

- 28 декабря 2016, 10:25

- |

Если дух перевели, то продолжим начатую тему http://smart-lab.ru/blog/371457.php

Надо ли вам знать справедливую цену опциона? Как ее подсчитать? Возможно, модель БШ многих выбивает из опционного рынка. Не думаю, что все знают, как и куда надо подставлять в БШ, что бы получить число. Более того там есть переменные суть которых не совсем понятна. Та же Тетта не является НКД. Все эти прибамбасы нужны для анализа сложных опционных конструкций. Мы начнем с простого: поиска цены центрального страйка и продажи двух опционов пут и колл на этом месте. https://cloud.mail.ru/public/7orE/QarAs1FGB

Откроем лист «Delta» Из предыдущего листа «Ришка». Я взял сигму 0.09% что соответствует стандартному отклонению 5 минутного графика по клосам за 23.12.16. На этих данных я буду строить опционную конструкцию для следующего дня. Мы имеем цену БА 113020 и сигму (F3,F4). Переведем сигму в удобоваримую волатильность в годовом исчислении. Для чего, умножим нашу 5 минутную сигму на корень квадратный из 162(пятиминуток в сессии) умноженному на 246 дней в году (J5). Итак мы нашли НV волатильность за вчера, которую мы можем сравнивать с IV настоящих опционов. Что бы найти цену опциона на ЦС мы текущую цену БА умножим на сигму, разделим на корень из 2 Пи и умножим на время (F8). Получили стоимость опциона колл, а так же стоимость опциона пут, так как, согласно паритета, стоят они одинаково. С датой на экспирацию через 162 шт 5 минутных свечи. Теперь, если эти два опциона продать, то получим конструкцию называемую перевернутой загогулиной. Левая нога будет стоять на 114053, правая на 111987, ну а ЦС на центральном страйке. Теперь вернемся к нашей годовой воле и пересчитаем все в обратном порядке. От L5 до О5. Естественно мы получим ту же сигму. А сей час, я попрошу изменить цифру в М5. Это число 5 минутных свечек до конца дня и нашей экспирации. Предположим, что осталось 50 свечек (ставим цифру 50). Что у нас изменилось? Естественно сигма N5. Если мы подсчитаем цену опциона с новой сигмой, то получим ту же стоимость, что и раньше. Но в реальности сигма не менялась. Мы взяли ее из статистических данных вчерашнего дня. Поэтому, нам надо считать по старой сигме, но по новому времени, которое мы уменьшили, так как прошло 560 минут (V11). Если допустить что цена БА константа и она осталась на ЦС, то купить нашу рогатку мы можем за (286.94 каждый опцион Q9). А это уже прибыль 459,10. Если только IV не вырастит до 0.16%. Но IV у нас нет, так как мы сами прайсим этот опцион. А если бы и была, нафига она такая нам нужна, дорогая. Это явный развод, это же видно. А НV так не растет. И если мы проанализируем среднюю сигму вчерашнего дня, то может и увидим значение 0.16%, но ненадолго. Более того, если мы построим HV сегодняшнего дня, то не найдем больших отличий от вчерашнего. Смотрите график РИ 5 МИНУТ… на Ришке. И чем все это кончится? Поставим в М5 цифру 0,00001. Вся наша конструкция закончилась. БА остановился на цене 112360. То есть мы ушли от центрального страйка на 660 и это минус. Но мы получили плюс от распада нашей конструкции 1032. И где тут Тетта была? Может, назовем это временным распадом, или все таки — продажей волы. А может моим именем: «Денежки от Димы». Или это произошло из за того что валатильность не изменилась? Тут уж вы мне объясните откуда вы берете Тетту и на этом зарабатываете. Хотя, конечно, она есть.

( Читать дальше )

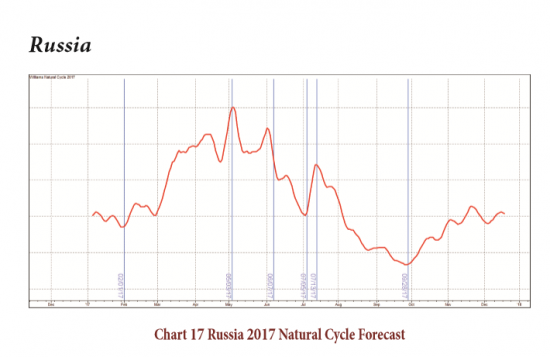

Вышла дорожная карта от Ларри на 2017 год

- 27 декабря 2016, 23:00

- |

Похоже, акции в России с мая продолжат снижаться до октября 2017 года...

Про РФ больше не слова.......

Опционы по взрослому (приращение доходности)

- 27 декабря 2016, 10:57

- |

Продолжим полемику про опционы. Нужна ли нам там математика. Из последних СЛ блогов можно сделать вывод что не нужна. Наверное, так оно и есть. Стоимость опциона равна стоимости БА плюс еще несколько иксов и игреков. У меня сложилось впечатление, что некоторые не понимают о чем эти иксы. Несмотря на то, что особенно ободряет, они справляться без использования элементарных математических моделей. А это дает уверенность в неуклонном росте ликвидности и благосостояния. Я начну еще раз с азов. Мы не станем использовать БШ, как то и без него торговали опционами, отбросим распределения и так по простому. И что бы Игорь Суздальцев не мучил себя прочтением книжек про опционы. Вы сами решите насколько это надо.

Так как на пальцах это показать сложно, я приложу файлик в экселе на который буду ссылаться. https://cloud.mail.ru/public/9Yjq/4iHvfeftA А сей час хочу определиться с терминами и понятиями, откуда ноги растут.

Откройте первый лист по названию «сигма» и постарайтесь понять первое: Все правила и расчеты по опционам не как не касаются цены БА. За основу расчетов берутся приращения, они же доходности, они же ретёрн, они же процентики которые вы видите на первой странице СЛ. Стоимость опциона равна цене БА (это одна нога), а вторая это буковки и функции. Откуда они берутся? По науке, это логарифм закрытия текущей цены, минус логарифм закрытия вчера. По правилам натурального логарифма это логарифм сегодня/вчера. Полученный результат надо перевести в проценты, что бы он получил удобоваримый вид, тем которым мы пользуемся. (Столбец С это цена, Столбец G это то самое). Если вы не слышали про натуральный логарифм, то можете, как в школе учили, от сегодня отнять вчера и разделить на сегодня (столбец М). Получится, почти, то же самое. Вот именно этим мы и торгуем. Я сделал график «Доходность». Из этого графика видно как синюю линию колбасит вокруг нулевой отметки. Здесь вполне наглядно видны места, где стоит покупать или продавать. Арбитражерам такие графики снятся по ночам. Но не все сразу.

Второе понятие, которое все любят, это волатильность, она же стандартное отклонение, она же сигма, она же дисперсия, она же мера риска. (как ее только на называли). В нашем случае это HV историческая волатильность усредненная на 5 периодов. Она не имеет ни чего общего с ATR CCI Стохастиком и даже с Болинжером Бенсом. Потому что считается не от цены БА, а от приращений (доходности) к БА. Сама цена БА рассматривается как константа. Глядя на график, весьма сложно, в уме прикинуть какая HV там получается, если вы не можете взять (в уме) логарифм одного числа, вычесть другой логарифм, перевести в проценты, возвести это в квадрат, потом извлечь квадратный корень, найти арифметическое средние 5 или 60 значений… Если вы не Владимир Твардовский, то лучше использовать калькулятор «эксель».

( Читать дальше )

Путеводитель на 2017 год

- 25 декабря 2016, 22:17

- |

«К середине 2020-х годов мир будет совершенно другим»

В.В. Путин

Уходящий 2016 год изменил мировой тренд, отказ от глобализации набирает силу.

Станет ли эта тенденция лишь незначительным откатом к циклу глобализации или мир вернется к протекционизму на долгосрочный период – во многом зависит от 2017 года.

Предстоящий 2017 год наполнен плановыми событиями: электорат США пребывает в ожидании фантастических стимулов Трампа, которые должны вернуть Америке былое величие, в Европе пройдут выборы в ключевых странах, которые могут либо привести к развалу ЕС/Еврозоны, либо стать стартовой отметкой для более тесного союза.

И только Китай понимает, что писец уже на пороге, просто его пока никто не видит.

( Читать дальше )

Тестирование роботов в OS Engine

- 25 декабря 2016, 16:10

- |

В данном видео показано как скачать данные с Финам, добавить робота в OS Engine и запустить робота в тестирование

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал