Избранное трейдера point_of_view

Школа интернета с детства

- 19 февраля 2016, 13:31

- |

Для старт-апа, в офф-лайн школу программирования

для детишек (9-13 лет, 14-18 лет)

ищем классных преподавателей по обучению по направлениям:

1. Web development

2. Programming logic

3. Scratch and Python

4. Mobile apps

5. JavaScript coding

6. Learning Ruby

7. Raspberry Pi

Пишите и рекомендуйте на [email protected]

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Отрицательные ставки всегда и везде.

- 19 февраля 2016, 13:24

- |

Про раздачу денег. Увеличение реальное заработанной платы при более замедленном увеличении ( или постоянном) производительности труда — есть бесплатная раздача денег. Создание штатных единиц в непроизводственной сфере (инспектора, проверяющие, офис менеджеры и т.п.) — тоже раздача денег. Что было в РФ и других странах очень выражено с 2003 по 2014. Спасибо.

Последний ястреб, выпавший из гнезда Банка Англии

- 19 февраля 2016, 12:48

- |

Ян МакКафферти удивил всех, и с этим никак не поспоришь. В понедельник вечером один из девяти руководителей Банка Англии заявил о том, что повышение процентной ставки в Великобритании на данном этапе может подождать. Но как же так? Ян МакКафферти – это единственный представитель Банка Англии, который в последнее время постоянно голосовал за повышение процентной ставки, и кроме того пытался лоббировать такое решение среди других членов правления. Мотивировал его принять такое решение тот факт, что низкие процентные ставки – это риск получить новый «мыльный пузырь» в Великобритании, который может вернуть страну в рецессию экономического кризиса. Но, что изменилось за последние дни, чем он теперь руководствуется? И почему именно его выбор среди всех участников Банка Англии имел такую важность, которая продолжает расти?

«Ястреб против голубиного гнезда»

Ян МакКафферти – это единственный банкир, который во время решения по принятию процентной ставки Банком Англии голосовал за её повышение. Он боялся новых «мыльных пузырей» и постоянно обращал внимание на финансовые рынки.

( Читать дальше )

Мой опыт: торговля на большом и маленьком счете.

- 19 февраля 2016, 11:48

- |

В прошлый раз я решился и написал свой первый пост (http://smart-lab.ru/blog/310809.php), который был положительно встречен публикой и повисел денек в лучших записях дня.

Напомню, я говорил о своем опыте, что часто мы торопимся входить в рынок, а на самом деле сделки наши не должны быть одинаковыми по своему значению, и лучше бы ждать и готовить свою ключевую, на которой вы и будете делать свой недельный профит.

При этом правильно, если вы будет ожидать движения в два раза больше (например, 4-5%), чем собираетесь взять в плюс (2-3%). В итоге 1-4% в неделю – вполне реальная доходность при таком неторопливом выжидательном подходе.

В целом, комментарии были конструктивными, но один обратил особое внимание:

«Юрий Никулин, 1-3% в неделю — это, несомненно, успех. Хорошо, если еще депозит крупный и такая доходность позволяет спокойно жить «с рынка».

Я писал, что за последнее время систематизировал большой объем своих старых записей, которые собирал на протяжении более 5 лет, записывая мысли ярких персонажей, опубликованных на зарубежных и отечественных форумах. Так вот, почти все мои «авторы» говорили, что часто мы делаем ошибку, когда начинаем торговать маленьким счетом совсем по другим правилам, нежели большим.

( Читать дальше )

Почему мир тонет в нефти?

- 19 февраля 2016, 10:08

- |

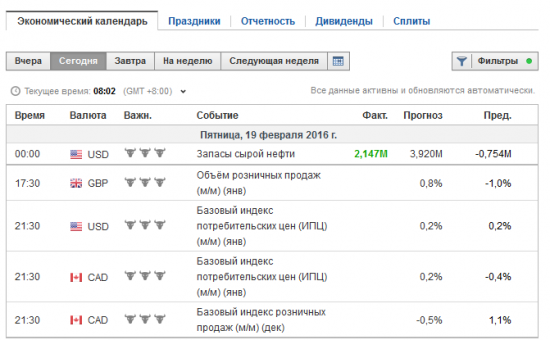

Обзор рынков. Пятница, 19 февраля 2016

S&P 500 минус 0.5%, STOXX Europe 600 +0,04%. Зато индекс ММВБ вырос на 2% и закрылся на максимуме в этом году (рекорд с ноября). Рубль на 76.5/долл., ослабление с утренних отметок около 75/долл. прошло вместе со снижением цен на нефть.

Брент вчера днем торговался на на 35.5 долл./барр., но снизился до 33.9 долл./барр. сейчас после выхода еженедельного отчета EIA, содержащего оценки запасов и производства. Мы не можем сказать, что этот отчет носил явно положительный или отрицательный характер. Он показал, что на прошлой неделе добыча в США снижалась. Сейчас она примерно на 100 тыс. барр. в сутки ниже, чем была ровно год назад и почти на 500 тыс. барр. в сутки ниже пиковых значений июня 2015.

Что можно считать негативным моментом — это данные по запасам. Нет сомнений, что они продолжат расти еще много месяцев, но они, видимо, напомнили о текущей проблеме рынка. Мы подготовили новый вариант графика оценки американских запасов, включив в него нефтепродукты (стратегический резерв правительства исключен). Прирост за неделю +3.45 млн. барр. (2.15 по нефти и 1.3 дистилляты).

( Читать дальше )

Нефть, Март будет жаркий

- 19 февраля 2016, 07:29

- |

Соглашение о заморозке уровня добычи нефти Тегеран считает недостаточным шагом, чтобы поднять нефтяные цены.

Почти все чайники и банки трехлитровые заполнены нефтью

Так же при росте цен, янки расконсервируют сланец

Мы не можем преодолеть рубеж в 36, если не толкается в гору, то могут попробовать толкнуть с горы (рынок пойдет в сторону меньшего сопротивления)

2. Факторы за рост

?????????????

War?

Плита Василия Олейника на 32?

Логичнее играть от шорта — по крайней мере видно куда ставить стоп , при игре от лонга не понятно

Вопрос, в частности, к Василию Олейнику, и ко всем, кто готов на него ответить. Спасибо, Василий, и все уважаемые участники смарт-лаба,.

- 19 февраля 2016, 00:28

- |

Государственные облигации США делятся на два типа: среднесрочные (notes) и долгосрочные (bonds).

В этом посте хочется остановиться только на облигацциях 2, 5, 10, 30 лет, без затрагивания инфляционных (Treasury Inflation Protected Securities — TIPS) и векселей сроком до 1 года www.bloomberg.com/markets/rates-bonds/government-bonds/us

Объясню сначала для всех. В экономической теории сказано, что если учетная, базовая ставка растет, то и доходность по облигации растет, соответственно цена по ней падает. Если ставка падает, то и доходность по облигации падает, что приводит к росту рыночной стоимости облигации. Это фундаментальная взаимосвязь между облигациями и ставками. Простой пример. У вас есть T-bond, с номинальной стоимостью (par value) — 1000$, купонной ставкой (yield) — 3.00%, частотой выплат — 1 раз в год. Держателю облигации выплачиваются 30 долларов ежегодно на протяжении 30 лет, и ко времени смерти облигации (maturity) выплачивается номинальная стоимость облигации в размере 1000 $. Допустим, что учетную, базовую ставку повышают. Для облигаций — это негативный признак, он приводит к увеличению доходности и уменьшению стоимости облигации. Из нашего примера, если купонная ставка теперь не 3%, а 3.05%, то 30/0.305=~983$. Рыночная цена облигации должна быть в районе 983 долларов, чтобы дать вам ваши 3%. Это в теории. Подробнее смотрите здесь:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал