Избранное трейдера fmvin

Опционные иллюзии. Тетта

- 21 сентября 2022, 15:20

- |

Тетта опциона (теоретическая скорость распада с течением времени) — это не просто «доход» для тейдера, занимающего короткую позицию.

Это компенсация риска потерь, с которым сталкивается инвестор в результате отрицательно асимметричной экспозиции к изменению базового актива.

Тетта-банда (https://www.reddit.com/r/thetagang/ ) и опционные гуру — шарлатаны хотят заставить вас поверить, что тетта — это форма альфы, или бесплатные деньги для истинно верующих.

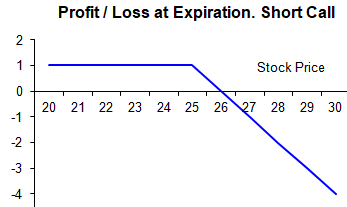

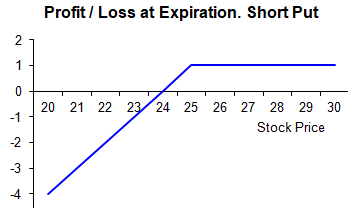

Опционы — это выпуклые инструменты с асимметричной профилем выплат — покупатели могут заработать намного больше, чем они рискуют потерять, и наоборот для продавца.

Когда вы занимаете отрицательно асимметричную позицию, любое крупное движение приводит к убытку. Если базовый актив движется в благоприятном направлении, вы выигрываете от этого все меньше и меньше; если он движется против вас, вы теряете все больше и больше, поэтому мы можем записать стоимость опциона как:

V(x, t, v)

где x — цена базового актива, t — время, v — подразумеваемая волатильность, а V(.) — стандартный метод определения цены опциона (например, Блэк-Шоулз или биномиальное/триномиальное дерево)

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 55 )

Анализ лчи-сделок makdi067

- 22 декабря 2021, 14:07

- |

Имеется красивейшая эквити:

Эта эквити интересна не только тем, что у неё высокий шарп, но и тем, что она получена не на копеечном счете.

На стартовые 30 млн заработано 11 млн рублей.

Это опционная торговля, которая велась по трём базовым активам: RI, Si, BR.

Что я сделал для анализа? Скачал все сделки за конкурс и немного подшаманил файлик.

Видимо, там были открытые позиции на начало конкурса ну и остались открытые на момент окончания.

Чтобы всё закрывалось в ноль для финреза, я добавил в начала и в конец файла несколько строк с виртуальными сделками.

Тогда получилась такая картина.

Финрез по бренту (опционы+БА) порядка 230 долларов.

Финрез по сишке (опционы+БА) порядка 650 тыс рублей.

Финрез по ришке (опционы+БА) порядка 7,5 млн пунктов.

То есть можно сказать, что вся эквити получена на ришке.

Что меня интересовало?

1. Как получено?

2. Насколько устойчиво и насколько масштабируемо?

( Читать дальше )

Опционный тест: белая гвардия предлагает свой вариант теста на квала по деривативам (суббота, в каждой шутке есть доля...)

- 27 ноября 2021, 20:57

- |

На вопросы типа «нафиг оно надо» отвечать не буду. Кому не надо — просто пройдите мимо.

МАЛЕНЬКИЙ ОПЦИОННЫЙ ТЕСТ

Предпосылки: модель БШ, скорректированная улыбкой волатильности, ставка 0.

За одну-две минуты без использования справочников предлагается ответить на такие вопросы:

I. Дельта опциона Call строго ATM:

1) > 0,5

2) = 0,5

3) < 0,5

II. Дельтахэдж в гамма-отрицательной позиции БЕЗ УЧЕТА переоценки опционов:

1) всегда зарабатывает

2) недостаточно данных, возможны варианты

3) всегда сливает

III. Vanna опциона Call строго ATM

1) >0

2) = 0

3) < 0

IV. Vomma опциона Call строго ATM

1) > 0

2) = 0

3) < 0

V. В одной опционной серии проданы страйки с IV=30% и куплены страйки с IV=20%. Какая ситуация НЕВОЗМОЖНА для позиции ни при каком соотношении купленных и проданных?

( Читать дальше )

Опционы. Тест одной известной системы

- 19 апреля 2021, 19:57

- |

Если цена перешла страйк, мы тут же покупаем один базовый актив и убираем риски дальнейшего роста цены. Мы получаем короткий синтетический пут и спокойно сидим в нем, пока цена находится выше страйка.

( Читать дальше )

Мой текущий ТОП (этого года) из стратегий автоследования COMON.RU

- 11 апреля 2021, 01:32

- |

🔹 первый вид (60%+) упорно продолжает пополнять брокерский счёт и верить в лучшее, вроде отыграюсь, ещё не всё потеряно,

🔹 второй вид (32.9%+) на отрез отказывается в дальнейшем от трейдинга или инвестиций и забирает остатки с брокерского счёта.

( Читать дальше )

Консультация по вопросу работы с опционами на индекс волатильности VIX

- 26 января 2021, 09:56

- |

Инструмент очень интересный, хитрый и непростой, хотелось бы во всем этом разобраться. Есть производные типа VXX, но там все стандартно.

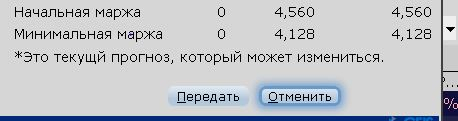

Вопрос вылез следующий. Если работать на одном сроке, то принципы работы и маржинальные требования особо не отличаются от работы на стандартных инструментах. Однако, если собирать календари, там уже вылезает специфика.

С чем столкнулся — строю календарь на одном страйке на колах (мне нужны именно колы)

22-й страйк, продажа февраля, покупка марта. На обычных календарях это покрытая позиция, но на VIX начинает очень сильно грузить маржу:

( Читать дальше )

ЛЧИ 2020. Торгуем как Alanes.

- 16 января 2021, 20:13

- |

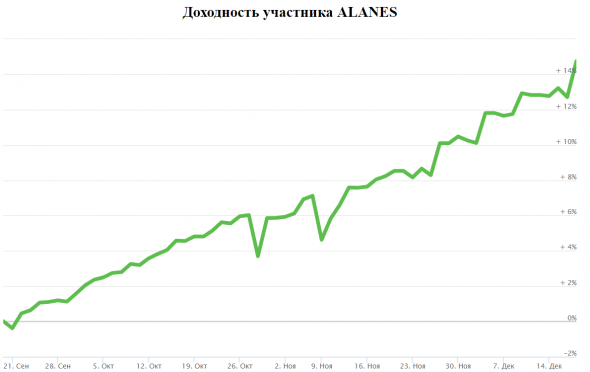

Смартлабовская опционная тусовка достаточно узкая, интересных участников, способных продемонстрировать свои торговые подходы и результаты по сделкам ещё меньше. Одним из этих участников является ALANES. На последнем ЛЧИ 2020 он продемонстрировал практически образцово показательную эквити, как и в раннее проводимом местном конкурсе Игры Разума.

Есть обоснованное предположение, что Аланес получил сильного лося на мартовском падении рынка. Несмотря на это, способность генерить хороший профит в спокойные времена подталкивает детальнее разобраться в его торговле и постараться понять что можно в ней улучшить.

Коллега KarL$oH уже делал пост по разбору торговых подходов Аланеса в

( Читать дальше )

Сколько раз сливался Илья Коровин?

- 29 декабря 2020, 13:26

- |

Есть известный случай 9 апреля 2018 года, слив на опционных конструкциях больших клиентских сумм со счетов, управлявшихся Коровиным.

Но в комментариях на разных сайтах иногда упоминаются и какие-то его прошлые сливы, на фьючерсах. После которых были судебные иски от потерявших деньги клиентов к Коровину.

Пытался найти сведения о тех старых сливах, но почему-то находятся только какие-то обрывочные данные, по которым ничего толком не понять. Только понятно, что «что-то было».

Кто в курсе, что там были за истории?

Если не сложно, напомните, кто что знает и/или слышал.

🔥 Препарируем опционную торговлю Аланеса.

- 25 ноября 2020, 17:15

- |

Сегодня изучим под лупой торговлю одного интересного участника смартлаба - ALANES .

Чем он интересен?

Я давно на него обратил внимание, у него эквити очень часто имеет обыкновение расти под углом 45 градусов, это вдохновляет на торговлю опционами.

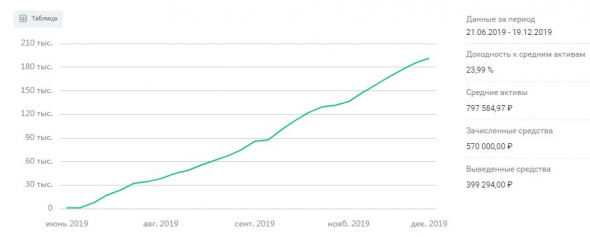

Вот за второе полугодие 2019 года (данные взяты из его последних топиков):

Мы с ним пересекались в смартлабовских соревнованиях и в 2018, и в 2019, и в 2020 годах.

В конкурсе «Игры Разума 2019» он занял 3-ье место по доходности и 1-ое место по коэффициенту Сортино:

( Читать дальше )

Актуальное Interactive Brokers

- 18 сентября 2020, 17:27

- |

Топ постов про брокера Interactive Brokers

Все самое полезное и необходимое.

(Раздел акции США и не только)

Сайты для торговли

на NYSE/ NASDAQ/AMEX

Обзор рынка

ПРАКТИЧЕСКАЯ ЧАСТЬ

Как открыть счет в Interactive Brokers:

https://smart-lab.ru/blog/592833.php

Как пополнить счет в Interactive Brokers

https://smart-lab.ru/blog/592304.php

Все про документы и валютный контроль в IB:

https://smart-lab.ru/blog/593838.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал