Избранное трейдера Григорий

Можно ли жить только за счёт дивидендов? И сколько для этого нужно денег?

- 18 февраля 2016, 23:11

- |

- комментировать

- 503 | ★53

- Комментарии ( 48 )

SberbankCIB: Глобальный нефтяной рынок: основные краткосрочные тенденции и ценовой прогноз

- 16 февраля 2016, 10:34

- |

yadi.sk/i/xhd9Nb_vouMrN

— — -

«Ошибки рынков» в том, что переоценены долгосрочные эффекты (большей частью экономические) и недооценены краткосрочные (большей частью неэкономические):

— Саудовская Аравия развязала ценовую войну, отдав преобладание политике, а не экономике. Результат непредсказуем и зависит во в многом от финансовой и технологической поддержки США. Но опыт правителей в исламских странах говорит, что США могут сменить ставки: пример шаха Ирана и президента Египта тому примеры

— США как глобальный балансировщик затрат сомнительная идея. Но США сделали свое дело: новые технологии разработаны и отлажены, рынок разбалансирован, цены снижены. В результате можно заняться другими инвестидеями по нефтегазу.

— Россия ставит на экономику, а не на политику: «сланцы дорогие» и «ОПЕК для бюджета нужна дорогая нефть». Т.е. стратегия пересиживания плохих времен и ожидания хороших времен. Не самая лучшая идея.

( Читать дальше )

Как выжить в понедельник

- 15 февраля 2016, 09:54

- |

У меня тут спросили сегодня, как можно быстро восстановить когнитивные функции мозга. Вот и сюда тоже решил выложить. Не бином Ньютона, конечно, но вдруг кому пригодится.

Три простых шага, которые могут повысить бдительность, концентрацию и когнитивные функции в целом:

1) увлажнение. В том смысле, что больше пейте. Воды. Отсутствие надлежащей гидратации негативно влияет на настроение женщин (запомните!), а так же, приводит к снижению бдительности и концентрации внимания у мужчин. Обезвоживание является причиной уменьшения объема кратковременной памяти, ухудшения концентрации, сосредоточенности внимания, мелкой моторики, двигательных навыков и вычислительной производительности. Вода (!) крайне необходима для эффективной работы мозга.

2) короткий сон. Восстановительный. Хотя спать во время торговли не очень хорошо, но исследования показывают, что короткий сон существенно улучшает креативность, память, повышает энергетический уровень и общие когнитивные функции. Значительно увеличивает скорость принятия решений, сокращает время, необходимое на поиски выхода из сложных ситуаций. Всего 20-30 минут сна идеально для повышения бдительности.

( Читать дальше )

Территория заблуждений. Кухонный форекс

- 14 февраля 2016, 13:13

- |

На днях пообщался с одним товарищем из DB на тему дилеров и брокеров. Товарищ оказался весьма осведомлён во многих вопросах и даже показал мне несколько схем использования FIX протокола (Financial Information eXchange protocol)самим Deutsche Bank. Основные правила действия дилеров и брокеров мало различаются, если показывать на пальцах, то есть всего одно основное различие: брокер сводит контрагентов (покупателей и продавцов любого актива) напрямую, взимая комиссию, а дилер действует «от имени» или «по поручению» клиента, и в конечном итоге всё равно обращается к каком-либо брокеру, зачастую к прайм-брокеру, если разговор идёт о рынке Forex.

На днях пообщался с одним товарищем из DB на тему дилеров и брокеров. Товарищ оказался весьма осведомлён во многих вопросах и даже показал мне несколько схем использования FIX протокола (Financial Information eXchange protocol)самим Deutsche Bank. Основные правила действия дилеров и брокеров мало различаются, если показывать на пальцах, то есть всего одно основное различие: брокер сводит контрагентов (покупателей и продавцов любого актива) напрямую, взимая комиссию, а дилер действует «от имени» или «по поручению» клиента, и в конечном итоге всё равно обращается к каком-либо брокеру, зачастую к прайм-брокеру, если разговор идёт о рынке Forex.После довольно продолжительных поисков, нашёл крохи информации об объёмах, проводимых через себя разными провайдерами ликвидности, и одним из самых мощных оказался всё тот же Deutsche Bank, по нескольким разным оценкам (одну из них публиковал Рейтерс), через этот системообразующий институт проходит до 35% ликвидности рынка FX. И немаловажная деталь для нашего разговора, DB подключен к основным системам ECN — Reuters, Currenex, Electronic Broking Service (EBS).

( Читать дальше )

Журнал сделок теперь бесплатный

- 08 февраля 2016, 11:31

- |

С 29 ноября 2015 годя MaxProfit стал бесплатным!!! (плачьте конкуренты marketstat, piratetrade :-)

Автор выложил генератор ключей. mxprofit.ru/Downloads/Key_generator.zip — просто нужно ввести любое одинаковое имя пользователя.

Скачать журнал http://mxprofit.ru/index.php?module=Downloads

Возможности

-Импорт из МТ4 и Quik

• Импорт исторических данных из MS Excel, NinjaTrader, МТ4 и МТ5 в 2 клика

• Сохранение скриншотов, аудио и видео файлы к каждой сделке

• Добавлять комментарий и ордера к каждой сделке

• Выставлять оценку за открытие и закрытие позиции

• Автоматически рассчитывать результат сделки

• Найдти нужную(ые) сделку(и) в Журнале сделок одним кликом

• Группировать и сортировать сделки по любым колонкам в Журнале сделок

• Посмотреть значения по 62 показателям, таким как профит фактор, фактор восстановления, Матожидание, MIDD и т.д.

• Построить 16 линейных графиков и более 65 диаграмм (зависит от количества используемых Вами характеристик)

• Узнать какие инструменты, торговые системы, время работы и т.д. приносят Вам наибольшую прибыль или убыток

• Строить графики и диаграммы по сделкам, дням, неделям, месяцам и годам

• Узнать какой убыток принесли Вам Ваши ошибки

• Воспользоваться формой для расчета лота перед входом в рынок (калькулятор трейдера).

• Записывать все мысли в свой личный дневник трейдера. Дневник трейдера очень удобен и прост в использовании.

• Автоматически загружать информацию о предстоящих экономических событиях и устанавливать для них напоминания

( Читать дальше )

- комментировать

- 15.5К |

- Комментарии ( 55 )

Деньги за бесценок — фильм на час

- 24 января 2016, 23:22

- |

Money for nothing (деньги за бесценок) в общем то ничем не примечательный документальный фильм. Разве что это фильм про финансы и об экономике США и конечно же про доллар.

Появился фильм еще в 2013 году, но по каким то причинам остался незамеченным, его не встретишь в списках «фильмы для трейдеров» или «фильмы о финансах». Кино затрагивает такие банальные темы как монетарная политика ФРС, американский доллар, история финансовой системы США, рассказывает о Гринспене, Бернанке и их предшественниках, о том какой вклад каждый из них внес в экономику страны. И, конечно, же повествует о последствиях их действий или наоборот бездействия.

Длительность фильма всего 55 минут. Что можно рассказать за такое малое время? Немного. Именно в этом одном слове «немного» и заключается все впечатление от фильма, их немного. Период истории охватывается большой, информация подается кратко, многие моменты упускаются или не объясняются, отчего людям без предварительной подготовки или вводного курса в экономику штатов будет скучно или непонятно. Видимо поэтому фильм и не получил особого распространения в массах, оставшись интересным лишь для тех, кто имеет точки соприкосновения с областью финансов и историей.

( Читать дальше )

От хорошего к великому - супер книга

- 21 января 2016, 17:42

- |

Группа учёных под руководством Джима Коллинза рассмотрела тыщи американских компаний и выявила общие критерии, которые привели компании в долгосрочному процветанию. Среди таких компаний в книге можно встретить: Gilette, Walgreens, Kroger, Kimberly Clark, Circuit city, Wells Fargo, Nucor, Abbott Labs и другие. Совокупность таких компаний давала доходность акционерам в десятки раз выше, чем рынок в целом.

Вы знаете, эти критерии похожи на торгую систему, к-я получилась в результате бэктестинга. Но главный-то вопрос в том, будет ли это работать в будущем? И тут надо включить логику. Если критерии логичны, то, скорее всего, результатам бэктеста можно доверять. Так вот что касается этой книги, в ней написано ровно всё то, к чему я пришёл в результате собственного опыта и логических рассуждений.

Итак, что объединяет супер-компании?

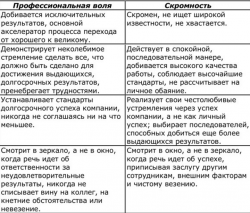

1. Руководитель. Главная идея в том, что идеальный руководитель не должен быть тщеславен, эгоцентричен и авторитарен. В каком-то смысле он должен быть скромен и находится в тени успеха самой компании, обладать железной волей. Главный тест — если руководитель может спокойно уйти в отставку и без него компания продолжает демонтрировать успех — то это был супер-руководитель.

2. Правильная команда. Правильная команда намного важнее, чем правильная идея или правильная стратегия. Самая лучшая стратегия или бизнес-идея не прокатит с плохой командой. А если у тебя отличные кадры, они рано или поздно даже из хреновой идеи сделают нечто невероятное. Поэтому важен вопрос не «что производить?» а «с кем производить?». Это кстати лично для меня очень свежая мысль. То есть сначала нужные люди на борту, а потом «куда плыть».

3. Руководитель и компания должны смотреть в лицо фактам, не бояться суровой действительности. Затем принимать простые решения. Отказ смотреть фактам в лицо и бездействие всегда плохо заканчивается.

Соотвественно, в компании надо создавать атмосферу, в которой руководитель нормально относится к критике. Тут есть несколько принципов: «руководить надо при помощи вопросов, а не ответов», «в диалоге и споре избегать принуждения», «механизм красных флажков». Надо смотреть в лицо фактам и верить в то, что всё получится.

4. Концепция (бизнес-стратегия) должна быть очень простая. Она находится на стыке трёх моментов: «в чём мы можем быть лучшими в мире» (независимо от того, в чем у вас компетенция), «что нам нравится делать» (отдаем все силы именно этому), «критерий прибыльности мероприятия»(как максимизировать денежные потоки).

( Читать дальше )

Считалочки: фундаментальная цена нефти

- 08 января 2016, 15:42

- |

По данным www.eia.gov/dnav/pet/pet_pri_spt_s1_d.htm

Цена нефти Brent 04.01.2000 была 23.95 $/баррель

Учитывая снижение покупательной способности доллара с коэффициентом 0.696,

получаем фундаментальную цену нефти = 34.41 $/баррель

Самая нижняя (мгновенная) оценка фундаментальной цены нефти = Минимум 10.12.1998 (9.1 $/баррель)

Учитывая снижение покупательной способности доллара с коэффициентом 0.696 (инфляцию за 1999 г. не беру в расчет, тем самым несколько занижая цену нефти)

( Читать дальше )

Запрещенка.

- 06 декабря 2015, 17:21

- |

Всем тем, кто инвестирует в Россию рекомендую прочесть данную книгу, но только эту книгу нужно читать подготовленным. Ближе к концу книги Вам совсем перехочется не то, что инвестировать в Россию, а появятся мысли покинуть пределы Родины.

Но если у Вас появились такие мысли, значит не всё потеряно для России. Гораздо хуже, если это примете за данность, что так и должно быть.

После Красного циркуляра Билла Браудера я сейчас взялся читать книгу, которую посоветовал billikid — Вся кремлевская рать (Михаил Зыгарь), прочел треть — интересно.

Насколько там правда, или ложь, но интересно.

Кстати, читая эти книги про сегодняшнюю Россию, вспоминаю книгу Крестный отец Кремля Пола Хлебникова. Я бы даже советовал прочесть три книги сразу в следующей последовательности:

( Читать дальше )

PAMM и Форекс

- 04 декабря 2015, 12:03

- |

На smart-lab-е в комментариях сегодня появилась спам-реклама от некоего miss_trader, предлагающего ПАММ-счета, это (для тех кто не в курсе) подобие доверительного управления на рынке FOREX . Проходим по ссылке и видим чудесный результат, рост в 2.5 раза, прямая линия уходящая в небо

Но вот какая беда — у этого товарища были другие счета http://www.alpari.ru/ru/investor/manager/426429/pamm/archive/

И результаты по -99% за 15 дней, выглядят уже не так впечатляюще.

А общий итог всех портфелей +197 долларов на суммарный вложенный капитал почти в 12 тыс. долл. дает плюс 1.6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал