Избранное трейдера Дмитрий Думин

Прокомментирую небезызвестный рисеч аналитика Сбера про Газпром

- 29 мая 2018, 14:46

- |

( Читать дальше )

- комментировать

- 3.5К | ★4

- Комментарии ( 11 )

Три доходности облигаций: на какую смотреть?

- 29 мая 2018, 12:54

- |

Если вы захотите купить облигации отдельных эмитентов, например, казначейства США или американских компаний, то вам придется иметь дело с тремя видами доходности (Yield): 1. Текущей доходностью (Current yield), 2. Купонной доходностью (Сoupon yield) и 3. Доходностью к погашению (Yield to maturity, YTM). Чем они отличаются и как по ним сделать правильный выбор? Сейчас разберем.

( Читать дальше )

Обвал 9 апреля...

- 29 мая 2018, 12:06

- |

Как следует из данных ЦБ, рекордная с 2015 года девальвация рубля, подбросившая курс доллара с 58 до 64 рублей, а евро с 70 до 80 рублей, стала результатом массированной распродажи российских гособлигаций зарубежными инвесторами, которые выводили капитал и скупали валюту.

9 апреля, после того как Минфин США объявил о внесении в «черный список» «Русала» Олега Дерипаски, нерезиденты вывели из российского госдолга 24,4 млрд рублей (406 млн долларов). На следующий день продажи усилились и составили 27,9 млрд рублей (442 млн долларов).

Эти значения стали «рекордными за всю историю наблюдений», констатирует ЦБ....

Именно в такие моменты краткосрочные спекуляции имеют наибольшую вероятность оказаться удачными и для людей обладающих информацией о том, что с рынка уходят те или иные игроки заработать на таких движениях лишь дело техники, но мы частные инвесторы в такие моменты можем предвидеть такие вещи только глядя на то, как двигается цена и если видим силу рынка, стоит подключаться к ней, но помнить, что этот процесс не будет слишком долгим, поскольку цена таки достигнет тех уровней, где продажи станут выгодными и весь спрос будет поглощён!

Именно об этом спросе я как раз писал после обвала - https://smart-lab.ru/blog/465460.php

Чего я хочу?

- 29 мая 2018, 09:09

- |

- Чтобы на смартлабе чаще писали интересные авторы

- Чтобы на нашем форуме акций было больше интересных конструктивных обсуждений

- Чтобы у меня хватало времени на серьезные глубокие исследования по акциям

- Чтобы все брокеры имели свой блог на смартлабе

- Чтобы все эмитенты сами писали на смартлаб свои новости

- Чтобы у смартлаба была мобильная версия

- Чтобы у меня был грамотный помощник

- Чтобы у меня было >100 тыс подписчиков на ютубе и чтобы мои выпуски донатило больше народу

- Чтобы я написал книгу про счастье, которая продалась тиражом 100 тыс. экз и как минимум столько же за бугром

- Чтобы книга изменила Россию в лучшую сторону

- Чтобы люди не тратили мое время вопросами за что их забанили

- Построить дом

- Cadillac Escalade или Mercedes V-class

- Чтобы в Питере была чаще хорошая погода

- Чтобы у меня не было аллергии и было хорошее зрение

- Чтобы никто не болел и ничто не болело))

- Жить до 100 лет

- Читать 70 книг в год

- Зарабатывать $15K в месяц с коррекцией на инфляцию

- Чтобы народ поумнел, чтобы вертикали стали горизонталями, чтобы популистов не было у власти, чтобы богатства распределялись более равномерно и человечество забыло про войны

- Чтобы собаководы убирали говно за своими собаками во дворе

- Чтобы люди не срали там, где живут и не парковались на газонах

- Чтобы люди ходили и улыбались, а не ходили и хмирились

- Чтобы было меньше машин и больше качественных дорог

- Чтобы было меньше гетто и больше комфортного малоэтажного строительства

Введение в Фундаментальный подход / Стоимостное инвестирование

- 24 мая 2018, 15:40

- |

Первый и довольно известный принцип, который лежит в основе нашей стратегии – достаточно известен на рынке и называется стоимостным инвестированием (Value Investing). Суть принципа состоит в том, чтобы покупать акции компаний, капитализация (стоимость 100% акций) которых существенно ниже справедливой внутренней стоимости (Intrinsic Value). Разница по сути составляет потенциалом роста компании или маржой безопасности – Margin of Safety). Если потенциал роста достаточно высокий, то по идее можно не сильно беспокоиться о трендовых движениях вниз-вверх (которые практически невозможно предсказать) – в итоге стоимость так или иначе должна приблизиться к фундаментальной, а значит вырасти.

Основоположником принципа считается Бенджамин Грэхэм – он одним из первых начал при инвестициях существенное внимание уделять отчетности компании, рассчитывать справедливую стоимость компаний исходя из прибыли и иных фин. показателей. Грэхэм сумел достичь в среднем 17% на периоде с 1926г. по 1956 г., несмотря на то, что начало его работы пришлось на Великую Депрессию.

( Читать дальше )

Открытые позиции по биткоин-фьючерсам снова растут

- 16 мая 2018, 14:50

- |

За неделю с 1 по 8 мая количество открытых контрактов по фьючерсам на биткоин на CBOE увеличилось с 5816 до 6295 контрактов, следует из сообщения Комиссии по торговле товарными фьючерсами США (CFTC).

Чистая короткая позиция крупных игроков за неделю увеличилась с 1741 до 1801 контрактов. При этом объем длинных позиций за неделю увеличился с 3143 до 3465 контрактов, объем коротких позиций увеличился с 4884 до 5266 контрактов. Чистая длинная позиция институциональных инвесторов увеличилась с 144 до 166 контрактов.

Чистая длинная позиция мелких игроков увеличилась с 1597 до 1635 контрактов. Объем их длинных позиций за неделю снизился с 2329 до 2308 контрактов, объем коротких позиций снизился с 732 до 673 контрактов.

( Читать дальше )

Григорий Кемайкин на 25 конференции смартлаба (21.04.2018)

- 11 мая 2018, 18:46

- |

Его прошлое выступление на конференции смартлаба можно посмотреть здесь.

https://play.boomstream.com/player.html?code=ThPGokOq

Хронометраж:

01:20 Советы инвесторам

03:40 Про Русал. Стратегия арбитража, которая работала

06:30 Мой инвестиционный портфель

09:30 ФСК ЕЭС

11:20 Снова про Русал. Что его ждет?

13:45 Распадская

14:20 Южуралникель

16:20 МЗ Электросталь

17:40 Русагро

18:10 Газпром

18:40 Облигации Ютэйр

20:00 Про спортивные ставки. Стратегии.

26:00 Торговля в спрэде

*Видео платное. Половину вырученных от продажи контента денег получит каждый спикер конференции, видео которого мы продавали*

Все видео с конференции будут выложены тут:

confa.smart-lab.ru

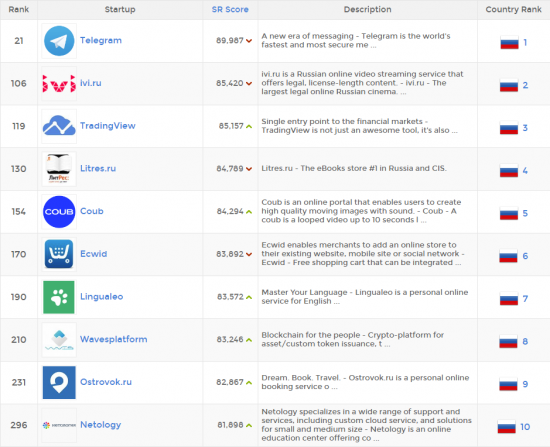

Tradingview - стартап №3 в России

- 11 мая 2018, 18:26

- |

Там можно сделать выборку по стране, получим startupranking.com/top/russia:

Оказывается наш горячо любимый Tradingview на 3 месте среди российских стартапов. Кто не верит — посмотрите мой фоторепортаж из Ростова, где я показывал их офис.

Рейтинг SR варьируется от 0 до 100 и отражает значимость стартапа для интернета. Рейтинг зависит от:

- числа и качества ссылок на ресурс

- контент

- аудитория

- вовлечение в соцсети

Telegram, IVI — дочка иногда смотрит мультики (бесплатно), Litres (ужасный партнер смартлаба, но для читателей неплох!)

Кстати не знал что anywayanyday из России.

Смартлаба среди стартапов нет, да и какой из смартлаба стартап? Смартлаб — это так, для души!:))

Сергей Прилуцкий: заработок на смарт-контрактах

- 27 апреля 2018, 17:12

- |

Содержание:

0:00 Вступительная часть, представление

0:48 Что такое смарт-контракты, их преимущества и перспективы

24:02 Ответы на вопросы Андрея Верникова

50:28 Про Павла Дурова и Telegram

----------------------------------------

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал