Избранное трейдера Дмитрий Думин

80% всех опционов сгорают без денег. Но есть нюансы.

- 06 февраля 2016, 12:01

- |

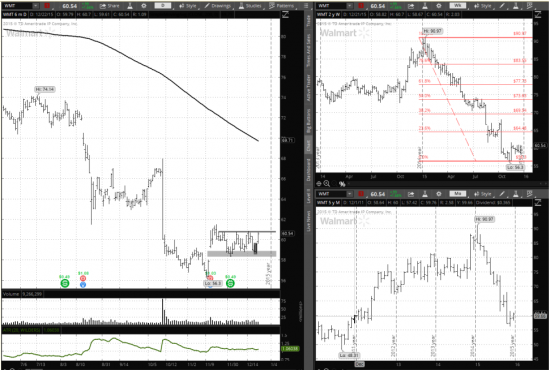

Итак, 23.12.2015 мой анализ дневного графика акций WMT (Далее БА) показал, что надо формировать лонги:

Купил коллы вне денег. Риск на сделку в пределах 100$

( Читать дальше )

- комментировать

- 250 | ★42

- Комментарии ( 46 )

Опционы для переростков ( вариационные свопы)

- 03 февраля 2016, 17:19

- |

Все кто торгует опционами, торгует вариационными свопами, только об этом не знают. Это производный инструмент вне биржевого рынка. Его тиккер это номер вашего брокерского счета и экви по нему. Вот закрутил. Если коротко, то это продажа дорогой волатильности и покупка дешевой. Такой арбитраж вол. Более подробно в Гугл. В этой связи, нас будет интересовать, как оценивать ситуацию на рынке и рассчитывать свою стоимость опционов. Для этого, еще раз, о волатильности.

Волатильность бывает исторической, реализованной, маркетной, предполагаемой, расчетной. Это я на тот случай что бы не сказали, что я понятия путаю, потому что мы упростим. IV это будет маркетной и предполагаемой. HV – исторической, реализованной. Пока, такое обобщение, приемлемо.

Ну IV мы видим на доске опционов. А вот HV это загадка. Для меня это загадка потому, что индикаторов для терминалов, типа квика или смарт икса, я не нашел. Наверное это Глазьев запретил, что бы спекулянтов было меньше. (если кто сможет сделать такой индюк, дайте мне.) АТR индюк показывает волатильность, но это не та. Нам надо число, которое при подстановке в БШ дает цену. Конечно методика подсчета HV бывает разная. Что стоит только одно название: модель авторегрессионной условной гетероскедастичности. Или коротко ARCH. А еще есть GARCH, EWMA и прочие HLHV. Мы начнем с простой исторической волатильности. Для этого скачаем цены в Эксель дней за сто. Зная вашу любовь к формулам, я по клеточкам и столбцам буду объяснять.

( Читать дальше )

20 лет спустя...

- 30 января 2016, 15:34

- |

Ровно 20 лет назад я начал свою деятельность на ниве спекуляций. Если быть совсем точным, то интерес у меня пробудился несколько раньше, а именно в ноябре 1995 года — прочитал заказную статью в журнале «Деньги» про форекс и сразу понял — это то чего мне так не хватало. «Никаких дебильных клиентов, никаких тупых встреч и телефонных переговоров в неудобное время, точно выверенный расчет и отсутствие споров о своей доли в прибыли» — вот что я увидел в этой заурядной, джинсовой статье. Графики, такие родные после физфака МГУ, сулили мне мне несметные богатства, которые я приобрету в обмен на немного усидчивости и вдумчивости, которых мне всегда доставало.

Опущу смешные подробности, в общем с февраля 1996 года оказался я в одном диллинговом центре на Кропоткинской, с внесенным депозитом 5000$ (тогда это был минимальный депозит) не совсем своих денег. Проигрывал я свой первый счет 2 месяца, что несомненно является неплохим результатом для новичка в тех условиях. Какие условия — да все очень просто — в русскоязычном сегменте интернета тогда было с десяток сайтов и, естетственно, ни одного про трейдинг. Реально учиться было не у кого. Меня это правда не пугало, ибо я известный изобретатель велосипедов, но конечно осваивать все самому крайне неэффективно.

( Читать дальше )

Опционы для переростков ( календарный спред"л ПРОДОЛЖЕНИЕ)

- 28 января 2016, 13:40

- |

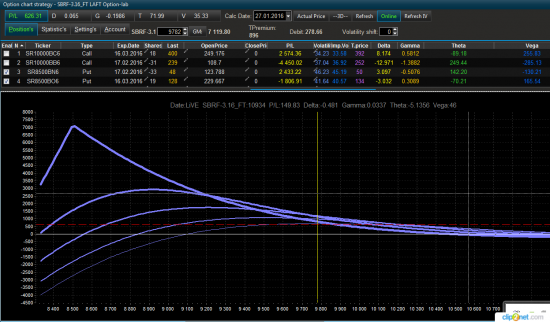

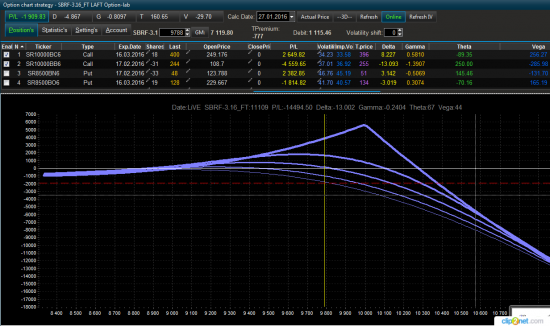

Наступило хмурое утро 28.01.16. Сбер пёр вверх. Предыдущую неделю он сделал 10%. На этой недели, он сделает 10% и любители трех ворон уже готовы к следующему понедельнику. Конечно это много, но такой рынок. Дельта уже под 5. Борис был прав. Надо рехеджить. Вообще конструкция из 4-х опционов тяжелая штука. Больше комиссии, больше спредов, трудней в понимании. Для рассмотрения дальнейших действий мы разобьем ее на два календарных спреда, один в коллах другой в путах. Ну к путам, пока, вопросов нет.

Мы к ним позже вернемся. У нас, сейчас проблемные колы

( Читать дальше )

Опционы для переростков ( календарный спред"л)

- 23 января 2016, 14:22

- |

Спред это такая разница между покупкой и продажей на одно и то же. Фьюч на рубле стоит 81 рубль и в то же время 79 рублей. Это спред. В общем я не буду тупить, а начну про опционы. Опционы у нас квартальные с погашением каждый месяц. Спецификация описана на бирже. И вот здесь возникают некоторые неэффективности, которые можно использовать. Каждая серия опционов имеет свою волатильность. Опционы разных серий имеют свои свойства. И эти свойства соответствуют БШ. Возникают заманчивые идеи использовать эти свойства. Постараюсь объяснить это на примерах с помощью пальцев и картинок.

Мы рассмотрим спред в виде кошечки. Купленный стреднгл дальний и проданный ближний. Но начнем по порядку. Эту стратегию называют, еще, опционной топкой. Мы балансируем между большей теттой ближнего стренгла и нейтралим вегу дальней серии. Представим себе бытовую ситуацию. Вам надо сварить суп, или выплавить тротил из бомбы второй мировой войны. Для работы на бирже, второе более близко по сути. Вы берете большую кастрюлю с некоторым количеством воды и ставите на огонь.

( Читать дальше )

Стадии кривой волатильности на рынке опционов на индекс S&P 500.

- 20 января 2016, 17:46

- |

Форма кривой волатильности, и то, как она изменяется в зависимости от ситуации на рынке, может дать трейдеру много полезной информации. И здесь, я бы хотел поговорить о стадиях кривой волатильности.

Для себя выделяю 5 основных стадий:

1-я стадия

На этой стадии подразумеваемая волатильность низкая, форма кривой волатильности – от нормальной до плоской. Эту фазу можно назвать спокойное состояние. VIX в районе от 12%-16%. Конечно, рынок может двигаться и вверх, и вниз. Но у участников нет страха какого-то «большого события», или ожидания движения в несколько стандартных отклонений.

2-я стадия

Здесь подразумеваемая волатильность остается низкой. Однако на рынке появляется ощущение возможного сильного движения. Рынок из этой стадии может вернутся в первую (успокоиться), или перейти на третью стадию. (Рынок из стадий 2 и 4 может развиваться в любом направлении). В общем, на этой стадии рынок начинает покупать страховку (дальние ОТМ путы), но еще не хочет покупать АТМ опционы. И эти действия увеличивают кривизну кривой волатильности.

( Читать дальше )

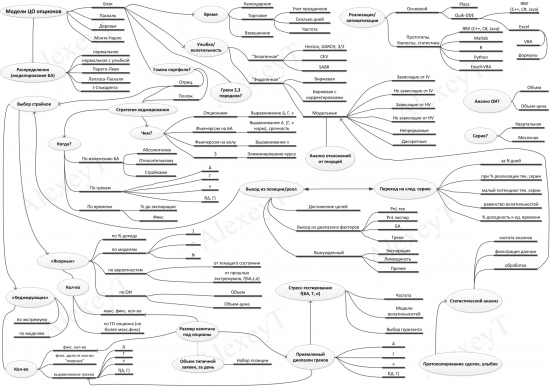

Философия трейдинга (опционного) в картинке

- 18 января 2016, 22:22

- |

Продажа опционов по методу FUDOM (фундаментальный анализ в сочетании с убыточными опционами)

- 18 января 2016, 13:39

- |

Продажи опционов дают высокий процент успешных сделок. Но те немногие, которые будут убыточными, могут дорого вам обойтись. Описываемый метод позволяет склонить шансы в вашу пользу и эффективно управлять рисками

Наиболее надежным подходом к продаже опционов является метод FUDOM (англ. аббревиатура – фундаментальный анализ в сочетании с убыточными (out-of-money) опционами – прим. пер.). Во многих отношениях он, безусловно, может служить наиболее эффективным и наиболее прибыльным дополнением к вашей стратегии продажи опционов. Он позволяет не только открывать опционы с высокой вероятностью потери ценности при истечении, но и делать это так, чтобы можно было спокойно спать по ночам.

FUDOM отдает предпочтение фундаментальным факторам базового рынка перед прочими факторами. Суть его заключается в продаже опционов, находящихся в глубоком убытке, с учетом оценки фундаментальных факторов.

Например, инвестор настроен по-медвежьи по отношению к пшенице, основываясь на данных о рекордном урожае и, следовательно, избыточном предложении. Поэтому он может, еще до сбора урожая, продать находящийся в глубоком убытке

( Читать дальше )

Опционы для переростков (С Новым Годом)

- 25 декабря 2015, 19:08

- |

Как и обещал, опишу последние сделки этого года. Это мои рассуждения. Как и почему я объясняю себе, где баблосы. И как пишется мелким шрифтом, это не рекомендации. В понедельник пытался найти прикольный актив. Самым прикольным активом в 2015 году оказался Герман Греф. Мне кажется он самый главный Дед Мороз страны. Вечеринками он пока не отличился, но премии от стоимости акций придумал. И мне захотелось поиграть со СберБанком. Чем я хуже Грефа?

В понедельник вола по нему упала. Цена зашла в горизонтальный коридор. Однако, подготовка к Новому году шла полным ходом. 16.12. этого, начали затариваться путы. И это естественно, Кто хочет иметь пакет Сбера и не защитить ее от падения? Худо-бедно взяли 13 тысяч путов. Сделка проходила по договоренности. В смысле не инсайд, а адресно. Это когда стаканы пустые, а вам надо. Звоните маркет мейкеру и просите 13 тыс путов. Договариваетесь о воле и вперед. Что бы продать вам 13 тыс путов, надо продать в рынок 6 тыс фьюча. Маркет мейкер гоняет дельту, а вы ему за это платите. Что бы все по честному, сделку регистрируют на бирже. Из соображений, что хедж будет востребован, я начинаю покупать волатильность. Простой стредл на 10250. Для себя фиксирую улыбку волатильности на понедельник. Покупаю ниже. Условно, на 2 процента упала вола и это интересно. Конечно, я не жду взрыва, а хочу отсидеть недельку. Одновременно я тестирую Option Lab, что бы понимать, насколько с ним безопасно работать.

( Читать дальше )

Модель Гордона.

- 24 декабря 2015, 01:22

- |

В продолжении Дивидендных чемпионов я решил еще раз рассмотреть оценку акции со стороны выплаты дивидендов. В классическом курсе фундаментального анализа (что преподается во всех вузах мира) существует метод оценки акций с равномерно возрастающим дивидендом, который называется моделью Гордона.

Именно «Дивиденды» можно считать тем самым «купоном» акции, и в России кстати, скептиками фундаментального анализа дивидендам придается большее внимание в расчетах, чем собственному капиталу и чистой прибыли, которая остается в компании.

Дивиденды — это реальный поток наличности акционеру, и если Вы собираетесь держать акцию вечно (как Баффетт), то это будет скорее вложение «как бы в облигацию», а не в акцию, но только на порядок интересней, так как «размер купона будет постоянно расти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал