SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Внешний вид или почему трейдеры выглядят, как чмо...

- 30 мая 2011, 16:46

- |

Вот сейчас многие скажут, что когда целый день дрочишься один на один с клавиатурой и графиками, то можешь работать в чем угодно, хоть майке алкоголичке и фишаком под глазом. Вы конечно можете сказать, что Баффет вон миллиардами ворочает, а скромный парень и ваще не парится на счет своего внешнего вида. И я вам отвечу, что это ж сука БАФФЕТ! имея миллиард можно посылать всех в жопу, да и далеко он, в Америке, а диллинговые залы брокеров рядом.

И вот так заходишь порой в диллинговый зал, а там такие унылые люди с нервным тиком глаза, протертыми штанами и дырявым пакетом с бутербродом и думаешь, что пиздец! люди стали трейдерами! и вот что-то мне подсказывает, что нихуя они не зарабатывают.

( Читать дальше )

И вот так заходишь порой в диллинговый зал, а там такие унылые люди с нервным тиком глаза, протертыми штанами и дырявым пакетом с бутербродом и думаешь, что пиздец! люди стали трейдерами! и вот что-то мне подсказывает, что нихуя они не зарабатывают.

( Читать дальше )

- комментировать

- 124 | ★15

- Комментарии ( 374 )

Моя записная книжка. Полезные ссылки. Окончание.

- 27 мая 2011, 20:25

- |

Предыдущая часть здесь.

Роботы, приводы, платформы :

Wealth-Lab Developer (AXY-2: Quik адаптер для Wealth-Lab Developer 4.0)

MultiCharts с адаптером к Квику (и его коммент-оценка, +пара слов на смарт-лабе, + хвала ему и хула Ami и Omega + Квик-привод на Пауке)

MetaStock

Amibroker (о платформе по-русски)

Omega TradeStation

TS-Lab (удобный способ поиска статей, например, по TS-Lab — на сайте Finlabportal.ru)

OpenQuant

BioComp Profit (нейросетевой анализ)

Написание торговых роботов. Шаги 0-2 (Александр Муханчиков)

Торговые роботы на .NET (Stock# плюс обучение программированию)

Дмитрий Власов —

( Читать дальше )

Роботы, приводы, платформы :

Wealth-Lab Developer (AXY-2: Quik адаптер для Wealth-Lab Developer 4.0)

MultiCharts с адаптером к Квику (и его коммент-оценка, +пара слов на смарт-лабе, + хвала ему и хула Ami и Omega + Квик-привод на Пауке)

MetaStock

Amibroker (о платформе по-русски)

Omega TradeStation

TS-Lab (удобный способ поиска статей, например, по TS-Lab — на сайте Finlabportal.ru)

OpenQuant

BioComp Profit (нейросетевой анализ)

Написание торговых роботов. Шаги 0-2 (Александр Муханчиков)

Торговые роботы на .NET (Stock# плюс обучение программированию)

Дмитрий Власов —

( Читать дальше )

Пять психологических ошибок частного трейдера

- 25 мая 2011, 12:08

- |

Желание отыграться, стадное чувство и другие человеческие свойства, мешающие зарабатывать на бирже

Эмоции разрушают рынок, говорят профессиональные инвесторы. Их секрет в том, что они пытаются оставаться рациональными даже в критических ситуациях. Это непросто. Решения на фондовом рынке приходится принимать в условиях ограниченного времени и недостатка информации, постоянно оценивая отношение риска и возможной доходности.

В стрессовых ситуациях люди действуют инстинктивно. «Как живые организмы, мы прежде всего нацелены на выживание, а не на максимизацию богатства», — так один из исследователей поведенческих финансов, Мартин Севелл из Кембриджского университета, объясняет причины психологических ошибок инвесторов. Избежать их непросто, как непросто изменить психологию человека. Но осознание того, как мы принимаем решения и почему ошибаемся, — первый шаг на пути к успеху.

Неприятие потерь

Авторы самых известных работ в области поведенческих финансов нобелевский лауреат Даниэль Канеман и его коллега Амос Тверски одними из первых описали эффект неприятия потерь, согласно которому проигрыши оказывают значительно большее влияние на механизм принятия решений, чем выигрыши.

Именно этим эффектом определяется желание инвесторов быстро закрыть убыточные позиции — продать дешево, когда рынок уже упал, и как можно быстрее отыграть потерянные деньги. При этом переживание из-за проигрыша толкает инвестора на неоправданный риск. Неприятие потерь — следствие предрасположенности человека к сохранению комфортного состояния. Этот эффект также называют «неприятие негативного изменения статус-кво».

Консервативное мышление

Люди, как правило, слишком слабо откликаются на информацию, которая должна заставить их изменить свое мнение о той или иной ценной бумаге. Бывает, инвесторы не реагируют на появление сигналов о покупке или продаже акций, упуская возможность выгодной сделки. Аналитики и инвесторы слабо воспринимают важные изменения, предвещающие смену тенденции. Мало кто смог предказать финансовый кризис 2008 года, хотя проблемы с высокорискованными ипотечными кредитами в Америке начались еще в 2006–2007 годах.

Частный трейдер Александр Миланич, еще в 1990-х исследовавший психологию инвесторов, говорит, что люди не готовы принимать быстрые изменения. «Сначала мы держим позицию, рассчитывая на возврат цен, затем не хотим продавать с большим убытком и в конце концов закрываем сделку еще ниже, когда цены достигли дна», — описывает он классическую ошибку. Миланич видит решение проблемы в самодисциплине и обязательном использовании стоп-заявок, позволяющих ограничить убытки.

Излишняя самоуверенность

Психологи утверждают, что человеку свойственно так называемое избирательное мышление — желание верить информации, подтверждающей его собственную точку зрения. Кроме того, люди часто приписывают успешные результаты собственному мастерству, а в потерях винят неудачное стечение обстоятельств. Инвесторы, как и все люди, переоценивают свои знания, возможность контролировать действительность, способность предсказывать будущее и недооценивают риски.

Профессор финансов бизнес-школы Хааса при Калифорнийском университете в Беркли Терренс Один в своей работе «Do investors trade too much?», опубликованной в 1999 году, пришел к выводу, что излишняя самоуверенность является причиной высоких объемов торгов на спекулятивных рынках. Большинство трейдеров верит, что их аналитические способности выше средних и благодаря этому они генерируют блестящие инвестиционные идеи. Это заблуждение мотивирует их заключать сделки чаще, чем требуется для получения сравнимой доходности.

Частный инвестор Сергей Дворцов рассказывает, что в 2007 году начал вести блог, посвященный инвестициям, и давать советы начинающим трейдерам. «Я заметил, что результаты торговли стали хуже. Когда учишь других, становишься слишком уверенным в себе, рынок наказывает тебя за пренебрежение», — говорит Дворцов.

«Ошибка игрока»

Инвесторы не зря сравнивают биржу с казино. Азартный игрок, проигрывая, не встает из-за игорного стола в надежде отыграться. Он верит, что вероятность выигрыша растет с каждой проигранной ставкой. Этот феномен, получивший название ошибки игрока, распространен и среди инвесторов.

Пионеры теории поведенческих финансов Херш Шифрин и Мейер Статман в 1985 году показали, что инвесторы интуитивно неправильно оценивают вероятность повторения случайных результатов — слишком долго держат убыточные позиции, надеясь на возврат цен, и слишком быстро закрывают прибыльные, опасаясь, что движение закончится.

Утверждение, что рынок не может падать на протяжении многих сессий, подряд является несостоятельным. Краткосрочные изменения цен акций в большинстве являются случайным процессом, отмечает аналитик и автор нескольких книг по поведенческим финансам Джеймс Монтьер в своей статье Global equity strategy, gamblers fallacy. Выпадение «решки» не становится более вероятным после череды «орлов», у монеты нет памяти — точно так же шансы на успех не возрастают после череды неудач.

Эффект толпы

Влияние новостей на рынок часто является отложенным. Ранее недооцененные события могут стать значимыми после появления дополнительной информации. Это явление получило название информационных каскадов. По мнению американского экономиста, автора популярных книг по поведенческой экономике Роберта Шиллера, информационные каскады являются причиной стадного поведения инвесторов — готовности подчинить собственные идеи влиянию толпы.

В этом случае трейдеры, общаясь, например, на специализированных форумах, принимают решения, учитывая действия других участников торгов. Принимая мнение большинства, человек чувствует себя менее уязвимым, неосознанно перекладывая часть риска на группу. Участник группы недооценивает риски (становится самоуверенным) и медленнее меняет предпочтения, что приводит к консервативному мышлению.

Частный трейдер Сергей Дворцов и портфельный управляющий «Финама» Сергей Белов сходятся во мнении, что информационный шум, создаваемый телевидением, чатами, форумами и социальными сетями, сильно мешает торговле. Белов отмечает, что, поддавшись влиянию других, инвестор утрачивает индивидуальность и его методика принятия решений становится набором случайных действий.

Эмоции разрушают рынок, говорят профессиональные инвесторы. Их секрет в том, что они пытаются оставаться рациональными даже в критических ситуациях. Это непросто. Решения на фондовом рынке приходится принимать в условиях ограниченного времени и недостатка информации, постоянно оценивая отношение риска и возможной доходности.

В стрессовых ситуациях люди действуют инстинктивно. «Как живые организмы, мы прежде всего нацелены на выживание, а не на максимизацию богатства», — так один из исследователей поведенческих финансов, Мартин Севелл из Кембриджского университета, объясняет причины психологических ошибок инвесторов. Избежать их непросто, как непросто изменить психологию человека. Но осознание того, как мы принимаем решения и почему ошибаемся, — первый шаг на пути к успеху.

Неприятие потерь

Авторы самых известных работ в области поведенческих финансов нобелевский лауреат Даниэль Канеман и его коллега Амос Тверски одними из первых описали эффект неприятия потерь, согласно которому проигрыши оказывают значительно большее влияние на механизм принятия решений, чем выигрыши.

Именно этим эффектом определяется желание инвесторов быстро закрыть убыточные позиции — продать дешево, когда рынок уже упал, и как можно быстрее отыграть потерянные деньги. При этом переживание из-за проигрыша толкает инвестора на неоправданный риск. Неприятие потерь — следствие предрасположенности человека к сохранению комфортного состояния. Этот эффект также называют «неприятие негативного изменения статус-кво».

Консервативное мышление

Люди, как правило, слишком слабо откликаются на информацию, которая должна заставить их изменить свое мнение о той или иной ценной бумаге. Бывает, инвесторы не реагируют на появление сигналов о покупке или продаже акций, упуская возможность выгодной сделки. Аналитики и инвесторы слабо воспринимают важные изменения, предвещающие смену тенденции. Мало кто смог предказать финансовый кризис 2008 года, хотя проблемы с высокорискованными ипотечными кредитами в Америке начались еще в 2006–2007 годах.

Частный трейдер Александр Миланич, еще в 1990-х исследовавший психологию инвесторов, говорит, что люди не готовы принимать быстрые изменения. «Сначала мы держим позицию, рассчитывая на возврат цен, затем не хотим продавать с большим убытком и в конце концов закрываем сделку еще ниже, когда цены достигли дна», — описывает он классическую ошибку. Миланич видит решение проблемы в самодисциплине и обязательном использовании стоп-заявок, позволяющих ограничить убытки.

Излишняя самоуверенность

Психологи утверждают, что человеку свойственно так называемое избирательное мышление — желание верить информации, подтверждающей его собственную точку зрения. Кроме того, люди часто приписывают успешные результаты собственному мастерству, а в потерях винят неудачное стечение обстоятельств. Инвесторы, как и все люди, переоценивают свои знания, возможность контролировать действительность, способность предсказывать будущее и недооценивают риски.

Профессор финансов бизнес-школы Хааса при Калифорнийском университете в Беркли Терренс Один в своей работе «Do investors trade too much?», опубликованной в 1999 году, пришел к выводу, что излишняя самоуверенность является причиной высоких объемов торгов на спекулятивных рынках. Большинство трейдеров верит, что их аналитические способности выше средних и благодаря этому они генерируют блестящие инвестиционные идеи. Это заблуждение мотивирует их заключать сделки чаще, чем требуется для получения сравнимой доходности.

Частный инвестор Сергей Дворцов рассказывает, что в 2007 году начал вести блог, посвященный инвестициям, и давать советы начинающим трейдерам. «Я заметил, что результаты торговли стали хуже. Когда учишь других, становишься слишком уверенным в себе, рынок наказывает тебя за пренебрежение», — говорит Дворцов.

«Ошибка игрока»

Инвесторы не зря сравнивают биржу с казино. Азартный игрок, проигрывая, не встает из-за игорного стола в надежде отыграться. Он верит, что вероятность выигрыша растет с каждой проигранной ставкой. Этот феномен, получивший название ошибки игрока, распространен и среди инвесторов.

Пионеры теории поведенческих финансов Херш Шифрин и Мейер Статман в 1985 году показали, что инвесторы интуитивно неправильно оценивают вероятность повторения случайных результатов — слишком долго держат убыточные позиции, надеясь на возврат цен, и слишком быстро закрывают прибыльные, опасаясь, что движение закончится.

Утверждение, что рынок не может падать на протяжении многих сессий, подряд является несостоятельным. Краткосрочные изменения цен акций в большинстве являются случайным процессом, отмечает аналитик и автор нескольких книг по поведенческим финансам Джеймс Монтьер в своей статье Global equity strategy, gamblers fallacy. Выпадение «решки» не становится более вероятным после череды «орлов», у монеты нет памяти — точно так же шансы на успех не возрастают после череды неудач.

Эффект толпы

Влияние новостей на рынок часто является отложенным. Ранее недооцененные события могут стать значимыми после появления дополнительной информации. Это явление получило название информационных каскадов. По мнению американского экономиста, автора популярных книг по поведенческой экономике Роберта Шиллера, информационные каскады являются причиной стадного поведения инвесторов — готовности подчинить собственные идеи влиянию толпы.

В этом случае трейдеры, общаясь, например, на специализированных форумах, принимают решения, учитывая действия других участников торгов. Принимая мнение большинства, человек чувствует себя менее уязвимым, неосознанно перекладывая часть риска на группу. Участник группы недооценивает риски (становится самоуверенным) и медленнее меняет предпочтения, что приводит к консервативному мышлению.

Частный трейдер Сергей Дворцов и портфельный управляющий «Финама» Сергей Белов сходятся во мнении, что информационный шум, создаваемый телевидением, чатами, форумами и социальными сетями, сильно мешает торговле. Белов отмечает, что, поддавшись влиянию других, инвестор утрачивает индивидуальность и его методика принятия решений становится набором случайных действий.

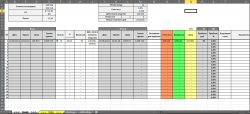

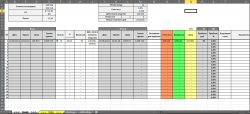

Мой журнал сделок: подробное описание

- 23 мая 2011, 02:16

- |

Заметил интерес к способам ведения журнала сделок, решил написать подробную инструкцию к своему журналу сделок. Скажу сразу, сам скелет стырил у Резвякова, но я его весь перелопатил, немного оптимизировал способ заполнения, ну и на мой взгляд, сделал немного удобней!

Надеюсь новичкам такая тема пригодится, т.к. сам очень долго парился по поводу ведения журнала сделок!

Итак, внешний вид:

( Читать дальше )

Надеюсь новичкам такая тема пригодится, т.к. сам очень долго парился по поводу ведения журнала сделок!

Итак, внешний вид:

( Читать дальше )

Портфель Нади Грошевой

- 20 мая 2011, 16:24

- |

made by .imba

http://homotrading.livejournal.com/380421.html

http://homotrading.livejournal.com/380873.html

КАК РАБОТАЕТ РЫНОК ФОРЕКС

- 19 мая 2011, 10:30

- |

Как работает рынок forex, а также другие ликвидные рынки.

В данной статье мы рассмотрим работу рынка через призму науки синергетики, и определим ключевые моменты, которые позволяют говорить о рынке как САМООРГАНИЗУЮЩЕЙСЯ системе.

Давайте рассмотрим основные критерии самоорганизующихся систем для того что бы составить образную картину такой сложной системы как рынок.

Синергетика объясняет процесс самоорганизации в сложных системах следующим образом:

( Читать дальше )

В данной статье мы рассмотрим работу рынка через призму науки синергетики, и определим ключевые моменты, которые позволяют говорить о рынке как САМООРГАНИЗУЮЩЕЙСЯ системе.

Давайте рассмотрим основные критерии самоорганизующихся систем для того что бы составить образную картину такой сложной системы как рынок.

Синергетика объясняет процесс самоорганизации в сложных системах следующим образом:

- Система должна быть открытой для внешних воздействий.

- Открытая система должна быть достаточно далека от точки равновесия. В точке равновесия сколь угодно сложная система обладает максимальной энтропией и не способна к какой-либо самоорганизации. В положении, близком к равновесию и без достаточного притока энергии извне, любая система со временем ещё более приблизится к равновесию и перестанет изменять своё состояние.

( Читать дальше )

Принцип Паретто и Ливермора при заключении сделок

- 18 мая 2011, 17:27

- |

Решил немного написать в помощь новичку, возможно и кому-то станет полезным. Почему-то много пишется про технический и фундаментальный анализ, но возможным способам заключения сделок уделяется очень мало внимания. Решил немного описать свой способ заключения сделок, как являющийся приемлемым для меня, возможно, подойдёт кому-то.

Все пытаются или считают себя успешными трейдерами, и часто входят целыми объёмами с одной точки. Как практика показывает, это является большой ошибкой. Почему? Человек, как существо чувствующее, подвержен психическому воздействию и панике. В борьбе за “наживой” он делает большинство ошибок, и находит их лишь после последующего анализа сделок. Давным-давно, когда играл в казино “Максим” научился одному прекрасному свойству – умению ждать, так как рулетка – игра с отрицательным мат. ожиданием. В Библии высказыванием из Екклесиаст, попадают прямо в точку: время разбрасывать камни, и

( Читать дальше )

Все пытаются или считают себя успешными трейдерами, и часто входят целыми объёмами с одной точки. Как практика показывает, это является большой ошибкой. Почему? Человек, как существо чувствующее, подвержен психическому воздействию и панике. В борьбе за “наживой” он делает большинство ошибок, и находит их лишь после последующего анализа сделок. Давным-давно, когда играл в казино “Максим” научился одному прекрасному свойству – умению ждать, так как рулетка – игра с отрицательным мат. ожиданием. В Библии высказыванием из Екклесиаст, попадают прямо в точку: время разбрасывать камни, и

( Читать дальше )

Учиться, учиться и еще раз учиться...

- 28 апреля 2011, 12:11

- |

Ларри Вильямс:

Как бы мы ни старались просветить трейдера, сообщая ему самую важную информацию, он неизбежно разочаруется, все забудет или у него просто не хватит воли эффективно использовать это на практике.

Джон Кенфилд Морли — английский политик и публицист:

Стратегия вложения капитала зависит от того, что для вас важнее: хорошо есть или хорошо спать.

Билл Вильямс:

Самый большой риск, которому вы когда-либо можете подвергнуться, связан с тем, что вы перестанете рассчитывать на себя.

Игроки получают вознаграждение за то, что они покупают то, что никто не хочет, тогда, когда этого никому не нужно, и продают то, что хотят все, и тогда, когда это нужно всем.

Самюэль Клеменс:

«Неприятности не от того, что вы не знаете, неприятности обычно от того, что вы знаете наверняка, но оно не верно».

( Читать дальше )

Как увидеть реальные котировки Форекс

- 07 апреля 2011, 18:58

- |

Котировки валют, которые мы получаем от ДЦ и котировки форекс спот на реальном межбанковском валютном рынке отличаются друг от друга. То что видит каждый трейдер у себя в торговом терминале (Reuters, Dow, DBC и т.д ) — это индикативные цены, то есть цены, по которым банк не обязан покупать или продавать валюту.

Котировки, которые поступают в торговый терминал трейдера поступают от различных финансовых институтов, таких как банки, маркет мейкеры и прочих контор. Котировки форекс спот от таких финансовых контор поставляются по разному, одни автоматически, другие вручную, что не исключает ошибок, и сдвигов цены в ту или иную сторону. Важное значение так же имеет то сколько контрагентов у той или иной системы, например 2600 банков поставляют информацию в Reuters, в Dow — около 1000, в DBC — 500.

Котировки форекс могут искажаться нашими ДЦ в своих интересах. Потому что ДЦ клиентские деньги не выводят на рынок или выводят только «перекосы позиций» (это когда клиентские позиции не находятся в равновесии, а превалирует покупка или продажа). Если два трейдера работают на форексе с разными ДЦ или даже дилерами, то если они посмотрят на котировки в один момент времени то увидят, что цены разные. Почему это происходит? Это происходит потому что в данный момент времени один ДЦ отрабатывает ордер на покупку (то есть держит цену повыше), а другой отрабатывает ну или ожидает ( так как имеет информацию какие позиции открыты у клиента), ордер на продажу, поэтому цену держит пониже. Это и есть формирование котировок форекс от ДЦ!

( Читать дальше )

Котировки, которые поступают в торговый терминал трейдера поступают от различных финансовых институтов, таких как банки, маркет мейкеры и прочих контор. Котировки форекс спот от таких финансовых контор поставляются по разному, одни автоматически, другие вручную, что не исключает ошибок, и сдвигов цены в ту или иную сторону. Важное значение так же имеет то сколько контрагентов у той или иной системы, например 2600 банков поставляют информацию в Reuters, в Dow — около 1000, в DBC — 500.

Котировки форекс могут искажаться нашими ДЦ в своих интересах. Потому что ДЦ клиентские деньги не выводят на рынок или выводят только «перекосы позиций» (это когда клиентские позиции не находятся в равновесии, а превалирует покупка или продажа). Если два трейдера работают на форексе с разными ДЦ или даже дилерами, то если они посмотрят на котировки в один момент времени то увидят, что цены разные. Почему это происходит? Это происходит потому что в данный момент времени один ДЦ отрабатывает ордер на покупку (то есть держит цену повыше), а другой отрабатывает ну или ожидает ( так как имеет информацию какие позиции открыты у клиента), ордер на продажу, поэтому цену держит пониже. Это и есть формирование котировок форекс от ДЦ!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал