SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Пирамидинг и усреднение

- 20 ноября 2012, 16:10

- |

Уже полгода собираюсь что-нибудь сказать на эту тему…

Небольшое ИМХО.

Пост о том, благо это или вред – пирамидинг и усреднение. В итоге получается уже давно избитая истина: к каждому случаю нужно подходить индивидуально. Но обо всё по порядку…

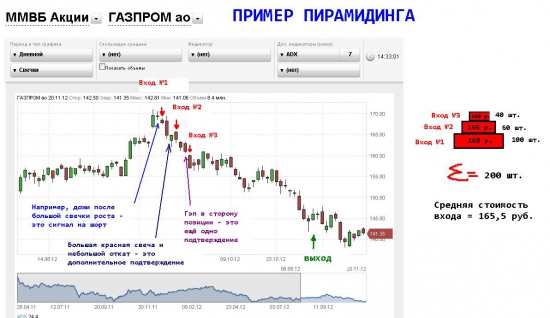

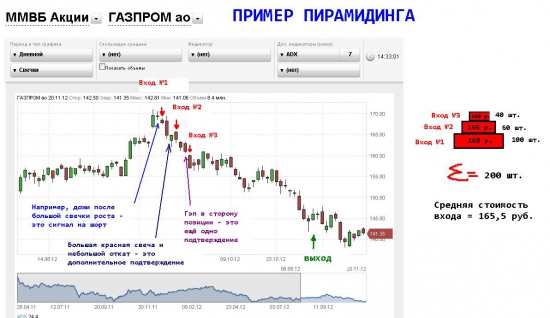

Пирамидинг и усреднение. Это два термина одного и того же явления или всё-таки два разных понятия? По сути, и пирамидинг, и усреднение предполагают вход в позицию частями. Термин «пирамидинг» чаще всего употребляется при описании способа входа в позицию частями в случае движения в сторону профита:

В примере условия для входов/выхода взяты «от балды».

Есть сторонники пирамидинга. Например, тот же Ливермор всегда входил частями, как бы проверяя правильность своей идеи. Есть сторонники увеличения объема входа при каждом последующем подтверждении (у меня в примере наоборот: каждый новый вход меньше предыдущего). Но чаще всего трейдеры являются противниками данного метода входа в позицию, т.к. средняя цена входа ухудшается (можно было «зафигачить» весь объем в 200 штук акций по 168, а не размазывать по графику, получая среднюю в 165,5). И хоть тут многие скажут: «Да, трейдеры чаще всего теряют деньги на бирже, поэтому, да, 98% не используют пирамидинг при совершении сделки», — я считаю, что однозначного ответа на вопрос о пользе или вреде данного метода нет.

( Читать дальше )

Небольшое ИМХО.

Пост о том, благо это или вред – пирамидинг и усреднение. В итоге получается уже давно избитая истина: к каждому случаю нужно подходить индивидуально. Но обо всё по порядку…

Пирамидинг и усреднение. Это два термина одного и того же явления или всё-таки два разных понятия? По сути, и пирамидинг, и усреднение предполагают вход в позицию частями. Термин «пирамидинг» чаще всего употребляется при описании способа входа в позицию частями в случае движения в сторону профита:

В примере условия для входов/выхода взяты «от балды».

Есть сторонники пирамидинга. Например, тот же Ливермор всегда входил частями, как бы проверяя правильность своей идеи. Есть сторонники увеличения объема входа при каждом последующем подтверждении (у меня в примере наоборот: каждый новый вход меньше предыдущего). Но чаще всего трейдеры являются противниками данного метода входа в позицию, т.к. средняя цена входа ухудшается (можно было «зафигачить» весь объем в 200 штук акций по 168, а не размазывать по графику, получая среднюю в 165,5). И хоть тут многие скажут: «Да, трейдеры чаще всего теряют деньги на бирже, поэтому, да, 98% не используют пирамидинг при совершении сделки», — я считаю, что однозначного ответа на вопрос о пользе или вреде данного метода нет.

( Читать дальше )

- комментировать

- ★61

- Комментарии ( 26 )

Робот удвоил депо

- 20 ноября 2012, 14:04

- |

Где то полгода назад вернулся я обратно из ручного трейдинга к робототорговле.

smart-lab.ru/blog/54747.php

С тех пор депо удвоилось, хотя первые три месяца был практически флет.

За это время я сделал кучу изменений в нём.

Последнюю существенно полезную идею я внедрил прям перед ЛЧИ, больше серьёзных изменений небыло.

С мая по сентябрь робот принёс мне 35%, а с сентября по сейчас — 65%

Итого прибыль 100%.

Было при этом моё (не очень успешное) вмешивание ручной торговлей, ведь от лудомании трудно избавиться.....

Update: исполнилось год, как я знаком с ФОРТС и с понятием фьючерса

smart-lab.ru/blog/54747.php

С тех пор депо удвоилось, хотя первые три месяца был практически флет.

За это время я сделал кучу изменений в нём.

Последнюю существенно полезную идею я внедрил прям перед ЛЧИ, больше серьёзных изменений небыло.

С мая по сентябрь робот принёс мне 35%, а с сентября по сейчас — 65%

Итого прибыль 100%.

Было при этом моё (не очень успешное) вмешивание ручной торговлей, ведь от лудомании трудно избавиться.....

Update: исполнилось год, как я знаком с ФОРТС и с понятием фьючерса

Почему правильным трейдерам нужна волатильность?

- 20 ноября 2012, 12:14

- |

Почему правильным трейдерам нужна волатильность?

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Этапы разработки торгового робота

- 20 ноября 2012, 12:01

- |

Этапы разработки торгового робота.

В этой статье мы осветим тему, о которой редко пишут в интернете – этапы разработки торгового робота.

Конечно, в конечном итоге у каждый проходит свой путь при разработке, но есть ряд проблем, с которыми неизбежно сталкивается алготрейдер в начале своего пути.

Этап I. Идея.

Для начала необходимо решить за счёт чего (или кого) вы собираетесь получать доход на фондовой бирже.

Иными словами, на первом этапе необходимо осознать свою торговую идею или идеи (если их несколько).

Этап II. Предварительные тесты

Если есть чёткая торговая идея, проще всего проверить её в программах позволяющих осуществлять тестирование на исторических данных.

В качестве примера можно привести WealthLab, Metastock, TsLab, Stock#. Наши первые опыты были связаны с использованием WealthLab.

Чтобы разобраться с базоывми функциями необходимо потратить несколько дней свободного времени. Дальше всё проще простого — либо плюс, либо минус.

Если получилось построить плавную кривую доходности, можно двигаться дальше.

Правда существует одно ограничение. При больших массивах тестовых данных подобный софт падает намертво, поэтому перед тестами следует запастись терпением.

( Читать дальше )

В этой статье мы осветим тему, о которой редко пишут в интернете – этапы разработки торгового робота.

Конечно, в конечном итоге у каждый проходит свой путь при разработке, но есть ряд проблем, с которыми неизбежно сталкивается алготрейдер в начале своего пути.

Этап I. Идея.

Для начала необходимо решить за счёт чего (или кого) вы собираетесь получать доход на фондовой бирже.

Иными словами, на первом этапе необходимо осознать свою торговую идею или идеи (если их несколько).

Этап II. Предварительные тесты

Если есть чёткая торговая идея, проще всего проверить её в программах позволяющих осуществлять тестирование на исторических данных.

В качестве примера можно привести WealthLab, Metastock, TsLab, Stock#. Наши первые опыты были связаны с использованием WealthLab.

Чтобы разобраться с базоывми функциями необходимо потратить несколько дней свободного времени. Дальше всё проще простого — либо плюс, либо минус.

Если получилось построить плавную кривую доходности, можно двигаться дальше.

Правда существует одно ограничение. При больших массивах тестовых данных подобный софт падает намертво, поэтому перед тестами следует запастись терпением.

( Читать дальше )

Опционный зигзаг в тезисах

- 19 ноября 2012, 15:06

- |

В околоопционном информационном пространстве широко представлены описания классических опционных стратегий. Но стратегия, описанная ниже упоминается редко или вообще не упоминается, хотя в последнее время вызывает всё больше интереса и споров. Когда-то решил тезисно набросать мысли по ней – сейчас файлик попался на глаза, почистил, обновил и выложил. Не имея математического образования, заранее прошу прощения за отсутствие сложных математических выкладок, вызывающих у меня стойкий рвотный рефлекс. Всё написанное ниже носит скорее интуитивный характер, никаким боком не претендует на истину ”в последней инстанции” и выложено с целью сподвигнуть народ на комментарии и дополнения по существу (комментарии типа “нутыимудак” и “самтопонял чонаписал”, если можно, направляйте сразу в личку)

Опционный зигзаг в тезисах

( Читать дальше )

Опционный зигзаг в тезисах

( Читать дальше )

Как увеличить депо в 5-10 раз? Советы бывалой панды (перепечатка)

- 17 ноября 2012, 23:39

- |

Как увеличить депо в 5-10 раз? Советы бывалой панды

Я потратил много времени на то, чтобы ответить на вопрос, как увеличивать депозит в десятки раз. Насколько знаю, подобными практиками из списка блоггеров-трейдеров никто больше не занимается. Иногда ко мне обращаются с разными вопросами на данную тему. Мол, стоит ли так агрессивно торговать, как вы увеличили на пшенице несколько сотен долларов до 130 000, как наращивали позиции при разгоне 200 долларов до 14 000, как строить мегалот по аналогии с конкурсом трейдеров Русская Рулетка и пр…

Иногда мне пишут с предложениями разгона депозита. Кто-то открыл счет на 20 000 долларов и потерял почти все. Осталась тысяча. Готовы рискнуть этой суммой, чтобы вернуть потери. Что я могу сказать на это? Я занимаюсь разгоном депо на собственные средства. Вложить туже тысячу в торговлю для меня не проблема. И это будут мои деньги на 100%, моя ответственность. Если я возьмусь за разгон чужого счета, то с суммой, значительно выше озвученной.

( Читать дальше )

Я потратил много времени на то, чтобы ответить на вопрос, как увеличивать депозит в десятки раз. Насколько знаю, подобными практиками из списка блоггеров-трейдеров никто больше не занимается. Иногда ко мне обращаются с разными вопросами на данную тему. Мол, стоит ли так агрессивно торговать, как вы увеличили на пшенице несколько сотен долларов до 130 000, как наращивали позиции при разгоне 200 долларов до 14 000, как строить мегалот по аналогии с конкурсом трейдеров Русская Рулетка и пр…

Иногда мне пишут с предложениями разгона депозита. Кто-то открыл счет на 20 000 долларов и потерял почти все. Осталась тысяча. Готовы рискнуть этой суммой, чтобы вернуть потери. Что я могу сказать на это? Я занимаюсь разгоном депо на собственные средства. Вложить туже тысячу в торговлю для меня не проблема. И это будут мои деньги на 100%, моя ответственность. Если я возьмусь за разгон чужого счета, то с суммой, значительно выше озвученной.

( Читать дальше )

Рынок падает без страхов, и от этого страшно. VIX в ожидании спайка

- 17 ноября 2012, 21:45

- |

Совершенно нетипичная ситуация складывается с августа этого года.

Буквально на следующий день после объявления QE3 индекс S&P500 начал свою коррекцию. К текущему моменту он отступил от хая на 7,80%, а VIX тем временем топчется на месте (+ 2,5%).

На каждый процент серьёзного коррекционного движения СиПи вниз, обычно приходится аж 4 с лишним процента роста VIX'a. То есть повышенные ожидания страхов должны были загнать VIX уже сегодня примерно на котировку порядка 22-25, а не 16,40.

Любопытно, что индекс SKEW ещё более уверен в стабильности ситуации.

SKEW – брат VIX'a. Рассчитывается на той же площадке (CBOE). Сразу скажу, SKEW чисто информационный индекс. Сегодня на него нет ни фьючей, ни опционов. Торгуют SKEW лишь опционщики, создавая собственные конструкции на CBOE.

Ключевое отличие SKEW от VIX'a — далёкие страйки (заметка на тему).

Я бы сказал, SKEW – экстремальная версия VIX. Индекс ожиданий мощнейших движений рынка.

Что же мы видим в этом году?

Почему? Почему так бесстрашно ведут себя большие игроки?

( Читать дальше )

Буквально на следующий день после объявления QE3 индекс S&P500 начал свою коррекцию. К текущему моменту он отступил от хая на 7,80%, а VIX тем временем топчется на месте (+ 2,5%).

На каждый процент серьёзного коррекционного движения СиПи вниз, обычно приходится аж 4 с лишним процента роста VIX'a. То есть повышенные ожидания страхов должны были загнать VIX уже сегодня примерно на котировку порядка 22-25, а не 16,40.

Любопытно, что индекс SKEW ещё более уверен в стабильности ситуации.

SKEW – брат VIX'a. Рассчитывается на той же площадке (CBOE). Сразу скажу, SKEW чисто информационный индекс. Сегодня на него нет ни фьючей, ни опционов. Торгуют SKEW лишь опционщики, создавая собственные конструкции на CBOE.

Ключевое отличие SKEW от VIX'a — далёкие страйки (заметка на тему).

Я бы сказал, SKEW – экстремальная версия VIX. Индекс ожиданий мощнейших движений рынка.

Что же мы видим в этом году?

Почему? Почему так бесстрашно ведут себя большие игроки?

( Читать дальше )

TSlab полтора года торговли ботами...

- 17 ноября 2012, 13:03

- |

TSLAB полтора года торговли ботами

14.11.12

Неоднократно писал отзывы о тслаб. Пишу что вижу в очередной четвертый раз, наверное в последний, т.к. особо серьезных косяков у программы больше нет.

Вкратце мораль:

Наконец-то разработчики исправили все очевидные и мозолящие глаза баги Тслаба, а часть технических проблем я разрулил самостоятельно. Августовская версия отличается стабильностью и пригодна для серьезной торговли.

Что мне нравится в ТСЛАбе

1 Простота освоения. Все на русском языке.

2 Русскоязычная техподдержка и документация. Разработчики реально работают и стараются.

3 Хороший терминал пригодный для торговли.

4 Можно использовать ботов для частичной автоматизации торговли:

А) интелектуальные приказы, т.е. например, покупаем фьюч на ртс по цене NNNN, если индекс ммвб больше 1500… т.е. смотрим одно, а покупаем другое

Б) контроль за исполнением лимитных приказов… например… выставляем стоплимитник или лимитник, ждем заданное время, если лимитник не налит, то он отменяется, а остаток позы берется по маркету. Так же можно задать приказ по цене текущего бида-аска.

( Читать дальше )

14.11.12

Неоднократно писал отзывы о тслаб. Пишу что вижу в очередной четвертый раз, наверное в последний, т.к. особо серьезных косяков у программы больше нет.

Вкратце мораль:

Наконец-то разработчики исправили все очевидные и мозолящие глаза баги Тслаба, а часть технических проблем я разрулил самостоятельно. Августовская версия отличается стабильностью и пригодна для серьезной торговли.

Что мне нравится в ТСЛАбе

1 Простота освоения. Все на русском языке.

2 Русскоязычная техподдержка и документация. Разработчики реально работают и стараются.

3 Хороший терминал пригодный для торговли.

4 Можно использовать ботов для частичной автоматизации торговли:

А) интелектуальные приказы, т.е. например, покупаем фьюч на ртс по цене NNNN, если индекс ммвб больше 1500… т.е. смотрим одно, а покупаем другое

Б) контроль за исполнением лимитных приказов… например… выставляем стоплимитник или лимитник, ждем заданное время, если лимитник не налит, то он отменяется, а остаток позы берется по маркету. Так же можно задать приказ по цене текущего бида-аска.

( Читать дальше )

spydell - перепост - Раскорреляции

- 16 ноября 2012, 22:47

- |

Перепост — Источник — spydell.livejournal.com/471913.html?view=12443753#t12443753

Раскорреляции

Все знают, что американский рынок является бенчмарком для всех остальных мировых рынков, но относительная сила потоков ликвидности на разных площадках не однородна, хотя направление может быть одно. Долгое время европейский рынок (DAX, FTSE, CAC40) был заметно хуже американского, теперь же существенно лучше, даже при том факте, что последний месяц движется в одном направлении с США. Америка почти на самых минимумах с мая, а Европа где-то возле уровней августа-сентября. Япония в последние два дня сильно выросла практически до максимальных показателей осени, хотя там свои причины и специфика, но все же.

Учитывая, что в перспективе 6-10 месяцев может быть достаточно сильный шалтай-балтай (одни рынки на север, а другие рынки на юг), то я теряю всю инициативу по аккумуляции шортов на российском рынке и впервые с 2009 года больше позиционируюсь в лонг. При этом это не означает, что американский рынок может серьезно вырасти. По развитым рынкам продолжаю медведить (там проблемы только начинаются), но развивающиеся (в том числе Китай, Бразилия) могут (теоретически) пойти в раскорреляцию, учитывая, что они падали, когда США и Европа росли. Основные мотивы.

( Читать дальше )

Раскорреляции

Все знают, что американский рынок является бенчмарком для всех остальных мировых рынков, но относительная сила потоков ликвидности на разных площадках не однородна, хотя направление может быть одно. Долгое время европейский рынок (DAX, FTSE, CAC40) был заметно хуже американского, теперь же существенно лучше, даже при том факте, что последний месяц движется в одном направлении с США. Америка почти на самых минимумах с мая, а Европа где-то возле уровней августа-сентября. Япония в последние два дня сильно выросла практически до максимальных показателей осени, хотя там свои причины и специфика, но все же.

Учитывая, что в перспективе 6-10 месяцев может быть достаточно сильный шалтай-балтай (одни рынки на север, а другие рынки на юг), то я теряю всю инициативу по аккумуляции шортов на российском рынке и впервые с 2009 года больше позиционируюсь в лонг. При этом это не означает, что американский рынок может серьезно вырасти. По развитым рынкам продолжаю медведить (там проблемы только начинаются), но развивающиеся (в том числе Китай, Бразилия) могут (теоретически) пойти в раскорреляцию, учитывая, что они падали, когда США и Европа росли. Основные мотивы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал