SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. nazarwatch

Опционный зигзаг в тезисах

- 19 ноября 2012, 15:06

- |

В околоопционном информационном пространстве широко представлены описания классических опционных стратегий. Но стратегия, описанная ниже упоминается редко или вообще не упоминается, хотя в последнее время вызывает всё больше интереса и споров. Когда-то решил тезисно набросать мысли по ней – сейчас файлик попался на глаза, почистил, обновил и выложил. Не имея математического образования, заранее прошу прощения за отсутствие сложных математических выкладок, вызывающих у меня стойкий рвотный рефлекс. Всё написанное ниже носит скорее интуитивный характер, никаким боком не претендует на истину ”в последней инстанции” и выложено с целью сподвигнуть народ на комментарии и дополнения по существу (комментарии типа “нутыимудак” и “самтопонял чонаписал”, если можно, направляйте сразу в личку)

Опционный зигзаг в тезисах

(птичка, ласточка, зорро)

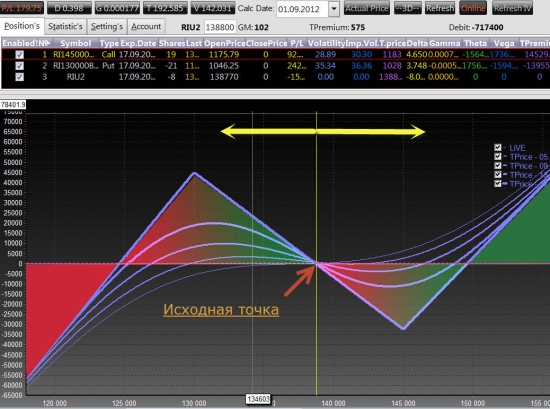

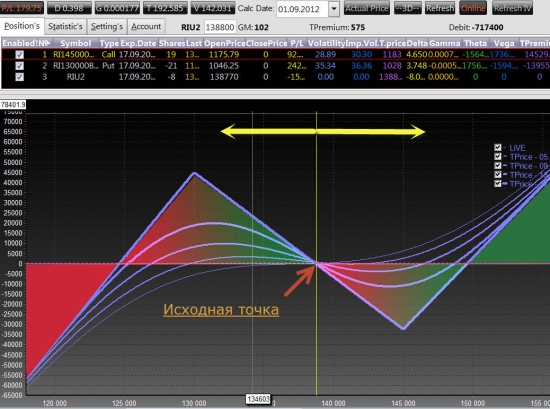

На картинке представлен зигзаг с проданным левым и купленным правым краем – т.е. имеем два стрэддла ( проданный и купленный).В условиях ухмылки с задранными путами будем иметь при нахождении базового актива в центральной точке слабоположительную гамму при нулевой или слабоположительной тетте. В такой позиции с почти нулевыми греками резко возрастает значение изменения формы ухмылки при движении базового актива (или просто по желанию маркетмейкера и иже с ним). При движении БА происходит относительный (не абсолютный) завал волы перед движущимся БА и задерг позади него, что для упрощения представления можно представить как поворот ухмылки по- или против часовой стрелки относительно центра вращения, совпадающего с текущим положением БА.

Таким образом, при движении БА вниз (влево) на вышеприведенном примере за нас играет поворот ухмылки против часовой стрелки и тетта, а против нас – изменение дельты и вероятный рост волатильности при падении БА в совокупности с падающей вегой позиции при заходе БА «под шапку».

При движении БА вверх (вправо) – поворот ухмылки по часовой стрелке уже играет против нас. Также против нас играет тетта и возможное падение волатильности при росте БА , так как мы заходим в область положительной веги. За нас играет рост дельты (гамма).

При движении влево(вниз) сначала поворот ухмылки сильнее и генерится профит, затем постепенно сильнее становятся факторы, отрицательно влияющие на профит ( дельта и вега)

При движении вправо ( вверх) сначала также сильнее влияет поворот ухмылки, генерирующий убыток, затем постепенно растет влияние дельты, которая работает за нас

В очень грубом\упрощенном приближении области генерации профита\убытка при движении БА окрашены на рисунке разным цветом.

Главный вопрос, как всегда, — это управление позицией.

Управление будет зависеть от ваших предпочтений – где вы собираетесь зарабатывать – под шапкой или над ямой ( а может быть в центре вращения позиции) и насколько агрессивно ( а значит и рискованно) вы собираетесь это делать. Общий принцип с точки зрения риска такой же, как и всегда: чем более агрессивна позиция по какому-то из греков, тем меньше у неё должен быть срок жизни, чем нейтральней – тем она может быть более долгоиграющей

Допустим, вы решили зарабатывать под шапкой, т.е. – вы стоите в продаже волатильности. Чем глубже под шапку, тем более рискованной становится позиция по гамме\дельте и по веге и для снижения риска по этим грекам вам придется их нейтралить с той или иной степенью агрессивности (хотя можно и пойти «на фсё» в надежде, что экспирация пройдет именно под шапкой – дело предпочтений). Т.е. в данном случае, откупив волу, вы в какой-то степени фиксируете профит от поворота ухмылки. ( соответственно, при заходе БА в область над ямой, если тащите шапку за БА вправо, продавая волу, то тем самым частично фиксируете убыток)

Решив зарабатывать над ямой ( т.е. в области купленной волы), вы, в зависимости от предпочтений или отбиваете тетту рехеджем дельты или тупо ждёте мегароста (как обычно, при покупке волатильности).

Те, кто работает вблизи центральной точки (центра вращения позиции), кроме того, возлагают надежды и на стремление ухмылки к симметрии по мере приближения к экспирации.

Для получения дополнительных степеней свободы\управления позиции можно пробовать использовать опционы разных серий.

Как уже писал выше — чем нейтральней поза по грекам (а это как раз наш случай), тем сильнее влияние формы ухмылки, а значит и её влияние на значение этих самых греков. Моделируя для себя форму ухмылки, вы можете получать собственные значения греков и работать уже с ними.

Подобно тому, как используя в одной позиции и купленные и проданные опционы, мы снижаем (компенсируем) влияние «правильности или неправильности» цен опционов – можно попытаться компенсировать влияние «правильности или неправильности» самой ухмылки, используя зеркальные друг другу построения, одновременно играемые, к примеру, на двух разных счетах ( для нашего случая это будет дополнительный зигзаг с проданным правым и купленным левым краями). В этом случае мы отказываемся от возможных преимуществ или недостатков “правильности” определения формы улыбки, возлагая надежды на преимущества, возникающие в результате самого управления позицией. Меняя купленные и проданные страйки различными способами, можно прийти к суммарной позиции по двум счетам, близкой к классическим опционным стратегиям – но нам важнее не форма, а подход к управлению.

Для того, чтобы как-то зафиксировать терминологию назовём зигзаг с проданной высокой и купленной низкой волатильностями «прямым» и зеркальный ему «обратным». Нетрудно заметить, что прямой зигзаг имеет обоснование типа «продаём дорого, покупаем дешево», но в то же время, имеет противоречия по грекам второго порядка в удобстве управлении позицией ( мы получаем рост веги позиции при возможном падении вол-ти для растущего БА). Зеркальный зигзаг, наоборот, имеет противоречие по его формированию с точки зрения ухмылки («купили дорого, продали дешево»), но комфортнее в управлении

Поскольку на изменение формы улыбки влияет не только движение БА, но, в значительной степени, и маркетмейкер со своим сентиментом, то дополнительные возможности по управлению зигзагом могут возникать, если рассматривать зигзаг, как опционную стратегию, ориентированную именно на работу с формой ухмылки, важнейшим параметром которой является её наклон. В зависимости от личных предпочтений\ожиданий вы можете управлять, к примеру, размером позиции, играя за или против текущего наклона улыбки ( который, в этом случае, будет необходимо постоянно мониторить).

Сочетание зигзага с другими классическими опционными стратегиями может также представлять интерес с точки зрения повышения или понижения агрессии позиции.

Зону риска за шапкой тоже можно периодически защищать, к примеру, выбирая момент для покупки подешевевших опционов за ней, что также благотворно скажется на ГО позиции.

P.S. Сваливаю в жаркие страны на пару недель – что там с интернетом будет – хз, так что сорри, если задержки будут с ответами – думаю здесь полно народу, кто сможет и поправить меня и наставить и дополнить, что и является конечной целью данной публикации

Опционный зигзаг в тезисах

(птичка, ласточка, зорро)

На картинке представлен зигзаг с проданным левым и купленным правым краем – т.е. имеем два стрэддла ( проданный и купленный).В условиях ухмылки с задранными путами будем иметь при нахождении базового актива в центральной точке слабоположительную гамму при нулевой или слабоположительной тетте. В такой позиции с почти нулевыми греками резко возрастает значение изменения формы ухмылки при движении базового актива (или просто по желанию маркетмейкера и иже с ним). При движении БА происходит относительный (не абсолютный) завал волы перед движущимся БА и задерг позади него, что для упрощения представления можно представить как поворот ухмылки по- или против часовой стрелки относительно центра вращения, совпадающего с текущим положением БА.

Таким образом, при движении БА вниз (влево) на вышеприведенном примере за нас играет поворот ухмылки против часовой стрелки и тетта, а против нас – изменение дельты и вероятный рост волатильности при падении БА в совокупности с падающей вегой позиции при заходе БА «под шапку».

При движении БА вверх (вправо) – поворот ухмылки по часовой стрелке уже играет против нас. Также против нас играет тетта и возможное падение волатильности при росте БА , так как мы заходим в область положительной веги. За нас играет рост дельты (гамма).

При движении влево(вниз) сначала поворот ухмылки сильнее и генерится профит, затем постепенно сильнее становятся факторы, отрицательно влияющие на профит ( дельта и вега)

При движении вправо ( вверх) сначала также сильнее влияет поворот ухмылки, генерирующий убыток, затем постепенно растет влияние дельты, которая работает за нас

В очень грубом\упрощенном приближении области генерации профита\убытка при движении БА окрашены на рисунке разным цветом.

Главный вопрос, как всегда, — это управление позицией.

Управление будет зависеть от ваших предпочтений – где вы собираетесь зарабатывать – под шапкой или над ямой ( а может быть в центре вращения позиции) и насколько агрессивно ( а значит и рискованно) вы собираетесь это делать. Общий принцип с точки зрения риска такой же, как и всегда: чем более агрессивна позиция по какому-то из греков, тем меньше у неё должен быть срок жизни, чем нейтральней – тем она может быть более долгоиграющей

Допустим, вы решили зарабатывать под шапкой, т.е. – вы стоите в продаже волатильности. Чем глубже под шапку, тем более рискованной становится позиция по гамме\дельте и по веге и для снижения риска по этим грекам вам придется их нейтралить с той или иной степенью агрессивности (хотя можно и пойти «на фсё» в надежде, что экспирация пройдет именно под шапкой – дело предпочтений). Т.е. в данном случае, откупив волу, вы в какой-то степени фиксируете профит от поворота ухмылки. ( соответственно, при заходе БА в область над ямой, если тащите шапку за БА вправо, продавая волу, то тем самым частично фиксируете убыток)

Решив зарабатывать над ямой ( т.е. в области купленной волы), вы, в зависимости от предпочтений или отбиваете тетту рехеджем дельты или тупо ждёте мегароста (как обычно, при покупке волатильности).

Те, кто работает вблизи центральной точки (центра вращения позиции), кроме того, возлагают надежды и на стремление ухмылки к симметрии по мере приближения к экспирации.

Для получения дополнительных степеней свободы\управления позиции можно пробовать использовать опционы разных серий.

Как уже писал выше — чем нейтральней поза по грекам (а это как раз наш случай), тем сильнее влияние формы ухмылки, а значит и её влияние на значение этих самых греков. Моделируя для себя форму ухмылки, вы можете получать собственные значения греков и работать уже с ними.

Подобно тому, как используя в одной позиции и купленные и проданные опционы, мы снижаем (компенсируем) влияние «правильности или неправильности» цен опционов – можно попытаться компенсировать влияние «правильности или неправильности» самой ухмылки, используя зеркальные друг другу построения, одновременно играемые, к примеру, на двух разных счетах ( для нашего случая это будет дополнительный зигзаг с проданным правым и купленным левым краями). В этом случае мы отказываемся от возможных преимуществ или недостатков “правильности” определения формы улыбки, возлагая надежды на преимущества, возникающие в результате самого управления позицией. Меняя купленные и проданные страйки различными способами, можно прийти к суммарной позиции по двум счетам, близкой к классическим опционным стратегиям – но нам важнее не форма, а подход к управлению.

Для того, чтобы как-то зафиксировать терминологию назовём зигзаг с проданной высокой и купленной низкой волатильностями «прямым» и зеркальный ему «обратным». Нетрудно заметить, что прямой зигзаг имеет обоснование типа «продаём дорого, покупаем дешево», но в то же время, имеет противоречия по грекам второго порядка в удобстве управлении позицией ( мы получаем рост веги позиции при возможном падении вол-ти для растущего БА). Зеркальный зигзаг, наоборот, имеет противоречие по его формированию с точки зрения ухмылки («купили дорого, продали дешево»), но комфортнее в управлении

Поскольку на изменение формы улыбки влияет не только движение БА, но, в значительной степени, и маркетмейкер со своим сентиментом, то дополнительные возможности по управлению зигзагом могут возникать, если рассматривать зигзаг, как опционную стратегию, ориентированную именно на работу с формой ухмылки, важнейшим параметром которой является её наклон. В зависимости от личных предпочтений\ожиданий вы можете управлять, к примеру, размером позиции, играя за или против текущего наклона улыбки ( который, в этом случае, будет необходимо постоянно мониторить).

Сочетание зигзага с другими классическими опционными стратегиями может также представлять интерес с точки зрения повышения или понижения агрессии позиции.

Зону риска за шапкой тоже можно периодически защищать, к примеру, выбирая момент для покупки подешевевших опционов за ней, что также благотворно скажется на ГО позиции.

P.S. Сваливаю в жаркие страны на пару недель – что там с интернетом будет – хз, так что сорри, если задержки будут с ответами – думаю здесь полно народу, кто сможет и поправить меня и наставить и дополнить, что и является конечной целью данной публикации

2.4К |

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели...

22:21

Ресейл Инвест — в Топ-5 инвестиционных платформ по итогам января 2026 года

🏆 Инвестиционная платформа Ресейл Инвест вошла в пятёрку крупнейших краудлендинговых платформ по доле объёма выдач за январь 2026 года....

10:00

«Ренессанс страхование» запускает программу франшизных офисов

«Ренессанс страхование» объявила о запуске программы по открытию франшизных офисов. Партнеры компании смогут открывать точки продаж под брендом...

15:32

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

-В диапазоне от проданного страйка до купленного у Вашей позиции будет слабая гамма, а значит слабый контроль. Скажем, если цена вырастет от 0-х коэффициентов до купленного страйка, в этом диапазоне вам будет сложно отбивать тетту, как раз из-за того, что с каждым днём дельта будет меняться;

— можно попробовать корректировать опционами…

Вы правильно написали, что успех любой опционной позиции зависит в большей степени от управления, а данная позиции позволяет даже делать некоторые ошибки в управлении (напримет, при дельта-хедже), т.к. имеется некоторое «теоретическое преимущество»

А, вообще, Алексей К. проводя в свое время семинары тратил несколько часов на то, чтобы рассказать только основы управления этой «сложной» стратегией. И я, проработав по этой методике 9 экспираций, каждый месяц узнавал из практики что-то новое об управлении этой стратегией, что очень сложно кратко описать или на семинарах рассказать…

честно, никогда такие зигзаги специально не строил, и не люблю. и вот почему.

если такая позиция имеет достаточный срок жизни, например, несколько месяцев, то это привлекательно, основной плюс я вижу в в том, что можно под купленный стрэддл работать календарём, а проданный использовать для трендовой направленной продажи волы, варьируя и роллируя проданный страйк за сущие копейки (как мы знаем, чем более срок жизни стрэддла, тем менне различается их стоимость на различных страйках около ценрального). это комфортная ситуация, и под неё можно работать и работать. проблема в том, что на таких дальних повремени опционах нет никакой ликвидности, и там никакой нормальный объём не построишь.

теперь возьмём срок, указанный в картинке. две недели. очень мало. по сути это одно, максимум два движения ну пунктов 5000 максимум. а то и простоят одну неделю ни рыба ни мясов 3000 пунктах на месте, а вовторую неделю сделают 5000 пунктов, например, как на картинке на уровень 145К, и всё, приехали))) и мяукнуть не успеете, если гэпом. это рулетка, которой очень сложно управлять, если у вас объём открыт. опционщики вообще ненужных рисков не любят, а тут у вас в последнюю неделю, если курс хотя бы на 142К уйдёт, про 130е путы можно будет забыть, а ваш купленный 145й страйк так резко подешевеет, что ничего вы толком там, как вы говорите, «над ямой», ничего скорее всего заработать не успеете.

мало времени. я бы не стал строить такое)

2. почему вы считаете, что если гэпом рынок уйдет на 145 (если мы говорим о картинке), то будет плохо?

но, как я уже отметил, тут всё будет определять время, оставшееся до экспиры. упомянутая «стремительность» удешевления 145го страйка на росте будет почти не ощущаться, если времени много (опционы дальние). и второй важный момент — при малом времени мы под этот купленный страйк не сможем работать календарём, который при определённых условиях может значительно снизить наши проблемы по управлению этой частью комбинации.

я тут как, уже не помню, летом что-ли… в топиках или в каментах (лень искать), спорил с человеком по одному интересному моменту. он как раз находился в такой ситуации, что накупил колов, УГАДАЛ ДВИЖЕНИЕ, а колы подешевели (ну там движ не сильный был вроде, распадсвоё дело сделал)… ну и я там ему объяснял, что и сам наливал в этом движении колов, пусть даже по дешёвым ценам, но выхода и выбора не было, так как знал, что именно так и будет… такая тактика инвесторов. у них при определённых позициях и стратегиях (например, известная хрень под названием «покрытый кол») на росте НЕТ другого выхода, как продавать колы… поэтому то, что на росте (и даже на гэпе, если он не связан с верхней планкой и принудительным закрытием позиций части рыночных фигурантов) ожидаемая вола резко падает, это 99%, даже я бы сказал, 99,99%))

ну и «растущая гамма» — это понятие обоюдоострое, оно с повышенными рисками позиции связано (т.е. может «дать месячную прибыль», а может и забрать), направленность позы резко увеличивается, а это не есть гуд для стабильной безопасной работы…

Кстати, упомянутое движение на 3000 пунктов под шапку даёт весьма приличный профит, который кажется абсолютно неочевидным из p\l профиля

Нахождение цены БА в центре вращения позиции длительное время есс-но потребует периодической нейтрализации позы по грекам

1) «про более пристальное внимание» и «возможность заработка вплоть до самой экспиры». надо (даже необходимо!!) бросить все остальные схемы и стратегии, и полностью переключится на эту. не готов на это. то есть у меня, как и у вас, тоже «рука не понимается»))

2) про «под шапку» в 3000 тоже в точку! поэтому и особо упомянул выше про рулетку. тоже не готов так вот, чтобы кусать локти и думать, а что там в последний момент будет — 3000 вниз или 5000 вверх. очень не люблю такие дилеммы)

это в общем и целом и моя стратегия тоже, и пока она вроде работает…

но тревожные звоночки есть — всё чаще как-то так происходит что рынок двигают резко именно перед экспиром (

похоже именно по душу продавцов…

хеджевые схемы тоже есть, но как-то с такой тенденцией доходность падает а риски и нервозность растут (

думаю соответственно над модификацией схемы входа и более глобальной автоматизацией…

но это отдельная тема, не так сильно связанная с опционными стратегиями, обсуждаемыми здесь. то есть она полностью связана с опционами и с рыночным сентиментом опционов, она очень интересна и там есть есть свои ОЧЕНЬ интересные закономерности, но это другая тема.

ну тут же на самом деле расчёт очень простой. есть 3 основополагающих момента.

1) перед самой экспирой ликвидность истекающих опционов достаточна, так что можно работать с объёмом. это важный плюс.

2) СКОРЕЕ ВСЕГО, движение это (которое случается в последние 3-4 дня) будет ОДНО, т.е., преодолев на этом движении новый страйк (раз уж мы говорим о движе в 5000 пунктов), мы скорее всего, обратно уже до экспиры не вернёмся, просто не успеем… это значит, что можно с относительной безопасностью в объёме лить опционы что называется «в догонку», т.е. по движению (при падении колы, при росте путы). это тоже важный плюс.

3) как указывал в последнем топике про ноябрьскую экспиру, а вот после экспиры рынок имеет тенденцию возвращаться к тем значениям, с чего началось это предэкспирационное движение… эту закономерность тоже можно использовать при построении позиции, с учётом мани-менеджмента…

по сумме если правильно всё расчитать, то риски на самом деле не такие большие получаются…

но согласитесь, что при приближении к экспире опционная составляющая стратегии отходит на второй план.

вот даже, возвращаясь к картинке, на которой времени две недели… там одно движение (например, вверх ближе к 145), и всё, амба, фактически нет никакого проданного 130го стрэддла, про 130й страйк можно забыть, останутся и будут играть только открытые в этом синтетическом стрэддле фьючерсы.

и мы видим, как фактически на одном движении ваш зигзаг превратился в купленный стрэддл в деньгах, который будет резко съедать распад при приближении к 145, да ещё и чистые (фактически) шорты фьюча.

это не есть гуд, делать такую резкую направленность позы. всё-таки стратегия, на мой взгляд, должна иметь какую-то гибкую систему противовесов и страховок.

в противном случае весь ваш расчёт на «арбитраж улыбки» вряд ли сыграет, т.к. там разница Ай-Ви по ухмылке небольшая, и даже не сильное движение БА против вас в случае сильной направленности позы даст вам убыток гораздо больше без сомнения.

Резкий рост на 145 -в этом случае это как раз нормальный вариант

Обратите внимание, я писал, что, находясь вблизи центра вращения мы даже при слегка положительной гамме будем иметь нулевую или даже слегка положительную тетту так что при резком росте на 145 дельта (и положительная гамма) сыграют за нас весьма прилично.

Вопрос реальной греконейтральности решается (как писал выше) или моделированием самой улыбки и работой с моделированными греками или нейтрализацией влияния улыбки добавлением зеркальных или дополнительных стратегий

То, что касается арбитража улыбки — как и при любом арбитраже у позиции довольно высокая степень нейтральности, что позволяет\заставляет набирать позы с достаточно большим количеством контрактов и в этом случае кажущаяся небольшой ( а вообще-то весьма приличная) арбитражная разница в IV в состоянии дать сильный выхлоп ( другой вопрос, что маркетмейкер не очень этому способствует, но хотя бы теоретически мы имеем стремление позиции к уменьшению арбитражной разницы)

Так что еще раз хочу подчеркнуть, что степень направленности у позы зависит только от Ваших пожеланий и противовесов и страховок в ней немало

понимаете, в вашей приведённой позиции, если отвлечься от греков и посмотреть просто на структуру, есть очень важный момент, который априори делает её более направленной, независимо от желания степени агрессивности и, соответственно, хеджирования по дельте. у вас два стрэддла по синтетике не уравновешивают друг друга, а усиливают направление. у вас от «центра вращения» (это же вы «исходную точку» имеете в виду?)слева шапка, справа яма. по сути это направление. ну вот если бы две шапки… или две ямы… или там посложнее что-нибудь, типа справа шапка-яма и слева шапка-яма… то это бы априори придавало позиции больше нейтральности. то есть если вы говорите о том, что «степень направленности у позы зависит только от Ваших пожеланий и противовесов и страховок в ней немало», то тогда это уже должна быть совсем другая система, не эта, а с бОльшим количеством элементов, кроме 130-х путов, 145х колов и данного количества фьючерсов.

Далее — с течением времени при условии нахождения БА на месте постепенно будет накапливаться отрицательная дельта, которую и нужно периодически\постоянно нейтрализовать добавлением фуча или другим удобным Вам способом (если Вы хотите ненаправленную сбалансированную позицию) — при этом у нас опять будет появляться картинка, похожая на приведенную выше, т.е. близкая к нейтральной. Помимо течения времени на общую дельтанейтральность позиции будет влиять и волатильность, которую Вы можете или нейтрализовывать или играть за\против неё.

Т.е. поза не статична от момента создания, а должна быть активно управляема.

вот смотрите. допустим, мне направленность не интересна, и я добавляю для максимальной нейтральности несколько купленных фьючей, добиваясь максимального уменьшения «ямы» справа, и, соответственно, уменьшения «шапки» слева. так навскидку, по картинке, исходя из того объёма, от 8 шортов должно остаться наверно 2 максимум… что мы получаем по сути? очевидно, что в том или ином виде просто купленный 145й страйк и проданный 130-й. это явный перекос, причём с большими рисками по веге, т.е. изменение волы при приближении к 130м путам гарантировано.

то есть если я буду исходить из нейтральности, стремясь избежать ненужной мне направленности, я НИКОГДА при продаже 130-го страйка (в виде путов) не буду покупать 145й страйк (в виде колов и небольшого количества шортов для хеджа).

мне гораздо проще и понятней к проданному 130-му страйку добавить проданный (а не купленный) 145-й, фактически приведя общую позицию в состояние проданного стрэнгла. рисков гораздо меньше, и управлять проще.

а «активное управление»… оно вторично в любом случае. я вообще сторонник не вмешиваться в позицию без надобности. ну только в случае если имеем неблагоприятное для позы движение. а так в идеале задачу ставлю построить позу, и чтобы она так плавненько сама выходила профитно на экспирацию, без лишнего вмешательства. это самый оптимальный вариант.

Продавая 145 страйк вместо его покупки, Вы становитесь в значительнот более направленную\рискованную позицию по веге\гамме

Насчет вторичности активного управления — это всё-равно как сравнивать кто круче — скальпер или долгосрочник — дело вкуса и предпочтений игрока

я всегда пытаюсь какие-то рациональные зёрна из другого, отличного от моего, взгляда почерпнуть)

что касается гаммы, то риски тоже ничуть не выше. у нас они по равноудалённым 130м УЖЕ есть, чем они выше будут, если мы добавим продажу 145-го? нам в случае падения надо будет так или иначе всё равно работать с дельтой 130х проданных путов, а если вверх, надо будет работать с дельтой 145х… какая разница? я не вижу варианта, что на таком достаточно удалённом расстоянии (15т пунктов от 130К до 145К) применительно к периоду например месяц, надо будет работать и там и там. нет. очевидно, что либо вверху, либо внизу. и особой разницы там нет.

однако то, что при продаже ОБОИХ концов будем иметь хороший запас по полученным премиям, это очень хороший смысл и мотивация именно продажи обоих концов (широкого стрэнгла), а не покупки одного конца и продажи другого, где изначальной чёткой мотивации нет, кроме небольшого положительного перекоса по ухмылке…

ну в целом, конечно, тут «более правых» нет, у вас своя мотивация, у меня своя… просто изложил свою))

.Т.е. отличие конструкции с двумя проданными страйками в том, что любое движение БА ей противопоказано в отличии от обсуждаемой

Более правых есс-но нет и задачи найти их тоже нет — задача была получить обоснованное мнение, отличное от собственного или сходное с ним, но также обоснованное

Ну ладно — скоро в аэропорт двигать — надеюсь кто-нить присоединится к обсуждению в моё отсутствие, пока нормально идёт

При этом если по этой позиции работать системно (со стопами и доливками), то она все-таки суммарно профитна, может за счет того что цена БА в большую часть времени колеблется в пределах 5 — 8 тыс п.????

ну вот, как я выше написал автору, с «системностью» в этом смысле, если мы НЕ предполагаем усложнение конструкции, предполагая её законченность, как раз большие проблемы, в плане слишком агрессивной направленности. справа яма, слева шапка. рулетка)))

шутка

но спасибо, что подняли самую актуальную ныне тему

знающию люди собрасиль и обсуждают по делу )

я вот щас тоже обдумываю модификацию стратегии на декабрь, пока присматриваюсь/анализирую…