SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Программируем простейший бэктестер (часть 1)

- 03 января 2014, 20:43

- |

Один из самых частых вопросов, который начинающие программисты-трейдеры задают мне в почту или скайп это — «Как написать бэктестер?». Глобализовать задачу не хочется, дабы она не умерла из-за потери концентрации и мотивированности, поэтому пойдем поступательно, от простейшего, к простому и за несколько итераций реализуем набор алгоритмов, которые позволят тестировать торговые стратегии, базирующиеся на свечках (Bar). Первый бэктестер должен будет уметь исполнять рыночные заявки, по цене закрытия самого последнего бара, присутствующего в контексте торговых данных, для нашего финансового инструмента. Примерный план действий такой:

Видео по первому пункту:

- Реализуем класс, который эмулирует сделки для наших заявок.

- Реализуем класс, который последовательно читает свечки из текстового файла и добавляет их в контекст торговых данных.

- Реализуем к примеру пробойный обработчик на открытие позиции.

- Реализуем обработчик на закрытие позиции.

- Реализуем консольное приложение, которому можно будет передавать имя текстового файла с историческими данными и которое будет выполнять бэктест для этих данных.

Видео по первому пункту:

- комментировать

- ★11

- Комментарии ( 32 )

Импульсная система - усложним задачу!

- 03 января 2014, 18:25

- |

Задание для системы, которая в предыдущем сообщении обсуждалась — усложнено. Для примера выбрал дату 18 декабря 2013г и протестировал систему на данных за три дня до этой даты, в эту дату и за три дня после этой даты — 13, 16, 17, 18, 19, 20, 23 числа. Смотрим на результат.

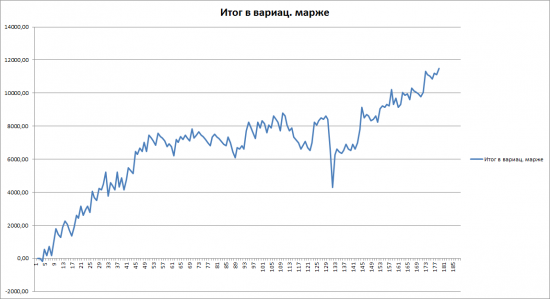

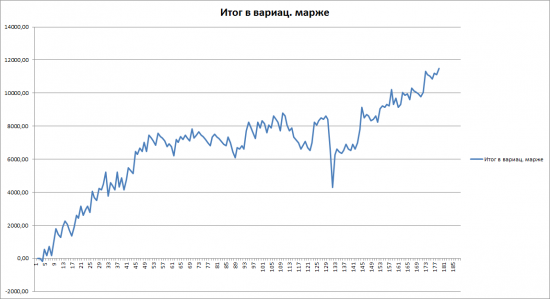

Это результат 7 дней. Общая прибыль в виде вариационной маржи составляет +11 484р. Это +22.96% за 7 дней торговли. Счет = 50 000р. Количество торгуемых лотов = 3.

На графике видна 50% просадка, которая случилась 18 числа ночью.

Но система за пару дней справилась с этой просадкой и обновила хай.

Если бы у системы до этого была накопленная прибыль то эта просадка была бы незаметна на истории торговли. Но т.к. это всего лишь неделя торговли, на графике все отображается как зубья пилы.

( Читать дальше )

Это результат 7 дней. Общая прибыль в виде вариационной маржи составляет +11 484р. Это +22.96% за 7 дней торговли. Счет = 50 000р. Количество торгуемых лотов = 3.

На графике видна 50% просадка, которая случилась 18 числа ночью.

Но система за пару дней справилась с этой просадкой и обновила хай.

Если бы у системы до этого была накопленная прибыль то эта просадка была бы незаметна на истории торговли. Но т.к. это всего лишь неделя торговли, на графике все отображается как зубья пилы.

( Читать дальше )

Анализ сделок SECRET

- 03 января 2014, 10:33

- |

Приветствую всех любителей священных граалей!

Краем глаза следил за конкурсом ЛЧИ-2013. Сам я в ЛЧИ не участвовал, ввиду отсутствия времени и неотлаженной стратегии.

Результаты показали, что у нас есть очень толковые HFT люди — один из них робот SECRET.

Его результаты сложно не заметить - http://investor.moex.com/ru/statistics/2013/default.aspx?gr=14

Остается только поздравить, хотя конечно поздравляния немного запоздалые )

Для анализя я взял сделки за 14 ноября. Робот показал в тот день очень хорошую доходность в размере 12%.

( Читать дальше )

Краем глаза следил за конкурсом ЛЧИ-2013. Сам я в ЛЧИ не участвовал, ввиду отсутствия времени и неотлаженной стратегии.

Результаты показали, что у нас есть очень толковые HFT люди — один из них робот SECRET.

Его результаты сложно не заметить - http://investor.moex.com/ru/statistics/2013/default.aspx?gr=14

Остается только поздравить, хотя конечно поздравляния немного запоздалые )

Для анализя я взял сделки за 14 ноября. Робот показал в тот день очень хорошую доходность в размере 12%.

( Читать дальше )

Построил импульсную систему. Что я не учел?

- 03 января 2014, 00:30

- |

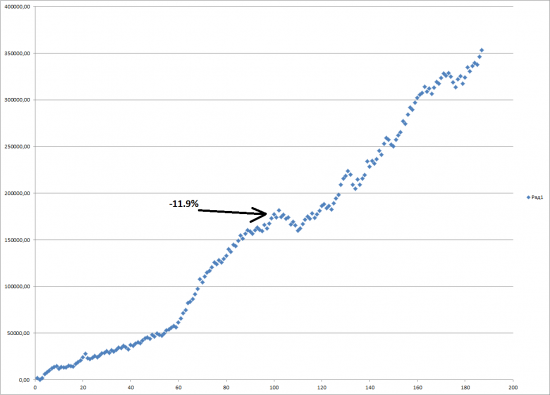

Построил маленькую системку, импульсную, для торговли малыми объемами на фьючерсе РТС. Результаты получились прямо таки впечатляющими.

Система распознает по различным характеристикам импульс цен — в какую сторону дернулись цены, встает в этом направлении и забирает от этого импульса определенную часть — заранее запланированную, т.е. при каждом входе в рынок используются различные правила управления позой и распределением денег в сделках.

Система не переносит позы через ночь!!!

Первоначально, в систему заложено большое плечо при малых средствах. Размер средств на счете 50 000руб и количество торгуемых лотов 3шт. Каждый месяц растет прибыль и количество торгуемых лотов увеличивается на 1шт и соответственно из-за несоразмерности получаемой прибыли и увеличения количества лотов — со временем плечо уменьшается. Я не стал поддерживать плечо в системе на первоначальном уровне, т.к. посчитал что итоговое плечо равно двум — является оптимальным для рисков лично для меня. Я никогда не приветствовал любые плечи в торговле и всегда старался минимизировать в итоге влияние заемных средств на управляемые средства. Конечно иметь десяток плечей, когда все прет в твою сторону это хорошо, но бывают дни, когда планка за планкой и все против тебя. В такие моменты эффект левереджа может уничтожить все многолетние труды и профит. Это мое отношение к плечам, риску.

( Читать дальше )

Анонс книги "Физика фондового рынка"

- 02 января 2014, 12:56

- |

Для тех, кому понравилась книга «Кванты» (http://smart-lab.ru/blog/149059.php)

нашла на озоне новую книгу — Джеймс Уэзеролл «Физика фондового рынка. Краткая история предсказаний непредсказуемого» (http://www.ozon.ru/context/detail/id/24871728/)

О чем эта книга

Деньги, деньги, деньги… Сколько сил и изобретательности нужно, чтобы их заработать, сохранить и преумножить. И чем выше ставки, тем сложнее механизмы. Модель, предназначенную для предсказывания землетрясений, используют, чтобы предсказывать массовые обвалы фондового рынка. А сложнейшие идеи квантовой теории в скором времени могут быть использованы для создания более точного индекса потребительских цен.

Думаете, блестящего экономического образования достаточно, чтобы пересечь финансовое море?

Вот простой пример. Имя Джима Саймонса вполголоса произносят на отделениях физики Гарварда и Принстона. Он выдающийся ученый и одновременно основатель чрезвычайно успешной финансовой компании — Renaissance Technologies, а также ее именного фонда Medallion. И почти треть из двухсот сотрудников Renaissance имеют докторскую степень не в сфере финансов, а по физике, математике и статистике. Говорят, в финансовом кризисе 2007 года виноваты такие, как они, кванты. Их цитаделью были сложные модели, заимствованные из физики, но она обрушилась, столкнувшись с превратностями реальной жизни Уолл-стрит.

( Читать дальше )

нашла на озоне новую книгу — Джеймс Уэзеролл «Физика фондового рынка. Краткая история предсказаний непредсказуемого» (http://www.ozon.ru/context/detail/id/24871728/)

О чем эта книга

Деньги, деньги, деньги… Сколько сил и изобретательности нужно, чтобы их заработать, сохранить и преумножить. И чем выше ставки, тем сложнее механизмы. Модель, предназначенную для предсказывания землетрясений, используют, чтобы предсказывать массовые обвалы фондового рынка. А сложнейшие идеи квантовой теории в скором времени могут быть использованы для создания более точного индекса потребительских цен.

Думаете, блестящего экономического образования достаточно, чтобы пересечь финансовое море?

Вот простой пример. Имя Джима Саймонса вполголоса произносят на отделениях физики Гарварда и Принстона. Он выдающийся ученый и одновременно основатель чрезвычайно успешной финансовой компании — Renaissance Technologies, а также ее именного фонда Medallion. И почти треть из двухсот сотрудников Renaissance имеют докторскую степень не в сфере финансов, а по физике, математике и статистике. Говорят, в финансовом кризисе 2007 года виноваты такие, как они, кванты. Их цитаделью были сложные модели, заимствованные из физики, но она обрушилась, столкнувшись с превратностями реальной жизни Уолл-стрит.

( Читать дальше )

Мультифрактальные рынки, предисловие

- 01 января 2014, 20:23

- |

Не без труда, начинаю обещанные в

http://smart-lab.ru/blog/158053.php «выжимки». Предисловие урезалось лишь раза в 1.5, кстати, автор — дама.

Yasmine Hayek Kobeissi

Мультифрактальные финансовые рынки

Альтернативный подход к активам и управлением рисками

Посвящается моему отцу

ПРЕДИСЛОВИЕ: ГОНКА ЗА УВЕРЕННОСТЬЮ ТЩЕТНА И РИСКОВАННА

Как дань Бенуа Мандельброту (1924-2010)

Драматическая недооценка рыночных рисков определяется тем, что существующие финансовые модели, главным образом, основаны на обычных броуновских моделях, которые чаше противоречат реальной практике, чем ее объясняют. Такие теоретики ''ожидаемых'' возвращений рынка, по сути, используют неприятие риска, штампуя соответствующих специалистов по современной портфельной теории (MPT). Еще в 70-х годах проф. Мандельброт охарактеризовал все это как построенный на песке дом. Он изменил наше мироощущение, введя фрактальную геометрию природы как инструмент для описания различных систем с общими характеристиками. В 60-х он ввел в экономику ''масштабирование'' (scaling), которое позже стало необходимым и в физике. В 1972 году, он представил мультифракталы (multifractals), соответственно заменив масштабирование на мультимасштабирование (multiscaling), что позволило понять природу огромных вариаций цен, толстых хвостов распределений и долгосрочных эффектов памяти как фрактальных рядов.

Мандельброт надеялся построить сильную финансовую отрасль путем улучшения ее систем управления и регулирования. Он разработал мультифрактальную модель с фрактальными генераторами, экспоненциальными распределениями цен и переменными рыночными временами. Некоторые говорят, что Мандельброт лишь описал финансовые системы без объяснения их, но разве кто-нибудь способен на это? Он же хотел, чтобы через фракталы люди приняли реальность непредсказуемых рынков и понимали торговые возможности, вытекающие из рыночных аномалий! Идентифицируя по Мандельброту рыночные структуры, мы, прежде всего, определяем риски исходя из долгосрочной ценовой зависимости и такой тенденции, что плохая новость прибывает волнами. Наше внимание должно быть сконцентрировано не на прогнозировании цен; а на том, как предвидеть риски. Большие ценовые изменения, как правило, следуют друг за другом и формируют кластер. Если вчера было большое изменение цены, то сегодня — рискованный день. Это означает, что мы не можем прогнозировать направление рынка, но в подобные кратковременные периоды мы сможем вовремя выйти из рынка, уменьшая вероятность потерь, или станем торговать его волатильность. Мандельброт оставил без ответа вопрос, как это сделать на практике, и цель этой книги заключается в том, чтобы искать ответ. Для этого книга стремится направлять финансовых практиков через фрактальный подход и помочь им разработать соответствующие модели для оценки рисков. Книга предназначена и тем, кто не хочет пострадать от следующего финансового кризиса и тем, кто хочет попасть на следующий уровень правильного восприятия турбулентности рынков.

http://smart-lab.ru/blog/158053.php «выжимки». Предисловие урезалось лишь раза в 1.5, кстати, автор — дама.

Yasmine Hayek Kobeissi

Мультифрактальные финансовые рынки

Альтернативный подход к активам и управлением рисками

Посвящается моему отцу

ПРЕДИСЛОВИЕ: ГОНКА ЗА УВЕРЕННОСТЬЮ ТЩЕТНА И РИСКОВАННА

Как дань Бенуа Мандельброту (1924-2010)

Драматическая недооценка рыночных рисков определяется тем, что существующие финансовые модели, главным образом, основаны на обычных броуновских моделях, которые чаше противоречат реальной практике, чем ее объясняют. Такие теоретики ''ожидаемых'' возвращений рынка, по сути, используют неприятие риска, штампуя соответствующих специалистов по современной портфельной теории (MPT). Еще в 70-х годах проф. Мандельброт охарактеризовал все это как построенный на песке дом. Он изменил наше мироощущение, введя фрактальную геометрию природы как инструмент для описания различных систем с общими характеристиками. В 60-х он ввел в экономику ''масштабирование'' (scaling), которое позже стало необходимым и в физике. В 1972 году, он представил мультифракталы (multifractals), соответственно заменив масштабирование на мультимасштабирование (multiscaling), что позволило понять природу огромных вариаций цен, толстых хвостов распределений и долгосрочных эффектов памяти как фрактальных рядов.

Мандельброт надеялся построить сильную финансовую отрасль путем улучшения ее систем управления и регулирования. Он разработал мультифрактальную модель с фрактальными генераторами, экспоненциальными распределениями цен и переменными рыночными временами. Некоторые говорят, что Мандельброт лишь описал финансовые системы без объяснения их, но разве кто-нибудь способен на это? Он же хотел, чтобы через фракталы люди приняли реальность непредсказуемых рынков и понимали торговые возможности, вытекающие из рыночных аномалий! Идентифицируя по Мандельброту рыночные структуры, мы, прежде всего, определяем риски исходя из долгосрочной ценовой зависимости и такой тенденции, что плохая новость прибывает волнами. Наше внимание должно быть сконцентрировано не на прогнозировании цен; а на том, как предвидеть риски. Большие ценовые изменения, как правило, следуют друг за другом и формируют кластер. Если вчера было большое изменение цены, то сегодня — рискованный день. Это означает, что мы не можем прогнозировать направление рынка, но в подобные кратковременные периоды мы сможем вовремя выйти из рынка, уменьшая вероятность потерь, или станем торговать его волатильность. Мандельброт оставил без ответа вопрос, как это сделать на практике, и цель этой книги заключается в том, чтобы искать ответ. Для этого книга стремится направлять финансовых практиков через фрактальный подход и помочь им разработать соответствующие модели для оценки рисков. Книга предназначена и тем, кто не хочет пострадать от следующего финансового кризиса и тем, кто хочет попасть на следующий уровень правильного восприятия турбулентности рынков.

Алготрейдинг без программирования?

- 01 января 2014, 19:54

- |

Вопрос, который я вынес в название этой записи периодически возникает в разного рода обсуждениях. Мне его предложили в комментарии к одному из моих последних видео, приложив попутно пару ссылок на онлайновые ресурсы, которые возможно предоставляют услуги, позволяющие генерировать и трансформировать автоматизированные торговые системы из неких модулей, обходясь при этом без написания исходного кода. С одним из ресурсов я знакомился сегодня в течение пары часов. Удалось ли мне создать мою собственную торговую стратегию, не написав при этом ни одной строчки на каком-нибудь языке программирования? Ответ в приложенном видео.

Новогодняя сказка или деривативные реалии России

- 30 декабря 2013, 06:38

- |

Новогодняя сказка.

2011.

Я пришел в феврале. Жизнь была прекрасна. Я только что ушел из небольшого импортного банка проработав там 3 года, и начинал привыкать к жизни дейтрейдера, как выяснилось, что крупному российскому банку срочно нужен деривативщик. Надежный, адекватный, чтобы вышел в понедельник, впрягся и пошел, т к предыдущий трейдер уходил в банк получше, а других кандидатур пока не было.

Была пара часовых занятий чтобы передать дела. Стало понятно, что банковский флоу маленький, корпоративный практически отсутствует. В общем трудно, но интересно. Это я люблю.

Коллектив оказался разношерстный, относительно многочисленный, и в целом приятный. Вокруг меня оказались валютчики-спот, мани-маркет (межбанковское депо), хранители ликвидности (4 чел). В других рядах кого только не было: и аналитики, и клиентский форекс, и банкноты, и брокерский отдел, и где-то там облиги с репо. Ну и акции… И все это называлось Казначейством.

( Читать дальше )

2011.

Я пришел в феврале. Жизнь была прекрасна. Я только что ушел из небольшого импортного банка проработав там 3 года, и начинал привыкать к жизни дейтрейдера, как выяснилось, что крупному российскому банку срочно нужен деривативщик. Надежный, адекватный, чтобы вышел в понедельник, впрягся и пошел, т к предыдущий трейдер уходил в банк получше, а других кандидатур пока не было.

Была пара часовых занятий чтобы передать дела. Стало понятно, что банковский флоу маленький, корпоративный практически отсутствует. В общем трудно, но интересно. Это я люблю.

Коллектив оказался разношерстный, относительно многочисленный, и в целом приятный. Вокруг меня оказались валютчики-спот, мани-маркет (межбанковское депо), хранители ликвидности (4 чел). В других рядах кого только не было: и аналитики, и клиентский форекс, и банкноты, и брокерский отдел, и где-то там облиги с репо. Ну и акции… И все это называлось Казначейством.

( Читать дальше )

Итоги 2013

- 29 декабря 2013, 15:34

- |

Конец года — традиционное время подводить итоги. У меня не было желания делать это в этом году. Во-первых, год был слабо наполнен интересными событиями. Во-вторых, почему-то не хочется выносить свои мысли на публику в этот раз. В-третьих, подведение итогов вряд ли изменит положение вещей и динамику развития событий. Итак…

1. С точки зрения финансового результата год оказался примерно таким же, как 2012. С одной стороны — это хорошо, ведь денег на рынке стало меньше и зарабатывать их стало сложнее. С другой — плохо, 2013 стал первым годом, когда прибыль не увеличилась существенно по сравнению с предыдущим годом.

2. Монотонное получение прибыли на «тухлом» рынке загоняет в психологическую ловушку. Становится очень сложно развиваться. Бурное развитие может идти либо когда тебе не хватает прибылей, либо когда рынок интересен и ты видишь на нем кучу возможностей. Вот и мы попали в такую мотивационную ловушку, поэтому 2013 год стал годом вялой эволюции, чем я, конечно, недоволен.

( Читать дальше )

1. С точки зрения финансового результата год оказался примерно таким же, как 2012. С одной стороны — это хорошо, ведь денег на рынке стало меньше и зарабатывать их стало сложнее. С другой — плохо, 2013 стал первым годом, когда прибыль не увеличилась существенно по сравнению с предыдущим годом.

2. Монотонное получение прибыли на «тухлом» рынке загоняет в психологическую ловушку. Становится очень сложно развиваться. Бурное развитие может идти либо когда тебе не хватает прибылей, либо когда рынок интересен и ты видишь на нем кучу возможностей. Вот и мы попали в такую мотивационную ловушку, поэтому 2013 год стал годом вялой эволюции, чем я, конечно, недоволен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал