Избранное трейдера Тарас Гончар

Думай, решайся, читай.

- 13 августа 2020, 13:59

- |

Конечно можно было бы просто переписать оглавление, добавить подпункты, но это больше будет походить на работу машинистки, которая кнопает под диктовку. Никакого изящного искусства.

Я долго думал с чего начать описание. Но понял, что нужно начинать с растолковывания сути. С самой обрисовки той информации, которая вертится вокруг Системы_1 и Системы_2. И это далеко не АФК Система, а метод принятия решения. То, чем мы руководствуемся при принятии ответа на какой-либо вопрос, проблему или действие.

Сравнение двух этих систем происходит под разными ракурсами наблюдения. Что это за системы? — спросите вы. Если скомкать всю книгу и кинуть в лицо, в качестве пары предложений, то будет что-то вроде: Система_1 — это интуиция, а Система_2 — это мышление. Но лёгкий путь не для наших ног, поэтому буду утомлять вас простынёй:

( Читать дальше )

- комментировать

- 6.5К | ★13

- Комментарии ( 43 )

Тезисы постов 1M_Dollars

- 27 июля 2020, 16:07

- |

Совсем недавно в поле моего зрения попал трагично ушедший из жизни трейдер 1M_Dollars. Я почитал его топики, посмотрел несколько стримов и понял, что он был интересным скальпером и с большинством излагаемым им мыслями я не могу не согласиться. Поэтому решил сгруппировать некоторые тезисы в свой блог. Особо меня зацепи стрим слива депозита на CME.

Считаю, что это видео должен смотреть абсолютно каждый, так как одно дело читать про стопы и тильт, а другое дело слышать голос человека, который допустил такую ошибку, повлекшую в дальнейшем ужасные последствия.

Ниже представлены тезисы из его постов (жирным выделено то, с чем полностью согласен):

1) Одного умения зарабатывать недостаточно, нужно еще научится не терять деньги на рынке;

2) То что мы можем узнать о ММ из книг, семинаров и любых других источников, я считаю, трактуется и преподносится не правильно, и по большей части даже вредно для любого начинающего трейдера. Мое мнение на этот счет такое – сначала надо освоить азы трейдинга, потом набраться опыта, потом определиться со стилем торговли, который наиболее подходит под психологию трейдера, выработать рабочую систему, а потом уже определяться с индивидуальными особенностями ММ;

( Читать дальше )

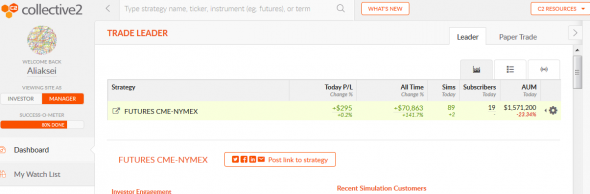

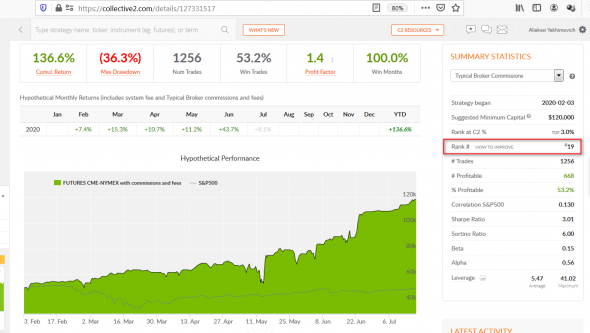

Сollective2. Вошел в ТОП-20.

- 18 июля 2020, 08:59

- |

Всем привет.

Моя стратегия на collective2 — https://collective2.com/details/127331517

Вот уже почти полгода торговли на сервисе.

Вошел в топ-20 стратегий по размещенному капиталу инвесторов.

По их подсчетам сейчас за моей стратегией следует подключенный капитал инвесторов примерно 1.5 млн.$

Вот таблица — https://collective2.com/datastudies/strategyAUM

Также вошел в топ-20 стратегий на этом сервисе.

Со стартовых 50К сделал 130 %, в деньгах в профите примерно +70К.

Сделано более 1200 сделок за 6 месяцев, что показывает большую дистанцию.

Сейчас 19 инвесторов, и около 80 подписчиков на симуляционном автоследовании.

Стоимость подписки для инвестора на мою стратегию для автоследования — 400$.

( Читать дальше )

📝 Новичку. Как перевести пункты в рубли на фьючерсах?

- 17 июля 2020, 22:05

- |

Сегодня я решил написать пост для тех, кто только начинает изучать трейдинг.

Когда я разбираю сделки, то движения измеряю в пунктах.

Но как перевести пункты в рубли?

На Московской бирже торгуются фьючерсы на акции, индексы, валюту, облигации, процентные ставки и на товары. У контрактов может различаться стоимость пункта.

Запомним понятие “шаг цены”. Шаг цены – это минимальное расстояние, на которое может изменяться цена.

Примеры.

Сбербанк. Шаг цены = 1 (20100, 20101 и т.д.)

Нефть. Шаг цены = 0,01 (40,00; 40,01и т.д.)

РТС. Шаг цены = 10 (121000, 121010 и т.д.)

Для перевода пунктов в рубли нам надо знать, сколько стоит шаг цены. А стоимость шага, это и есть стоимость пункта (но на фьючерсе РТС шаг цены = 10пунктов, поэтому стоимость 1 пункта = стоимость шага цены РТС / 10 )

Для фьючерсов на акции стоимость шага = 1 рубль.

К примеру. Вы открыли лонг по Сбербанку. Входили по 20100. Позицию закрыли по 20200. Итого с одного контракта в сделке вы заработали 100 пунктов или 100 р.

( Читать дальше )

- комментировать

- 28.3К |

- Комментарии ( 31 )

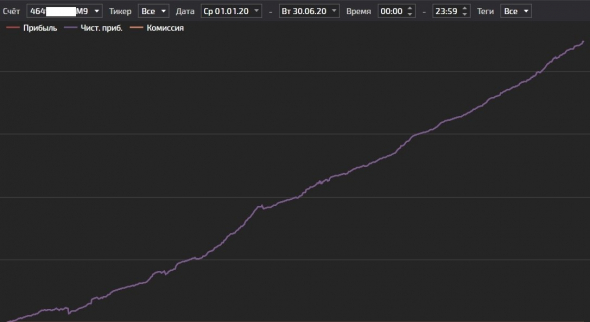

Возможности внутридневной торговли / Результаты полугодия 2020

- 01 июля 2020, 07:44

- |

Лично я продолжаю планомерную внутридневную торговлю (фьючерсами BR; RI):

120 торговых дней;

550 сделок (Long 228;Short 322);

94,6% Win Rate;

3010 тиков;

5,47 тиков — средний размер сделки (с учетом лосей);

24,1 тиков за день в среднем (с учетом лосей).

Вывод по торговле: результатом удовлетворён, но есть над чем работать.

Выводы за полугодие:

1. Многие долбят в личку «покажи, расскажи, научи». Поймите, наконец, что это бренный путь. Ручной трейдинг вещь — очень индивидуальная и в первую очередь зависит от личного психологического восприятия. Рассказать человеку, как я работаю и что использую — не поможет никак. Торговый алгоритм должен быть прежде всего понятен и комфортен.

( Читать дальше )

Закрыл счет в IB

- 10 июня 2020, 01:31

- |

После того как я поймал очередную громадную просадку по плечевому етфу TQQQ, я понял что не готов целыми днями смотреть за графиками и обнулять в нем годовую прибыль. Вышел из него с небольшой прибылью. Пересмотрел свою ТС, решил завязать со спекуляциями и податься в дивидендные инвесторы. В связи с чем возник вопрос, а нужен ли американский брокер при такой ТС? Я решил, что не нужен. Закрыл счет в IB и перешел в ВТБ, для инвестирования через Питерскую биржу.

Вот основные причины, которые побудили закрыть счет:

1) Самостоятельная подача налоговой декларации (основная причина).

Сначала я собирался самостоятельно подать декларацию за 2019г. Выгрузил из пдф в эксель. Получил кривая, косая. Пару дней ее правил. Потом понял, что некоторые строчки я не знаю как учитывать в декларации. В декларации очень много инфы — проценты, дивы, сделки. Все это нужно пересчитывать в рубли и каким то образом еще правильно посчитать прибыли и убытки + нужна пояснительная записка. Вообщем я плюнул на это дело, заплатил X рублей и мне сделали за пару ней. Профессионально и быстро. Оставалось только загрузить уже заполненный файл через личный кабинет ФНС. Никаких данных вводить не нужно было.

( Читать дальше )

23 урока от 23 проверенных трейдеров (по версии Aaron Fifield)

- 08 июня 2020, 07:37

- |

Очередная порция годноты из зарубежья, сразу извиняюсь за мой Google-Translate...

Раздел «Бизнес»

1. «Торговляне легка; ожидать неудачу, прежде чем вы сможете добиться успеха.»

Большинство людей становятся трейдерами, желающими радикально изменить их жизнь. Они сыты по горло своей 9-5 часовой работой, низкой зарплатой, а потом они натыкаются на трейдинг, где обещают богатства и рассказывают истории успешных подписчиков, которые «сделали это» …

Кто бы не хотел?

К сожалению, многие не понимают долгую дорогу, которую они должны пройти до достижения успеха. Я изучил свою задницу и оглядываясь назад, все выглядит очень просто, но когда я начал торговлю и мои деньги были на линии, это было внезапно целым разные игры в мяч.

( Читать дальше )

5 фундаментальных истин и 7 убеждений трейдера

- 31 мая 2020, 20:23

- |

Не знаю почему в каталоге автор «Даглас», в моей версии у него фамилия «Дуглас». Но не суть.

Всего я прочитал 9 книг, связанных с трейдингом. Потихоньку оставлю отзыв на каждую. Сегодня я хотел бы оставить отзыв о моей топ 1 книге — «Зональный трейдинг».

Не секрет, что в трейдинге наша психология работает против нас. Инстинкты, которые призваны защитить в агрессивной окружающей среде играют на руку брокеру, но не простому трейдеру.

Книга рассказывает о правильном отношений к риску, подсказывает какие убеждения могут помочь в трейдинге, а какие могут мешать.

Эта книга о том, как попасть в «Зону» — такие условия, при которых наш разум мыслит более продуктивно.

Когда я читаю книгу, то выписываю в записную книжку какие-то тезисы из каждой главы, а потом могу читать их и тем самым освежить память.

Красной линией через «Зональный трейдинг» идут следующие высказывания.

Это 5 фундаментальных истин в отношении вероятностной среды рынка и 7 убеждений трейдера в стабильности.

5 фундаментальных истин в отношении вероятностной среды рынка

1. Может случиться все, что угодно (на рынке)

2. Для того, чтобы заработать деньги, необязательно знать, что случится в следующий момент времени

3. Для каждого набора переменных, который определяет конкуретное преимущество, характерно случайное распределение неудач и успехов.

4. Конкуретное преимущество есть не что иное, как выражение более высокой вероятности развития хода событий в определенном ключе.

5. Каждое мгновение работы рынка по-своему уникально

7 убеждений в стабильности

1. Я объективно идентифицирую мои конкуретные преимущества

2. Я заранее рассчитываю риски по каждой сделке

3. Я полностью принимаю риск потери определенной суммы денег по сделке

4. Мои действия полностью и безоговорочно согласуются с конкуретным преимуществом

5. Я плачУ себе по мере того, как рынок генерирует доступные мне возможности для зарабатывания денег

6. Я постоянно наблюдаю за степенью моей подверженности ошибкам

7. Я понимаю абсолютную необходимость следования принципам стабильного успеха и никогда их не нарушаю

Нет, это не мантра, которую надо читать каждое утро. Но это то, что помогает настраиваться на нужный лад в трейдинге.

Я высоко оцениваю эту книгу и считаю, что она оказала наибольшее влияние на моё мировоззрение в торговле.

Рекомендую

Как перестать беспокоиться и начать торговать на иностранных рынках

- 28 мая 2020, 12:29

- |

Более 200 бирж в мире дают возможность инвесторам торговать десятками тысяч бумаг. Но последние изменения в регулировании и нюансы налогообложения осложняют этот процесс для российских инвесторов.

Мы собрали все, что нужно знать инвестору – российскому резиденту перед тем, как начать торговать иностранными финансовыми инструментами.

С чего начать?

Чтобы выйти на зарубежные рынки, частному российскому инвестору нужен посредник – брокер, банк или управляющая компания. Этот посредник может быть как российским, так и иностранным. И у того, и у другого варианта есть как плюсы, так и минусы.

Преимущества иностранных брокерских счетов можно свести к следующим пунктам:

диверсификация рисков, активы клиентов страхуются на случай банкротства брокера;

большой выбор доступных финансовых инструментов, а значит большие возможности с точки зрения доходности;

( Читать дальше )

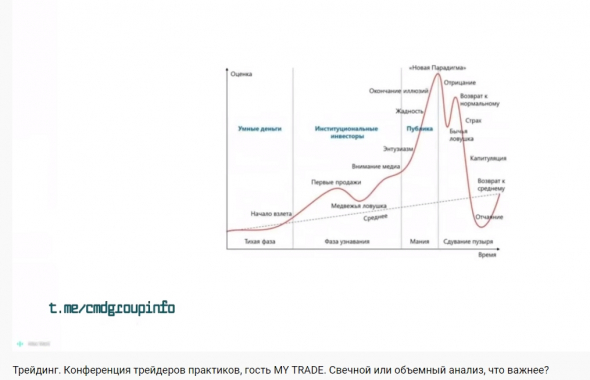

27 Тезисов "My Trade" - Трейдинг. Конференция трейдеров практиков.

- 25 мая 2020, 17:22

- |

В этот слаболиквидный день прослушал свежее видео с участием, одного из уважаемых мной трейдера — Алексея Мартьянова (My Trade). Видео заняло 2 ч. 33 м. моего драгоценного времени… самое главное зарядился позитивными эмоциями от смеха Май Трейда :DDD

Трейдеры Capital Market Diversification:

— Рынок создан, чтобы забирать деньги. Чтобы забирать с него деньги.

— Объемы это такая вещь… много вопросов, кто его нарисовал в этой платформе.

— Для входа нужно изучать не точку, а диапазон.

— Конечно объем, это как пенек под жопой, но меня интересует больше объем в скорости, в инициативе.

— Думать по паттернам — страшное зло. Нужно в моменте понимать что тут кого-то обманывают. И нужно входить с этими умными ребятами, именно там где страшно заходить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал