Избранное трейдера dimaz07

Опционы по взрослому (психология)

- 18 марта 2017, 12:16

- |

Я не могу пройти мимо этой темы. Интересно, можно ли получить статистику на Смарт Лабе, сколько топиков этому посвящено. И если я не напишу про психологию, то будет не полным мой рассказ. Так вот.

Психология токаря 6 разряда должна коренным образом отличаться от всех остальных человеков. Во первых, он не должен боятся токарного станка, шпинделя и резца. Во вторых, он должен понимать, что станок смазывается машинным маслом и можно испачкаться. И в четвертых, он должен иметь достаточно опыта, что бы знать, что из тонкой заготовки нельзя выточить толстое изделие, как из маленького депо, получить большой куш.

Токарь-пекарь это вам не фрезеровщик. У фрезеровщика все плоское, а у токаря все круглое. Поэтому, тут надо иметь объемное мышление опционщика. И если вы решили стать токарем, то не торопитесь сразу бросать свою работу на бирже и бежать на завод. Во первых, вам надо изучить риск менеджмент. В противном случае вас может намотать на шпиндель и все… Надо понимать, что это не тот риск менеджмент который у плотников работающих на циркулярной пиле. Там можно стразу в больницу пойти, пальцы отрезать, что бы не мешали. Тут должен быть психологически комфортный хеджинг. Во вторых, вас может удивить, что на завод нужно ходить каждый день, утром, что не очень комфортно. Обратите внимание на трудовой договор. Если он на пять лет без права переписки с родными, то это психологически не комфортно для родных. И в четвертых, вам надо пройти обучение. Конечно, можно поступить в ПТУ и получить сертификат квалифицированного токаря, но это психологически не комфортно. Надо найти гуру. Это околозаводчик, который сам не точит, но знает, как вам это психологически комфортно объяснить. Его можно найти на сайте околозаводчиков, скачать видео или записаться на платные курсы. Что бы узнать что такое шпиндель, резец, болванка, оболванивание, закругление и прочие проф термины. Только не спрашивайте его, зачем нужны очки, как далеко отлетает стружка и почему, у него нет одного глаза. Это может быть психологически дискомфортно.

( Читать дальше )

- комментировать

- 1.6К | ★8

- Комментарии ( 12 )

Опционы по взрослому (ДХ)

- 17 марта 2017, 14:42

- |

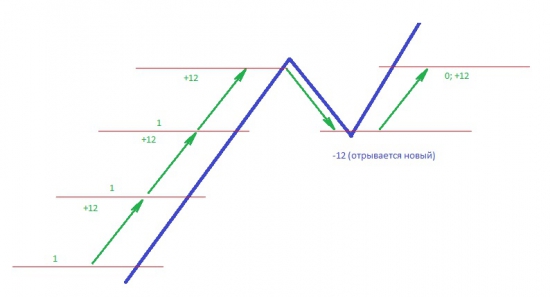

Ну как бы общий принцип всем известен. Свои, основные, тезисы я в прошлом топике изложил. Осталось систематизировать и донести до хлопчика из Пенсильвании. Коротко повторюсь. Есть опцион и он продан. Мы ждем временного распада и ровняем дельту, глядя на дельту опциона. На момент экспирации, расходы на наш ДХ составили больше, чем доходы по опциону. Поняв свою не правоту, мы покупаем опцион и снова ровняем дельту. На момент экспирации история повторяется. Иногда случается чудо и выскакивает профит, но почему это произошло, ни кто объяснить не может. Вот я выкладываю некоторую версию. Не претендуя на оригинальность.

Приводя примеры с календарными спредами, я обратил ваше внимание, что предпочтительно продавать опционы с высокой волатильностью. Фактически мы имеем то же самое. Только вместо купленных опционов, у нас болтается фьючерс. Соответственно все движения этого фьюча надо согласовывать с опционами. Мы как бы моделируем купленный опцион. И прежде всего этот опцион должен быть с меньшей волатильностью. С этого и начнем.

( Читать дальше )

Опционы по взрослому (календарный спред).

- 16 марта 2017, 12:34

- |

Вообще это самая простая тема. Мне придется ссылаться на календарные позиции в дальнейших рассуждениях, поэтому я об этом пишу. Это скорее общеобразовательное повествование. Поэтому гуру прошу не пинать, а для постигающих опционный мир это должно быть интересно.

Волатильность входит в стоимость опциона через время. То есть там такое выражение в d1 сигма*корень из времени до экспирации. И если времени у нас осталось мало, близко к нулю, то и волатильность уже не играет роли и наоборот. Поэтому попробуем посмотреть на эти опционы через жопу желтые очки. Представьте себе, как исторически могло сложиться в прайсинге опционов. Не стали бы трогать волатильность. Ну есть БА, у него есть вола, пусть себе болтается. Делаем ее константой. Тогда опционы нужно было бы оценивать в днях до экспирации. При этом мы бы продавали опцион, который исполнится через 30 дней, по цене 40 дневного опциона. 10 дней ложились бы к нам бонусом. И спред бы у нас считался в долях дня. Мы ведь считаем дюрацию облигаций, используя дни? А почему не посмотреть на опционы под тем же углом. Тем более в календарном спреде у нас один БА с одной волатильностью. Я составил табличку

( Читать дальше )

Анализ спроса и предложения (робот)

- 16 марта 2017, 11:57

- |

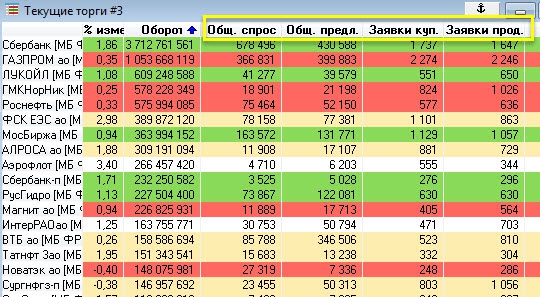

В КВИКе есть такие поля:

Суммарный спрос — количество лотов, выставленное на покупку (даже за пределами видимости стакана)

Суммарное предложение — количество лотов, выставленное на продажу (даже за пределами видимости стакана)

Количество заявок на покупку — сколько люди, звери, птицы и юр.лица поставили заявок на покупку (даже самых маленьких — однолотовых)

Количество заявок на продажу — сколько заявок выставлено на продажу.

Вот они.

Полезность этих полей можно критиковать. Мол, они не показывают айсберги, крупный игрок может умышленно поставить большой пакет вдали от рынка, однолотовые заявки искажают картинку… Это всё так, и я не защищаю этот метод анализа.

Тем не менее, я написал робота, который эти параметры анализирует. Робот только что из печки, горяченький.

( Читать дальше )

Бэктестинг: с чего начать?

- 14 марта 2017, 23:24

- |

В серии следующих постов я расскажу о том, как проводить бэктестинг с помощью Python. Для тестирования торговых стратегий я использую сайт Quantopian. Почему именно его? Потому что он: а) простой и наглядный; б) дает доступ к бесплатным историческим данным; в) имеет богатый функционал.

( Читать дальше )

11 лет в трейдинге

- 13 марта 2017, 09:55

- |

В этом месяце исполняется одиннадцать лет, как открыл первый брокерский счет на российском фондовом рынке. Хороший срок. Уже почти треть жизни живу в торговле и инвестициях. Захотелось описать некоторые моменты своего пути на рынке. Во-первых, для того, чтобы самому освежить в памяти. Время идет. Все постепенно забывается. Во-вторых, может кому-то окажется полезным. Итак…

Предыстория

На начало 2006 года сложились несколько факторов. Бизнес, которым начал заниматься после универа, стал приносить лишнюю копейку. Высвободилось время, которое можно было посвятить саморазвитию. Фактически, это был поиск новой ниши, которой можно посвятить время и вложить свободные деньги.

Знакомый посоветовал «Руководство богатого папы…» Кийосаки. Зона поиска сузилась. Через неделю открыл счет на рынке акций. Оглядываясь назад, думаю, что повезло, так как избежал форекса: кухонь, излишних плечей и т.п.

( Читать дальше )

Оптимальные стратегии возврата к среднему. Часть 1

- 12 марта 2017, 13:41

- |

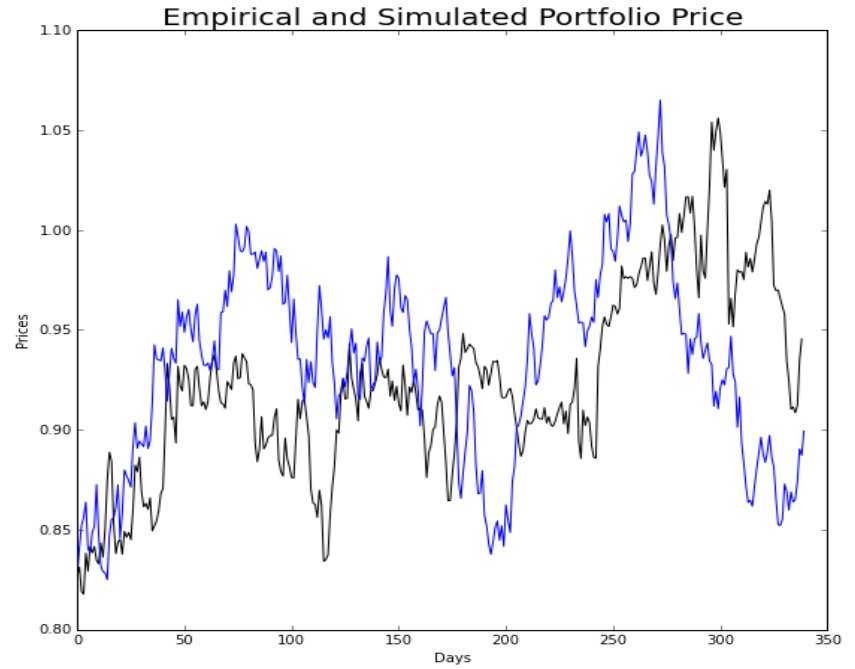

Небольшая статья по парному трейдингу на американском рынке акций от студентов Колумбийского университета Peng Huang и Tianxiang Wang с практическими примерами (оригинал).

Разница между применямой нами и обычной практикой парного трейдинга в том, что мы используем метод максимального правдоподобия для конструирования оптимального портфеля статического парного трейдинга, который наиболее соответствует процессу Орнштейна-Уленбека, и строго определяем его параметры. Таким образом, мы убеждаемся, что наши портфели следуют процессу возврата среднего перед тем как начинать торговлю. Затем мы генерируем контртрендовые торговые сигналы, используя параметры модели. Также мы оптимизируем пороги и величину периодов in-sample и out-of-sample. Например, акции Crown Castle International Corp. (CCI) и HCP, Inc. (HCP) при таком подходе показывают коэффициент Шарпа 2.326 на периоде in-sample и 2.425 на периоде out-of-sample. Акции Crown Castle International Corp. (CCI) и Realty Income Corporation (O), торгуемые по нашей методике, демонстрируют коэфициент Шарпа 2.405 и 2.903 соответственно на выборках in-sample и out-of-sample.

( Читать дальше )

Сколько ходит цена без больших откатов?

- 12 марта 2017, 07:52

- |

Однако в процессе исследований рынка было обнаружено что рынок может и два дня идти в одну сторону. Тогда общий безоткатный пробег цены может и превысить дневной ATR.

Когда то я интересовался мартингейловыми стратегиями, каюсь был грех, во время чего был написан робот торгующий в обе стороны. Он сразу открывает две сделки на покупку и продажу, через определенное количество пунктов плюсовая сделка закрывается, и опять открываются две сделки, но только в сторону отрицательной позиции уже увеличенная.

Использовать такой советник в работе опасно. Но при его помощи я произвел некоторое исследование рынка которым хочу с вами поделится.

Итак:

1. Цель исследования: Определить отрезки максимального безоткатного движения цены.

( Читать дальше )

C# Plaza2 вопрос по ошибкам

- 11 марта 2017, 11:52

- |

Дописал в плазовский коннектор получение данных с фондового рынка.

Но начала появляться мистика...

Вечером биржа отключает потоки фондового рынка.

После отключения потоков фондового рынка, я пытаюсь их восстановить, а вдруг ошибка в слушателе.

Если приложение работало долго, например, сутки, то иногда(!) при восстановлении слушателей,

возникает блокировка основного потока, на несколько секунд. Что приводит к еще массе проблем.

Сталкивался кто с подобной ситуацией ?

Подскажите, а то голову уже сломал…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал