Избранное трейдера dimaAg

Robintrack: лучший инвестиционный сайт, о котором вы никогда не слышали

- 23 августа 2019, 12:23

- |

Robintrack — это инструмент для просмотра данных о популярности акций, принадлежащих пользователям брокерских услуг Robinhood. Позволяет просматривать информацию о наиболее (и наименее) часто удерживаемых акциях и просматривать тенденции с течением времени. В сочетании с ценовой историей и другими формами данных это может быть полезным инструментом для определения настроений на рынке.

Прелесть этих графиков в их простоте. Зеленая линия показывает, сколько пользователей владело компанией за определенный период времени, а розовая линия — цена акций за тот же период. Тем не менее, в этих таблицах хранится информация о мышлении розничных инвесторов.

—Люди покупают провал?

—Добавляются пока акции растут? Не обращая внимания на плохие новости или плохой отчет о доходах?

—Постоянно совершают ошибки в определенных ценных бумагах?

Robintrack, если следовать правильно, может дать вам все эти идеи и многое другое.

( Читать дальше )

- комментировать

- 3.4К | ★13

- Комментарии ( 4 )

Camarilla Equation. Индикатор для QUIK. Часть 3.

- 22 августа 2019, 12:29

- |

привет!

у меня в квике стояла камарилла аж с 2014 года, когда вы выложили здесь этот индикатор.

квик обновился до 8 и камарилла пропала.

это не исправить?

Глянул по тэгу https://smart-lab.ru/tag/Camarilla/ и вот они:

1. Camarilla Equation. Индикатор для QUIK.

2. Camarilla Equation. Индикатор для QUIK. Часть 2.

Выкладываю вариант, не зависящий от обновлений QUIK.

-- Camarilla.lua

Settings={

Name = "Camarilla",

period = 'D',

line =

{

{Name = "S5", Color = RGB(255, 0, 0), Type = 1, Width = 2},

{Name = "S4", Color = RGB(255, 165, 0), Type = 1, Width = 2},

{Name = "S3", Color = RGB(255, 255, 0), Type = 1, Width = 2},

{Name = "PP", Color = RGB(0, 255, 0), Type = 1, Width = 2},

{Name = "R3", Color = RGB(0, 191, 255), Type = 1, Width = 2},

{Name = "R4", Color = RGB(0, 0, 255), Type = 1, Width = 2},

{Name = "R5", Color = RGB(139, 0, 255), Type = 1, Width = 2},

}

}

local math_floor = math.floor

local levels = 0

local ydH, ydL, ydC, ydO = {},{},{},{}

local PP, R3, R4, R5 = 0,0,0,0

local S3, S4, S5 = 0,0,0

local delta = 0

local cl = 0

local predThisDay=0

local function dTs(t) return 100*(100*t.year+t.month)+t.day; end

local OldDay = '' -- для выделения начала торгового дня

function Init ()

local t=getDataSourceInfo()

local tt = t.interval

if tt == -3 then

message('Месячный график не обрабатывается.',1)

return

end

return 7

end

function OnCalculate (index)

local time tt=T(index); ---время из свечи

--local ThisDay=dTs(tt) -- дата в формате yyyyMMdd

local tDay=dTs(tt) -- дата в формате yyyyMMdd

local ThisDay = tDay

if Settings.period == 'W' then

ThisDay=tt.week_day -- номер недели

end

if index == 1 then

--message('First ThisDay = '..tostring(ThisDay),1)

local t=getDataSourceInfo()

--7.2.5 Функция предназначена для получения информации об источнике данных для индикатора.

local scale = getSecurityInfo(t.class_code, t.sec_code).scale -- NUMBER, Количество значащих цифр после запятой

mul = 10^scale -- возведение в степень

local tt = t.interval

if tt == -3 then tt = 'месяц'

elseif tt == -2 then tt = 'неделя'

elseif tt == -1 then tt = 'день'

else

tt = tt..' мин.'

end

--message(t.sec_code..'('..t.class_code..'), цифр после запятой: '..scale..', mul = '..mul..', дата = '..ThisDay,1)

levels = levels + 1

if ThisDay ~= OldDay then

OldDay = ThisDay

end

predThisDay = ThisDay

--

delta = H(index) - L(index)

cl = C(index)

R5 = (H(index) / L(index))*cl

calcLevels(index)

local per = 'daily'

if Settings.period == 'W' then

per = 'weekly'

end

message('Camarilla '..per..', Т = '..tt..', © xsharp.ru 20.06.2015', 1)

return

end

if Settings.period == 'W' then

if ThisDay < OldDay then -- для неделек

OldDay = OldDay + 1

if OldDay ~= ThisDay then

OldDay = ThisDay

end

levels = levels + 1

delta = ydH[levels-1] - ydL[levels-1]

cl = ydC[levels-1]

R5 = (ydH[levels-1] / ydL[levels-1])*cl

calcLevels(index)

--if index<120 then

--message('index= '..tostring(index)..', Смена недели: '..tostring(ThisDay)..', OldDay: '..tostring(OldDay)..', d='..tDay..', R3= '..R3..', PP= '..cl..', S3= '..S3,1)

--end

predThisDay = ThisDay

else

if ThisDay ~=predThisDay then

--message('index= '..tostring(index)..', ThisDay= '..tostring(ThisDay)..', predThisDay: '..tostring(predThisDay)..', d='..tDay..', R3= '..R3..', PP= '..cl..', S3= '..S3,1)

predThisDay = ThisDay

OldDay = OldDay + 1

end

ThisDayF(index)

end

elseif Settings.period == 'D' then

if ThisDay ~= OldDay then -- для дневок

OldDay = OldDay + 1

if OldDay ~= ThisDay then

OldDay = ThisDay

end

levels = levels + 1

delta = ydH[levels-1] - ydL[levels-1]

cl = ydC[levels-1]

R5 = (ydH[levels-1] / ydL[levels-1])*cl

calcLevels(index)

--if index<120 then

--message('index= '..tostring(index)..', Смена недели: '..tostring(ThisDay)..', OldDay: '..tostring(OldDay)..', d='..tDay..', R3= '..R3..', PP= '..cl..', S3= '..S3,1)

--end

predThisDay = ThisDay

else

if ThisDay ~=predThisDay then

--message('index= '..tostring(index)..', ThisDay= '..tostring(ThisDay)..', predThisDay: '..tostring(predThisDay)..', d='..tDay..', R3= '..R3..', PP= '..cl..', S3= '..S3,1)

predThisDay = ThisDay

OldDay = OldDay + 1

end

ThisDayF(index)

end

elseif Settings.period == 'H4' then

if ThisDay ~= OldDay then -- для дневок

OldDay = OldDay + 1

if OldDay ~= ThisDay then

OldDay = ThisDay

end

levels = levels + 1

delta = ydH[levels-1] - ydL[levels-1]

cl = ydC[levels-1]

R5 = (ydH[levels-1] / ydL[levels-1])*cl

calcLevels(index)

--if index<120 then

--message('index= '..tostring(index)..', Смена недели: '..tostring(ThisDay)..', OldDay: '..tostring(OldDay)..', d='..tDay..', R3= '..R3..', PP= '..cl..', S3= '..S3,1)

--end

predThisDay = ThisDay

else

if ThisDay ~=predThisDay then

--message('index= '..tostring(index)..', ThisDay= '..tostring(ThisDay)..', predThisDay: '..tostring(predThisDay)..', d='..tDay..', R3= '..R3..', PP= '..cl..', S3= '..S3,1)

predThisDay = ThisDay

OldDay = OldDay + 1

end

ThisDayF(index)

end

end

return S5, S4, S3, cl, R3, R4, R5

end

function round(value)

return math_floor(value*mul + 0.5) / mul

end

function ThisDayF(index)

ydC[levels] = C(index)

if H(index) > ydH[levels] then

ydH[levels] = H(index)

end

if L(index) < ydL[levels] then

ydL[levels] = L(index)

end

end

function calcLevels(index)

ydO[levels] = O(index)

ydH[levels] = H(index)

ydL[levels] = L(index)

ydC[levels] = C(index)

--

R3 = cl + delta * 1.1/4

R4 = cl + delta * 1.1/2

--

S3 = cl - delta * 1.1/4

S4 = cl - delta * 1.1/2

S5 = cl - (R5-cl)

--

R5 = round(R5)

R4 = round(R4)

R3 = round(R3)

S3 = round(S3)

S4 = round(S4)

S5 = round(S5)

end

Российские банки продолжают сокращать свой «шорт» по доллару

- 22 августа 2019, 12:14

- |

Кредитные организации продолжили «сбрасывать» короткие позиции по американской валюте.

По данным Банка России в июне российские банки снизили совокупную балансовую короткую позицию по американскому доллару на 73,2 млрд рублей. В итоге к началу июля она составила 1,9 трлн рублей, чего не было с февраля 2019 г.

Совокупная балансовая позиция на начало месяца (лонг+шорт; млрд. руб.)

Источник: Банк России

Кредитные организации сделали крупную ставку на рост рубля к доллару в начале текущего года и вплоть до марта постепенно увеличивали ее. Но уже в апреле банки приступили к фиксации прибыли и постепенному выходу из позиций. Так за три месяца они сократили свой «шорт» на 417,6 млрд рублей или на 18%.

Резюме

Если конъюнктура на мировых финансовых рынках заметно ухудшиться, то это может негативно сказаться на курсе нашей национальной валюты. Если это приобретет затяжной характер, то участники рынка могут начать пересматривать свои прогнозы по динамике рубля.

( Читать дальше )

Список интересных телеграм каналов для трейдеров и инвесторов.

- 08 августа 2019, 12:14

- |

@dohod – аналитическая компания.

@AK47pfl – рынки Деньги Власть.

@marketstoday – сборник обзоров со всех областей на английском языке.

@sistema_news – новости от компании АФК Система.

@sgcapital — авторский канал об инвестициях.

@oil_capital – аналитические обзоры нефтегазовой отрасли и комментарии ведущих экспертов.

@globalcommodities — комментарии по сырьевым рынкам от УК «Система-Капитал».

@glhfx — телеграмм-канал о глобальном рынке акций. Автор — Емельянов Никита, Head of Equities в УК «Система Капитал».

@rusbiotech — канал о биотехнологиях и фармацевтике. Автор Ушаков Андрей, старший аналитик УК «Система Капитал.»

@bcs_express — новости про бизнес, акции, инвестиции. Аналитические обзоры и рекомендации от экспертов БКС Экспресс.

( Читать дальше )

Machine Learning. Kaggle соревнование по предсказание цен по американским акциям от Хедж фонда "Two sigma". Мой опыт участия.

- 06 августа 2019, 19:06

- |

Только что закончилось интересное соревнование на Каггле проходившее почти год, в котором я принимал участие и благополучно попал в Топ 1% и занял 20 место. https://www.kaggle.com/c/two-sigma-financial-news/leaderboard .

Если кто не в курсе про Kaggle, это такая соревновательная площадка, принадлежащая гуглу, на которой различные компании ставят задачи связанные с анализом данных, и датасайтесты со всего мира соревнуются кто лучше решит. Похоже на наш ЛЧИ, только по машинлернингу. Призовой фонд на каждое соревнование как правило 10-100 тыс. долларов. (в этом конкретном было 100 тыс.). Одновременно проходит 5-10 соревнований.

Суть всех заданий примерно одна, участникам дают трэйн выборку, с известной целевой переменной и тестовую выборку без целевой переменной, которую надо предсказать.

Хедж фонд «Two Sigma» в этом соревновании поставил следующую задачу: необходимо предсказать для каждой американской акции, на сколько она будет лучше или хуже рынка, значение может принимать значение в диапазоне [-1,1] — это и есть целевая переменная, Score соответвенно меряется как усредненное значение по всем акциям и по всем дням, разницы между реальными значениеми и предсказанными целевой переменной из тестовой выборки. Подробней можно почитать здесь

( Читать дальше )

Получение котировок и других параметров нашего рынка в google spreadsheets

- 28 мая 2019, 11:15

- |

Да, есть DDE в Квике, но у меня например нет такой возможности на работе. А в гуглспредшитс можно заглянуть прямо с телефона. Гораздо мобильнее получается.

Про функцию GOOGLEFINANCE слышали многие, там можно например получить курсы валют или какие-то основные акции. Но например цены и прочие параметры облигаций там не получить.

Итак, у нас есть открытые данные Мосбиржи в виде древовидной структуры, которые лежат по адресу https://iss.moex.com/iss/engines/

Если тыркнуть по ссылке, увидим список основных площадок.

Как с этим работать

Допустим, нам нужны котировки какой-нибудь ОФЗ, например 26222.

Облигации — это у нас фондовый рынок или stock

Открываем ссылку https://iss.moex.com/iss/engines/stock/markets/ там мы увидим все субрынки фондового рынка. Нам нужны bonds

Идем по адресу https://iss.moex.com/iss/engines/stock/markets/bonds, видим список площадок с различными режимами

( Читать дальше )

Качаем данные Питоном: Всемирный банк

- 25 мая 2019, 12:40

- |

Полная документация (в этом посте она не понадобится)

---

Если вы не хотите программировать, то и не надо. Все данные можно получить и без питона и построить красивый график:

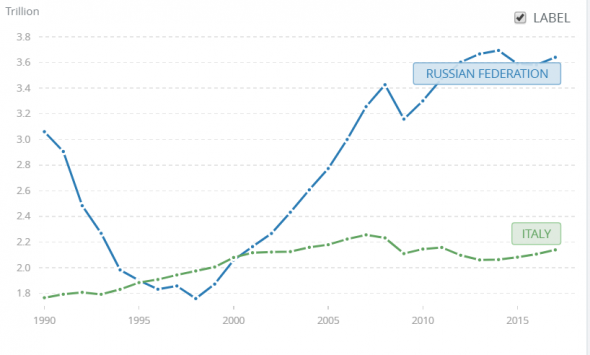

Вот, к примеру, ВВП России и Италии:

Ссылка на этот показатель. Там можно выбирать любые страны.

Но мы пойдём другим путём! Сложным! Этот путь позволяет строить графики любого вида и анализировать данные так гибко, как только вы захотите.

На выходе у нас получится такой график: ВВП по паритету крупнейших 10 стран мира. Скрипт сам понимает, какие страны крупнейшие:

( Читать дальше )

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

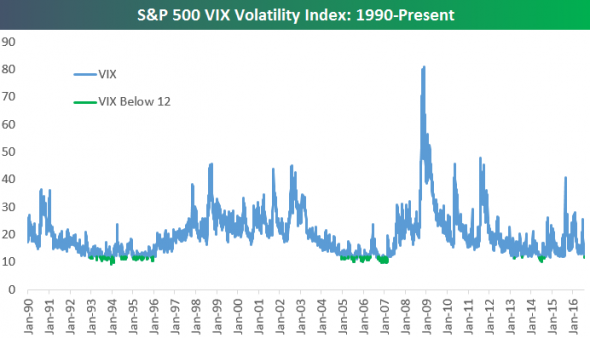

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

Основы (генерация волатильности , часть 3)

- 23 апреля 2019, 10:23

- |

Последние что мы сделаем с нашими ценами. Зададим лимиты по волатильности. Я постараюсь сделать график РИ, дневной, с настоящими характеристиками. После чего мы сможем проверить на нем различные стратегии.

Мы используем хорошо забытую методику имени Орнштейна-Уленбека. В общем, это основа, из которой все понемногу брали и почетные имена забыли. Качаем файл и смотрим формулу:

https://cloud.mail.ru/public/2TTp/33yg8KSna

Это дифур и его решение. Где х(t) это наша искомая волатильность на следующий день. При этом мы получаем три члена. Альфа «а», которая отвечает за среднее значение и уровень притяжения. Битта «б», отвечает за скорость этого «притяжения» и сигма за границы «коридор». Если вы, когда ни будь, слышали такое название «компрессор лимитер», то это оттуда. На листе «ОУ» видны свойства этой формулы. У нас есть некий ряд со средним 5,6. Мы можем задать альфу 5,6 и битту 0,5. Мы получим ряд со средним 5,6, но более «сплоченную» вокруг среднего значения. Чем больше у нас битта, тем ближе мы к среднему значению. Можете поменять цифры в зеленой зоне и посмотреть, кто за что отвечает.

( Читать дальше )

Позор мне, позор...

- 09 апреля 2019, 11:15

- |

Ct/Ct-1

Ничего удивительного, что у этого отношения математическое ожидание является положительным, так как и в числителе и знаменателе стоят положительные величины. Но только из отношения не перейти к разностям Ct-Ct-1

/*Более того, в силу однозначности логарифма легко доказать, что C1,...,Ct,… — мартингал, тогда и только тогда, когда LN(C1),...,LN(Ct),… — мартингал.

(как правильно заметили в обсуждении, в общем случае я ошибся в этом утверждении, но оно верно в случае схемы Кэптейна Ct=C

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал