Избранное трейдера Денис Чернобаев

Скоро зарплата! Какие дивидендные акции я планирую покупать через 3 дня

- 20 августа 2024, 08:09

- |

В статье объясню, почему я продолжаю инвестировать несмотря ни на что и какие акции собираюсь купить 23 августа.

Почему негатив сильнее позитива?

После последней моей статьи на тему "Сколько времени будет восстанавливаться рынок акций РФ- анализируем историю!", я заметил, что большинство комментариев были негативны. Большая часть инвесторов не верит в скорое восстановление нашего рынка.

Их можно понять, тяжело психологически долгое время наблюдать снижение рынка, своего инвестиционного портфеля и сохранять позитивный настрой.

Кстати, на данный момент мой портфель выглядит так:

Психологический фактор влияет на инвесторов сильнее, чем хотелось бы. Дело в том, что по своей природе люди острее воспринимают негативные ситуации, чем позитивные.

Однако, вероятность реализации позитивных сценариев так же велико, но концентрироваться на них сложнее. Например, шанс скорого завершения СВО так же имеет место быть, как и то, что конфликт будет продолжаться еще несколько лет. Но воспринимать негатив проще и привычнее, чем смотреть на ситуацию позитивно, это требует усилий.

( Читать дальше )

- комментировать

- 4.1К | ★2

- Комментарии ( 14 )

Для долгосрочных инвесторов наступает время стабильных покупок

- 20 августа 2024, 07:46

- |

Вчера российский рынок продолжил снижение и уверенно пробил 2800 пунктов вниз, вернувшись уже к уровням июня 2023 года!!! Машина времени, не иначе!))

В закрытой группе, на двух последних подкастах и даже в открытой группе я обращал внимание на Сбер. Зеленый гигант был последней стеной сопротивления и держал на своих плечах индекс. Вчера подкосились колени и у него. Надежды больше нет ...

Если серьезно, то Сбербанк должен упасть до каких-то среднерыночных значений и утянуть за собой индекс. Я осторожно предположу, что новая точка равновесия для Сбера это 14 — 15% ДД следующего года. Это где-то 240 — 250 рублей за акцию. Для индекса это падение где-то на 2 — 2,5%. Но учитывая гравитацию зеленого гиганта, вполне вероятно, что индекс припадет немного сильнее — скажем на 3 — 4%. Плюс есть некая инвестиционная инерция, когда падение вызывает новое падение и далее по кругу. То есть цену в 240 Сбер может проскочить и сходить куда-то в район 220 рублей, а индекс в районо 2650. Вот этот уровень и модно рассматривать в качестве точки разворота.

( Читать дальше )

На какой высоте плавают суда в известных водоёмах (Байкал, Москва-река и др)?

- 20 августа 2024, 01:41

- |

Как моряк, не люблю слово «плавают», но так вопрос на мой взгляд выглядит понятнее.

Хотя вопрос сам по себе довольно странный, конечно. С высотой у нас ассоциируются самолеты, а вот суда… Они ведь вроде все на одном уровне находятся?

Да, если речь о морских судах. Но если обратиться к рекам и озерам, то тут выяснится много интересного.

Например, прогулочный кораблик, катающий туристов в центре Парижа, на самом деле находится на высоте около 30 метров. А если такой же кораблик плывет по Москве, то там высота уже 156 метров над уровнем моря. Это половина Эйфелевой башни.

Все это связано с рельефом местности. Реки текут сверху вниз, поэтому они априори не могут быть на одном уровне с морем. Верховья рек часто находятся очень и очень высоко.

То же самое касается и озер. Взять, например, Байкал. В его водах можно насчитать под 3000 различных судов. И все они перемещаются в 450 метрах от уровня моря.

( Читать дальше )

Насколько в России морозоустойчивый народ — наглядное сравнение с другими странами

- 20 августа 2024, 00:58

- |

Это просто удивительно, но мы с вами даже не представляем, насколько холодно в нашей стране.

Ведь обычно говорят, что Россия — не единственное северное государство. Есть еще Канада, Норвегия, Исландия… В морозах живут на Аляске и в Гренландии… Так что, Россия — это, вроде бы, ОДНА ИЗ, но не единственная.

В этой статье мы сравним, в каком климате живет население разных стран и территорий. И, поверьте, это будет действительно интересно.

Для сравнения мы будем использовать среднегодовую температуру для разных городов. Чтобы было понятно, давайте сразу посмотрим, какова средняя температура в Москве и Питере.

Средняя температура в Москве и Питере: +5,8*С

Много это или мало? Ну, можно сравнить с другими северными столицами. Например, все любят сравнивать Россию с Норвегией. И вот что происходит в ее столице:

Осло: +7,2

( Читать дальше )

Сургутнефтегаз пр.

- 19 августа 2024, 22:53

- |

Друзья,

самые надёжные активы в н/вр- вклады, облигации, золото.

Поэтому единственная акция из 1 эшелона,

которая на сегодняшнем обвале лучше рынка на ослаблении рубля —

Сургутнефтегаз пр.

Напоминаю,

что по уставу Сургутнефтегаза,

10% чистой прибыли распределяется на привилегированные акции.

Кубышка 6 трлн руб., основная часть — в валюте.

На прошлой неделе покупал именно эту акцию.

С уважением,

Олег

Как выбирать недооцененные акции для покупки по мультипликаторам

- 19 августа 2024, 22:37

- |

Мультипликаторы используются в фундаментальном анализе для того, чтобы определить, насколько недооценена или переоценена акция относительно реальной стоимости компании и показателей ее выручки.

Сам по себе отдельный мультипликатор не даст никакой практической пользы, однако в совокупности они способны нарисовать вполне достойную картину.

Покупать акции просто тому, что она выглядит недооцененной, не стоит. Возможно, низкая цена на акцию установлена рынком не просто так – скорее всего, вы что-то не знаете. Рынок в любом случае пытается отыграть низкие цены – и котировки акций всегда стремятся к справедливым значениям.

Однако знать основные принципы фундаментального анализа не будет лишим: так вы сможете заранее отсечь наиболее переоцененные акции и понять, дорого или дёшево стоит акция относительно своих конкурентов, а также самой себя в прошлом.

Погнали!

P/S

Один из ключевых мультипликаторов, применяемых при фундаментальном анализе акций. Он показывает отношение рыночной цены акции к выручке, которую компания получает на одну акцию.

( Читать дальше )

Как не обжечься на вкладе в банке: на что следует обратить внимание?

- 19 августа 2024, 11:58

- |

Ключевая ставка ЦБ была повышена до 18%. Банки к этому готовились и уже заранее начали повышать процентный доход по вкладам. А чем выше процент по вкладу, тем яснее появляется желание открыть вклад под большой процент. Банки стали этим пользоваться и всё чаще рисуют хитрые схемы, на которые клюёт неразборчивый вкладчик.

Недавно в одном из банков появился новый вклад на 3 года под 20% годовых. Заманчиво? А как же. Кажется, нужно обязательно отнести туда деньги и заработать. Но дьявол кроется в деталях. Давайте считать.

Я намеренно закрасил часть названия банка, чтобы это не было рекламой. В итоге что мы имеем:

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 49 )

Личное мнение: какой смысл в валютном хеджировании опционами ? С мыслями об ослаблении рубля, выгоднее просто валютные облигации (пост не про арбитраж и не про опционные конструкции)

- 19 августа 2024, 10:53

- |

И не про опционные конструкции.

Например,

у участника рынка есть рублёвые облигации с доходностью 1,5% в месяц и мысли о валютных рисках (ослабление рубля).

Наиболее ликвидны квартальные опционы.

Декабрьские ещё не ликвидны.

Сентябрьские ликвидны, но экспирация через месяц.

При покупке коллов по центральному страйку, заморозят ГО 1839р. (в моменте),

теоретическая цена 1760 (в моменте).

Волатильность по центральному страйку средняя, 16,3 (в моменте).

Предполагаю (для расчёта), что колл куплен по теоретической цене.

Т.е. если сильного изменения курса за месяц не произойдёт, то будет потеряно 1760р. (стоимость пута считаю по теоретической цене).

Т.е. за месяц будет потеряна стоимость страховки, около 2% от стоимости базового актива, т.е. фьючерса Si-9.24.

Т.е. стоимость страховки превышает доходность по рублёвым облигациям.

При такой дорогой страховке,

хеджирование не имеет смысла.

Если можно сразу купить валютные облигации.

Да,

хеджирование будет выгодно при резком обвале рубля (т.к. опцион — не линейный инструмент), например, до 100 руб. за доллар.

( Читать дальше )

Как снизить налоговую базу при работе с ценными бумагами?

- 19 августа 2024, 09:27

- |

При продаже ценной бумаги на фондовом рынке при условии получения прибыли, а также с дивидендов и купонов необходимо платить налог 13% и 15% с суммы превышающей 5 млн.₽. В зависимости от типа счета (ИИС или брокерский счет) есть особенности.

С 1 января 2024 года можно открыть только ИИС 3 типа. Счета, открытые ранее действуют на старых условиях (ИИС типа А и Б). По ИИС 3 типа не облагается налогом прибыль по сделкам в пределах 30 млн. р. Но по дивидендам налог удерживается всегда. Налог с купонов удерживается при закрытии счета. Налоговый вычет на пополнение ИИС максимальный 52 тыс.р. для налогоплательщиков с доходом ниже 5 млн.р в год.

На брокерском счете есть право не платить налог, это так называемая льгота на долгосрочное владение ценными бумагами (ЛДВ). Данная льгота освобождает от уплаты НДФЛ при условии владения ценной бумагой на протяжении 3 лет. Есть еще так называемая льгота на долгосрочное владение ценными бумагами высокотехнологичного (инновационного) сектора экономики (ЛДВ РИИ), которая предполагает освобождение от подоходного налога от торговых операций по ценным бумагам, находящимся в непрерывном владении не менее одного года.

( Читать дальше )

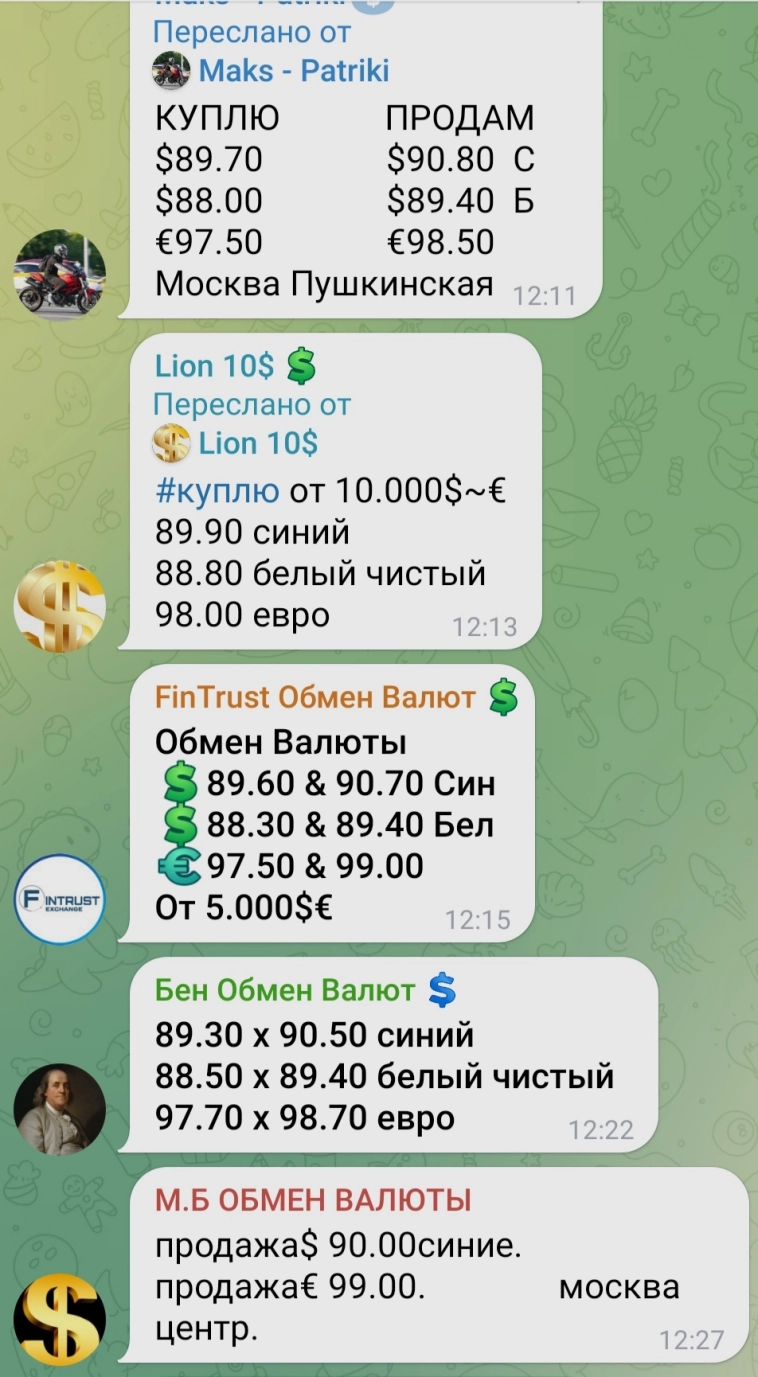

Чем же отличается "синий" и "белый" Доллар?

- 16 августа 2024, 11:38

- |

Сначало надо определиться с терминами:

Синий доллар — это купюры (как правило номиналом в 100$) выпущенные после 2009 года с синей полосой и более высоким уровнем защиты.

Белый это более ранние купюры, в основном образца 1996 года (ещё ранняя версия с маленьким президентом) не рассматривается.

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 76 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал