Избранное трейдера Буш

Хедж опционами портфеля акций

- 15 февраля 2018, 12:51

- |

Насчёт хеджирования фьючерсом всё понятно. По сравнению с опционом центрального страйка у него дельта 1, поэтому он «ходит» лучше. Но с другой стороны, при хедже опционами мы имеем:

Покупка пута :

Плюсы — ограниченный убыток, неограниченная прибыль через рост акций.

Минусы — временной распад т.е. хедж дороже, чем продажа фьючерса.

Продажа колла :

Плюсы — хорошо работает на «пиле».

Минусы — при падении базового актива ниже цены продажи опциона — получаем убыток по портфелю. Если роллируем вниз, то недополучаем прибыль, по сравнению с первой продажей.

Как вариант — можно хеджироваться опционными спредами. Тогда временной распад будет незаметен, но и прибыль (хедж) будет ограничена.

- комментировать

- 529 | ★4

- Комментарии ( 11 )

Что происходит на рынках

- 06 февраля 2018, 13:22

- |

Что происходит на рынках

Коррекция, которую ждали весь прошлый год. Триггером к распродаже рискованных активов, прежде всего, акций (commodities пока не сильно пострадали) стал рост доходности US Treasuries, что в свою очередь было связано с улучшающейся экономической картиной во всём мире и, соответственно, растущими инфляционными рисками и увеличивающимися опасениями более быстрого роста ставок в США.

Ещё раз подчеркну – мы имеем дело с коррекцией. Достаточно серьёзной. Но это не разворот трендов и, тем более, не начало кризиса.

Что будет дальше?

• S&P500 упал от максимума почти что на 8% (в моменте было около 12%). Не исключено, что на этом коррекция и закончится. Хотя какое-то время на рынке ещё будет сохраняться высокая волатильность. Рост волатильности — это вообще один из ключевых рыночных трендов в этом году. Коррекции, подобные той, что случилась в последние дни, будут теперь происходить более регулярно.

• Влияние на экономику будет несущественным. Осознание этого факта, что с экономикой и корпоративными прибылями всё в порядке, достаточно быстро приведёт к возобновлению роста акций.

• Treasuries, которые вчера стали традиционной «спасительной гаванью» (доходность UST10, ещё вчера утром превышавшая 2.88%, опускалась ночью до 2.65%; сейчас – 2.76%), вновь начнут снижаться. Я по-прежнему думаю, что 3% не за горами, а на пике цикла может увидеть и 3.5%.

• ФРС продолжит повышение ставок, ближайшее, скорее всего, состоится уже в марте (рынок сейчас оценивает вероятность этого на уровне 70%). После этого до конца года будет ещё 1-2 повышения. Именно то, что и ожидал рынок ещё в прошлом году. Хотя здесь есть некоторый фактор неопределённости, связанный с новым главой ФРС. В своих первых публичных заявлениях на новом посту он делает акцент на поддержке экономики, а это сигнал, что повышение ставок может быть более медленным.

• Для Банка России рост турбулентности – повод для проявления осторожности в снижении ставок. Вероятность того, что в пятницу ЦБ порежет ставку на 50 б.п. снижается. Но в 25 б.п. сомнений практически нет. Наблюдаемая инфляционная картина и слабость экономики должны заставить ЦБ более быстро двигаться в диапазон нейтральной ставки. 6.5% мы можем увидеть не к середине следующего года, как закладывал рынок, а уже к концу этого года.

• Завтрашние аукционы ОФЗ по-видимому пройдут без особого энтузиазма со стороны инвесторов, но серьёзной коррекции на рынке ждать не стоит. Ожидания более быстрого снижения ставки ЦБ будут поддерживать рублёвый долг, хотя возобновление роста доходности базовых активов и будет оказывать сдерживающее влияние.

• С рублём ничего существенного не произойдёт. В ближайшие пару месяцев высокий сезонный профицит счета текущих операций будет поддерживать национальную валюту. Начиная с апреля давление на рубль начнёт возрастать.

• Российский рынок акций возобновит рост вслед за мировыми рынками. Интерес будет сохраняться к сырьевым компаниям, которые с начала года пользуются повышенным вниманием у глобальных инвесторов (одно из серьёзных изменений трендов – в прошлом году materials никому не были нужны, а в этом году в лидерах). В ближайшее время вряд ли будет возможность пополнить портфели по ценам, существенно ниже текущих.

Одним словом, то что произошло в последние дни, пока никоим образом не меняет долгосрочные ожидания.

Подробнее о рынках и экономике в канале MMI: https://t.me/russianmacro

Морозные узоры

- 04 февраля 2018, 11:01

- |

Тот тип интеллекта, который мы культивировали, является причиной тревожности по разным причинам. Первая из них — это сам механизм мышления, который разделяет наш опыт на множество независимых друг от друга событий и фактов, достаточно простых, чтобы мыслящее внимание сфокусировалось на каждом факте в отдельности. Однако, существует бесконечное множество способов деления и выборов фактов и событий, данных, требуемых для прогнозирования событий или принятия решений; и поэтому, когда наступает момент выбора, он неизменно сопровождается мучительными сомнениями — все ли данные учтены. Следовательно, не может быть окончательной уверенности в правоте принимаемого решения. Заведомо тщетное усилие получить полную уверенность, снова и снова проверяя и перепроверяя исходные данные, становится особой разновидностью тревожности.

Добрый день, уважаемые читатели.

Прошедшая торговая неделя была очень горячей, по факту новости продолжали выходить даже после окончания торгов. Обычно я несколько дней готовлюсь к написанию, собираю тезисы, обдумываю их, обдумываю общую концепцию статьи, взращиваю в себе чувство готовности к написанию, стараюсь уловить творческий порыв в настроении, и когда все сложилось, сажусь печатать. Но на этой неделе тезисов скопилось столько, что потенциальный объем начал меня смущать. Я решил кратко пройтись по тем событиям, которые мне интересны и перейти к более глубокому материалу.

( Читать дальше )

Депозитарий ВТБ за 105 руб. в месяц вместо 150 руб.

- 03 февраля 2018, 12:03

- |

Не знаю как Вы, но я для себя только сейчас обнаружил, что при условии наличия на счете депо на дату совершения первой операции хотя-бы одного лота акций Банка ВТБ базовая ставка снижается до 105 рублей.

Чем больше акций, тем дешевле депозитарий:

при отсутствии на счете депо на дату совершения первой операции в месяце акций Банка ВТБ (ПАО) |

150 руб./месяц |

при условии наличия на счете депо на дату совершения первой операции менее 1.5 млн шт. акций Банка ВТБ (ПАО) |

105 руб./месяц |

при условии наличия на счете депо на дату совершения первой операции от 1.5 млн. до 45 млн шт. акций Банка ВТБ (ПАО) |

60 руб./месяц |

при условии наличия на счете депо на дату совершения первой операции более 45 млн шт. акций Банка ВТБ (ПАО) |

30 руб./месяц |

Тарифы с 01.01.2018 здесь.

Ленивый инвестор: ФосАгро

- 02 февраля 2018, 12:00

- |

Добрый день!

Покупка ФосАгро (PHOR), 2455 руб, 4% от портфеля

Телеграмм-канал: https://t.me/investp

Портфель «Ленивый инвестор» в реальном времени:

https://intelinvest.ru/public-portfolio/9143/?ref=17237 (самая полная картина)

https://smart-lab.ru/q/watchlist/Stels/2345/ (без облигаций, купонов, дивидендов и закрытых сделок)

Пост для «Новичков Ленивого инвестора»

https://smart-lab.ru/blog/445717.php (это важно)

P.s.

Стратегия рассчитана на долгосрочного инвестора с горизонтом инвестирования от 5 лет.

Ожидаемая долгосрочная среднегодовая доходность от 15%.

ФР МБ: итоги января и портфель на февраль

- 01 февраля 2018, 01:19

- |

ФР МБ: итоги января и портфель на февраль

Продолжаю публикацию своих ежемесячных результатов и портфелей на следующий месяц (начало здесь: smart-lab.ru/blog/412664.php, результаты декабря: smart-lab.ru/blog/442750.php).

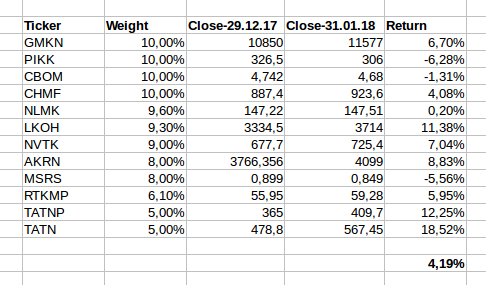

Вот как вел бы себя портфель, рекомендованный на январь:

Как видим, результат за месяц выше ожиданий — +4.2%, заработанные в основном на «затащивших» нефтяниках (LKOH, TATN, TATNP). Видимо, именно потому, что с целью диверсификации в портфеле их была разумная доля (< 30%) — модель и проиграла существенно индексу ММВБ, прибавившему за тот же период +8.5%. Однако не будем расстраиваться — диверсифицированные портфели всегда проигрывают рынку в периоды бурного роста, однако долгосрочно — это the only free lunch. Да и не очень долгосрочно — в прошлом году модель обогнала индекс примерно на 20%, поэтому, как говорится, еще не вечер.

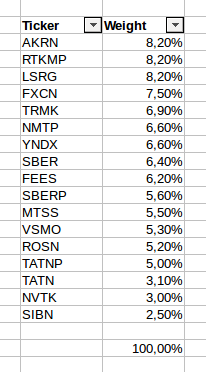

НА ПОКУПКУ: LSRG, FXCN, TRMK, NMTP, YNDX, SBER, FEES, SBERP, MTSS, VSMO, ROSN, SIBN

НА ПРОДАЖУ: GMKN, PIKK, CBOM, CHMF, NLMK, LKOH, MSRS,

ДЕРЖАТЬ: NVTK, AKRN, RTKMP, TATNP, TATN

Ковровский механический завод, забытый актив на нашем рынке

- 31 января 2018, 13:16

- |

Всем привет. Рассматривая компании 3 эшелона, мне попался КМЗ (kmez).

Очень интересный актив, но забытый. smart-lab.ru/g/MOEX%3AKMEZ/60/

Текущая стоимость упала ниже 400 руб. Текущая капитализация 770 млн.руб. При цене в 400 руб капитализация будет 830 млн.руб.

Сколько компания стоила раньше? Стоимость акции доходила до 4000 руб, и компании соответственно до 8,3 млрд.руб.

Есть ли потенциал вернуться на уровни выше 1000 руб. за акцию? Или на 2000 руб.?

Я думаю, что есть. И есть в ближайшие 1-2 года.

Аргументы за:

1) У компании нет кредитного портфеля, При этом на 30.06.17 по отчетности было 426 млн.руб. на счетах и 400 млн.руб. в выданных займах. Итого компания стоит меньше, чем у нее денег.

2) Активы Компании составляют 4 млрд.руб. Из которых около 2 млрд – это Основные средства, 900 млн. – это запасы и 800 млн это денежные средства.

3) Пассив компании идеальный. В нем нераспределенная прибыль 1,12 млрд., капитал 2,4 млрд. и всего 430 млн.руб различных обязательств.

( Читать дальше )

Следующий Tencent

- 30 января 2018, 23:10

- |

В 2017 году компания Yahoo была исключена из индекса Nasdaq 100.

Главной историей была кончина компании. Но на мой взгляд, интереснее история другой компании – той, что заменила Yahoo в этом индексе.

Но перед тем, как мы перейдем к этому… что пошло не так с Yahoo?

Если вкратце, она так и не научилась конкурировать с Facebook и Google. В особенности, компания не смогла создать привлекательную для пользователей экосистему. И преуспевшие в этом Google и Facebook вытеснили её с рынка.

Эти компании создали экосистемы, которые люди не хотят покидать. То же самое сделал и Tencent в Китае. Все они стали самыми дорогими в мире компаниями. (В шестерку сейчас входят Apple, Microsoft, Alphabet (материнская компания Google), Amazon, Tencent и Facebook.)

Я уже писал об экосистемах, когда мы говорили о Tencent. Тогда я сам был впечатлен, насколько сильными они могут быть, насколько привязывают пользователей. Например, если вы в Пекине хотите кому-то позвонить, то вы больше не набираете его телефонный номер, а используете приложение WeChat. Вы вообще не пользуетесь другими сервисами.

( Читать дальше )

Варианты покупки волатильности на американском рынке

- 30 января 2018, 19:50

- |

iPath® S&P 500 VIX Short-Term Futures ETN (VXX) — является лидером по оборотам.

Базируется на индексе, состоящем из краткосрочных фьючерсов на VIX. Покупка данного актива несет под собой определенные риски, которые с первого взгляда не видны на поверхности: 1. волатильность базового актива очень высока и может достигать 10% и более. 2. Динамика VXX может серьезно не совпадать с поведением VIX, возможно большое запаздывание. Помимо этого, VXX не подходит для долгосрочной позиции, так как цена снижается на 5-10% в месяц, это снижение вызвано потерями за перенос позиции перед экспирацией, происходит, когда фьючерс находится в контанго.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал