Избранное трейдера Антон Панкратов

Уведомил ФНС об открытии счета в IB

- 07 ноября 2019, 14:04

- |

Прошло равно две недели после отправки документов. Писем с налоговой не поступало, значит предполагаю, что документы приняты и вопросов у налоговой к ним нет.

Пишут что бланки должны поменятся, но мне что-то подсказывает, что до НГ они ничего не поменяют. Поэтому решил уведомить по бланку об открытии счета в зарубежном банке.

Порядок такой:

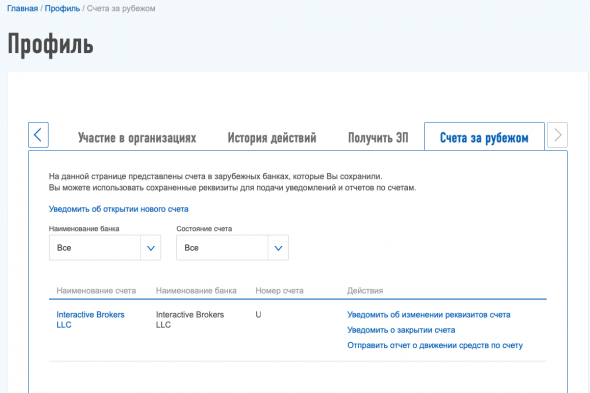

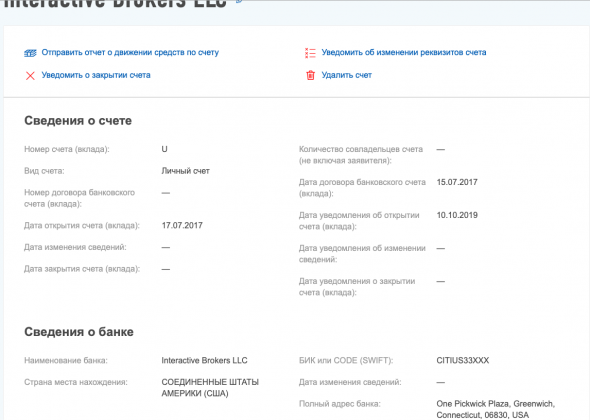

Заходите в ЛК в свой профиль. Далее выбираете закладку «счета за рубежом»

Заполнил я его так:

( Читать дальше )

- комментировать

- 12.9К | ★104

- Комментарии ( 155 )

Почему американцы живут на 4% своего портфеля ежегодно

- 04 ноября 2019, 22:01

- |

Перед теми людьми, кто хочет жить на пассивные доходы в зрелом возрасте или на пенсии, встает вопрос, а сколько процентов можно изымать из своего портфеля ежегодно, чтобы он не иссяк досрочно, и в старости вам не пришлось снова пойти на работу. Американские консультанты и инвесторы нашли ответ на этот вопрос, и проверили его теорией и практикой, что мы и рассмотрим далее.

Начнем с главного вопроса, а зачем вообще продавать акции из своего портфеля, почему нельзя просто жить на дивиденды. Дело в том, что в США дивидендная доходность индекса S&P 500 составляет всего 1,9%. Если ваш портфель — 1 млн. $, то вы будете получать всего 19 000$ дивидендов в год без учета подоходных налогов, которые в США могут достигать 20-30%. Этой суммы явно не хватит, чтобы прожить (средняя зарплата по разным штатам 40-50 000$ в год). Поэтому помимо дивидендов потребуется еще и продавать часть акций в портфеле ежегодно.

( Читать дальше )

- комментировать

- 20.4К |

- Комментарии ( 32 )

Налоги в России, или Статистика знает всё 01.11.2019

- 01 ноября 2019, 19:43

- |

Налоговая нагрузка на бизнес в разных странах. Источник.

Франция 61%

Китай 59%

Австрия 51,4%

Индия 49,7%

Германия 49%

РФ 46%

Япония 46%

США 36,6%

---

НДС в разных странах мира. Источник.

Венгрия 27%

Дания 25%

Италия 22%

Германия 20%

РФ 20%

---

Подоходный налог для физлиц. Источник.

Швеция 57%

Япония 56%

Дания 56%

Китай 45%

РФ 13%

---

Мировые лидеры по производству мёда: Китай, Турция, Аргентина, Иран, США

( Читать дальше )

Черный лебедь с рынка корпоративного долга

- 20 октября 2019, 10:53

- |

На фондовом рынке доступен такой интрумент - CDO (Collateralized debt obligations) - обеспеченные долговые обязательства. Вид производных ценных бумаг, в основе которых лежат долги частных лиц, компаний или государств. Принцип работы инструмента следующий: инвестиционный банк покупает долги или другие обязательства, собирает эти обязательства в пул, в котором смешивает «хорошие» долги с «плохими». За счет широкой диверсификации и присутствия в пуле «хороших» долгов эта структура получает инвестиционный кредитный рейтинг и продается инвестбанком на рынке. Полученные CDO с радостью раскупают инвестиционные и пенсионные фонды, потому что рейтинг инвестиционный, а доходность выше на 1,5-2% чем у отдельных бумаг с аналогичным рейтингом.

( Читать дальше )

7 полезных видео, налетай

- 18 октября 2019, 18:00

- |

1. Диверсификация при торговле внутри дня — https://www.youtube.com/watch?v=8osjl... Короткое видео 2016 года, где я показываю пример того, что при получении сигналов на коррелирующих инструментах можно разделить объём по нескольким инструментам и это может дать свои плоды, вместо того, чтобы гадать, какой инструмент окажется активнее!

2. Сложности фундаментального анализа — https://www.youtube.com/watch?v=3V7TT... Достаточно свежее видео про то, чем сложен фундаментальный анализ и почему частному трейдеру с ним работать очень сложно!

3. Анализ объёма на спот рынке и рынке фьючерсов — https://www.youtube.com/watch?v=DFB0u... Тоже старое видео 2016 года о том, что при анализе объёма весьма полезно не забывать заглядывать на объёмы, которые торгуются на базовом активе, а не только на фьючерсе!

( Читать дальше )

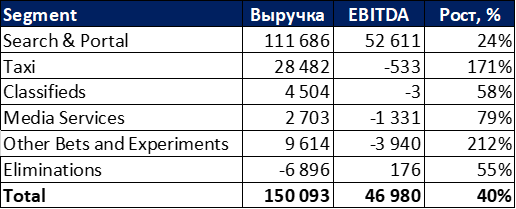

Разбираемся в бизнесе Yandex и его оценке

- 15 октября 2019, 14:07

- |

Бизнес Yandex состоит из нескольких сегментов, финансовые LTM показатели которых выглядят следующим образом:

Search & Portal — это поисковик и сопутствующие сервисы, основной бизнес бизнес компании, который (пока что) генерирует всю ее прибыль.

Taxi — Яндекс.Такси, Яндекс.Еда и другие небольшие бизнесы по доставке еды типа Шефмаркет.

Classifieds — это разные «доски» объявлений, куда входит сайт Auto.ru и другие подобные ресурсы.

Media Services — это Яндекс.Музыка, Кинопоиск и другие медиа сервисы.

Other Bets and Experiments — сюда, в первую очередь, входит каршеринг Яндекс.Драйв, а также другие новые бизнесы, вплоть до самоуправляемых машин.

Eliminations — взаимозачеты между сегментами бизнеса для избежания двойного учета показателей.

Основа бизнес модели Яндекса заключается в том, что у него есть основной бизнес, который генерирует кучу кэша, и в отличие от большинства других компаний на нашем рынке, Яндекс его не выводит из компании в виде дивидендов, а реинвестирует в бизнес. Из-за этого многие инвесторы фундаментально не понимают бизнес компании — они просто берут EBITDA или прибыль, смотрят не мультипликаторы, которые кажутся высокими, и идут дальше. При таком подходе все сегменты бизнеса Яндекса, по сути, оцениваются в отрицательную сумму, что, естественно, некорректно. Поэтому давайте разберем каждый сегмент и посмотрим, сколько он мог бы стоить как отдельный бизнес.

( Читать дальше )

ЦБ разработал новую версию законопроекта о квалификации инвесторов.

- 23 сентября 2019, 03:05

- |

ЦБ разработал новую версию законопроекта о квалификации инвесторов. Изменений в документе немало, но участники рынка утверждают, что для них законопроект становится с каждым разом только хуже. Фактически документ предлагает ограничить возможности до 90% инвесторов.

Согласно документу, по сравнению с версией, прошедшей первое чтение, число категорий сократилось с четырех до трех — особо защищаемый неквалифицированный инвестор, простой неквалифицированный инвестор и квалифицированный инвестор. Как и обещал первый зампред ЦБ Сергей Швецов в начале года, планка для перехода в категорию простого неквалифицированного инвестора была поднята с 400 тыс. до 1,4 млн руб. Таким образом, существенно расширяется число частных инвесторов, которым доступен лишь ограниченный круг финансовых инструментов.

Так, особо защищаемый неквалифицированный инвестор может без ограничений инвестировать лишь в ценные бумаги российских эмитентов, входящие котировальные списки, инвестиционные паи, не ограниченные в обороте, а также облигации, не включенные в котировальные списки, но имеющие определенный рейтинг. При этом маржинальные сделки запрещены. Расширить диапазон инвестиций возможно только после прохождения тестирования у брокера с положительным результатом. Если результат будет отрицательным, то такие инструменты будут доступны только на сумму 50 тыс. руб. в год.

Для простого неквалифицированного инвестора в список добавляется маржинальная торговля. Он также может расширить круг доступных инструментов после тестирования. Если результат тестирования будет положительным, инвестор получает доступ ко всем инструментам, кроме тех, которые предназначены только для квалифицированных инвесторов. Если результат оказался отрицательным, инвестор может все-таки настоять на покупке таких бумаг. Глава департамента методологии «БКС Премьер» Айша Кубезова считает, что основной плюс новой версии законопроекта как раз в том, что официально разрешено исполнение поручения, если клиент настаивает на сделке.

Законопроект предполагает, что иностранные ценные бумаги вне котировальных списков и инструменты срочного рынка доступны только квалифицированным инвесторам (для них сохранилась прежняя планка в 10 млн руб.) и простым неквалифицированным инвесторам после прохождения процедуры тестирования.

//www.kommersant.ru/doc/4101372

Консультационное обслуживание без регистрации в качестве инвестиционного советника

- 20 сентября 2019, 21:26

- |

Какова может быть ответственность за подписание c клиентом (инвестором) договора на консультационное обслуживание на фондовом рынке не будучи зарегистрированным инвестиционным советником (согласно новому закону), если клиент недовольный результатами консультаций обратится в соответствующие органы?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал