SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера аlex

Моя записная книжка. Полезные ссылки. Окончание.

- 27 мая 2011, 20:25

- |

Предыдущая часть здесь.

Роботы, приводы, платформы :

Wealth-Lab Developer (AXY-2: Quik адаптер для Wealth-Lab Developer 4.0)

MultiCharts с адаптером к Квику (и его коммент-оценка, +пара слов на смарт-лабе, + хвала ему и хула Ami и Omega + Квик-привод на Пауке)

MetaStock

Amibroker (о платформе по-русски)

Omega TradeStation

TS-Lab (удобный способ поиска статей, например, по TS-Lab — на сайте Finlabportal.ru)

OpenQuant

BioComp Profit (нейросетевой анализ)

Написание торговых роботов. Шаги 0-2 (Александр Муханчиков)

Торговые роботы на .NET (Stock# плюс обучение программированию)

Дмитрий Власов —

( Читать дальше )

Роботы, приводы, платформы :

Wealth-Lab Developer (AXY-2: Quik адаптер для Wealth-Lab Developer 4.0)

MultiCharts с адаптером к Квику (и его коммент-оценка, +пара слов на смарт-лабе, + хвала ему и хула Ami и Omega + Квик-привод на Пауке)

MetaStock

Amibroker (о платформе по-русски)

Omega TradeStation

TS-Lab (удобный способ поиска статей, например, по TS-Lab — на сайте Finlabportal.ru)

OpenQuant

BioComp Profit (нейросетевой анализ)

Написание торговых роботов. Шаги 0-2 (Александр Муханчиков)

Торговые роботы на .NET (Stock# плюс обучение программированию)

Дмитрий Власов —

( Читать дальше )

- комментировать

- 4.5К | ★359

- Комментарии ( 46 )

Мои правила торговли внутри дня. Или как ЗАРАБАТЫВАТЬ БОЛЬШИЕ ДЕНЬГИ НА МАМБЕ 2.

- 26 мая 2011, 22:06

- |

С недавних дней начал анализировать свою торговлю, записывать свои сильные и слабые стороны, и решил составить список правил основанных на собственных проблемах, которые я прочувствовал собственной шкурой.

1. Начинать торговый день половиной рабочего объема, для того чтобы прощупать рынок, а вернее понять, на сколько я его сегодня понимаю.

— как показывает практика, если начинаю день с большого лося, то сразу просыпается обида, попытки отыграться, «бычька» — я же умный, щас отобьюсь, ну или покерный термин «тильт», сопровождается необоснованными входами в рынок.

2. Как только вошел в «тильт», тут же остановиться, и на что-то отвлечься, а еще лучше прогуляться.

— опять же практика показывает, что еще будут сегодня простые понятные моменты, где будут давать легкие деньги, почти без риска, особенно если еще первая половина дня. Так же во время «тильта» мозг соображает хуже, так как «тильт» — это отсутствие осознанности и внимательности. И в таком состоянии вероятность сделать хорошую сделку равносильно подбрасыванию монеты.

3. Заходить в позицию только лимитированной заявкой выставляя ее либо лучшей, либо рядом с крупным объемом.

— в случае ошибочного определения направления рынка, лось будет больше обычного на величину спреда.

4. Торговать «мусор» только когда в нем движуха и объемы.

— мусор – северсталь, урка, сургут. Если нет подпорки, хрен выйдешь красиво или по стопу.

5. Использовать стопы в терминале, каким бы умным ты ни был.

— в случае выноса бумаги стоп в терминале не будет впадать в панику, и всегда закроет позу. Исключает сразу половину психологического фактора: «тильт», надежду, удивление, замедленную реакцию, дрожащие руки.

6. Зашел в позицию – не суетись. Поставил стоп, и сиди жди. Даже если кажется что ошибся. Кажется – это еще не повод. Сейчас отстопит – в следующий раз, проявив эту же усидчивость, возьмешь хороший профит.

— опыт показывает, что правило работает всегда, только при входе крупным в два-три раза сайзом всегда хочется выйти побыстрей. Поэтому нужно развивать усидчивость и дисциплину. Мужик ты или слабак?

7. Торговать только те моменты, которые понятны и легки, и те, что чем-то обоснованы: пробои, отскоки от уровней, четкая корреляция с поводырями.

— торговля от скуки, от того что надо что то делать уже неправильна сама по себе. Это равносильно тому, что зайти в позицию лишь только потому, что было нечем себя занять, а не потому что появились сигналы.

8. Прежде чем подключать дополнительный объем приготовь подушку в виде заранее полученной прибыли. Лучше рисковать сегодняшней прибылью, чем собственным портфелем.

9. Как бы не бегала бумага, какие бы не были в ней объемы – торгуй только те бумаги, которые дают зарабатывать.

— бывает что бумага просто увлекает легкостью зайти в позу на весь сайз, а также и выйти из нее, получать на ней прибыль не получается. Равносильно игре казино. С точки зрения психологии – это попытка пойти по легкому пути, получить все сразу, инфантильность .

10. Покупать только на белых свечах, шортить только на черных.

-ловля разворота в 90% случаев заканчивается лосем, и часто превышающим стоп в несколько раз.

11. Останавливаться и не торговать при достижении максимально разрешенного лоса, который определяется как убыток за день, после достижения которого редко удавалось выйти в ноль.

— чем больше лось, тем сложнее психологически его принять, и тем ниже внимательность, половина мыслей о том как бы не поймать еще большего лося. Поэтому проще не бороться с собой, а остановиться и не торговать.

12. Понижай объемы, когда начинаешь сливать.

— опять же психологический фактор. Когда теряешь деньги или уже зафиксированный профит, просыпается обида, чувство потери собственности и желание вернуть «свое» и внимательность снижается, и качество сделки тоже. Снижение объема понижает влияние психологического фактора и позволяет сохранять внимательность.

13. Торгуй только ту бумагу, в которой пошло движение.

— если пошел газпром, а роснефть еще стоит, то не стоит сразу кидаться в роснефть, есть вероятность, что она вообще пойдет в другую сторону. Здесь такой психологический фактор как жадность, взять на халяву пока еще есть возможность.

14. Зашел в позицию, закрой уши.

— если зашел в позицию, а кто то вдруг говорит что «движение закончилось, или вот теперь то будет отскок», то это рождает сомнения и страх. Правило 6.

15. Никогда не доливайся. Это попытка доказать что ты самый умный и не можешь ошибаться. Эго точно не разбирается в торговле.

— когда вошел в позу, а тут произошел вынос против тебя, нужно крыться, а не доливаться, так как это означает, что ты ошибся точкой входа.

16. Фиксируй убыток моментально, профит частями.

— или модернизированное правило «давай прибылям расти, а убытки обрубай на корню». Когда держишь лося, просыпается чувство потери, а реакция и внимательность снижается. Когда видишь профит, просыпается жадность, снизить которую очень трудно, особенно когда профит по сделке уже превышает средний плюс, или плюсовая сделка идет после серии минусов. Закрываясь частично, мы снижаем чувство страха и жадности, параллельно давая возможность, вырасти плюсу.

17. Скрой графу прибыль.

-акцент в торговле должен быть на красивой сделке, которая принесет радость и удовлетворение от взятых в плюс пунктов на 1 акцию. А прибыль – это результат, цель научиться делать качественные сделки. К тому же когда минус на экране близкий в дневному стопу, он постоянно давит на мозг, напоминая что ошибаться нельзя, и это рождает страх, и мешает адекватно принимать решения и быть максимально внимательным. (у меня в экселе считаются автоматом результаты по сделкам отдельно)

18. Увеличивай свой средний плюс по отношению к среднему минусу.

-мат ожидание результата должно быть всегда положительным.

19. Убыток часть стратегии.

— пока минус рождает в тебе страх и разочарование, невозможно быть максимально адекватным. Результат складывается из нескольких сделок, не из одной.

20. Утром жди немцев, вечером новостей и америкосов. А в середине дня послеобеденный здоровый сон.

— практика показывает, что легко заработанный в начале дня профит, в середине дня превращается в легко полученный лось.

21. Прежде чем войти в позицию, последи за стаканом хотя бы 5 минут.

-это относиться к сделкам с бухты-барахты: что то дёрнулось, что то увидел, в итоге лось.

Теперь когда правила публично объявлены, полагаю что качество моей торговли улучшиться, и желаемый результат в 1-2% к депо в день будет достигнут!

1. Начинать торговый день половиной рабочего объема, для того чтобы прощупать рынок, а вернее понять, на сколько я его сегодня понимаю.

— как показывает практика, если начинаю день с большого лося, то сразу просыпается обида, попытки отыграться, «бычька» — я же умный, щас отобьюсь, ну или покерный термин «тильт», сопровождается необоснованными входами в рынок.

2. Как только вошел в «тильт», тут же остановиться, и на что-то отвлечься, а еще лучше прогуляться.

— опять же практика показывает, что еще будут сегодня простые понятные моменты, где будут давать легкие деньги, почти без риска, особенно если еще первая половина дня. Так же во время «тильта» мозг соображает хуже, так как «тильт» — это отсутствие осознанности и внимательности. И в таком состоянии вероятность сделать хорошую сделку равносильно подбрасыванию монеты.

3. Заходить в позицию только лимитированной заявкой выставляя ее либо лучшей, либо рядом с крупным объемом.

— в случае ошибочного определения направления рынка, лось будет больше обычного на величину спреда.

4. Торговать «мусор» только когда в нем движуха и объемы.

— мусор – северсталь, урка, сургут. Если нет подпорки, хрен выйдешь красиво или по стопу.

5. Использовать стопы в терминале, каким бы умным ты ни был.

— в случае выноса бумаги стоп в терминале не будет впадать в панику, и всегда закроет позу. Исключает сразу половину психологического фактора: «тильт», надежду, удивление, замедленную реакцию, дрожащие руки.

6. Зашел в позицию – не суетись. Поставил стоп, и сиди жди. Даже если кажется что ошибся. Кажется – это еще не повод. Сейчас отстопит – в следующий раз, проявив эту же усидчивость, возьмешь хороший профит.

— опыт показывает, что правило работает всегда, только при входе крупным в два-три раза сайзом всегда хочется выйти побыстрей. Поэтому нужно развивать усидчивость и дисциплину. Мужик ты или слабак?

7. Торговать только те моменты, которые понятны и легки, и те, что чем-то обоснованы: пробои, отскоки от уровней, четкая корреляция с поводырями.

— торговля от скуки, от того что надо что то делать уже неправильна сама по себе. Это равносильно тому, что зайти в позицию лишь только потому, что было нечем себя занять, а не потому что появились сигналы.

8. Прежде чем подключать дополнительный объем приготовь подушку в виде заранее полученной прибыли. Лучше рисковать сегодняшней прибылью, чем собственным портфелем.

9. Как бы не бегала бумага, какие бы не были в ней объемы – торгуй только те бумаги, которые дают зарабатывать.

— бывает что бумага просто увлекает легкостью зайти в позу на весь сайз, а также и выйти из нее, получать на ней прибыль не получается. Равносильно игре казино. С точки зрения психологии – это попытка пойти по легкому пути, получить все сразу, инфантильность .

10. Покупать только на белых свечах, шортить только на черных.

-ловля разворота в 90% случаев заканчивается лосем, и часто превышающим стоп в несколько раз.

11. Останавливаться и не торговать при достижении максимально разрешенного лоса, который определяется как убыток за день, после достижения которого редко удавалось выйти в ноль.

— чем больше лось, тем сложнее психологически его принять, и тем ниже внимательность, половина мыслей о том как бы не поймать еще большего лося. Поэтому проще не бороться с собой, а остановиться и не торговать.

12. Понижай объемы, когда начинаешь сливать.

— опять же психологический фактор. Когда теряешь деньги или уже зафиксированный профит, просыпается обида, чувство потери собственности и желание вернуть «свое» и внимательность снижается, и качество сделки тоже. Снижение объема понижает влияние психологического фактора и позволяет сохранять внимательность.

13. Торгуй только ту бумагу, в которой пошло движение.

— если пошел газпром, а роснефть еще стоит, то не стоит сразу кидаться в роснефть, есть вероятность, что она вообще пойдет в другую сторону. Здесь такой психологический фактор как жадность, взять на халяву пока еще есть возможность.

14. Зашел в позицию, закрой уши.

— если зашел в позицию, а кто то вдруг говорит что «движение закончилось, или вот теперь то будет отскок», то это рождает сомнения и страх. Правило 6.

15. Никогда не доливайся. Это попытка доказать что ты самый умный и не можешь ошибаться. Эго точно не разбирается в торговле.

— когда вошел в позу, а тут произошел вынос против тебя, нужно крыться, а не доливаться, так как это означает, что ты ошибся точкой входа.

16. Фиксируй убыток моментально, профит частями.

— или модернизированное правило «давай прибылям расти, а убытки обрубай на корню». Когда держишь лося, просыпается чувство потери, а реакция и внимательность снижается. Когда видишь профит, просыпается жадность, снизить которую очень трудно, особенно когда профит по сделке уже превышает средний плюс, или плюсовая сделка идет после серии минусов. Закрываясь частично, мы снижаем чувство страха и жадности, параллельно давая возможность, вырасти плюсу.

17. Скрой графу прибыль.

-акцент в торговле должен быть на красивой сделке, которая принесет радость и удовлетворение от взятых в плюс пунктов на 1 акцию. А прибыль – это результат, цель научиться делать качественные сделки. К тому же когда минус на экране близкий в дневному стопу, он постоянно давит на мозг, напоминая что ошибаться нельзя, и это рождает страх, и мешает адекватно принимать решения и быть максимально внимательным. (у меня в экселе считаются автоматом результаты по сделкам отдельно)

18. Увеличивай свой средний плюс по отношению к среднему минусу.

-мат ожидание результата должно быть всегда положительным.

19. Убыток часть стратегии.

— пока минус рождает в тебе страх и разочарование, невозможно быть максимально адекватным. Результат складывается из нескольких сделок, не из одной.

20. Утром жди немцев, вечером новостей и америкосов. А в середине дня послеобеденный здоровый сон.

— практика показывает, что легко заработанный в начале дня профит, в середине дня превращается в легко полученный лось.

21. Прежде чем войти в позицию, последи за стаканом хотя бы 5 минут.

-это относиться к сделкам с бухты-барахты: что то дёрнулось, что то увидел, в итоге лось.

Теперь когда правила публично объявлены, полагаю что качество моей торговли улучшиться, и желаемый результат в 1-2% к депо в день будет достигнут!

Жить по правилам - хорошо

- 26 мая 2011, 19:19

- |

… По крайней мере, если ты вдруг потерял бабло, то не чувствуешь себя таким мудаком, потому что деньги потеряны по правилам.

Почему я сегодня потерял много денег?

В такие дни, когда пилит, а ты тильтуешь, тебя сильно откидывает назад.

Значит нужны незыблемые правила, исключающие такие дни.

Какие правила тут наиболее логичны?

Почему я сегодня потерял много денег?

- совершил много сделок

- в том числе, тупо отыгрываясь

В такие дни, когда пилит, а ты тильтуешь, тебя сильно откидывает назад.

Значит нужны незыблемые правила, исключающие такие дни.

Какие правила тут наиболее логичны?

- После двух убыточных сделок за день я закрываю терминал до конца дня и просто уже в него не смотрю. Я не просто не торгую. А именно закрываю терминал.

Пять психологических ошибок частного трейдера

- 25 мая 2011, 12:08

- |

Желание отыграться, стадное чувство и другие человеческие свойства, мешающие зарабатывать на бирже

Эмоции разрушают рынок, говорят профессиональные инвесторы. Их секрет в том, что они пытаются оставаться рациональными даже в критических ситуациях. Это непросто. Решения на фондовом рынке приходится принимать в условиях ограниченного времени и недостатка информации, постоянно оценивая отношение риска и возможной доходности.

В стрессовых ситуациях люди действуют инстинктивно. «Как живые организмы, мы прежде всего нацелены на выживание, а не на максимизацию богатства», — так один из исследователей поведенческих финансов, Мартин Севелл из Кембриджского университета, объясняет причины психологических ошибок инвесторов. Избежать их непросто, как непросто изменить психологию человека. Но осознание того, как мы принимаем решения и почему ошибаемся, — первый шаг на пути к успеху.

Неприятие потерь

Авторы самых известных работ в области поведенческих финансов нобелевский лауреат Даниэль Канеман и его коллега Амос Тверски одними из первых описали эффект неприятия потерь, согласно которому проигрыши оказывают значительно большее влияние на механизм принятия решений, чем выигрыши.

Именно этим эффектом определяется желание инвесторов быстро закрыть убыточные позиции — продать дешево, когда рынок уже упал, и как можно быстрее отыграть потерянные деньги. При этом переживание из-за проигрыша толкает инвестора на неоправданный риск. Неприятие потерь — следствие предрасположенности человека к сохранению комфортного состояния. Этот эффект также называют «неприятие негативного изменения статус-кво».

Консервативное мышление

Люди, как правило, слишком слабо откликаются на информацию, которая должна заставить их изменить свое мнение о той или иной ценной бумаге. Бывает, инвесторы не реагируют на появление сигналов о покупке или продаже акций, упуская возможность выгодной сделки. Аналитики и инвесторы слабо воспринимают важные изменения, предвещающие смену тенденции. Мало кто смог предказать финансовый кризис 2008 года, хотя проблемы с высокорискованными ипотечными кредитами в Америке начались еще в 2006–2007 годах.

Частный трейдер Александр Миланич, еще в 1990-х исследовавший психологию инвесторов, говорит, что люди не готовы принимать быстрые изменения. «Сначала мы держим позицию, рассчитывая на возврат цен, затем не хотим продавать с большим убытком и в конце концов закрываем сделку еще ниже, когда цены достигли дна», — описывает он классическую ошибку. Миланич видит решение проблемы в самодисциплине и обязательном использовании стоп-заявок, позволяющих ограничить убытки.

Излишняя самоуверенность

Психологи утверждают, что человеку свойственно так называемое избирательное мышление — желание верить информации, подтверждающей его собственную точку зрения. Кроме того, люди часто приписывают успешные результаты собственному мастерству, а в потерях винят неудачное стечение обстоятельств. Инвесторы, как и все люди, переоценивают свои знания, возможность контролировать действительность, способность предсказывать будущее и недооценивают риски.

Профессор финансов бизнес-школы Хааса при Калифорнийском университете в Беркли Терренс Один в своей работе «Do investors trade too much?», опубликованной в 1999 году, пришел к выводу, что излишняя самоуверенность является причиной высоких объемов торгов на спекулятивных рынках. Большинство трейдеров верит, что их аналитические способности выше средних и благодаря этому они генерируют блестящие инвестиционные идеи. Это заблуждение мотивирует их заключать сделки чаще, чем требуется для получения сравнимой доходности.

Частный инвестор Сергей Дворцов рассказывает, что в 2007 году начал вести блог, посвященный инвестициям, и давать советы начинающим трейдерам. «Я заметил, что результаты торговли стали хуже. Когда учишь других, становишься слишком уверенным в себе, рынок наказывает тебя за пренебрежение», — говорит Дворцов.

«Ошибка игрока»

Инвесторы не зря сравнивают биржу с казино. Азартный игрок, проигрывая, не встает из-за игорного стола в надежде отыграться. Он верит, что вероятность выигрыша растет с каждой проигранной ставкой. Этот феномен, получивший название ошибки игрока, распространен и среди инвесторов.

Пионеры теории поведенческих финансов Херш Шифрин и Мейер Статман в 1985 году показали, что инвесторы интуитивно неправильно оценивают вероятность повторения случайных результатов — слишком долго держат убыточные позиции, надеясь на возврат цен, и слишком быстро закрывают прибыльные, опасаясь, что движение закончится.

Утверждение, что рынок не может падать на протяжении многих сессий, подряд является несостоятельным. Краткосрочные изменения цен акций в большинстве являются случайным процессом, отмечает аналитик и автор нескольких книг по поведенческим финансам Джеймс Монтьер в своей статье Global equity strategy, gamblers fallacy. Выпадение «решки» не становится более вероятным после череды «орлов», у монеты нет памяти — точно так же шансы на успех не возрастают после череды неудач.

Эффект толпы

Влияние новостей на рынок часто является отложенным. Ранее недооцененные события могут стать значимыми после появления дополнительной информации. Это явление получило название информационных каскадов. По мнению американского экономиста, автора популярных книг по поведенческой экономике Роберта Шиллера, информационные каскады являются причиной стадного поведения инвесторов — готовности подчинить собственные идеи влиянию толпы.

В этом случае трейдеры, общаясь, например, на специализированных форумах, принимают решения, учитывая действия других участников торгов. Принимая мнение большинства, человек чувствует себя менее уязвимым, неосознанно перекладывая часть риска на группу. Участник группы недооценивает риски (становится самоуверенным) и медленнее меняет предпочтения, что приводит к консервативному мышлению.

Частный трейдер Сергей Дворцов и портфельный управляющий «Финама» Сергей Белов сходятся во мнении, что информационный шум, создаваемый телевидением, чатами, форумами и социальными сетями, сильно мешает торговле. Белов отмечает, что, поддавшись влиянию других, инвестор утрачивает индивидуальность и его методика принятия решений становится набором случайных действий.

Эмоции разрушают рынок, говорят профессиональные инвесторы. Их секрет в том, что они пытаются оставаться рациональными даже в критических ситуациях. Это непросто. Решения на фондовом рынке приходится принимать в условиях ограниченного времени и недостатка информации, постоянно оценивая отношение риска и возможной доходности.

В стрессовых ситуациях люди действуют инстинктивно. «Как живые организмы, мы прежде всего нацелены на выживание, а не на максимизацию богатства», — так один из исследователей поведенческих финансов, Мартин Севелл из Кембриджского университета, объясняет причины психологических ошибок инвесторов. Избежать их непросто, как непросто изменить психологию человека. Но осознание того, как мы принимаем решения и почему ошибаемся, — первый шаг на пути к успеху.

Неприятие потерь

Авторы самых известных работ в области поведенческих финансов нобелевский лауреат Даниэль Канеман и его коллега Амос Тверски одними из первых описали эффект неприятия потерь, согласно которому проигрыши оказывают значительно большее влияние на механизм принятия решений, чем выигрыши.

Именно этим эффектом определяется желание инвесторов быстро закрыть убыточные позиции — продать дешево, когда рынок уже упал, и как можно быстрее отыграть потерянные деньги. При этом переживание из-за проигрыша толкает инвестора на неоправданный риск. Неприятие потерь — следствие предрасположенности человека к сохранению комфортного состояния. Этот эффект также называют «неприятие негативного изменения статус-кво».

Консервативное мышление

Люди, как правило, слишком слабо откликаются на информацию, которая должна заставить их изменить свое мнение о той или иной ценной бумаге. Бывает, инвесторы не реагируют на появление сигналов о покупке или продаже акций, упуская возможность выгодной сделки. Аналитики и инвесторы слабо воспринимают важные изменения, предвещающие смену тенденции. Мало кто смог предказать финансовый кризис 2008 года, хотя проблемы с высокорискованными ипотечными кредитами в Америке начались еще в 2006–2007 годах.

Частный трейдер Александр Миланич, еще в 1990-х исследовавший психологию инвесторов, говорит, что люди не готовы принимать быстрые изменения. «Сначала мы держим позицию, рассчитывая на возврат цен, затем не хотим продавать с большим убытком и в конце концов закрываем сделку еще ниже, когда цены достигли дна», — описывает он классическую ошибку. Миланич видит решение проблемы в самодисциплине и обязательном использовании стоп-заявок, позволяющих ограничить убытки.

Излишняя самоуверенность

Психологи утверждают, что человеку свойственно так называемое избирательное мышление — желание верить информации, подтверждающей его собственную точку зрения. Кроме того, люди часто приписывают успешные результаты собственному мастерству, а в потерях винят неудачное стечение обстоятельств. Инвесторы, как и все люди, переоценивают свои знания, возможность контролировать действительность, способность предсказывать будущее и недооценивают риски.

Профессор финансов бизнес-школы Хааса при Калифорнийском университете в Беркли Терренс Один в своей работе «Do investors trade too much?», опубликованной в 1999 году, пришел к выводу, что излишняя самоуверенность является причиной высоких объемов торгов на спекулятивных рынках. Большинство трейдеров верит, что их аналитические способности выше средних и благодаря этому они генерируют блестящие инвестиционные идеи. Это заблуждение мотивирует их заключать сделки чаще, чем требуется для получения сравнимой доходности.

Частный инвестор Сергей Дворцов рассказывает, что в 2007 году начал вести блог, посвященный инвестициям, и давать советы начинающим трейдерам. «Я заметил, что результаты торговли стали хуже. Когда учишь других, становишься слишком уверенным в себе, рынок наказывает тебя за пренебрежение», — говорит Дворцов.

«Ошибка игрока»

Инвесторы не зря сравнивают биржу с казино. Азартный игрок, проигрывая, не встает из-за игорного стола в надежде отыграться. Он верит, что вероятность выигрыша растет с каждой проигранной ставкой. Этот феномен, получивший название ошибки игрока, распространен и среди инвесторов.

Пионеры теории поведенческих финансов Херш Шифрин и Мейер Статман в 1985 году показали, что инвесторы интуитивно неправильно оценивают вероятность повторения случайных результатов — слишком долго держат убыточные позиции, надеясь на возврат цен, и слишком быстро закрывают прибыльные, опасаясь, что движение закончится.

Утверждение, что рынок не может падать на протяжении многих сессий, подряд является несостоятельным. Краткосрочные изменения цен акций в большинстве являются случайным процессом, отмечает аналитик и автор нескольких книг по поведенческим финансам Джеймс Монтьер в своей статье Global equity strategy, gamblers fallacy. Выпадение «решки» не становится более вероятным после череды «орлов», у монеты нет памяти — точно так же шансы на успех не возрастают после череды неудач.

Эффект толпы

Влияние новостей на рынок часто является отложенным. Ранее недооцененные события могут стать значимыми после появления дополнительной информации. Это явление получило название информационных каскадов. По мнению американского экономиста, автора популярных книг по поведенческой экономике Роберта Шиллера, информационные каскады являются причиной стадного поведения инвесторов — готовности подчинить собственные идеи влиянию толпы.

В этом случае трейдеры, общаясь, например, на специализированных форумах, принимают решения, учитывая действия других участников торгов. Принимая мнение большинства, человек чувствует себя менее уязвимым, неосознанно перекладывая часть риска на группу. Участник группы недооценивает риски (становится самоуверенным) и медленнее меняет предпочтения, что приводит к консервативному мышлению.

Частный трейдер Сергей Дворцов и портфельный управляющий «Финама» Сергей Белов сходятся во мнении, что информационный шум, создаваемый телевидением, чатами, форумами и социальными сетями, сильно мешает торговле. Белов отмечает, что, поддавшись влиянию других, инвестор утрачивает индивидуальность и его методика принятия решений становится набором случайных действий.

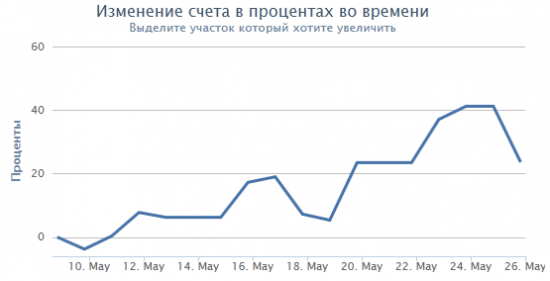

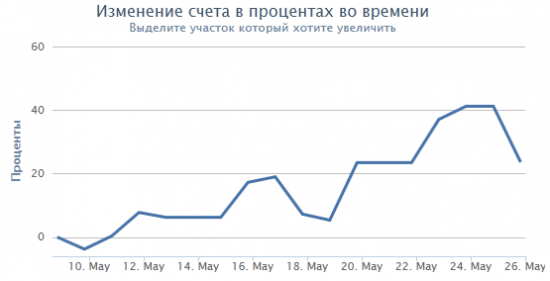

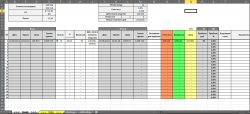

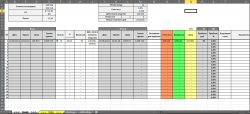

Мой журнал сделок: подробное описание

- 23 мая 2011, 02:16

- |

Заметил интерес к способам ведения журнала сделок, решил написать подробную инструкцию к своему журналу сделок. Скажу сразу, сам скелет стырил у Резвякова, но я его весь перелопатил, немного оптимизировал способ заполнения, ну и на мой взгляд, сделал немного удобней!

Надеюсь новичкам такая тема пригодится, т.к. сам очень долго парился по поводу ведения журнала сделок!

Итак, внешний вид:

( Читать дальше )

Надеюсь новичкам такая тема пригодится, т.к. сам очень долго парился по поводу ведения журнала сделок!

Итак, внешний вид:

( Читать дальше )

Принцип Паретто и Ливермора при заключении сделок

- 18 мая 2011, 17:27

- |

Решил немного написать в помощь новичку, возможно и кому-то станет полезным. Почему-то много пишется про технический и фундаментальный анализ, но возможным способам заключения сделок уделяется очень мало внимания. Решил немного описать свой способ заключения сделок, как являющийся приемлемым для меня, возможно, подойдёт кому-то.

Все пытаются или считают себя успешными трейдерами, и часто входят целыми объёмами с одной точки. Как практика показывает, это является большой ошибкой. Почему? Человек, как существо чувствующее, подвержен психическому воздействию и панике. В борьбе за “наживой” он делает большинство ошибок, и находит их лишь после последующего анализа сделок. Давным-давно, когда играл в казино “Максим” научился одному прекрасному свойству – умению ждать, так как рулетка – игра с отрицательным мат. ожиданием. В Библии высказыванием из Екклесиаст, попадают прямо в точку: время разбрасывать камни, и

( Читать дальше )

Все пытаются или считают себя успешными трейдерами, и часто входят целыми объёмами с одной точки. Как практика показывает, это является большой ошибкой. Почему? Человек, как существо чувствующее, подвержен психическому воздействию и панике. В борьбе за “наживой” он делает большинство ошибок, и находит их лишь после последующего анализа сделок. Давным-давно, когда играл в казино “Максим” научился одному прекрасному свойству – умению ждать, так как рулетка – игра с отрицательным мат. ожиданием. В Библии высказыванием из Екклесиаст, попадают прямо в точку: время разбрасывать камни, и

( Читать дальше )

Как сделать свой трейдинг бизнесом

- 05 апреля 2011, 16:25

- |

«Трейдинг — это не игра, трейдинг — это бизнес». С этим постулатом согласно большинство профессиональных трейдеров. Но чтобы эта фраза не оставалась просто красивой фразой, необходимо раскрыть детали этого утверждения, нужно не только думать, что, торгуя, ты занимаешься бизнесом, необходимо всю свою деятельность выстраивать соответствующим образом. В этом посте я постараюсь описать свое понимание этого выражения и какие действия в связи с этим совершаю.

Я уже говорил, трейдинг по своей структуре напоминает ритейлерский бизнес. Разница только в том, что ритейлер покупает и продает в разным местах пространства, обеспечивая баланс спроса и предложения, а трейдер покупает и продает в разных местах времени, так же обеспечивая этот баланс. Поэтому в своих сравнениях я буду приводить именно этот вид бизнеса.

Итак, чтобы Ваш трейдинг стал бизнесом...

У вас должен быть бизнес-план.

Без этого документа не возможно представить бизнес. Он должен быть обязательно прописан на бумаге, быть часто перечитываемым и редко корректируемым. Он должен содержать в себе полное описание устройства вашего бизнеса.

Основные разделы:

( Читать дальше )

Я уже говорил, трейдинг по своей структуре напоминает ритейлерский бизнес. Разница только в том, что ритейлер покупает и продает в разным местах пространства, обеспечивая баланс спроса и предложения, а трейдер покупает и продает в разных местах времени, так же обеспечивая этот баланс. Поэтому в своих сравнениях я буду приводить именно этот вид бизнеса.

Итак, чтобы Ваш трейдинг стал бизнесом...

У вас должен быть бизнес-план.

Без этого документа не возможно представить бизнес. Он должен быть обязательно прописан на бумаге, быть часто перечитываемым и редко корректируемым. Он должен содержать в себе полное описание устройства вашего бизнеса.

Основные разделы:

- Основные положения: миссия, цель, род деятельности, способы достижения цели...

- Организация, управление, персонал: как организована деятельность (где, когда итд), количество штатных единиц (даже если все их занимаете Вы) и их оклад, программы развития персонала, ступени развития бизнеса

- Финансовая информация: самая главная часть. Здесь собрана информация об основном капитале, единичных расходах (техника, программное обеспечение), постоянных расходах (аренда, зарплата персонала, интернет, телефон итп), резервах, правилах их формирования и использования (резервов должно хватить как минимум на полгода обеспечения постоянных расходов), планируемой прибыли, проработанных сценариях возможного развития событий (оптимистичный, базовый, пессимистичный).

- Торговая стратегия: ну тут понятно.

Описание того как правильно составить бизнес-план не входит в рамки данного поста, для этого необходима отдельная статья (если интересно, могу написать). Но думаю, сейчас не должно возникнуть проблем при составлении бизнес-плана. Интернет переполнен руководствами как его правильно составить. Однако большинство подобных статей — это сокращенный материал книг Ван Тарпа «Трейдинг- ваш путь к финансовой независимости» и особенно «СуперТрейдер».

( Читать дальше )

Опционы и женщины

- 03 апреля 2011, 17:10

- |

Опционы, как и фьючерсы являются инструментами рынка, главное отличие между ними то, что

1) Фьючерс в своей основе имеет мужское начало и очевидную фаллическую структуру (см.«погонять вечером фьючерс туда-сюда» и т.д.)

2)опционы — это чисто женские производные («право, но не обязательство на куплю или продажу» — типично женский бред)

Как и женщины, опционы всегда имеют отношение к какому-нибудь фьючерсу. Причем опционам кажется, что они такие разные ( путы, коллы) но по своей сути представляют собой одно и то же, причем добавляя им или убавляя от них фьючерс(см п.1), можно синтетическим путем превратить пут в колл и наоборот, т.е. в конечном счете всё зависит от количества фьючерса

Опционы по своему материальному положению разделяются от «глубоко в деньгах» до «глубоко без денег». Причем такая важная характеристика, как «дельта опциона» указывает сколько в каждом опционе фьючерса(т.е. сколько в каждой бабе мужика). У опционов «глубоко в деньгах» дельта стремится к единице ( т.е. женщина «глубоко в деньгах» — это почти мужик), опционы же «глубоко без денег» обладают только небольшой временной стоимостью, дельта у них стремится к нулю, они недороги в использовании, но и особых надежд на них возлагать не нужно — «поматросил и бросил». Опцион «около денег» имеет дельту = 0,5 — т.е. это наполовину мужик, наполовину баба и поэтому с таким зверем нужно быть особенно осторожным.

( Читать дальше )

1) Фьючерс в своей основе имеет мужское начало и очевидную фаллическую структуру (см.«погонять вечером фьючерс туда-сюда» и т.д.)

2)опционы — это чисто женские производные («право, но не обязательство на куплю или продажу» — типично женский бред)

Как и женщины, опционы всегда имеют отношение к какому-нибудь фьючерсу. Причем опционам кажется, что они такие разные ( путы, коллы) но по своей сути представляют собой одно и то же, причем добавляя им или убавляя от них фьючерс(см п.1), можно синтетическим путем превратить пут в колл и наоборот, т.е. в конечном счете всё зависит от количества фьючерса

Опционы по своему материальному положению разделяются от «глубоко в деньгах» до «глубоко без денег». Причем такая важная характеристика, как «дельта опциона» указывает сколько в каждом опционе фьючерса(т.е. сколько в каждой бабе мужика). У опционов «глубоко в деньгах» дельта стремится к единице ( т.е. женщина «глубоко в деньгах» — это почти мужик), опционы же «глубоко без денег» обладают только небольшой временной стоимостью, дельта у них стремится к нулю, они недороги в использовании, но и особых надежд на них возлагать не нужно — «поматросил и бросил». Опцион «около денег» имеет дельту = 0,5 — т.е. это наполовину мужик, наполовину баба и поэтому с таким зверем нужно быть особенно осторожным.

( Читать дальше )

Риск-менеджмент+волатильность - всем известный инструмент, не теряющий актуальность со временем.

- 28 февраля 2011, 16:59

- |

Большинство трейдеров пытаются найти так называемый грааль на графике цены. Истинный грааль находится совсем в другом месте. Дело в том, что практически для любой торговой системы есть рынок, на котором она заработает огромные проценты. Что нужно трейдеру? Лишь дожить до того периода, в который его система сделает деньги. К сожалению, многие капиталы так и не доживают до этого периода. Есть ещё одна серьезная причина, почему риск-менеджмент не в почете. «Математика управления капиталом» Ральфа Винса куда сложнее в понимании, чем любая книга по тех. анализу. Да и вообще, среди трейдеров алхимия до сих пор остается в намного большем почете, чем теория вероятностей и статистика.

По сути, все торговые системы и методы можно разделить на два типа.

Во-первых, в каждой сделке вы потеряете точно известную сумму, вне зависимости от временного масштаба и инструмента, которым вы торгуете, во-вторых, если у вас трендовая система, а на рынке боковик, вовремя уменьшенный размер позиции поможет вам дождаться жизненно-необходимого тренда, который вытащит Ваш депозит на новые высоты.

( Читать дальше )

По сути, все торговые системы и методы можно разделить на два типа.

- Первый — системы работающие на отбой от уровня, экстремума и т.д.

- второй-трендовые системы или системы работающие на пробой и безоткатные движения.

Во-первых, в каждой сделке вы потеряете точно известную сумму, вне зависимости от временного масштаба и инструмента, которым вы торгуете, во-вторых, если у вас трендовая система, а на рынке боковик, вовремя уменьшенный размер позиции поможет вам дождаться жизненно-необходимого тренда, который вытащит Ваш депозит на новые высоты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал