Избранное трейдера Oleg

❤ СИЛА karpov72_итоги марта 2023_+900 тысяч за месяц

- 01 апреля 2023, 01:06

- |

Совершенно случайным образом невероятная получена прибыль: 895 тысяч рублей за март.

Как жаль, что результат совершенно случаен, а не есть плод моей заслуги. Просто рынок был шикарнейший и он раздавал подарки.

Подробнее по цифрам на счетах на конец месяцев:

31.12.22: 3 188 535 ( 25 793 -С, 1 310 817 -И, 1 851 925 -Л)

31.01.23: 3 764 198 ( 40 003 -С, 1 347 783 -И, 2 376 412 -Л)

28.02.23: 4 065 463 ( 48 384 -С, 1 380 292 -И, 2 636 787 -Л)

31.03.23: 4 960 985 ( 63 509 -С, 1 570 125 -И, 3 327 351 -Л)

Изменения к началу года: +1 772 450 рублей

Изменения за март: +895 522 рублей

Таким образом, снова как это было и за февраль и январь, получилось невероятное везение.

Да вы сами всё видели, какой мощный рост Сбербанка был, как росли неликвиды, из которых мною на акции ОВК была взята самая большая доля прибыли.

Просто меня по ОВК обида взяла. Дело в том, что в прошлый раз перед новым годом продал перед самым ростом и потом кусал локти, что выросло без меня.

( Читать дальше )

- комментировать

- 4.8К | ★3

- Комментарии ( 126 )

Как лопнул ипотечный пузырь в США 2007 – 2008 г. по материалам книги Рея Далио, часть №1. История повторяется?

- 17 марта 2023, 13:50

- |

В первой серии мы разобрали, как образовался ипотечный пузырь. Ознакомиться можно по ссылке.

Теперь разберём, как этот пузырь лопнул и какие последствия за этим последовали.

Лето 2007 года

Экономический рост был устойчивым, рынок ценных бумаг достиг новых исторических высот.

Перед ФРС стояла дилемма, проводить ли ужесточение ДКП (повышать процентную ставку) для борьбы с инфляцией или стимулировать экономику из-за первых проблем на рынке недвижимости.

Продажи новых домов продолжали снижаться.

Всё больше заёмщиков пропускали выплаты по ипотечным платежам.

В начале августа 2007 года ипотечный рынок стал рушиться.

Банк BNP Paribas, крупнейший во Франции 9 августа заморозил инвестиции на сумму 2,2 млрд долларов в трёх своих фондах, поскольку его позиции в американских ипотечных кредитах привели к убыткам.

Банки Европы с большой осторожностью стали кредитовать друг друга, что вынудило Европейский центральный банк (ЕЦБ) залить в систему 156 млрд евро для поддержания ликвидности.

( Читать дальше )

про ВПК США и среднестатистического Джо.

- 16 марта 2023, 19:05

- |

Микропредистория:

В начале 20-го века в США не было регулярной военной промышленности. Во времена конфликтов и воин, гражданские производства вставали на военные рельсы, например Ford выполнял военный государственный заказ. Идея была в том, что когда конфликт будет разрешён — нет нужды в узкоспециализированной военной машине, нужно развивать гражданскую отрасль. Ближе к середине 20-го века, когда Германия полностью превратилась в военную-фабрику, тем же путём были вынуждены пойти и в США — создав регулярную военную-промышленность, целью которой было(за редким исключением) лишь разрабатывать и производить оружие, системы вооружения, снаряды, технику.

Когда кончилась вторая мировая война, когда появилось ЯО, средства сдерживания и горячие континенты превратились в точки, ВПК никуда не делся, ему нужна была подпитка в виде огня, пороха, крови…

Влияние оружейников простиралось до самых высоких кабинетов и в какой-то момент государство стало работать на ВПК, а не наоборот, осыпая тех государственными контрактами, основу которых составляли зреющие и вялотекущие конфликты во всём мире, со времён второй мировой США были участниками нескольких десятков военных интервенций.

( Читать дальше )

Хорошая книга для мужчин.

- 27 февраля 2023, 13:50

- |

Славные парни страдают зависимостями. Зависимое поведение служит для снятия стресса, улучшения настроения или подавления боли. Все, что славные парни держат внутри, должно находить выход. Наиболее частая зависимость славных парней — зацикленность на сексе.

У славных парней есть проблемы с сексуальностью. Хотя большинство из них не признаются в проблемах, связанных с сексом, автор книги еще не встретил ни одного, кто был бы полностью удовлетворен своей сексуальной жизнью, не имел дисфункций (проблемы с возникновением или поддержанием эрекции, быстрой эякуляцией) или не искал других решений (через измены, проституцию, порнографию, одержимость мастурбацией и т.д.).

Эта книга рассказывает славным парням, как перестать искать одобрения окружающих и начать получать желаемое в любви и жизни. «Хватит быть славным парнем!» предлагает проверенный способ помощи безвольным и услужливым мужчинам.

( Читать дальше )

5 лучших свинг трейд стратегий

- 16 февраля 2023, 19:04

- |

1. Стратегия импульс после пробоя

Одна из моих любых стратегий, о ней не раз уже писал в своем блоге на смарт-лабе. Есть у меня ряд инструментов по данной стратегии, на которых запущен робот. Так же торгую ее руками, когда на рынке есть волатильность. Я не верю в большинство методов технического анализа, но в данной стратегии есть логическая фундаментальная подоплека. Основное преимущество тут заключается в том, что под и над локальными максимумами и минимумами находится большое количество стоп ордеров, при срабатывании, которых происходит краткосрочный импульс, это дает неплохое преимущество входа в сделку стоп ордером в сторону пробоя с минимальным — близким стопом. А при хорошем импульсе, стоп можно быстро перенести в безубыток. Вторым важным фактором является объем. Истинные пробои с перспективой продолжения роста цены происходят на больших объемах. Кстати сейчас очень удобно смотреть пробои и объемы в торговом терминале

( Читать дальше )

Как приручить удачу? Чудеса в жизни человека - Случайность и вероятность, ошибки мышления

- 16 февраля 2023, 16:44

- |

Такой случай был в Нью-Джерси – Эвелин Адамс за четыре месяца выиграла два многомиллионных джекпота – суммарно больше чем на 5 000 000 $ в 1985 – 1986 годах.

Подумайте только, для конкретного человека и для кого-то среди всех людей шанс отличается на примерно 12 порядков, при том, что за всю историю на земле было рождено порядка 100 миллиардов человек всего лишь.

( Читать дальше )

О лотереях. Главный принцип успешного инвестирования

- 09 февраля 2023, 17:48

- |

Главный принцип успешного инвестирования – выбор стратегии с положительным матожиданием.

Математическое ожидание — понятие в теории вероятностей, означающее среднее (взвешенное по вероятностям возможных значений) значение случайной величины.

Или по-другому, то матожидание — средний результат, полученный перемножением различных исходов на вероятности их наступления.

Пример: разыгрывается лотерея с суперпризом. Цена билета 100 рублей. Вероятность выиграть 50 рублей – 10%, вероятность выиграть 100 рублей – 6%, выиграть 200 рублей — 3% и выиграть суперприз в 5300рублей – 1%

Тогда матожидание выигрыша будет M=0,8*(-100)+0,1*(-50)+0,06*0+0,03*100+0,01*5200=-30р

Кстати, о лотереях мы сегодня и поговорим. Потому что практически все лотереи – это игры с отрицательным матожиданием. Понимая, как устроены лотереи, мы от противного поймем, как следует действовать на фондовом рынке.

На интуитивном уровне понятно, что лотереи устроены не для того, чтобы народ на них зарабатывал. Что, однако, не особо останавливает поток желающих испытать удачу. Правда, удачу они понимают ложно: на мой взгляд, удача уже улыбнулась тому человеку, который решил держаться подальше от лотерей (кстати, легко заметить, что чем ниже образовательный и имущественный уровень человека, тем больше он рассчитывает на фантомное счастье).

( Читать дальше )

О ценах и точках разворотов

- 31 января 2023, 17:31

- |

Начать эту часть я бы хотел с крылатой фразы Брюса Бэббока: «Прогнозировать цены невозможно, но чтобы зарабатывать, это и не нужно». Как человек, еще со времен обучения хорошо знакомый с понятием «статистического прогноза», я с этим выражением был не согласен. Почему? Потому что любая позиция на рынке является осознанным или неосознанным прогнозом знака будущего приращения цены и частично размера, так как комиссии и проскальзывание никто не отменял. Поэтому более корректным является выражение: «Точно прогнозировать цены невозможно, но для того, чтобы зарабатывать, это и не нужно».

Действительно, для заработка достаточно иметь эффективный статистический прогноз знака будущего приращения цены, т. е. такой, что при удачных прогнозах этого знака мы бы зарабатывали больше, чем теряли при ошибочных.

С точки зрения упомянутой в первой части кусочно-постоянной модели верен и частный случай утверждения Бэббока: «Прогнозировать точки смены знака среднего невозможно, но для того, чтобы зарабатывать, это и не нужно». Действительно, если отрезки постоянства среднего больше, либо равны 3-м, то прекрасно зарабатывается на прогнозе: «начавшаяся ранее тенденция в ценах – продолжится». А этот прогноз почти всегда ошибается в точках перелома ломанной, зато относительно точен во всех остальных точках.

( Читать дальше )

Новые рынки, новые возможности: Африка (Часть 1)

- 31 января 2023, 10:44

- |

Рынок Африки: ключевые тренды

Африка к югу от Сахары, где проживает более 1 миллиарда человек, половина из которых к 2050 году будет моложе 25 лет, представляет собой разнообразный континент, предлагающий человеческие и природные ресурсы, которые могут обеспечить инклюзивный рост и искоренить бедность в регионе. Обладая крупнейшей в мире зоной свободной торговли и рынком с населением 1,2 миллиарда человек, континент прокладывает совершенно новый путь развития, используя потенциал своих ресурсов и людей.

( Читать дальше )

Работает ли потолок цен на российскую нефть

- 31 января 2023, 09:22

- |

В это воскресение будет ровно 2 месяца с того момента, как страны Запада ввели потолок цен на российскую нефть.

Уже можно подвести первые итоги.

Разнее на Смартлабе уже была статья на эту тему.

Цитата из статьи:

Лично мне казалось, что вводить ценовой потолок — редкостная глупость. Реализовать такое просто невозможно. Но товарищи поверили в себя и решили, что задача им по плечу.

Пришло время проверять, сбылись ли прогнозы.

Содержание:

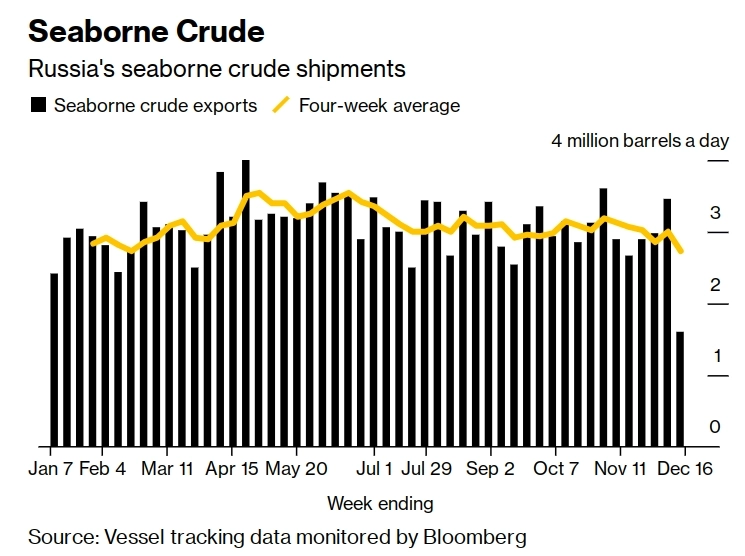

В декабре мы видели немало негативных для нашей страны новостей. Блумберг заявлял, что экспорт российской нефти резко сократился, а Минфин докладывал, что средняя стоимость на российскую нефть значительно ниже потолка.

Посмотрите, как драматично выглядел экспорт российской нефти в декабре по данным Блумберга:

Действительно, в моменте падение впечатляло и вселяло пессимизм.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал