Избранное трейдера boba

мега нефте гуру трейдеры, кто-нить сможет на этом заработать?

- 25 июня 2023, 21:11

- |

приходи и честно торгуй)

самый честный фьюч в мире!

spimex.com/markets/derivatives/products/description/cash_settled_basepoint_indexes.php

быть трейдером/инвестором и не хэджить бензин рф фьючом — значит быть пипсодрочером ммвб, а не инветором)

сам буду знать — когда подрасту по капиталу, может полезу в него

есть тут на смарте кто вообще хоть трогал это хотя бы одним пальчиком-лотиком?

- комментировать

- 260 | ★1

- Комментарии ( 4 )

За Батьку! За Шадрина! За Смартлаб!

- 24 июня 2023, 22:30

- |

только-только наш «разумный инвестор» вышел из комы февраля 22го, только-только начал опять учить жизни неразумных спекулей и бравировать графиками депозита..., и тут такая загогулина...

вижу со вчерашнего вечера не появлялся, искренне надеюсь, что не «вышел из окна»

и вообще сегодня в комментах забавно было наблюдать за метаморфозами «инвесторов»))

в какой-то момент уже доходило до требования «рассчитать всех по закрытию пятницы, чтобы шортисты не получили необоснованного обогащения»,

но к вечеру уже насмехались над «лохами купившими бакс на хаях»))

что день грядущий нам готовит?))

Тезисы Максима Орловского на конференции смартлаба

- 24 июня 2023, 14:43

- |

1. Сбер одна из самых дешевых бумаг на рынке! Потенциал в 20% — это мало, считает вырастут больше!

2. ВТБ после выплат по субордам и дивидендов по префам — то ВТБ стоит Р/Е -2, но тяжелая бумага!

3. ====

4. Алроса возможно выплатит низкие дивиденды за 1 полугодие 2023г. — ему не интересно!

5. По Сургутнефтегазу- При курсе 90 рублей за доллар на конец 2023г. — 13 рублей на акцию!

6. Лукойл держит! Так как дисконты в нефтепродуктах всего 10% и это хорошо!

7. Производственные издержки у нефтянников в мире -45-50 долларов, и при цене на нефть 70, то 20 баксов — это супер маржа!

8. Депозиты Сургута в баксах — не видит в этом проблемы!

9. Долю Газпрома в портфеле с октября 2022г. не увеличивал!

10. Себестоимость мировых компаний по производству СПГ — 100 долларов на 1000 м3! В США и РФ — самая низкая себестоимость!

11. Магнит то что показал отчеты — это позитив! Но слишком высокая цена выкупа у нерезидентов! Разумно было бы выкупить как можно больше (не 10%) и дешевле! И дивидендов не ждет, пока не разберется с нерезами! Справедливая стоимость Магнита — намного дороже 5500!

12. Полиметал еще научит инвесторов

13. Соллерс, фармсинтез — стоимость безумно дорого сейчас!

14. БСП — это слишком дорого! Не факт что прибыть в будущем будет такая же высокая, как в 2022г.

15. Мечел — сложная история, бинарная вещь!

16. Интересная компания Совкомфлот — и быстро стоимость фрахта не снизится! Р/Е- 2,5 и получаешь 50% на дивиденды!

17. Думает что НМТП заплатили 50% от чистой прибыли!

18. Металлурги — ситуация в этом году лучше, чем во 2 полугодии 2022г. И ждет роста внутреннего потребления в РФ продукции металлургов. Северсталь держит, но сейчас бы не покупал!

19. Мечел продал сейчас, набирал в сентябре 2022г. на просадке!

20. Длинные ОФЗ сейчас не покупает!

21. В еврооблигации Белоруси не заходил и не планирует!

22. ВТБ, Сбер, нефтяники, магнит, совкомфлот, Озон — ждет роста акций!

23. У Тинькофф в 2023г. ждет ниже фин. показателей, чем в 2022г.- сейчас дорого и не интересно!

24. 3 эшелон акций сейчас- лучше продать! Там много пузырей!

25. В ФСК Россети — не лезть! Есть много других компаний интересных!

26. ГМК пока сложно- так как платина снижается!

27. Ростелеком лучше взять чем МТС! Но обе мне не интересны! Дорог уже Ростелеком!

28. Есть риск, что с ростом цены на нефть — рубль может укрепиться до 75!

29. АФК Система — не интересно! Долг и расходы высокие!

30. ВК, Яндекс, МосБиржа, Золотодобытчики не интересно!

@smartlabnews

Миллион долларов или счастливая семейная жизнь?

- 23 июня 2023, 20:25

- |

Осознание это сделало мою жизнь намного спокойнее и приятнее. Как в деньгах я довольствуюсь малым но постоянным и надежным доходом от дивидендов, так и в личной жизни я больше не гонюсь за счастьем с одной единственной лучшей девушкой в мире. А скромно получаю свой месячный уровень потребления в сексе, ласке и любви. Как многие любят, вот очередная красотка, девственница(была;) 20 лет.

( Читать дальше )

Максим Орловский выступит на конференции смартлаба 24 июня. Какие вопросы ему задать?

- 23 июня 2023, 07:46

- |

Завтра в Питере конференция смартлаба.

Задавайте Максиму Орловскому вопросы!

http://conf.smart-lab.ru/

Автодор новое размещение

- 22 июня 2023, 17:12

- |

Ставка купона: 10-10,25%

Срок обращения: 3 года

Купонный период: 2 раза в год

Рейтинг: ruAA+Амортизация: да

Оферта: нет

Объём размещения: 20 млрд. рублей

Сбор поручений: до 23 июня

Дата размещения: 29 июня

Автодор — крупнейший в России оператор платных скоростных автомагистралей общей протяженностью более 2000 км. Компания является государственным заказчиком по проектированию, строительству и эксплуатации автомобильных дорог.

Размещение будет быстрое, компания крупная, федеральная, можно сравнить условно по надёжности с ОФЗ.

Компания постоянно получает субсидии от государства, имеет собственный источник дохода и федеральное значение. Складывая всё это можем спокойно вкладываться в компанию и не бояться.

Большая часть предыдущих выпусков имеют купоны до 10%, все выпуски с купоном более 10% растут в цене

.Итого: по поводу надёжности компании можно даже не говорить, ситуация схожая с ГТЛК. Для консервативных инвесторов, которых устраивает доходность- это прям находка. Компания также интересна спекулятивно.

( Читать дальше )

Облигации в юанях: стоит ли брать?

- 20 июня 2023, 20:25

- |

После введения валютных ограничения на популярные у нас в стране валюты, взоры инвесторов обратились на Восток. Сначала банки стали предлагать депозиты в юанях, затем подтянулись и эмитенты облигаций.

Есть ли смысл для частного инвестора приобретать юаневые облигации в портфель?

Облигации относятся к консервативным инвестициям с фиксированным доходом. Я предпочитаю брать их в портфель до погашения с нужным мне сроком. Так удобнее планировать денежные потоки, которые мне понадобятся в будущем. Соответственно, вопрос спекуляций на облигациях я не рассматриваю.

Для анализа разобьем все юаневые облигации на группы по сроку до погашения (дюрации). Облигаций в принципе на рынке пока не много, поэтому анализ получится несколько поверхностным, но улучшить его в текущей ситуации никак нельзя.

В каждой группе получилось по 4-5 бумаг, кроме группы долгосрочных облигаций, где представлены только две облигации Роснефти.

- Срок погашения от 1 до 2 лет, средняя доходность к погашению 4,75% годовых

( Читать дальше )

Как я потерял на бирже

- 19 июня 2023, 20:14

- |

ВЭБ и замещающие облигации - Ренессанс Капитал

- 19 июня 2023, 18:23

- |

В качестве причины такой позиции приводится исполнение банком прямых платежей держателям бумаг, «хранящихся в российских депозитариях», и небольшое число выпусков евробондов в обращении (по состоянию на конец 2024 года – срока действия указа 364 – у эмитента в обращении останется один бонд, ВЭБ-25, $1 млрд). Как и все госбанки, ВЭБ находится под действием блокирующих санкций США, его евробонды не рассчитываются во внешнем периметре.

Аргументация банка видится вполне дженериковой и может быть использована практически любым эмитентом еврооблигаций, делающим платежи держателям бумаг с правами, учитываемыми в российских депозитариях. Она также предполагает неготовность проводить выпуск ЗО «по переуступке прав требования» (по примеру ММК и Совкомфлота).Булгаков Алексей

«Ренессанс Капитал»

В случае одобрения правкомиссией заявки с такой аргументацией можно ожидать выставление подобных заявок от довольно большого количества эмитентов.

🏡Как купить недвижимость со скидкой в несколько миллионов рублей

- 17 июня 2023, 17:08

- |

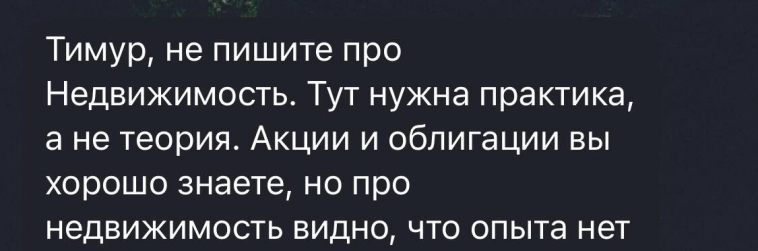

После пары постов про недвижимость где показывал, что облигации дают купонный доход в два раза больше чем аренда, что золото дорожает быстрей, что в обоих случаях со сдачей недвижимости в аренду больше головняка чем с золотом и/или облигациями.

Получил и в личку сообщения, и под постами на разных площадках, что это я от незнания и без опыта не могу на недвижимости нормально заработать, а только «вот эти вот 5-6% в год». А кто надо зарабатывает (было пару предложений вложиться). А если я напишу, что в недвижимость тоже инвестирую много лет, так это я всё придумал. Пруфов то нет.

Что ж, пора сорвать покровы, разберём один из моих кейсов инвестирования в недвижимость в Санкт-Петербурге и как можно купить недвижимость со скидкой и главное у кого

Покупаем у государства со скидкой

В насыщенным на события 2022 рынок недвижимости кидало из стороны в сторону. Сначала на объявлении спецоперации в Феврале, позже на объявление частичной мобилизации в Сентябре. И если в начале года многие хотели запрыгнуть в уходящий поезд и выкупали с рынка всё быстро. Тогда, если помните, курс $USDRUB штурмовал 120 рублей и многим недвижимость казалась отличным вариантом сохранить деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал