Избранное трейдера boba

Выступление Максима Орловского на конференции Смартлаба! Основные тезисы!

- 22 июня 2024, 14:02

- |

Максим Орловский выступил на конференции Смартлаба — основные тезисы выступления:

- Иногда нужно действовать очень быстро!

- Нужно рисковать, когда все дешево!

- 11,5 неплохие величины по юаню, но торопиться не надо! Сейчас валюту почти не трогаю! Были валютные бонды, но продал!

- Горизонт инвестирования не изменился, смотрю на 1 месяц вперед! Война — есть война, тебя жмут со всех сторон!

- Арктик спг-2 отложен на непонятно какое время! Новатэк сейчас — не совсем уверенная покупка! Очень важен Арктик СПГ-2!

- Юаневые бонды я бы не покупал сейчас, можно посмотреть на облигации хоум-кредит, альфа, ВТБ! Покупать под 5-6% не буду — мало!

- Объем продаж нерезидентов на бирже достаточно высок!

- Фондовый рынок позволяет победить инфляцию, опередить ее и сохранить свои деньги!

- Лучше возьму бонды Ростелекома, чем бонды МТС. МТС выдоен полностью!

- Ростелекома акции немного у меня есть!

- Цмт — такая себе компания, которая с инвесторами не особо общается- в них не воити не выйти!

- Сургутнефтегаз и Интер рао — отличные компании!

( Читать дальше )

- комментировать

- 7.5К | ★19

- Комментарии ( 45 )

Принципы инвестирования Максима Орловского

- 19 июня 2024, 10:52

- |

Пока готовлюсь к конфе, пересмотрел тут мое интервью с Максимом Орловским в октябре 2023, на предыдущей конференции смартлаба. Решил составить для вас полезный конспект:

Средняя годовая доходность личного инвестирования чуть больше 30% в долларах.

Принципы инвестиций:

- никаких долгов (плечей)

- спокойствие

- акции — всего лишь инструменты, без эмоций

- купить акции, если дешевы уже, либо дешевы относительно будущих перспектив

- быть хорошей компанией мало: меня не должен обманывать менеджмент, он должен делиться со мной деньгами

- редко участвую в IPO. Последнее было ЦИАН

- рынок может игнорировать кэш, P/E но никогда не можешь игнорировать дивидендный поток!

- оценка акций опирается на кучу условностей, которые предсказать невозможно

- зато если ты понимаешь, что Новатэк например через 2-3 года удвоит мощности, то на это нужно смотреть

- Лучший мультипликатор для меня — это P/E, где прибыль очищена от разовых (курсовых и прочих) доходов. Причем P/E текущего и будущего года

( Читать дальше )

ЦБ временно отменил утренние торги на Мосбирже

- 17 июня 2024, 16:31

- |

«Банк России принял решение не проводить торговые сессии до 9:50 (мск) на валютном рынке

и рынке драгоценных металлов,

а также на срочном рынке ПАО Московская Биржа с 14 июня 2024 года и до отмены этого решения»,

— говорится в телеграм-канале Центробанка.

Накануне, 13 июня,

регулятор впервые установил курс доллара и евро без торгов на бирже

— на основе банковских отчетов по результатам межбанковских конверсионных операций на внебиржевом рынке

по состоянию на 15:30 мск.

Это пришлось сделать, потому что Мосбиржа прекратила торги долларом и евро из-за введенных в отношении нее санкций США.

Дивидендные чемпионы.

- 17 июня 2024, 16:11

- |

Что интересного произошло на дивидендном рынке за последние недели:

🍏«Мать и Дитя». Совет директоров рекомендовал дивиденды за I квартал 2024 года — ₽141 на акцию. Дивдоходность по текущим ценам — 13,2%. Последний день для покупки — 19 июня. То что компания может заплатить высокие дивиденды писал еще в феврале. Это можно было спрогнозировать после просмотра отчета. t.me/pensioner30/6106

«Мечел». Совет директоров рекомендовал отказаться от дивидендов по итогам 2023 года. Запас СЧА не позволял компании сделать выплаты в соответствии с дивидендной политикой. Да и в целом компания очень сомнтельная, долги высокие.

«Абрау-Дюрсо». Совет директоров рекомендовал дивиденды за 2023 год — ₽3,27 на акцию. Дивдоходность по текущим ценам — 1,2%. Последний день для покупки — 16 июля.

«Лензолото». Совет директоров рекомендовал выплатить дивиденды за 2023 год — ₽21,42 на «преф». Дивдоходность по текущим ценам — 0,8%, последний день для покупки — 8 июля. Компания — пустышка. Смысл ее держать?

( Читать дальше )

Главные идеи Максима Орловского из нового большого интервью!

- 16 июня 2024, 15:44

- |

Максим Орловский – CEO Ренессанс Капитал, прислушиваюсь к его мнению о российском фондовом рынке.

Максим дал интервью проекту «Деньги не спят», делюсь с вами конспектом интересных мыслей.

👀 Паника 13 июня — «Более короткой паники я в своей жизни не видел. Ты только ставишь заявку, а цены уже вернулись к тем, где уже не так интересно брать»

🇷🇺 ОФЗ, ставка и инфляция — «Сейчас все зависит от того, где будет находиться процентная ставка. Очень много людей считали, что это ненадолго. Базовый сценарий, если инфляция не уходит у нас в ближайший месяц, мы увидим повышение ключевой ставки на 1,5, а может и на 2 процента. Реальная ставка и так высока, инфляция чуть-чуть превышает 8%, ставка – 16%. Реальная ставка – 8%. Это в принципе уже пограничная вещь. Бюджетный стимул, который был в этом году, скорее всего, продолжится в следующем году, и мы не увидим сокращения бюджетных трат и выхода на траекторию сокращения дефицита бюджета и возвращения к профициту. И риски, что инфляция может быть достаточно высокая, существуют. Особенно если нас будет ждать внезапное падение цены на нефть. Это самое страшное, что может быть».

( Читать дальше )

Про ключевую ставку с точки зрения долгового рынка - помогите разобраться

- 08 июня 2024, 09:14

- |

Я очень уважаю Эльвиру Сахипзадовну, но последнее решение по КС (особенно вместе с последовавшей пресс-конференцией) оставило у меня недоумение.

Окончательно это ощущение сформировалось у меня после обсуждения с уважаемым Андреем Х. в данном топике:

smart-lab.ru/mobile/topic/1026122/

Мое видение задачи ЦБ (совпадает с официальными декларациями ЦБ): стимулировать дезинфляцию через охлаждение рынка, в первую очередь долгового.

Но что мы имеем сейчас? Ставку оставили на уровне 16% и практически прямым текстом сказали: «почти гарантированно мы значительно поднимем ставку через полтора месяца, и потом понижать ещё не будем долго, это точно».

Я ставлю себя на место человека/компании, которой нужны деньги на горизонте, скажем, в год. И который в принципе был готов подождать с займом (выпуском облигаций) некоторое время до снижения КС, с целью удешевления заёмных денег.

Но теперь понятно, что дешевле не будет, будет дороже и надолго. Значит что? Значит, надо бежать и кредитоваться срочно, «успеть за 45 дней».

( Читать дальше )

👶Портфель облигаций для внучков: 20.7% годовых, а с ИИС - 25%

- 06 июня 2024, 07:38

- |

Доходно. Ликвидно. Надежно. 20,7% годовых на 1,5 года. С ИИС — 25% годовых

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такой же пассивный портфель, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡️

Принципы — те же, как в Бабулином портфеле:

— рейтинг А- и выше

— высокая ликвидность

— не более 10% на компанию, не более 40% на отрасльно с офертами.

✅Выбрали:

· М.Видео (заменили 3 выпуск на 4 с офертой)

· Интерлизинг

· Эталон

· ХКФ Банк

· Окей 🆕(входят в Черный список, но в портфель с офертами решили включать; не хотите иметь дело с 🥕? — серым варианты для замены)

· Брусника

· ГТЛК 🆕

· ТрансФин-М 🆕

· Сэтл групп 🆕

· Балтийский лизинг 🆕

🆕- изменения относительно 👵

( Читать дальше )

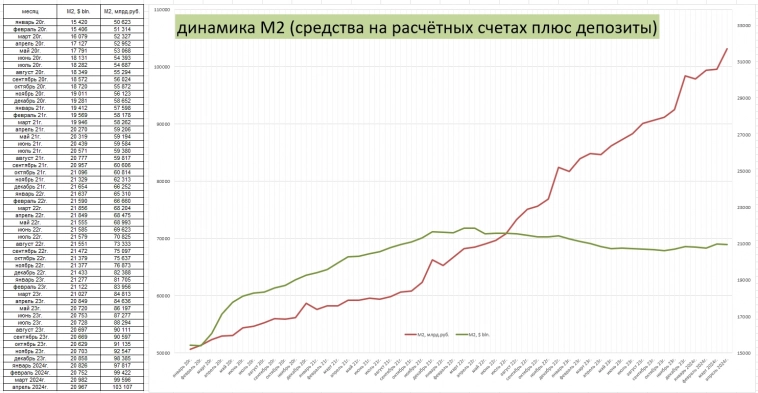

Рост денежной массы М2 (в апреле +3,5%). Почему стали беспокоить инфляционные ожидания. ВЫВОДЫ

- 02 июня 2024, 06:08

- |

Денежная масса М2 —

это доступные для платежа собственные средства плюс депозиты.

Обработал данные с сайтов ЦБ России и ФРС.

РУБЛЬ: красный график и левая шкала.

ДОЛЛАР: зелёный график и правая шкала.

По обеим шкалам максимум больше минимума в 2,2 раза.

Денежная масса М2 в рублях

в апреле увеличилась аж на 3,5% к марту.

За 12 последних месяцев на 19,6%.

За календарный 2023г. рост на 19,4%.

С января 2020г. произошло удвоение денежной массы М2.

Денежная масса М2 в долларах

за последние 12 мес. выросла на 1,2%,

с января 2020г рост 36,0%.

ЦБ РФ стал заранее беспокоиться о росте инфляции в связи с ростом денежной массы.

Поэтому рассматривается вариант роста ключевой ставки (КС) на заседании ЦБ России 7 июня 2024г.

Думаю, что растут расходы, связанные с обороной.

Поэтому и рост налогов с 2025г.

Доля наличных денег в денежной массе на 1 мая 2024 года

снизилась до 16,2% с 16,7% на 1 апреля.

Шестой месяц подряд этот показатель обновляет абсолютный минимум.

Это — позитив.

Рост наличных — это страх, сейчас страха нет.

( Читать дальше )

Грустная статистика по брокерским счетам – повод запретить торговлю акциями

- 01 июня 2024, 14:22

- |

В последние годы мы все почему-то радовались взрывному росту количества счетов на Московской Бирже (их уже более 56 млн.), говорили об «импортозамещении» западных институциональных инвесторов нашими «физиками», но я предлагаю начать дискуссию на тему – а нужно ли активно гнать небогатых «физиков» на бойню на рынке акций?

Вот вчера закончился конкурс РИЧ Тинькоффа и мне удалость посмотреть статистику результатов.

В категории счетов до 10 тыс. р более 92% участников закончило конкурс с убытками.

Почти все мелкие клиенты потеряли свои деньги.

В категории свыше 1 млн. рублей по крайней мере в моей группе всего 12% участников завершили конкурс с плюсом.

Результаты очень грустные.

Также я посмотрел статистику конкурса лучший частный инвестор Московской Биржи прошлого года. Из 27303 участников только 11000 было в плюсе. Это 40% -намного лучше результатов конкурса Тинькофф, но всё равно меньше половины. Оба конкурса пришлись на период небольшого снижения индекса. В прошлом году это было около 4%, в этом 7%. Возможно, разница результатов объясняется ещё тем, что в конкурсе Тинькофф легче клиентский путь для участия, а на Московской Бирже регистрировались более мотивированные и опытные клиенты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал