Избранное трейдера athlant64

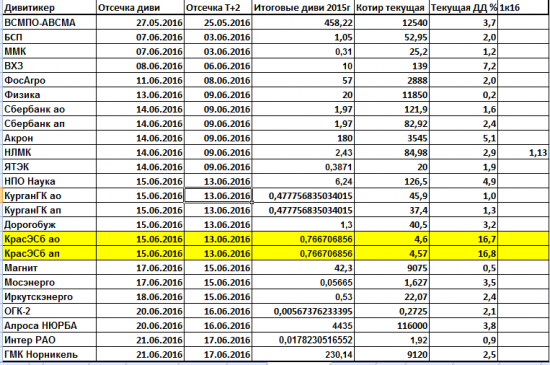

Дивиденды 2016.Интрига ФСК ЕЭС И ТРК

- 22 мая 2016, 18:52

- |

Майская конференция получилась замечательная.

Интересные, высокого уровня доклады, личные знакомства и общение с людьми, с которыми общалась много лет на трейдерских форумах, споры и обсуждения инвестиционных идей и эмитентов.

К сожалению, весь этот праздник уже остался позади.

Снова наступили трудовые дивидендные будни. Сейчас как раз такой период, когда, как говорили в старину, день год кормит.

Совет директоров Qiwi одобрил выплату дивидендов в размере 0,22 доллара на акцию, сообщает компания в среду.

Дата закрытия реестра — 26 мая 2016 года. Компания намерена выплатить дивиденды 27 мая 2016 года.

Совет директоров «Русагро» в августе рассмотр

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 78 )

Питер Линч, Переиграть Уолл-Стрит

- 21 мая 2016, 23:01

- |

Книгу можно сразу открывать на конец и читать 20 золотых правил. Тогда её КПД резко возрастает:))

Что полезного есть в книге?

- инвестирование — это 99% пота

- ваше преимущество — в знаниях которыми вы обладаете

- краткосрочно — акции не коррелируют с успехом компании, долгосрочно — корреляция 100%

- всегда надо понимать причину почему вы инвестируете в акцию

- не следует держать в портфеле акций больше, чем вы способны отследить

- держите деньги на депозите, если считаете что акции переоценены

- не инвестируйте, если не разбираетесь в финансовом положении компании

- инвестиции в модные компании и сектора могут привести к большим потерям

- падение рынка — прекрасная возможность дешево купить прекрасные акции

- продавайте акции, если фин показатели компании ухудшаются

- время работает на вас, если вы дерджите акции отличных компаний

Сколько нужно вложить денег в акции, что бы получать по дивидендам нужную мне сумму?

- 21 мая 2016, 18:13

- |

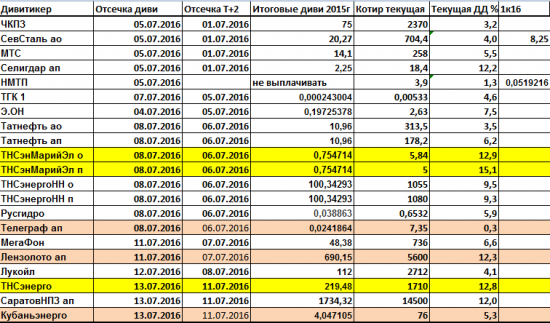

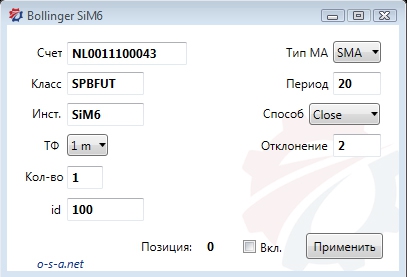

Итак сколько мне нужно на жизнь? По моим расходам я буду доволен на текущей момент 50т.р. в месяц (600 т.р в год). В моем городе это считается хорошей заплатой.

10 акций мне было лень считать. Взял всего 3. (2 из них есть в моем портфеле, еще одна возможно будет).

1. Сургутнефтегаз-преф

2. Московская биржа

3. ЛСР

Как видите Не самые высокодивидентные акции.

Условия:

Покупка акций в мае 2014 года.

Получение дивидендов до сентября месяца и сразу на их сумму докупка акций.

получилась вот такая табличка. (возможно не совсем понятно, но цифры видно)

Итог: что бы получить в 2016 году 600т.р. нужно было вложить в акции 2,65млн.руб.

за 2016 год я бы заработал на дивах уже 22% годовых (от вложенной суммы) только в текущем году.

+ стоимость депо в акциях по текущим ценам = 3.95млн.руб

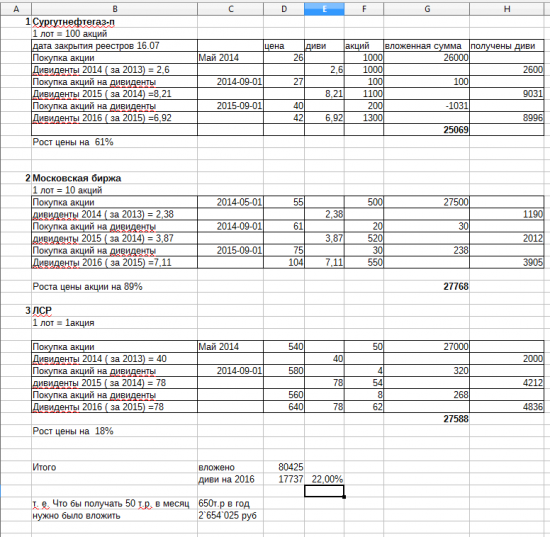

Контртрендовый робот на индикаторе Bollinger Bands под Quik

- 21 мая 2016, 12:20

- |

Представляю вашему вниманию контртрендового робота на основе индикатора Bollinger Bands. Данный робот позволит вам торговать в промежутки боковика и высоковолатильной ситуации на рынке.

Робот анализирует цену относительно индикатора и принимает на основе этого торговые решения, позволяя тем самым автоматизировать торговлю.В этой статье расскажу, как запустить робота и опишу торговый алгоритм, реализованный в механической торговой системе (МТС).

План:

1) Как установить робота на основе Bollinger Bands под Quik;2) Как использовать;

3) Заключение

1) Как установить робота

Разархивируйте и сохраните в удобном месте. Для запуска нескольких копий сделайте доп. копии папок робота и установите с

( Читать дальше )

Как быстро сделать миллион долларов

- 21 мая 2016, 00:34

- |

Ну так вот, если вам это и правда удастся (прогнозировать цену актива на дистанции менее 3 лет), то торговать вам вообще не нужно. Совсем. Все что вам нужно это написать статью как именно вы это делаете и вскоре вы получите 1.2 миллиона долларов в виде нобелевской премии по экономике. То есть, вам не нужно ни торговать, ни учить торговать чтобы стать миллионером.

В 2013 году 3-ем экономистам из США Юджину Фама, Ларсу Питеру Хансену и Роберту Шиллеру вручили нобелевку за их работу, доказывающую что цены акций можно спрогнозировать, но лишь на дистанциях от 3 лет и более. Если вам удастся доказать что эти трое экономистов ошиблись (и нобелевская комиссия соответственно ошиблась тоже), то нобелевка у вас в кармане.

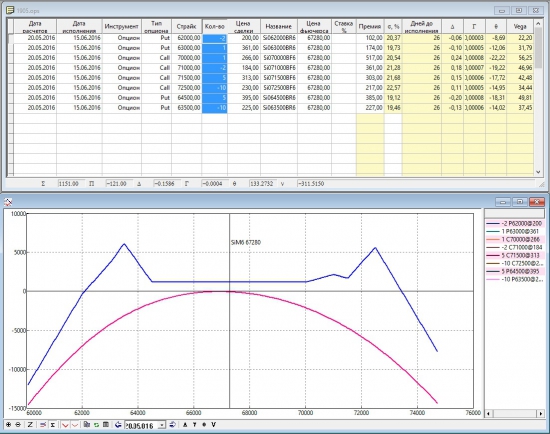

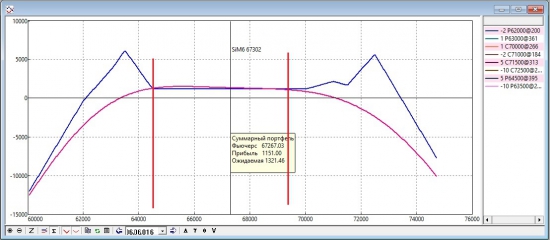

Публичный тест стратегии на опционах. Продажа волатильности.

- 20 мая 2016, 22:19

- |

Начал тестировать стратегию и решил поделиться ею с вами т.к. не болею паранойе, что она перестанет работать и тд.

Суть стратегии проста — получение прибыли от распада дальних страйков. Для выравнивания теор. цены покупаю страйки чуть ближе в соотношении 1/2.

За 2 дня (вчера и сегодня) набрал вот такую позу:

Параметры:

ГО 14000

Цель 1150(8%)

Дней до цели 12-17

Если цена выходит за отмеченный диапазон начинаю от купать соответствующую сторону. При этом прибыль будет уменьшаться, но в минус уйти будет крайне сложно.

Вроде все описал, жду ваших комментариев).

Философия инвестиций и системный подход к инвестированию

- 20 мая 2016, 17:32

- |

Мой первый пост на Смарт-лабе. Пишу чтобы поделится впечатлениями и подробно написать о презентации, может кому будет интересно.

Итак, конференция была проведена прекрасно, высший балл за организацию и наполнение. Все прошло безупречно, наверное потому что я был в первых рядах на обеде. Шутка. Было все интересно и полезно, ни разу не заскучал. Мне (и не только мне) трудно было уловить лишь стратегию Александра Горчакова. Встретил старых знакомых и познакомился с интересными людьми. Я себе представлял все иначе. Место было супер! Спасибо что пригласили! Единственно я так и не понял откуда у Тимофея столько запасных батареек ))

Теперь по моей презентации. Я проникся рекомендованным TED-методом и оптимизировал презентацию так, чтобы уложится в 18 минут. Сейчас попробую ее воссоздать в общих чертах и остановится на практической стороне.

Выступление называлось «агрессивный инвестор». Кто меня не знает, я хоть и инвестор, но не «покупаю и держу» (хотя и такое бывает), а довольно активно торгую, ищу идеи, отслеживаю все новости по всем секторам. То есть не это такой инвестор который совершает методические докупки ПИФов-акций с части дохода в расчете на масштабную переоценку рынка, образ которого сложился на Смарт-лабе. Но для этого и нужен другой психотип.

Я бы с удовольствием деньги на биржу приносил и покупал акции и облигации, так как сейчас много идей, но на практике приходится их выносить. В этом году мой портфель принесет мне примерно 1,5 млн. рублей дивидендами. Но я к этому шел больше 10 лет, то есть никаких быстрых денег нет, все это далось потом и болью, потрачены десятки тысяч человеко-часов, я трижды терял больше половины счета. И все равно этого недостаточно, хотя в моем портфеле в этом году появилось несколько, как говорит Лариса Викторовна, супердивидендных акций. То есть надо предпринимать нетривиальные ходы и усилия чтобы заработать на рынке, просто инвестировать не для меня. Моя задача на конференции была всем показать другой подход и взгляд на рынок.

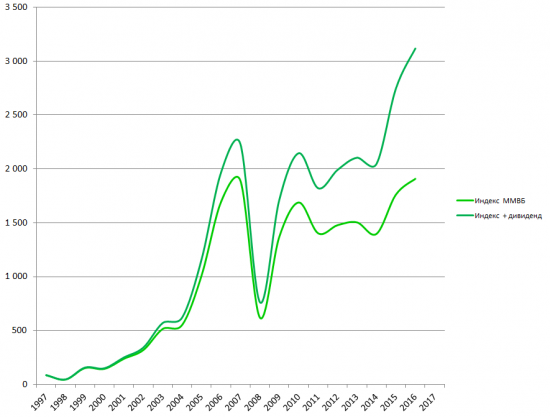

Начал презентацию я с того что инвестирование, то есть «купи и держи», это не так уж и прибыльно. Если не брать, как это делают на рекламных семинарах, нижнюю точку, а например посчитать с 01.01.2006, то мы с удивлением обнаружим, что индекс ММВБ дал всего 88%. У управляющих главная задача обогнать этот индекс (Сергей Григорян на конференции показал как это делают профессионалы). Но есть способ совершить этот подвиг даже рядовому инвестору. Нужно просто составить индексный портфель, получать дивиденды и реинвестировать их. Тогда за 10 лет такой портфель принес бы 168%. Лучше конечно, чем инфляция или даже доллар, но тем не менее эта цифра мало кого обрадует, тем более на фондовый рынок люди приходят с крайне завышенными ожиданиями.

Чтобы составить настоящий зеркальный индексный портфель сегодня надо порядка 5 млн. рублей. Но если исключить Транснефть или сфокусироваться на индексе ММВБ-10 (он растет лучше, но приносит меньше дивидендов) то достаточно и 400 000 рублей. Можно открыть ИИС и начинать. И тогда вы будете круче всех управляющих, или почти всех.

Согласно данным сайта nlu.ru лишь 17 ПИФов из 115 показали доходность выше 168% за 10 лет. Из них 13 это акции, а 4 облигации. Лучший ПИФ дал 267% (на момент конференции), это 14,0% годовых. Доходность индексного портфеля с его 168% это 10,4% годовых.

В 2015 только 93 ПИФа из 341 обогнали индекс ММВБ который вырос на 26,1% (+5% сверху дивы, я даже не брал в расчет). Как говорится трезво оцените свои шансы, если профессионалам очень тяжело.

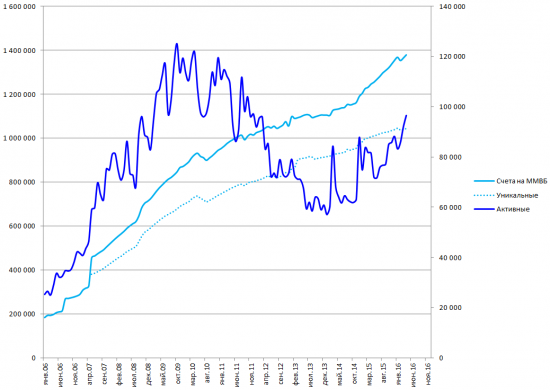

Однако с рядовыми инвесторами все гораздо хуже. Я построил две (три) кривые, которые иллюстрируют, как мне кажется, состояние дел в отечественной брокерской индустрии.

Каждый год открывается около 100 000 счетов (в 2015 видимо открывали ИИС), но активных клиентов по-прежнему 80 000 человек, причем когда рынок растет, их становится чуть больше. То есть вся индустрия это огромная мясорубка (на презентации у меня был такой слайд, который вызвал бурную позитивную реакцию).

Особо поразило выступление брокеров и представителя биржи. У меня сложилось впечатление, что их полностью устраивает модель (и все выступление сводилось к ее полированию, вроде быстрых серверов) когда вся задача отрасли в том чтобы сейлз-менеджеры привлекали новых и новых «успешных трейдеров». Неужели никому из них в голову не пришло что 10 выживших трезвых инвесторов будут приносить все вместе комиссии столько же сколько один спекулянт, который за год сгорит, а эти десять будут работать на биржу и брокеров десятилетиями? Я это говорю по своему опыту работы в Красноярске.

Вот такой слайд больше подходит:

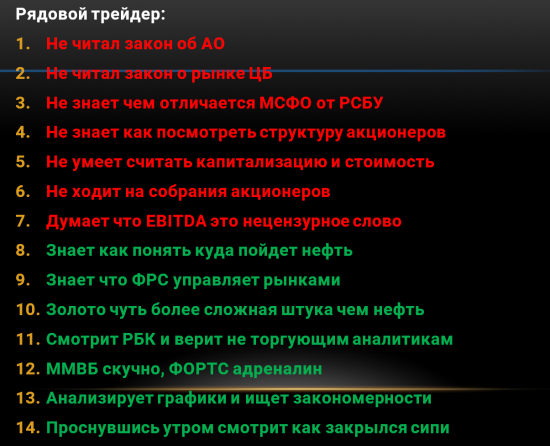

Почему рядовые трейдеры обречены? Риски, плечи, адреналиновый трейдинг, попытка внушить себе что ты понимаешь что будет с нефтью, Грецией, Китаем. То есть информационные объедки воспринимаются как топ-новости, никто трезво не понимает свое место в пищевой цепочке. Предсказывать глобальные вещи невозможно в принципе, но у всех возникает иллюзия что это можно сделать и они ставят на это свои деньги, которые могли бы пригодится в другом месте.

Фокусник умелой рукой отвлекает и внушает любые мысли.

В зале только один человек назвал имя конкурента Обамы в 2012, хотя я показал фото. А ведь он не сходил с экранов. Сейчас ведь кажется нереальным забыть имя Трампа или Клинтон. Таких примеров масса.

Все забудут и нынешние топ-новости. Но забыты все проблемы или бумы прошлого из-за которого спекулянты паниковали или впадали в эйфорию. Где страхи по поводу «распада еврозоны», «фискального обрыва» или «потолка госдолга»? Долг разве уменьшился? Только уже не пугают. В 2007 я помню повсюду говорили про биотопливо, что надо им заменить дорогую нефть, так после этого уже было два крушения нефти.

Та же нефть почти удвоилась с минимумов, но как паниковали то в начале года и какие были пестрые теории от «знатоков», при этом мы некомпетентны в принципе в этом вопросе, а знающих людей на планете очень мало. Рядовой инвестор не должен в принципе даже думать о том что он может что-то заработать на таких сложных вещах.

По моему опыту спекулянты не рассчитывают левередж, массово продают от боли на паниках и закрывают шорты на экстремумах. Вот поэтому и контингент все время стабилен, 80000 человек, при постоянном притоке новых «инвесторов». Снова показываю мясорубку )

А может успешные трейдеры выводят деньги и с моделями улетают на острова? )

Существует 1% крутых парней. Они правда есть. У них особая химия в голове. Весь топ-смартлаба это они, на конференции были выступления, это неординарные люди, спекулянты с большой буквы. Я не знаю как у них устроен мозг, быстрая реакция между нейронами или особое подсознание, но у них получается существенно обыгрывать рынок. У них конечно свои теории и методы, от Эллиота до Фибоначчи, но по факту они просто мне кажется подстраивают свой мозг под рынок и под методы. Другим это невозможно скопировать или передать их уникальное чувство рынка. Поэтому и их методы просто нельзя сделать массовыми или масштабировать или передавать другим. Плюс нужен крепкий гибкий бойцовских характер.

Я видел как такие парни торгуют, это очень сложно, в эмоциональном плане. Как много зарабатывают и теряют. Это нельзя делать доктриной распространения и примером для подражания для остальных 99%. Шанс стать новым Джесси Ливермором или Бернардом Барухом очень мал. Самое главное, если удалось много заработать на агрессивном трейдинге, срочно надо выводить деньги за периметр как Тимофей Мартынов в сентябре 2012.

Есть ли шанс вырваться из торговли по неведомым навязанным новостям или оторваться от гипнотизирования графика или стакана?

Начну с того что произошла жесткая подмена понятий. Если я наберу в Яндексе «фондовый рынок» то выйдет вот такая масса занимательных казиношных картинок:

Если вы не знали, то это не фондовый рынок. Можете посмотреть Википедию.

Упрощенно человечество придумало фондовый рынок чтобы каждый мог купить долю в любом интересующем его бизнесе (если сам не может создать такой, например Facebook или Долгопрудненское НПП), а компании могли привлекать капитал для развития. Акция это не график, а доля в компании!

Вот я на фото клею объявление в сентябре 2014 в г.Потдёсово (2000 человек, север Красноярского края). Я хочу купить себе небольшую долю в Енисейском речном пароходстве. Я не хочу извлечь прибыль из непредсказуемых колебаний хаотичных инструментов, а покупаю актив в расчете что на приватизационном конкурсе его купит ГМК «Норильский никель» (в декабре 2014 ГМК купило госпакет ЕРП и позже выставило оферту).

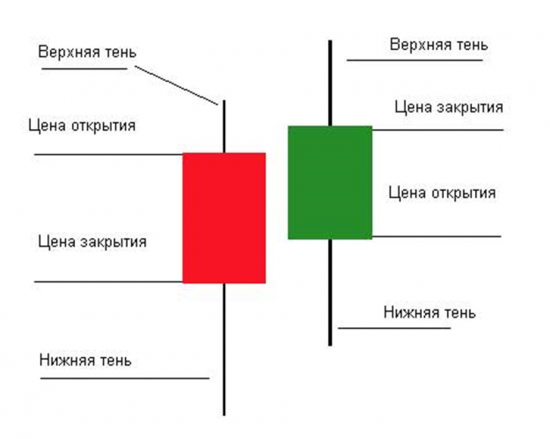

Брокеры на своих семинарах так и начинают, рассказывают что такое акции, зачем компаниям биржа. Рассказывают занимательные вещи, что в Америке 70% населения инвестируют. Но зачем-то потом показывают свечи и т.п. Дед в Аризоне не торгует фьючами на Exxon! Поему об этом молчат ))

Конечно им надо чтобы клиенты торговали. Только торговать можно используя другие методы и сигналы. Я активно торгую частью капитала, только отслеживаю не запасы нефти (вдумайтесь в США!) или безработицу (в США!), а отчетности и корпоративные события.

Вот еще несколько отличий.

Надеюсь было не сильно жестко, я хотел помочь тем кто только ищет свой путь на рынке.

Теперь мои методы агрессивного инвестора.

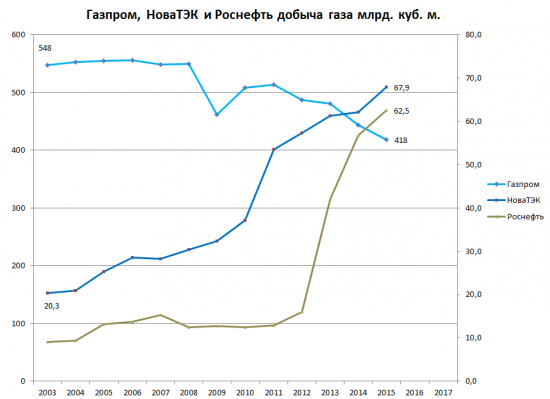

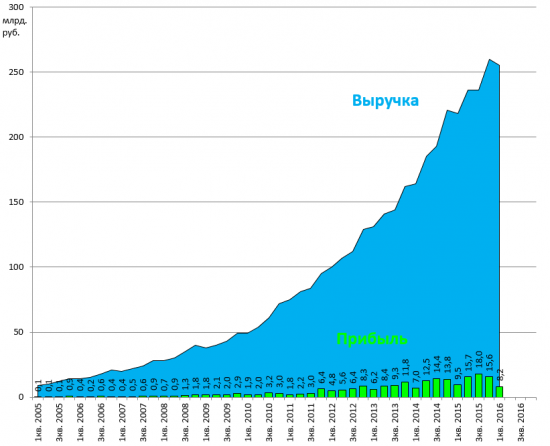

1. Купи и держи оправдано только в одном случае. Если вы покупаете растущий бизнес. То есть вы покупаете долю в неком активе (только так и надо мыслить) и ждете пока он вырастет в размере. Вот отличный пример это Газпром vs НоваТЭК, или акции ритейлеров в 2007-2010, наоборот сотовые компании достигли сейчас физического потолка роста. То есть вы можете найти такие компании (если компания растет, а ее акции еще нет, или у компании агрессивные планы экспансии и возможности позволяют) даже без диплома Уортона. Смотреть отчеты легко, а вот куда пойдет индекс S&P 500 трудно понять.

Главное не сесть в скоростной поезд когда он уже подъезжает к конечной станции.

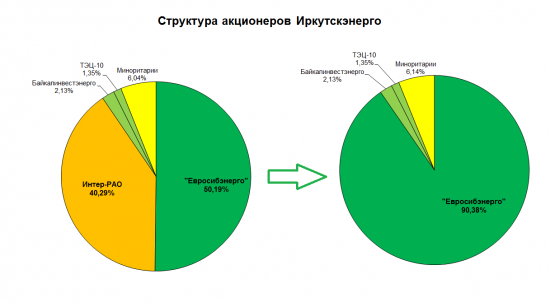

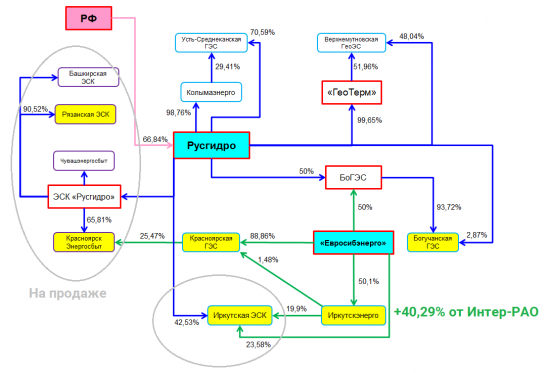

2. Слияния и поглощения. Тема широкая, еще есть реорганизации, раньше это была моя основная стратегия. То есть компании сейчас недооценены в своей массе, но никто не знает когда подорожают. Но когда происходит M&A сделка, то есть шансы получить справедливую цену. Ведь биржа это одно, а когда крупные пакеты меняют хозяев, то там уже зачастую очень хорошие цены, условно справедливые если на бирже вообще можно говорить в категориях справедливости. И по закону, при превышении 30%, 50% и 75% покупатель обязан выставить остальным акционерам оферту. В качестве примера для презентации я выбрал сделку Интер-РАО по продаже Евросибэнерго 40,29% Иркутскэнерго. О чудо, в понедельник вышли новости, что этот пакет оценили в 70 млрд. рублей. Я писал об этой идее еще 23 марта. Цена превысила все самые смелые ожидания.

3. Дивидендные истории. Тут конечно Лариса Морозова и Олег Клоченок все рассказали, что и зачем. Дивидендные акции очень хороший инструмент. Без сомнений с падением ставок в банках будет переоценка их значимости, а Ларису Викторовну покажут по первому каналу в 2018 году (а может и в 2017).

Сам я дивидендные акции не очень люблю и покупаю только если есть другой драйвер. Рост бизнеса или M&A. ПРОТЕК я покупал из-за роста показателей, так как компания бенефициар девальвации, Красноярскэнергобсыт на продаже, Русгидро продает контрольный пакет. То что там дадут большие дивиденды это здорово.

Еще рассказывал про ФСК и Лензолото.

4. Сравнительный анализ. Ищем дешевые компании в каждом секторе, но ни в коем случае их не покупаем. Люди которые прочитали несколько книг по фундаментальному анализу и по описанным методам находят дешевые активы, страдают «синдромом Баффетта», то есть быстро хватают их и ждут годами пока они вырастут (у меня у самого 20% портфеля токсичный дешевый покрывшийся пылью хлам), думая что только они обладают калькулятором. Но я просто слежу за такими компаниями и ищу драйвер роста и вот когда он появляется тогда и покупаю.

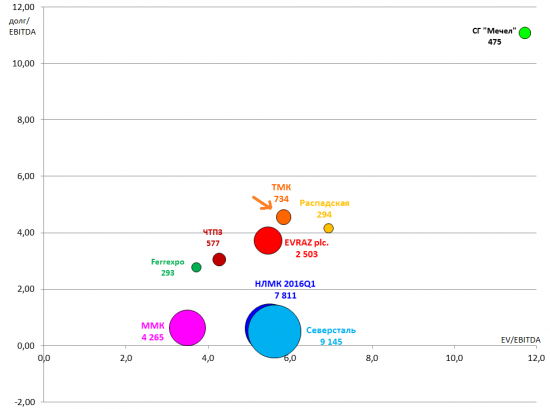

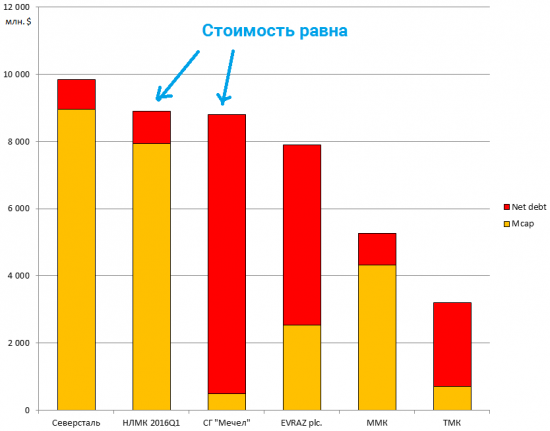

5. Делеверидж более сложная и рискованная стратегия. То есть покупаем компании с большим уровнем долга, в расчете что компания сохранит EV (стоимость) и на величину сокращения долга вырастет капитализация. Как пример, продажа Северсталью (в убыток) своих американских заводов или гашение долга ММК.

6. Я люблю сделки на новостях. Это нельзя назвать инвестированием. Я шортил Магнит на плохом отчете и шорчу Сургутнефтегаз преф против наивных любителей 16-ти процентных (или 18-ти) дивидендов. Это все не инвестирование, а спекуляции, но методы выбора идей основаны на цифрах, подсчетах и здравом смысле. Еще я покупал токсичные облигации ЮТэйр и менял их на новые в процессе реструктуризации.

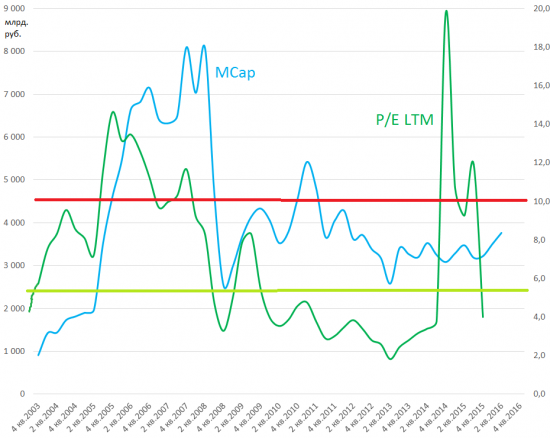

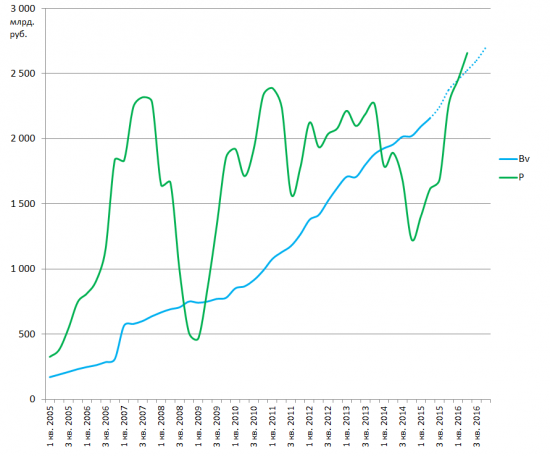

Также я показал что разумный стоимостной инвестор, не купил бы Газпром по 360 (то есть когда компания зарабатывала 300 млрд. и стоила 8000 млрд.), а сейчас можно подумать (компания заработала 800 млрд. и стоит 3000 млрд.). И с любой акцией так, надо думать сколько корова дает молока.

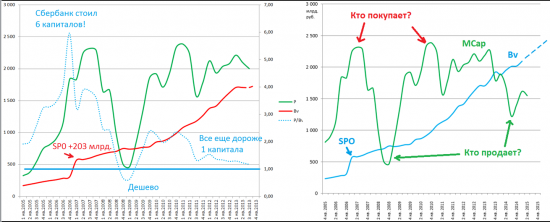

То же самое Сбербанк.

в 2007 100 рублей за бумагу это было 6 капиталов и 20 годовых прибылей. Это разве дешевый бизнес? Вы купите «пивточку» за 1 миллион рублей, чтобы получать 50 000 рублей в год?

Сейчас 120 рублей это 1,05 капитала 10 годовых прибылей 2015 и 6-7 прогнозных годовых прибылей 2016. Дорогим его назвать нельзя, но и дешевым тоже.

Эту диаграмму, кто следит за моим «творчеством», тот видел ее в разных вариациях.

Всем успехов! И относитесь к торговле на рынку как работе с реальным бизнесом.

P.S. инвестиции и акции это не панацея, лучше заниматься тем что получается и приносит удовлетворение.

По Газпрому.

- 20 мая 2016, 15:00

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал