Избранное трейдера athlant64

Российские еврооблигации какие купить?

- 18 октября 2016, 23:55

- |

— какие еврооблигации по сочетанию надежность/доходность/купон лучше выбрать? (в USD)

— через какого брокера проще всего их приобретать? у кого ниже комиссии? и условия ввода/вывода денежных средств.

— какие комиссии придется заплатить с продажи евробондов и полученной прибыли? и как она считается. К примеру есть бумага, стоит 102% рыночной цены, купон 7%, если я ее куплю по текущей цене, и ее рыночная стоимость поднимется до 104% мне нужно будет платить 13% налогов с этих 2% роста? купоны так же облагаются налогами ?

— купить и продать еврооблигацию я могу в любой момент? и проценты на купонный доход начисляются ежедневно? то есть это как альтернатива банковскому вкладу, только деньги я могу забрать в любое время, с сохраненной процентной ставкой ?

На данный момент имеют пару брокерских счетов в бкс банке и альфе, для покупки валюты на бирже, больше ничего не умею.

Перечитал кучу статей, пересмотрел много видео на ютубе, но все равно до конца не могу разобраться. Большая просьба помочь знающим людям )

- комментировать

- ★3

- Комментарии ( 12 )

Как продать не продавая или история одной приватизации.

- 18 октября 2016, 22:37

- |

Да и Нобелевской премии такая экономическая история будет вполне достойна.

Даже сам Остап Бендер не смог бы выдумать более гениальной комбинации.

А мы с вами можем стать ее свидетелями.

Итак все по порядку.

Однажды бюджету страны понадобились деньги. Много денег. Целый триллион (или даже больше).

Где взять деньги власть естественно не знала.

А тут еще как всегда не вовремя ввели санкции, отток капитала и прочие неприятности.

Что же делать?

Нужно что-нибудь продать — решила власть.

Например, Башнефть и Роснефть. Но ведь нельзя отдавать в чужие руки своих дойных коров, которые еще долго будут приносить молоко.

Их продавать жалко.

Тогда власть решила не заморачиваться с приватизацией компаний, а просто приватизировать… деньги одной из этих компаний, а именно деньги Роснефти.

Ведь это так просто. На счетах Роснефти скопилась хорошенькая сумма в валюте. И необходимый государству триллион рублей там точно имеется. Эта сумма может отлично заткнуть дыру в бюджете. Значит нужно эту сумму каким-то образом забрать — подумала Власть.

( Читать дальше )

Первый раз в Казани. Чем меня поразил город? (фото)

- 18 октября 2016, 19:51

- |

Что меня удивило в Казани — так это очень дешевое такси, а также то, что все таксисты ездят с антирадарами. Видать, с одной стороны, любят погонять, а с другой, говорят, что всюду камеры понатыкали.

В Казани ещё не всё застроено под чистую. Есть и такие контрастные места:

( Читать дальше )

Дешевизна. Пример стратегии.

- 18 октября 2016, 11:46

- |

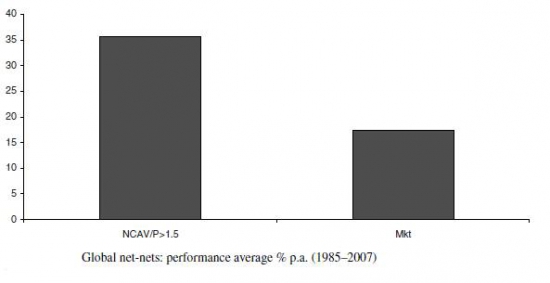

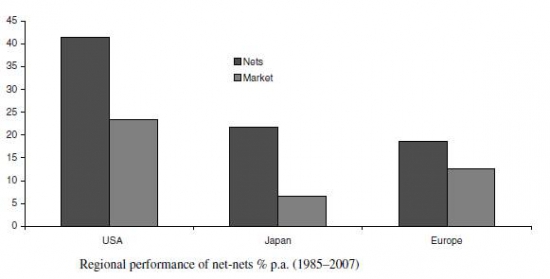

Вот правила, они весьма просты:

NCAV = текущие активы — все обязательства — привилегированные акции

Покупка происходит когда текущая цена акции составляет 2/3 или меньше от NCAV

Давайте посмотрим как проявила себя эта стратегия в последние два десятилетия.

График 1. Стратегия NCAV глобально.

( Читать дальше )

Привилегированные или обычные?

- 18 октября 2016, 11:05

- |

После 8 лет работы на фондовом рынке я, наконец, соизволил ознакомиться с книгой «Разумный инвестор». Скажу сразу, книга мне показалась очень нудной, более нудным был для меня только «Генеральный штаб в предвоенные годы» М.В. Захаров и я под нее очень хорошо засыпал, рецензию оставлю позже.

Но меня озаботила глава 4. и абзац, где Бенджамин Грэм характеризует привилегированные акции, как уловку по привлечению денег в капитал компании, с целью не допустить инвесторов к управлению компанией и не получить обязательства по выплате жестких процентов за пользование этими деньгами и возврата их. И из этого делает вывод, что разумные люди будут держаться в стороне от этих акций.

Я сразу вспомнил историю с Лензолотом, где акционеры привилегированных акций, получают минимум в 4 раза меньше, чем по обычным. Хотя согласно устава на эти цели идет не менее 6,9 % от чистой прибыли общества. Мажоритарии по обычным акциям трактовали, что нужно платить всего 6,9% и последний суд эту позицию поддержал. Так они еще раннее создали ЗАО Лензолото и все активы компании передали на ее баланс, лишив владельцев префов получать ежегодные 6,9% от прибыли компании. Теперь владельцы привилегированных акций, могут рассчитывать на выплату 6,9% только в том случае, если захотят поднять часть прибыли из ЗАО Лензолота в ПАО Полюс.

( Читать дальше )

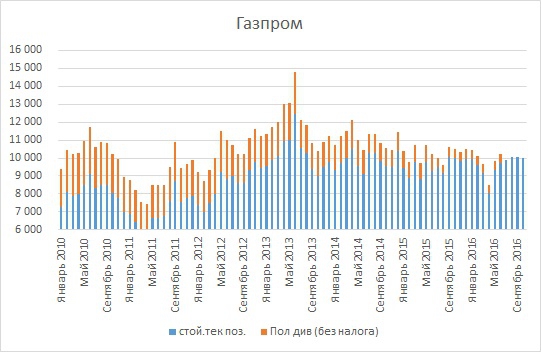

Пенсия за счет акций российских компаний

- 18 октября 2016, 08:36

- |

За расчет возьмем период с января 2010 по текущую дату (октябрь 2016). Будем инвестировать раз в месяц по 10 тысяч рублей в одну из бумаг, а потом сравним эффективность данных вложений, с депозитом в рублях под 10% и долларовым депозитом под 2% годовых.

Для начала предлагаю сделать расчет для акций Газпрома. Средняя цена за 5.5 лет 154, текущая цена 135. разница -19 руб или -12%.

Дивиденды за этот период были следующие:

2010 — 2.39

2011 — 3.85

2012 — 8.97

2013 — 5.99

2014 — 7.2

2015 — 7.2

2016 — 7.89

Теперь, давайте посмотрим, сколько же на сегодняшний день будут стоить этот портфель с учетом всех дивидендов. Напомню, на покупку мы потратили за 5.5 лет 820 тысяч рублей.

( Читать дальше )

Экспирация, как и зима, скоро.

- 17 октября 2016, 17:56

- |

В Москве похолодало, что особенно грустно на фоне войн в Сирии и в Украине.

Сижу в позиции.

Закрывать неприродная жадность не позволяет. Почему неприродная? Потому что приобретенная, как у пьяницы из анекдота:

«Решила жена отучить мужа пьянствовать. Купила много водки и налила ее в ведро.

Ведро поставила на кухню и кинула в него дохлую кошку.

Пришел муж домой, пошел на кухню...

Через некоторое время заглядывает жена на кухню и видит:

Сидит муж, перед ним пустое ведро и дохлая кошка в руках.

Он ее выжимает и приговаривает:

-Ну кисонька, ну лапонька, ну еще сто грамм..... ».

А тем временем, до ноябрьской экспирации остается всего месяц, а до выборов в США и того меньше. Скажите, при чем тут выборы? А при том, что волатильность и до них может вырасти (а может и не вырасти), а после выборов рынок вообще может рвануть в любую сторону (а может и не рвануть). Короче, позицию пора открывать, чтобы закрыть пораньше, не дожидаясь бурной реакции.

( Читать дальше )

Неэффективаность №1. Дешевизна.

- 17 октября 2016, 14:44

- |

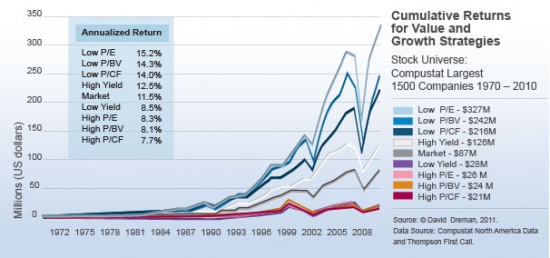

На графике исследование Дэвида Дримана посвященное различным стоимостным коэффициентам:

Цена/прибыль

Цена/балансовая стоимость

Цена/денежный поток

Высокая дивидендная доходность

Все коэффициенты (группа акций с самыми низкими коэффициентами) побили рыночную доходность. А экономист Юджин Фама, первый нашедший этот эффект, получил в 2013 году нобелевскую премию по экономике.

Этот эффект очень устойчив - работает на всех изученных рынках (все развитые страны и некоторые развивающиеся). Тут должна была быть масса графиков, таблиц и другого статистического материала, но увы.

Этот эффект — основа стоимостного инвестирования. И именно на нем построены все идеи из книги «Разумный инвестор».

В следующем посте разберем такую неэффективность как импульс.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал