SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Zdrogov

Неэффективаность №1. Дешевизна.

- 17 октября 2016, 14:44

- |

Когда хочешь сделать хороший проект (и уже пообещал сделать) жизнь может внести свои коррективы. Я заболел и лежу с температурой. Но раз обещал — нужно делать. Но вместо огромного поста будет короткий.

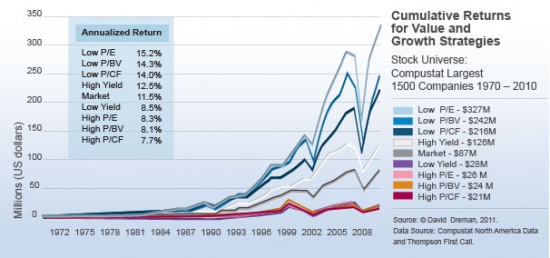

На графике исследование Дэвида Дримана посвященное различным стоимостным коэффициентам:

Цена/прибыль

Цена/балансовая стоимость

Цена/денежный поток

Высокая дивидендная доходность

Все коэффициенты (группа акций с самыми низкими коэффициентами) побили рыночную доходность. А экономист Юджин Фама, первый нашедший этот эффект, получил в 2013 году нобелевскую премию по экономике.

Этот эффект очень устойчив - работает на всех изученных рынках (все развитые страны и некоторые развивающиеся). Тут должна была быть масса графиков, таблиц и другого статистического материала, но увы.

Этот эффект — основа стоимостного инвестирования. И именно на нем построены все идеи из книги «Разумный инвестор».

В следующем посте разберем такую неэффективность как импульс.

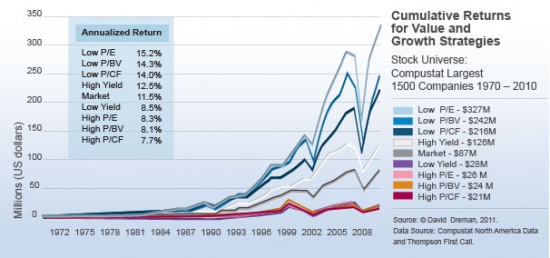

На графике исследование Дэвида Дримана посвященное различным стоимостным коэффициентам:

Цена/прибыль

Цена/балансовая стоимость

Цена/денежный поток

Высокая дивидендная доходность

Все коэффициенты (группа акций с самыми низкими коэффициентами) побили рыночную доходность. А экономист Юджин Фама, первый нашедший этот эффект, получил в 2013 году нобелевскую премию по экономике.

Этот эффект очень устойчив - работает на всех изученных рынках (все развитые страны и некоторые развивающиеся). Тут должна была быть масса графиков, таблиц и другого статистического материала, но увы.

Этот эффект — основа стоимостного инвестирования. И именно на нем построены все идеи из книги «Разумный инвестор».

В следующем посте разберем такую неэффективность как импульс.

149 |

Читайте на SMART-LAB:

Экспортёры в Индексе МосБирже. Кто выигрывает от более слабого рубля

Новости о вероятном ужесточении бюджетного правила уже привели к заметному ослаблению рубля. На этом фоне мы решили рассмотреть, кому в Индексе...

18:41

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к...

19:29

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов

Если брать в прошлом тех, у кого были низкие показатели, но которые выжили до сего дня, мы получим сильно искаженную картину.

Куда интереснее было бы посмотреть результаты ETF, которые реально следуют таким статистикам. Боюсь, зрелище не будет столь уж впечатляющим.

(а) исследование не включает в себя кризисы 2000-2003 и 2007-2009 годов, если мы посмотрим на облигации, весь период оказывается внутри одной фазы цикла процентных ставок, то есть непрезентативно по времени и уж тем более — по странам.

(б) это все равно исследование постфактум. А если взять реальные ETF, которые торгуют обозначенные методы, почти наверное таких преимуществ не обнаружится.