количественные финансы

Неэффективность №3 - размер.

- 24 октября 2016, 11:19

- |

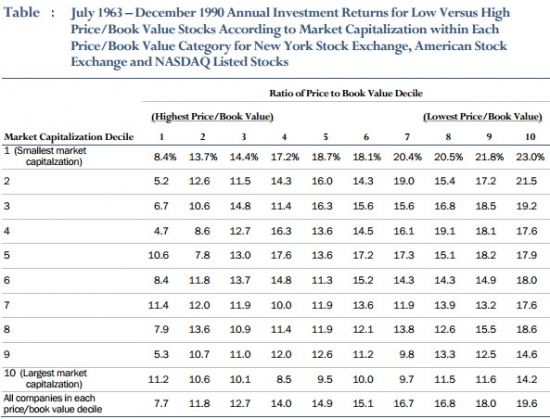

В 1992 году Исследователи Фама и Френч опубликовали работу Кросс-секционная ожидаемая доходность акций. В этом

исследовании все акции NYSE, AMEX и NASDAQ кроме финансовых компаний, ранжировались на десять групп по коэффициенту

цена к балансовой стоимости. Затем каждую из полученных десяти групп ранжировали еще на десять групп уже по

размеру рыночной капитализации. Исследование проводилось по данным с июля 1963 года по декабрь 1990 года. Результаты

всех групп по средней годовой доходности вы можете видеть в этой таблице.

Как видим, акции с меньшей капитализацией и с самым низким отношением цены к балансовой стоимости принесли лучшую

доходность. Также из таблицы мы видим что в не зависимости от размера компании дешевые акции приносили большую

отдачу нежели дорогие.

- комментировать

- ★4

- Комментарии ( 1 )

Стратегия LSV.

- 20 октября 2016, 13:37

- |

Немного разочарую тех, кто думал открыть для себя грааль. Точная стратегия фонда неизвестна. Вот что говорят сами создатели фонда:

Наша фирменная инвестиционная модель используется для ранжирования всей вселенной акций на основе различных факторов, которые мы считаем прогнозирующими будущую доходность акций. Процесс постоянно оттачивается и совершенствуется нашей инвестиционной командой, хотя основная философия никогда не менялась – это сочетание стоимости (дешевизны) и фактора динамики (импульс). Дальше бла-бла-бла про риски.

Но поскольку создатели фонда очень известные академические ученые Джозеф Лаконишек, Андрей Шлейфер и Роберт Вишни, то их работы хорошо известны. Вот на основе этих работ и можно вывести примерный алгоритм их стратегии.

( Читать дальше )

Неэффективность №2 - импульс.

- 19 октября 2016, 12:47

- |

Джозеф Лаконишек

Потом к этим двум присоединился еще один парень — Джозеф Лаконишек. Он соединил импульс с дешевизной (которую мы уже разбирали) и получил очень крутые результаты. Импульс хорош на бычьих рынках а дешевизна на медвежьих. Скрестив ужа и ежа он получил неубиваемую стратегию. Теперь его фирма LSV управляет 88 миллиардами долларов.

В следующем посте мы разберем его стратегию.

Дешевизна. Пример стратегии.

- 18 октября 2016, 11:46

- |

Вот правила, они весьма просты:

NCAV = текущие активы — все обязательства — привилегированные акции

Покупка происходит когда текущая цена акции составляет 2/3 или меньше от NCAV

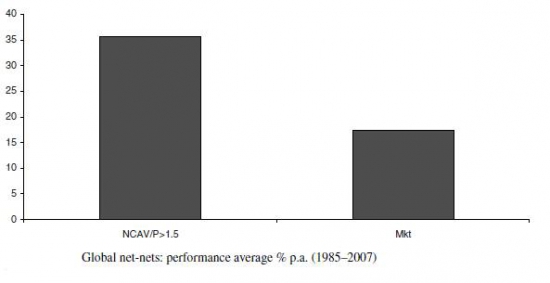

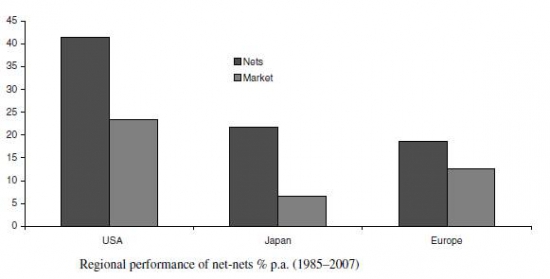

Давайте посмотрим как проявила себя эта стратегия в последние два десятилетия.

График 1. Стратегия NCAV глобально.

( Читать дальше )

Неэффективаность №1. Дешевизна.

- 17 октября 2016, 14:44

- |

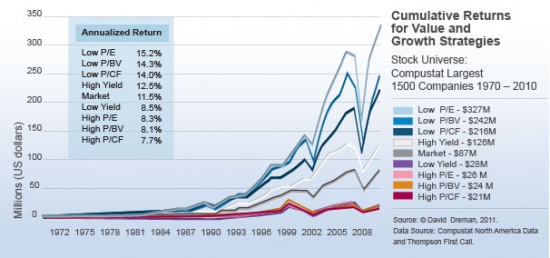

На графике исследование Дэвида Дримана посвященное различным стоимостным коэффициентам:

Цена/прибыль

Цена/балансовая стоимость

Цена/денежный поток

Высокая дивидендная доходность

Все коэффициенты (группа акций с самыми низкими коэффициентами) побили рыночную доходность. А экономист Юджин Фама, первый нашедший этот эффект, получил в 2013 году нобелевскую премию по экономике.

Этот эффект очень устойчив - работает на всех изученных рынках (все развитые страны и некоторые развивающиеся). Тут должна была быть масса графиков, таблиц и другого статистического материала, но увы.

Этот эффект — основа стоимостного инвестирования. И именно на нем построены все идеи из книги «Разумный инвестор».

В следующем посте разберем такую неэффективность как импульс.

Количественные финансы. Предисловие.

- 15 октября 2016, 13:42

- |

Прежде чем стартуем (завтра), нужно сделать следующее:

1. Изучить мой курс по финансовой отчетности. Без умения пользоваться отчетностью этот курс можно даже не начинать. Отчетность — это база любого фундаментального анализа. Курс простой и понятный. Без воды, коротко и по делу.

2. Добавьте блог в читаемые, чтобы ничего не пропустить.

Нужен ли смартлабу курс по количественным финансам?

- 14 октября 2016, 10:42

- |

1. Рыночные неэффективности, используемые в количественных моделях и стратегиях.

2. Количественные стратегии выбора акций.

3. Модели на разные случаи жизни (проверка фин. устойчивости, выявление мошенничеств с отчетностью, опережающие показатели динамики акций и т. д.)

Напишите (поставьте +) стоит ли делать?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал