Избранное трейдера Вася Пупкин

Дорогие и дешёвые опционы

- 16 февраля 2016, 11:54

- |

Читаю Натенберга про опционы. Читаю блоги на смарте. И вот какая мысль возникла.

Все сходятся во мнении, что наиболее дорогие опционы это опционы на страйке, так как у них наибольшая временная стоимость и наибольшая тетта. Логично.

НО! Внимание! Улыбка волатильности представляет из себя пологую буквы U. Т.е, опционы на страйке котируются по наименьшей IV.

Вопрос к профи, кто что по этому поводу думает? Имеем ли мы право называть опцион наиболее дорогим только на основе временной стоимости и тетты? Ведь с другой стороны у дальних страйков разница между IV и HV максимальна.

P.S. По серии постов про путь к миллионам пока что перерыв. Держу коллы сбера 100 страйк по средней 235. Жду движения выше 100, но если сегодня 9800 не пробиваем — мб выйду из позы.

- комментировать

- 253 | ★8

- Комментарии ( 15 )

Длинные циклы в нефтегазе и экономике

- 15 февраля 2016, 14:06

- |

( Читать дальше )

Подборка книг по трейдингу, управлению капиталом и т.д

- 15 февраля 2016, 13:58

- |

Предлагаю вашему вниманию небольшую подборку книг по трейдингу, управлению капиталом и инвестициям. Ссылка на Яндекс диск, объем примерно 760 Мб

yadi.sk/d/4nDQJt0KortxY

Методика торговли пробоев уровней. Не для всех.

- 13 февраля 2016, 16:48

- |

Записал вторую часть, как торговать пробои, как определить пробой уровня с вероятностью в 80%. Делюсь своим опытом и своими наработками.

Первую часть виде можно посмотреть здесь.

Если видео вам было полезно, поставьте плюсик, спасибо.

Деятельность трейдеров и финаналитиков бессмысленна - народная мудрость одержала убедительную победу в финансовом соревновании

- 07 февраля 2016, 12:25

- |

Сенсационные результаты своего исследования опубликовали 3 февраля 2016 года ученые из Университета Уильяма Марша Райса, США о своем исследовании доходности инвестирования в американские акции компаний из индекса S&P 500.

Ученые исследовали, в сколько превратятся 100 долларов, инвестированные в акции компаний из индекса S&P 500 в период с 1 января 1958 года по 1 января 2015 года с использованием различных стратегий и методов инвестирования, на основе изучения данных почти 50 тысяч инвестиционных фондов, вкладывавших свои средства в эти акции, по сравнению с древней народной мудростью, которая подразумевает совершенно равное распределение всех средств среди всех возможностей.

На графике видно (см. видео), что 100 долларов, инвестированные в акции компаний из индекса S&P 500 в период с 1 января 1958 года по 1 января 2015 года с использованием народной мудрости (EQU)- «все яйца поровну между всеми корзинами»- превратились в 27601,4 доллара, а 100 долларов, инвестированные в акции компаний из индекса S&P 500 в период с 1 января 1958 года по 1 января 2015 года с использованием советов финансовых аналитиков и консультантов на основе выборки лучших компаний с наилучшей капитализацией и уровнем дохода- превратились в 5212,41 доллар, то есть аналитики и консультанты в среднем за такой промежуток времени не увеличили, а уменьшили прибыль почти в пять раз.

( Читать дальше )

80% всех опционов сгорают без денег. Но есть нюансы.

- 06 февраля 2016, 12:01

- |

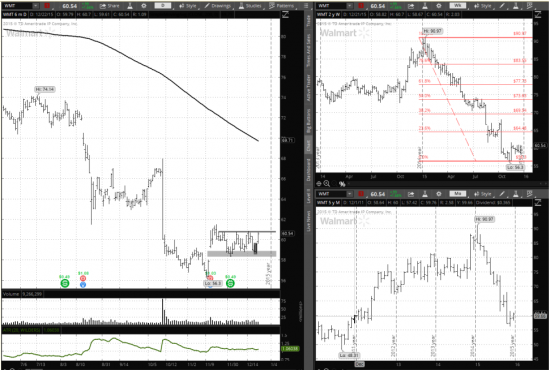

Итак, 23.12.2015 мой анализ дневного графика акций WMT (Далее БА) показал, что надо формировать лонги:

Купил коллы вне денег. Риск на сделку в пределах 100$

( Читать дальше )

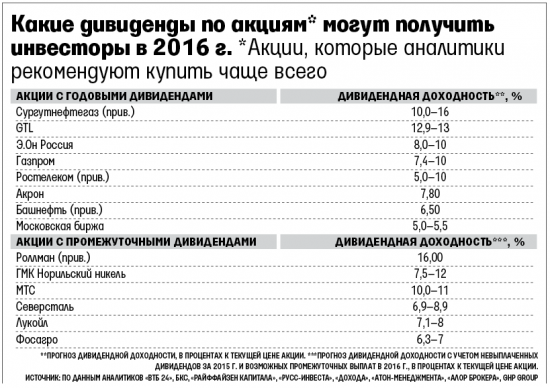

Дивиденды 2016: что купить для получения больших дивидендов?

- 05 февраля 2016, 09:52

- |

- Сургутнефтегаз-п: 13-16% (6-7 руб на прив. акцию)

- Норникель 10-12%

- МТС 10-11%

- Роллман-ап 16%

- Саратовский НПЗ 15%

- Газпром 7-8%

дивидендов?" title="Дивиденды 2016: что купить для получения больших дивидендов?" />

дивидендов?" title="Дивиденды 2016: что купить для получения больших дивидендов?" />Компании, которые платят дивиденды 2 и более раза в год:

- Лукойл, МТС, Северсталь, Фосагро

Справка: как получить дивиденды?

Право на дивиденды от публичных компаний получают все держатели акций, записанные в реестре акционеров на дату отсечения (ее назначает собрание акционеров не ранее 10 дней и не позднее 20 дней после собрания). Дивиденды, которые на собрании утвердят акционеры, выплачиваются за вычетом налога 13% в течение 25 дней после отсечки. Годовые собрания акционеров будут в марте-июне.

http://www.vedomosti.ru/finance/articles/2016/02/05/626929-bumagi-kupit

Правда о стакане

- 04 февраля 2016, 10:12

- |

Что такое стакан и где его увидеть

Большинство людей, слышавших о биржевом рынке, знают, что такое рыночная цена финансового актива (и что она непостоянна). Большинство людей также знают, что существует отдельно цена покупки и цена продажи, и что эти цены могут сильно отличаться. Такое различие есть не только на бирже. Самый известный пример — различие курсов покупки и продажи валют в банках. Но лишь немногие знают, что все эти величины — лишь «вершина айсберга» реальной рыночной ситуации.

Когда человек подаёт на биржу заявку на покупку или продажу актива, у него есть две основные альтернативы.

Разместить заявку типа Market: купить или продать актив по текущей рыночной цене. Как правило, такие заявки исполняются очень быстро: брокер подыскивает к ним самое лучшее встречное предложение из уже имеющихся.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 8 )

Любителям поовзится с цифирками из макроэкономики, или Балтик Драй не показатель

- 22 января 2016, 13:58

- |

unctadstat.unctad.org/wds/ReportFolders/reportFolders.aspx

-из нее вы узнаете как изменился состав флотов, по типам перевозок, а рост там почти в 2 раза за 10 лет

-из нее вы узнаете, что обьем международных перевозок и не думал падать, а только растет

да и вообще клевый сайт

Опционы для подростков. (часть восемь)

- 01 ноября 2015, 17:34

- |

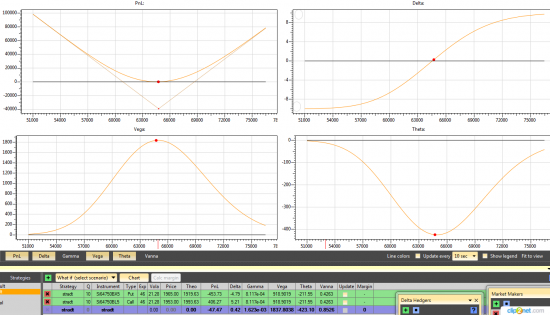

В свете сказанного посмотрим некоторые популярные стратегии

Купленный стреддл. Очень популярная позиция. Когда покупается на одном страйке пут и кол.

Куда бы не пошла цена, всюду плюс. Но под ценой пропасть в 40 тыс. Это эквивалентно торговли фьючем на пробой. Ставим заявки на границы канала и ждем. Если пробьет и уйдет, то ок. Если будет ерзать и цеплять стопы, то будем проседать. Где тут риски и какие они? Обычно, все боятся Тетту. Она растет и постоянно капает. Но это 400-600 рублей в день. За неделю, в среднем набежит 3,5 тысячи. А вот вега 1800 рублей. И достаточно 3% изменения волатильности, что бы получить 5,4 тысячи. Поэтому, главная тут волатильность. Такие стратегии используют на минимуме волатильности. Например, по рублю тот самый случай. Вола на уровне 21%. Обычно она от туда отскакивает. Соответственно, декабрьские опционы предпочтительнее. Там вега больше, а тетта меньше. Обратная ситуация на ED (евра-доллар) там вола с 14 на 17% прыгнула за день. И теперь будет падать. Вывод. При покупке стреддла главный риск это волатильность. Поэтому покупаются они при максимально низкой воле. Ориентируются на среднею, историческую волатильность. И на динамику IV, на ее минимумы в моменте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал