Избранное трейдера antonbell

Опционы по взрослому (нахождение цены)

- 28 декабря 2016, 10:25

- |

Если дух перевели, то продолжим начатую тему http://smart-lab.ru/blog/371457.php

Надо ли вам знать справедливую цену опциона? Как ее подсчитать? Возможно, модель БШ многих выбивает из опционного рынка. Не думаю, что все знают, как и куда надо подставлять в БШ, что бы получить число. Более того там есть переменные суть которых не совсем понятна. Та же Тетта не является НКД. Все эти прибамбасы нужны для анализа сложных опционных конструкций. Мы начнем с простого: поиска цены центрального страйка и продажи двух опционов пут и колл на этом месте. https://cloud.mail.ru/public/7orE/QarAs1FGB

Откроем лист «Delta» Из предыдущего листа «Ришка». Я взял сигму 0.09% что соответствует стандартному отклонению 5 минутного графика по клосам за 23.12.16. На этих данных я буду строить опционную конструкцию для следующего дня. Мы имеем цену БА 113020 и сигму (F3,F4). Переведем сигму в удобоваримую волатильность в годовом исчислении. Для чего, умножим нашу 5 минутную сигму на корень квадратный из 162(пятиминуток в сессии) умноженному на 246 дней в году (J5). Итак мы нашли НV волатильность за вчера, которую мы можем сравнивать с IV настоящих опционов. Что бы найти цену опциона на ЦС мы текущую цену БА умножим на сигму, разделим на корень из 2 Пи и умножим на время (F8). Получили стоимость опциона колл, а так же стоимость опциона пут, так как, согласно паритета, стоят они одинаково. С датой на экспирацию через 162 шт 5 минутных свечи. Теперь, если эти два опциона продать, то получим конструкцию называемую перевернутой загогулиной. Левая нога будет стоять на 114053, правая на 111987, ну а ЦС на центральном страйке. Теперь вернемся к нашей годовой воле и пересчитаем все в обратном порядке. От L5 до О5. Естественно мы получим ту же сигму. А сей час, я попрошу изменить цифру в М5. Это число 5 минутных свечек до конца дня и нашей экспирации. Предположим, что осталось 50 свечек (ставим цифру 50). Что у нас изменилось? Естественно сигма N5. Если мы подсчитаем цену опциона с новой сигмой, то получим ту же стоимость, что и раньше. Но в реальности сигма не менялась. Мы взяли ее из статистических данных вчерашнего дня. Поэтому, нам надо считать по старой сигме, но по новому времени, которое мы уменьшили, так как прошло 560 минут (V11). Если допустить что цена БА константа и она осталась на ЦС, то купить нашу рогатку мы можем за (286.94 каждый опцион Q9). А это уже прибыль 459,10. Если только IV не вырастит до 0.16%. Но IV у нас нет, так как мы сами прайсим этот опцион. А если бы и была, нафига она такая нам нужна, дорогая. Это явный развод, это же видно. А НV так не растет. И если мы проанализируем среднюю сигму вчерашнего дня, то может и увидим значение 0.16%, но ненадолго. Более того, если мы построим HV сегодняшнего дня, то не найдем больших отличий от вчерашнего. Смотрите график РИ 5 МИНУТ… на Ришке. И чем все это кончится? Поставим в М5 цифру 0,00001. Вся наша конструкция закончилась. БА остановился на цене 112360. То есть мы ушли от центрального страйка на 660 и это минус. Но мы получили плюс от распада нашей конструкции 1032. И где тут Тетта была? Может, назовем это временным распадом, или все таки — продажей волы. А может моим именем: «Денежки от Димы». Или это произошло из за того что валатильность не изменилась? Тут уж вы мне объясните откуда вы берете Тетту и на этом зарабатываете. Хотя, конечно, она есть.

( Читать дальше )

- комментировать

- 1.6К | ★38

- Комментарии ( 45 )

Измерения RTT заявок TWIME в небоевом тестовом окружении

- 24 декабря 2016, 10:10

- |

Здравствуйте.

Хочу поделится результатами замеров раунд трипа заявок, который я проделал на днях на тестовой системе, которая используется для разработки.

В тестовую систему входит

— боевое ПО с транзакционной частью на TWIME

— тестовое ПО эмулятор сервера TWIME

— тестовый стенд в виде двух обычных серверов с прямым Ethernet линком между собой

Все что касается программной и аппаратной составляющей, ОС, языков программирования баз данных и так далее я умалчиваю. Могу лишь сказать, что данная архитектура значительно хуже, чем например аналогичная смартлабовца Viking, который демонстрирует свои измерения и даже иногда сообщает конфигурацию системы.

Предметом тестирования является внутренняя задержка системы при выставлении заявок Order на бижу и при получении ответов Response по протоколу TWIME. В качестве параметров теста используется интервал отправки между сообщениями в мкс и общее количество сообщений при отправке. Задержка считается по формуле Latency = RTT/2 и включает в себя затраты бизнес логики приложения, а также затраты всей сетевой части. Тестирование производится в различных режимах для того чтоб оценить поведение системы в условиях далеких от оптимальных. На мой взгляд, это наиболее интересная часть материала, поскольку в сети не трудно найти много тестов производительности TCP стека различных систем, но все они показывают свои оптимальные значения далеко не в тех условиях, в которых могут работать торговые роботы.

( Читать дальше )

Воспользовался предложением Тимофея, разместил описание бота

- 23 декабря 2016, 20:50

- |

Наконец-то в версии 2.05 появилась возможность тестировать портфель торговых систем и анализировать фактические сделки портфеля.

Прошу поддержать ссылку плюсиками.

Вот и я туда же, алгоритм на акциях

- 22 декабря 2016, 14:48

- |

Уговорили меня продать моего робота.

Того самого что идет на трансляции с июня прошло года — трансляция. Которую вы могли наблюдать почти в реальном времени. Полтора года не собирался, но так совпало что на фонде появилась более перспективная идея, поэтому эту систему я продам. Я продолжу сам ей пользоваться в своей торговле, но видоизменю.

Писал о данной системе я тут, тут, тут, тут, тут, тут, тут, тут, тут, тут, тут, тут,

О данном алгоритме:

1. Дата создания первой вариации – конец 2014, начало первой эксплуатации 01.2015, начало трансляции которая идет по сегодняшний день – 06.2015. Перевод под версию программы 2.0 – 05.2016.

( Читать дальше )

Опционы на нефть (CQG) и опционы на пшеницу (TOS)

- 19 декабря 2016, 19:53

- |

В ролике спецификация контракта на нефть WTI. Примеры торговли фьючерсами разных месяцев на нефть. Покупка на центральных страйках put и call. Продажа на дальних страйках одного месяца.

Пшеница — закрытие позиций по купленным колам и путам. Добавление проданных колов и путов на дальние страйки и центральные страйки. Добавление проданных и купленных фьючерсов на разных месяцах. Постепенный переход к покрытым колам и путам.

Продолжение следует ...

( Читать дальше )

Хеджирование трендовой стратегии, подскажите

- 19 декабря 2016, 19:47

- |

Приветствую всех.

В данной статье мне хотелось бы не научить чему либо в ТСЛаб, а научиться самому у людей, потому мне будут очень важны ваши комментарии.

Задался вопросом, как интересно захэджировать позицию, чтобы обезопасить себя торгуя по тренду. Последние пару лет ртс успокаивает своих фанатов, и очень редко бывают большие гэпы, и резкие движения рынка так же скорее случайность, чем закономерность как было раньше. А чем дольше он так успокаивает нас, тем сильнее его может начать штормить, и переносы через ночь, которые последнее время более менее безопасны, могут вылиться в серьезные убытки.

Потому собственно вопрос, каким образом себя хэджировать если стоишь по тренду?(а его все нет и нет)

хотел было рассмотреть вариант по опционам, но насколько понимаю, без математики, открывать в противоход ртсу по опционам, это серьезный риск?!

Так же проверил банальную гипотезу, что если допустим ртс по алгоритму зарабатывает, то открываясь в ход по коррелирующей бумаге и противоход по обратнокоррелирующей бумаге, можно заработать соизмеримо.

( Читать дальше )

БЕСПЛАТНЫЙ РОБОТ по книге Билла Вильямса

- 18 декабря 2016, 11:41

- |

Однако при этом содержит в себе не плохую трендовую систему, популярную в узких кругах.

Писал давно подробную статью на тему. Очень весело получилось, почитайте.

В этом же посте анонсирую робота по второй книге автора. Новые измерения биржевой торговли.

Собственно:

В Os.Engine этот робот вшит в стандартный набор. Берите, изменяйте под себя.

Вот его эквити из того поста(СберБанк, до 2016. В 2016 должно тож расти, проверьте сами в тестере Os.Engine, не ленитесь):

( Читать дальше )

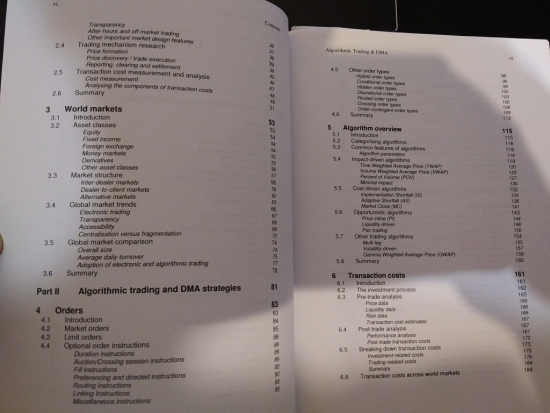

Библия алготрейдера

- 17 декабря 2016, 19:02

- |

( Читать дальше )

Ватный хеджфондер - срываем маску с BlackBox

- 17 декабря 2016, 17:00

- |

Данный персонаж осчастливил нас своим постом о том, что они едут на Запад искать инвесторов. И приложил фотографии с самодельным инвестиционным проспектом, которым данный субьект очевидно планировал похвалиться. Я довольно миролюбиво прокомментировал режущие глаз недостатки проспекта судя по фотографиям (их было выложено много). Но в результате меня субьект мгновенно занес в ЧС, комменты все потер а теперь и удалил сам пост. К счастью Большой Брат не дремлет и пост был любезно закеширован Гуглом для нашего с вами удовольствия.

Начнем препарацию.

Путешествие на Запад

Книга такая есть, не путать. И это не про Роснефть, про другую компанию

Эмиссары (от лат. emissarius — посланец) уже в пути. Тут покупателя не нашли. Репортаж прямо с самолета (уже вылетел).

( Читать дальше )

Фрикономика: зачем это делать и почему это так? Авторский обзор книги

- 14 декабря 2016, 09:16

- |

Интересная книга по нестандартной экономике от Стивена Левитта и Стивена Дабнера. Книга легкая, простая и местами занимательная. Это не научный труд и не серьезная литература, а необычная книга с экономическими и социальными примерами из реальной жизни.

Стивен Левитт сам и является создателем «фрикономики». По мнению автора, традиционная экономика отвечает на вопрос «что делать» и «как делать». Фрикономика пытается дать ответ на вопрос «зачем это делать» и «почему это так». Ответы на вопросы экономист находит благодаря количественному анализу и логическому мышлению.

Мне понравилась идея из книги на счет экономики. Экономика — это наука о том, как люди получают желаемое. Просто и емко. Также мне понравилась идея стимулов. Нужно всегда понимать, чем движим человек при своих действиях. Если желанное вами действие и стимулы человека будут совпадать, то будет и получен желаемый результат. Экономика должна правильным образом воздействовать на стимулы субъекта хозяйственной деятельности. Стимул — это средство заставить людей делать побольше хороших дел и поменьше плохих. Стимулы бывают экономические, социальные и моральные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал