Избранное трейдера andronast

Хомячки

- 23 июля 2021, 13:21

- |

Сорян, Сергей Дмитриевич!

Хомяк — сокращенное прозвище от «Silent Hamster» кандидата физико-математических наук, выдающегося блогера-трейдера Смарт-Лаба Сергея Дмитриевича.©

Участвуют во всех флешмобах и «пиарах», подписывают онлайн-петиции, прыгают в комментах всех топовых постов, единодушно выражают своё сраное мнение по поводу различных событий, показушно рвут и мечут, и столь же непоказушно исходят наговно. Отличаются самой омерзительной предсказуемостью.©

Лучи новоприобретённого познания они несут со страшной силой в народ, аки пророки, ощущая себя единственными просветленными, а всех, кто ещё цепляется за то, во что светочи без года неделю ещё верили сами — тупым стадом.©

( Читать дальше )

- комментировать

- 3.2К | ★1

- Комментарии ( 23 )

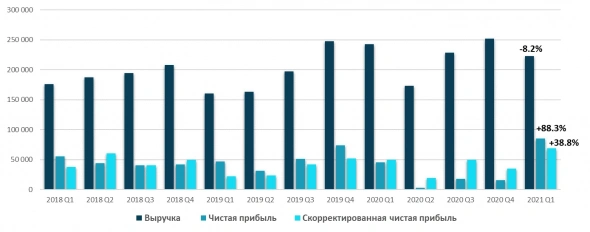

Несмотря на нашу нелюбовь к госам, ВТБ в моменте кажется привлекательным

- 22 июля 2021, 15:09

- |

Дата инициации: 22.07.2021

ВТБ по мультипликатору P/B стоит в 2 раза дешевле Сбера, по прогнозному мультипликатору имеет потенциал роста 58%, прогнозная дивидендная доходность в 2022 году >11%, ожидаемый рост чистой прибыли в 2021 к доковидному 2019 году +29%. Хороший момент для входа, так как цена на акции ВТБ на 14.2% ниже максимумов за 3 года, в то время как Сбер и Тинькофф находятся вблизи своих хаев.

Банк ВТБ – горячо обсуждаемая в российском инвест-сообществе компания. Наша задача – без предвзятости оценить справедливую стоимость акций и их потенциал роста.

Выручка и скорректированная чистая прибыль компании растут медленно:

( Читать дальше )

Валерий Скотников, Московская Биржа - первое выступление на конференции смартлаба 29 июня

- 05 июля 2021, 17:28

- |

👉02:00 тестирование физиков на маржиналку, доступ к деривативам + некотировальные бумаги

👉03:00 про вечернюю и утреннюю торговую сессию

👉05:00 расширяем список иностранных ценных бумаг + планы

👉06:00 лоббируют тему брокер-налоговый агент по иностранным бумагам

👉06:50 фокус на биржевые фонды

👉09:10 новости валютного рынка: мелкий лот

👉10:00 не все знают: на МБ можно купить наличное золото

👉11:00 фьючерсы на иностранные акции

👉11:50 фьючерс и опцион на SPDR (S&P500)

👉12:30 фьючерс РТС-мини

👉14:00 фьючерс на индекс Московской недвижимости

👉15:30 вопрос про повышение комиссионных на срочном рынке

👉16:40 будут ли дальше повышаться комиссионные?

👉17:15 конкуренция с СПб биржей

👉18:00 почему прикрыли форум

👉19:40 про БПИФы и ETF на Мосбирже

👉20:45 подробная статистика Мосбиржи по сделкам

👉22:20 опционы на сингл-стоки

👉24:00 как торговать одну и ту же бумагу на Мосбирже и СПбБирже

👉26:00 что если Алибабу делистнут с Америки

👉27:15 стоит ли ждать клиентов с Китая и Ближнего Востока?

Золото и Триллионный вопрос Базеля III

- 03 июля 2021, 08:56

- |

28июня пришло и ушло, а это значит, что долгожданное “макропруденциальное регулирование” Базеля III, призванное сделать так называемые “безопасные” банки “безопаснее”, официально стартовало в Европейском союзе (как это произойдет 1 июля для банков США и 1 января 2022 года для банков Великобритании).

Триллионный вопрос для инвесторов в золото теперь очевиден: что дальше?

Короткий ответ таков: Золото будет расти, но не ожидайте прямой линии или нулевого дискомфорта/волатильности.

Более длинный ответ, однако, заслуживает немного большего контекста, распаковки и откровенности; поэтому давайте закатаем рукава и начнем с самого начала.

Базель III-это, по сути, давно отложенное, спорное и согласованное на международном уровне банковское регулирование, которое теперь, помимо прочего, требует от коммерческих банков изменить свой “коэффициент чистого стабильного фондирования” для золота, хранящегося в качестве актива уровня 1 на их балансе, с 50% до 85%, чтобы сделать банки “более сильными и устойчивыми во времена кризиса".”

( Читать дальше )

Самое значительное изменение международного налогообложения за столетие

- 01 июля 2021, 21:48

- |

Сегодня официальные представители 130 стран, на долю которых приходится более 90% мирового ВВП, договорились о введении минимальной ставки налога для международных компаний.

Правительства этих 130 стран будут работать над законопроектами, которые обяжут международные компании платить минимальный налог 15% в каждой стране, в которой они осуществляют свою деятельность. Итогом этого станет уменьшение возможностей для компаний уклоняться от уплаты налогов.

По словам министра финансов США Джанет Йеллен, этот день является «историческим для экономической дипломатии». Гонка налоговых уступок в попытке привлечения иностранных инвестиций «стала на шаг ближе к завершению».

Наш Телеграм канал: MOEX Stocks

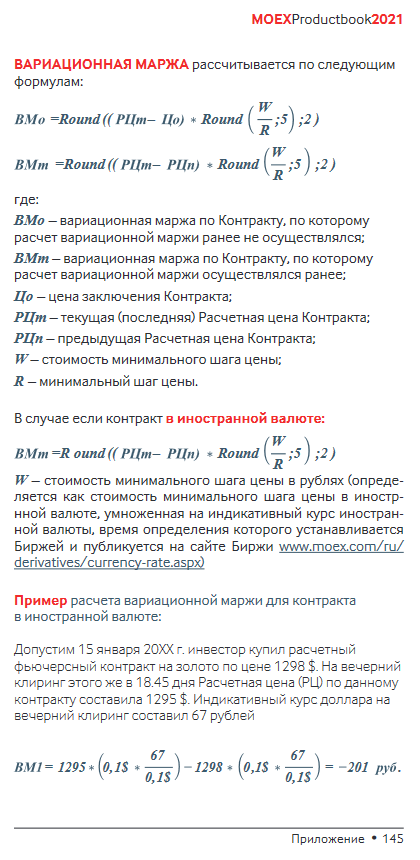

Как вы теряете на валютных фьючерсах Московской биржи

- 15 июня 2021, 01:11

- |

Итак, начнем с pdf-документа, который выложен на сайте МосБиржи на странице под якорем «Все продукты Срочного рынка». Для экономии вашего времени, привожу скрины страниц 145-147.

( Читать дальше )

Принципиальное отличие американской инфляции от русской

- 14 июня 2021, 21:55

- |

Немного текста к ролику:

Инфляция внутри США растет в нескольких сценариях:

1. Избыток долларов поднимает цены по всей планете, включая США.

2. Планета не может «переварить» избыток долларов и они возвращаются на территорию США, поднимая цены внутри страны.

3. Планета отказывается от долларов и они возвращаются а территорию США, поднимая цены внутри страны.

4. напиши в комментах свои варианты...

Инфляция внутри РФ растет в нескольких сценариях:

1. Избыток долларов поднимает цены по всей планете, включая РФ.

2. Количество покупателей и продавцов в стране не растет, а ЦБ без объяснения причин увеличивает количество рублей.

3. Царь административно повышает тарифы и поборы, а ЦБ майнит рубли для покрытия искусственно созданной потребности в них.

4. напиши в комментах свои варианты...

Главная инфляционная опасность для США — отказ планеты от долларов, способный вызвать долларовое цунами в США.

Главная инфляционная опасность для РФ — умышленные и/или неумные действия чиновников, обесценивающие рублевые накопления граждан.

( Читать дальше )

Секретная инструкция сбербанка по подаче w8ben. Создано сбербанком.

- 13 июня 2021, 18:48

- |

www.sberbank.ru/common/img/uploaded/redirected/person/investments/docs/w8_instr.pdf

Как считать прибыль по срочным контрактам, котируемым в валюте

- 13 июня 2021, 00:15

- |

Прибыль — наше все. И сегодня я бы хотел поговорить о том, как правильно считать на длинном интервале (дни, недели, месяцы) общую прибыль по срочному контракту.

Итак, имеем 2 подхода для расчета (может в комментариях предложите еще методы):

— суммировать ежедневную вариационную маржу;

— рассчитать разницу оценки стоимости контракта валюте (рублях, если речь о МосБирже) в день закрытия и открытия контракта.

По первому варианту нужно по конкретному контракту из отчета брокера извлекать вариационную маржу за каждый день владения контрактом. Тут сразу же засада, например в отчетах ВТБ брокера указывается итоговая вариационная маржа за день по всем срочным контрактам. Если вы держите несколько разных контактов, то — нужного числа в отчете нет. Придется считать по каждому контакту маржу самостоятельно, для этого воспользуемся методикой, например новомодного контакта SPY МосБиржи на SPDR S&P 500 ETF Trust SPY, который отслеживает котировку на

( Читать дальше )

Краткий конспект по долгам компании и их анализу

- 12 июня 2021, 06:15

- |

Зачем корпорации выпускают долги:

Финансировать развитие (капитальные расходы)

Совершать поглощения

Инвестиции в рабочий капитал (для бизнесов с длинным циклом оборачиваемости)

Не размывать долю текущих акционеров

Преимущества дола:

Дешевле чем акционерный капитал

Улучшает возврат на акционерный капитал

Дает возможность снизить налоговую нагрузку

Недостатки долга:

Возрастает риск дефолта

Увеличивает суммарную стоимость капитала (WACC) в случае чрезмерного роста по отношению к собственному капиталу

Наличие ковенант (ограничений на бизнес со стороны кредиторов)

Почему акционеры должны беспокоиться о долге:

Обслуживание долга снижает размер кэша, доступного для выплаты дивидендов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал