Избранное трейдера alexis79

Не верьте индексу Мосбиржи, акции давно падают

- 05 декабря 2023, 10:58

- |

🤔 Заметил крайне странную тенденцию: Большая часть инвесторов пишет, что индекс Мосбирже в боковике, но это не совсем так.

🇺🇸 На американском рынке принято отождествлять тяжеловесов FAANG, Apple, Google, Amazon и тд от индекса S&P500: динамика получается крайне разносторонней.

📊 Индекс Американского может показывать хорошую доходность, а акции FAANGов лететь вниз, либо наоборот. А так, как FAANG за счет огромной капитализации составляют существенную часть от веса индекса S&P500, нужно по отдельности смотреть на доходность FAANG и доходность S&P500.

☑️ Собственно, этим летом в Америке все так и происходило: на графике показано различие в доходности между индексом S&P500 и средней доходности 5 отдельных компаний из индекса: Apple, Microsoft, Amazon, Google, Nvidia. Разница, как видите, в несколько раз.

🧮 В индексе Мосбиржи происходит то же самое: Лукойл с текущей капитализацией занимает долю в 16% от индекса, Сбербанк весит 12%. Это уже почти треть индекса Мосбиржи! Естественно, что и Сбер и Лукойл крайне существенно влияют на общую картину индекса.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

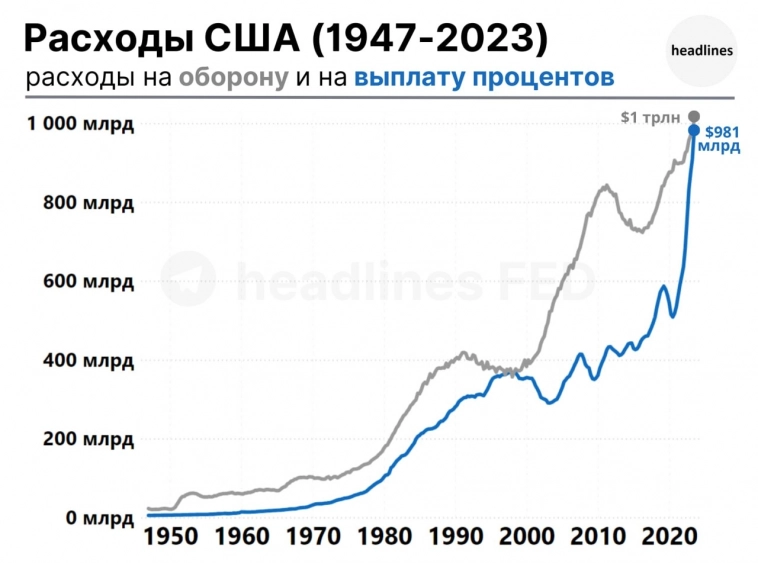

Расходы на выплату процентов = расходы на оборону США

- 05 декабря 2023, 10:13

- |

Расходы на выплаты процентов по госдолгу США приближаются к расходам правительства на оборону страны. В III кв. 2023 оборонные затраты превысил $1 трлн, в то время как обслуживание федерального долга обошлось в $981 млрд.

В 2023 году доходы правительства США составили $4.4 трлн. Это значит, что почти четверть доходов идет на погашение процентов по госдолгу.

headlines F.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Лучшие книги 2023 года по мнению The Economist.

- 05 декабря 2023, 09:39

- |

1. Yepoka Yeebo. «Anansi’s Gold» («Золото Ананси»).

Это история самого великого, но наименее известного мошенника в мире. John Ackah Blay-Miezah из Ганы обманул инвесторов на нескольких континентах, утверждая, что знает местонахождение потерянного золота. Исчерпывающий рассказ автора — захватывающее и долгожданное дополнение к канону о супермошенниках.

2. John Cochrane. «The Fiscal Theory of the Price Level» («Фискальная теория цен»).

Профессор экономики Стэнфордского университета строит новую (почти) теорию того, как государственный долг, а не процентные ставки, в конечном итоге определяет цены. Эта книга не для слабонервных: она является провокационной для экономистов и отлично вписывается в эпоху большого дефицита и высокой инфляции.

( Читать дальше )

ОПЕК+ сокращает добычу, США увеличивает. И . . . ?

- 05 декабря 2023, 09:39

- |

ОПЕК сокращает добычу.

Напоминаю.

Страны ОПЕК+ договорились о снижении добычи нефти.

Саудовская Аравия продолжит сокращать поставки на 1 млн б/с в начале 2024 года.

Россия увеличит добровольное допсокращение экспорта на 200 тыс. б/с, до 500 тыс. б/с

Но ОПЕК+ контролирует около 50% мировой добычи нефти.

США установила рекорд добычи.

За 48 дней добыча выросла до рекордных 10,8 млн баррелей в сутки,

превысив допандемический пик в 10,5 млн баррелей в сутки, установленный в декабре 2019 года.

Снижение добычи со стороны ОПЕК+ привели к росту цен на нефть в сентябре-октябре,

одновременно уступив долю рынка «сланцевикам» из США.

Всего в мире,

добыча около 100 млн баррелей в сутки.

ИТОГ:

BRENT пока стабилизировалась около $80.

Если что — то упустил, или не точно написал,

просьба написать в комментариях.

С уважением,

Олег.

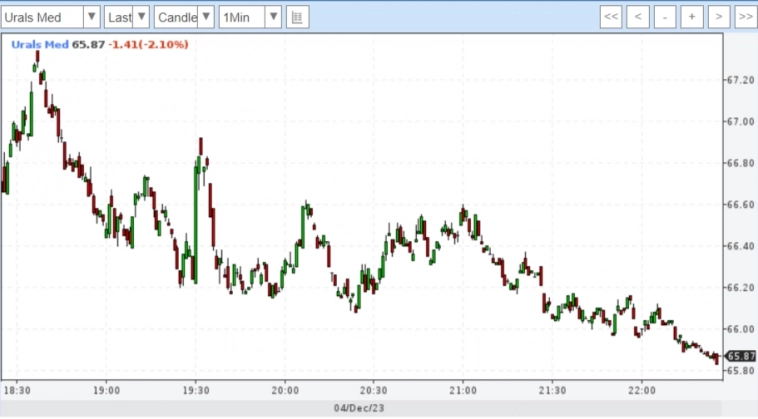

Цена Urals в ноябре продолжила падение, сокращение добычи нефти ОПЕК+ не помогло!

- 05 декабря 2023, 09:17

- |

🛢 По данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г). Средняя цена Urals по итогам 11 месяцев составила — $62,89 за баррель (-20% г/г). Средняя же цена Brent в ноябре равнялась — $83,12, а в октябре — $91,09. Таким образом, дисконт Brent к Urals в сентябре составил $10 (боковик одним словом). Таким образом, цена Urals уже пятый месяц подряд превышает ценовой «потолок» G-7 на уровне $60 за баррель. На нефтяном рынке происходят закулисные игры, а именно: США пытается пошатнуть значимость нефтяного картеля — ОПЕК+, последнее заседание тому доказательство, где перенос собрания из-за разногласий по сокращению добычи муссировались во многих СМИ, а цена сырья благополучно снижалась. Всё же явные лидеры организации Саудовская Аравия и Россия убедили Африканские страны в сокращении, а также преподнесли весомый сюрприз на собрании:

( Читать дальше )

Рост активности клиентов сопровождается притоком новых денег на фондовый рынок

- 05 декабря 2023, 09:16

- |

👉Мой ТГ, где веду портфель и спекулирую/инвестирую

Его основная часть была направлена на инвестиции в акции и облигации резидентов, а также биржевые фонды.

Большинство нетто-покупок на бирже (около 60%) совершалось инвесторами, которые открыли счета более трех лет назад.

По итогам января—сентября количество брокерских счетов, открытых физическими лицами, выросло на 30%, до 35,5 млн. Но подавляющая доля по-прежнему остается нулевой, а опережающее увеличение активов на 48%, до 9,1 трлн руб., стало следствием роста фондового рынка и взносов самых состоятельных инвесторов. Эксперты считают, что «появились новые инвестиционные идеи» и приток граждан на фондовый рынок продолжится. Однако его будут сдерживать высокие ставки по депозитам и сохранение возможностей инвестиций через льготную ипотеку.

( Читать дальше )

Лучший способ потерять свое состояние

- 05 декабря 2023, 08:20

- |

Решение Вандербильта не разделять свою империю оказалось верным — в течение следующих 9 лет его сын удвоил состояние отца благодаря грамотному управлению бизнесом. Если перевести его капитал на сегодняшние деньги, то получится сумма около 6 миллиардов долларов.

Однако после смерти Уильяма в 1885 году его наследники начали делить свалившееся на них богатство, и никто из них не сумел совладать с такими деньгами. В течение последующих 20 лет ни один Вандербильт не входил в список богатейших людей США, а когда в 1973 году потомки Коммодора собрались на первое воссоединение семьи, среди них не было ни одного миллионера.

Однажды немецкий математик Карл Якоби сформулировал идею решать задачу в обратном направлении. Именно поэтому на примере семьи Вандебильтов я предлагаю рассмотреть, как же можно было потерять такое огромное состояние, чтобы сделать выводы из их ошибок и не повторять их.

( Читать дальше )

Как продавать валюту

- 05 декабря 2023, 04:41

- |

Российские экспортеры получили от ЦБ РФ и Росфинмониторинга инструкции, разъясняющие механизм продажи валютной выручки. В частности, от экспортеров требуется:

🔹 Еженедельно составлять и утверждать с властями график продаж валюты;

🔹 Ежемесячно раскрывать план управления активами и пассивами;

🔹 Сообщать о не исполненных покупателями обязательствах по действующим контрактам;

🔹 Определиться с тем, какие именно участники группы компаний будут продавать валюту;

🔹 Отчитываться об исполнении плана, фактически об объемах продажи валюты.

@frank_media

t.me/frank_media/12345

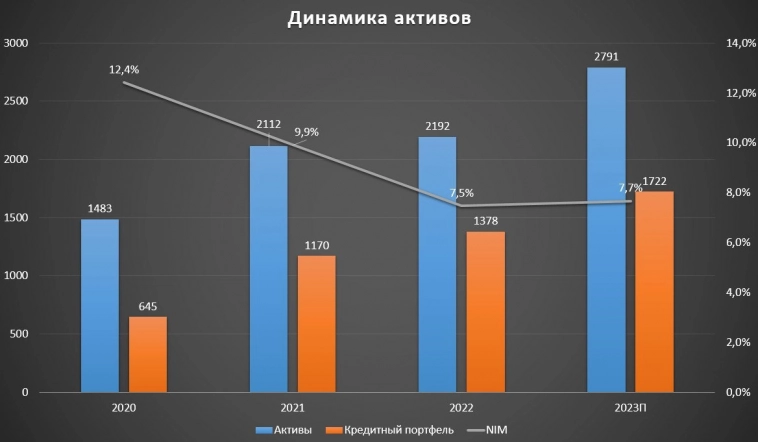

🧘♀️ Прилетит вдруг волшебник в голубом вертолете И недорого продаст вам банк.

- 04 декабря 2023, 22:40

- |

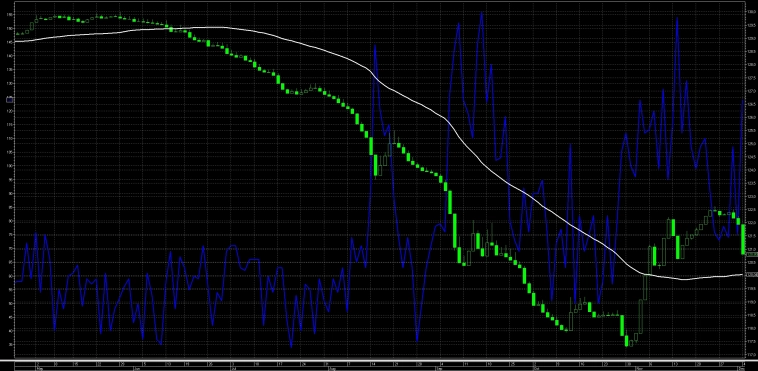

СЕГОДНЯШНИЕ ДАННЫЕ ПО ИНФЛЯЦИИ. RGBI: снова падение. Мысли: на сколько ЦБ России поднимет ставку на заседании 15 ноября.

- 04 декабря 2023, 20:07

- |

Инфляция в РФ с 21 по 27 ноября составила 0,33%,

годовая уже превысила 7,5%

RGBI по дневным.

Вероятно,

некоторые участники рынка уже знают, что ЦБ России на ближайшем заседании (15 декабря) поднимет ставку.

Возможно, ставка будет и 17%.

Цель по официальной инфляции (верхняя планка) 7,5%.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал