Избранное трейдера aik

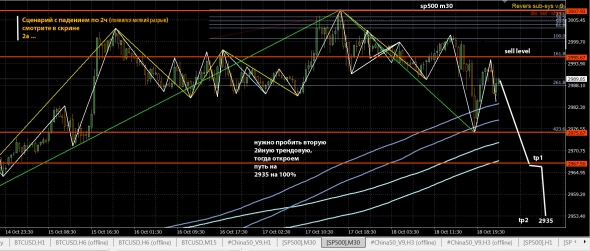

(!) S&P500 - возможен сильный обвал (!)

- 19 октября 2019, 14:21

- |

разбираем м30 и 2ч… и там и там есть ценовой разрыв системы,

на 2ч маленький это определяет где в каком тайм-фрейме проводить

анализ иными доп. инструментами ...

давайте посмотрим до куда мы будем падать в случае обвала… -

( Читать дальше )

- комментировать

- 818 | ★1

- Комментарии ( 7 )

Обобщенная модель ценообразования опционов

- 17 октября 2019, 14:39

- |

Я попробую небольшими частями изложить основные положения обобщенной теории опционов. При ее разработке не использовалась гипотеза о случайном поведении цены базового актива по причине того, что для большинства финансовых рынков ее невозможно ни подтвердить, ни опровергнуть. Обобщенная теория индифферентна по отношению к причинам ценовых изменений и в этом ее отличие от классической теории опционов, для которой гипотеза о случайном поведении цен является незыблемым основанием. Важно отметить, что в случае согласия с гипотезой классическая теория не вступает в противоречие с обобщенной, но оказывается ее составной частью. Отсюда и название “обобщенная”. Она должна понравиться тем, кто не очень хорошо разбирается в методах ТВ и МС, но хочет разобраться в опционах.

Постараюсь обойтись минимальным количеством формул, хотя совсем без математики не получится. Поэтому, если что-то будет непонятно, спрашивайте.

Размещать новые части я буду с частотой примерно раз в неделю, по мере их написания. Всего частей будет, наверное, четыре или пять.

( Читать дальше )

иГРЫрАЗУМа 2019. kachanov. Октябрь-19

- 17 октября 2019, 00:52

- |

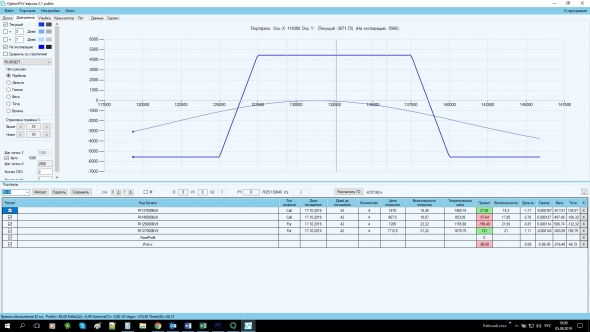

В этом месяце традиционно открыл кондор. Начальная позиция была такой

В процессе торговли позиция подвергалась множественным модификациям. Логика всегда была одинаковая. Край, на который шла цена роллировался. Край, на котором все хорошо – подтягивался к текущей цене. Провел пару экспериментов с защитой края через покупку неделек. Результат неоднозначный. Один раз получилось хорошо. Второй раз получилось с убытком. Какого-то однозначного вывода для себя не сделал.

Приводить картинки с модификациями не буду, их неприлично много. После каждого действия с основной позицией я пишу для себя пояснения, делаю скан, складывая все «добро» в общую кучу. Отмечу что, я не являюсь сторонником «дневника трейдера». Есть у меня обоснованные сомнения в полезности такого занятия. В данном случае надо как-то составлять отчет, и проще метода, чем сохранять все подряд, а потом быстро разобраться что отправить в публикацию, не нашел. Оценив количество сканов за этот месяц, я понял что не стоит превращать топик в «веселые картинки ©»

( Читать дальше )

Волнующее расширение игры с нулевой суммой. Эпилог

- 15 октября 2019, 13:33

- |

Один из «сильных» аргументов против игры с нулевой суммой со стороны немалого числа оппонентов является разомкнутость системы, позволяющая постоянно наращивать размер игрового фонда.

«Нулевая сумма» означает только то, что каким бы ни был фонд игры, он перераспределяется между игроками сильно неравномерно. За вычетом вновь поступающих в него денег (от новых участников, от роста денежной массы, от хеджеров, дивидендов и конечного потребителя) остальные деньги делятся таким образом, что суперприбыли равны суперубыткам.

Игра с ненулевой суммой, как следует из обеих частей статьи, отвечает за совсем незначительную часть доходов игроков, и сделать прогноз по приращению цены в любой момент времени, исходя только из этого представления, невозможно. Прогнозировать же возможно лишь при, как говорят математики, приближении (то есть, грубом допущении), что ничего, кроме игры с нулевой суммой, на бирже не происходит. Понимая, что такое допущение не соответствует полностью действительности, приходится допускать вероятностный характер ценовых приращений и заботиться об ограничении убытков в сделках и правилах управления капиталом.

( Читать дальше )

Волнующее расширение игры с нулевой суммой. Часть 2

- 13 октября 2019, 13:18

- |

В начале первой части статьи была рассказана вполне могущей быть явью история, из которой следует, что в основе прибыли от спекуляций лежит чей то труд, который, в конечном итоге, должен приносить кому-то пользу. В данном случае это труд, принесший пользу парням в беретах. Не будь результата труда, не было бы и спекуляций вокруг него. Только это и роднит трейдинг, являющийся в широком смысле игрой, с работой, в узком смысле игрой не являющейся.

Конечно же, для тех, кто в процессе нажатия кнопок на клавиатуре и прокручивания колесика мышки теряет калории, нервные клетки, волосы и зрение, их занятие может ассоциироваться с работой. Плюс ко всему, представление о своей деятельности как о работе помогает чувствовать, что занимаешься чем-то полезным и благородным. Но, увы, не помогает понимать закономерности ценовых изменений.

Доходности, в основе которых лежит «чистая работа», однозначно ограничены, как говорилось в первой части, способностью произвести, с одной стороны, и возможностью приобрести и потребить, с другой стороны. Эти доходности в грубом приближении крутятся вокруг 10-15 % процентов годовых, которые в свою очередь, вследствие конкуренции, крутятся вокруг стоимости заимствования. И как ни пытаться прыгнуть выше головы, удел «инвесторов», в среднем и в лучшем случае, именно такой.

( Читать дальше )

20 лет жизни на пассивных доходах после увольнения. История Одри из Южного Техаса

- 09 октября 2019, 19:38

- |

К сожалению, в русском языке нет адекватного перевода термина «Early retirement». Перевод «ранняя пенсия» не подходит, так эти люди получают деньги не от государства, а создали свой собственный «пенсионный фонд», который позволил им уволится с работы в 39 лет, и в течение 20-лет лет жить на пассивные доходы. Сегодня мы познакомимся с историей Одри из Южного Техаса.

( Читать дальше )

Волнующее расширение игры с нулевой суммой. Часть 1

- 09 октября 2019, 12:09

- |

Это словосочетание «Волнующее расширение» я взял у Н. Талеба из книги «Одураченные случайностью» (и использовал в своей статье «Школы суеверий»), чтобы «расширить» проблематику трейдинга, как игры с нулевой суммой.

Утверждения, что трейдинг это работа, а не игра и уж, по крайней мере, не игра с нулевой суммой, скучны, пресны и, самое главное, сильно усложняют понимание закономерностей ценовой динамики разных рыночных инструментов.

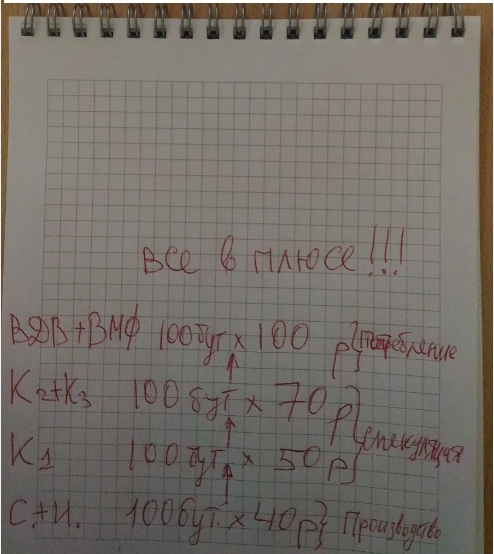

Продолжая традицию Смартлаба — на листочках в клетку приводить абстрактные примеры в качестве доказательства конкретных концепций — убедимся, для начала, что прибыли от рыночных спекуляций одних игроков могут, все-таки, появляться в отсутствии убытков других игроков. Для этого нарисуем упрощенную и весьма распространенную схему движения товара и денег в свободной рыночной экономике.

( Читать дальше )

трейдинг никогда не был так привлекателен как сейчас

- 08 октября 2019, 12:17

- |

Люди требуют чего-то от рынка, а сами ничего не умеют, рынок и трейдинг как никогда привлекательны за всю их историю.

( Читать дальше )

♛ ВСЕ ВИДЫ ETF для вашего портфеля ч. 1

- 08 октября 2019, 12:02

- |

Всем привет) Сегодня пройдемся по разным классам etf с положительной бетой к рынку и поймем, чем они отличаются друг от друга. Разница может быть очень существенная, вне зависимости от того, что большинство etf будут иметь довольно высокую корреляцию к рынку. Сложные, производные etf в этой статье рассматриваться не будут, ровно как и альтернативные инвестиции, вроде различных etf на commodities. Только старые добрые индексы с плечом 1х. Шкала доходности на всех картинках логарифмическая и доходности total returns (цены бумаг + их выплаченные дивиденды). Всю альтернативную и производную хурму будем рассматривать в следующих статьях, т.к. слишком большой лонгрид получится. Поехали)

Если мне необходима информация по любому etf, я иду на etfdb.com, там можно найти такие показатели, как ликвидность и стоимость владения, кто выпускает etf, его дату создания, его структуру, размер дивидендов и.т.д. Очень полезный ресурс одним словом.

( Читать дальше )

Как понять, стоит ли инвестировать в компанию

- 07 октября 2019, 21:37

- |

"Человек постоянно совершает какой-то выбор, решает, что ему делать, что говорить, направляет движения своих рук и ног, принимает решения"

Тимофей Валерьевич Мартынов, «Механизм трейдинга. Как построить бизнес на бирже»

Эта статья. — о моем подходе к исследованию потенциального объекта инвестиций. Как отделить манипуляторов от нормального менеджмента.

Что мне нужно как инвестору от менеджмента компании ?

Мне нужно понять следующие вещи

- В чем заключается бизнес, на чем фирма зарабатывает деньги ?

- Какое у компании долгосрочное стратегическое преимущество ?

- Какой план у менеджмента по увеличению прибыли на акцию ?

- Как этот план работал в прошлом, и какие прогнозы на будущее ?

Всю эту информацию я хочу получить где-то в первые 2 минуты чтения презентации для инвесторов. В большинстве случаев, если этого не происходит — это значит, что менеждмент парит вам мозг. Либо им нечем похвастаться в плане успехов, либо отсутствует стратегия, либо в отделе IR работают придурки. Или комбинация из этих трех факторов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал