Избранное трейдера ab_trader

Сезонность баксорубля. Миниграаль для инвесторов.

- 04 февраля 2017, 13:37

- |

Данные брал с официального сайта ЦБ. Все расчеты произведены вручную в Экселе.

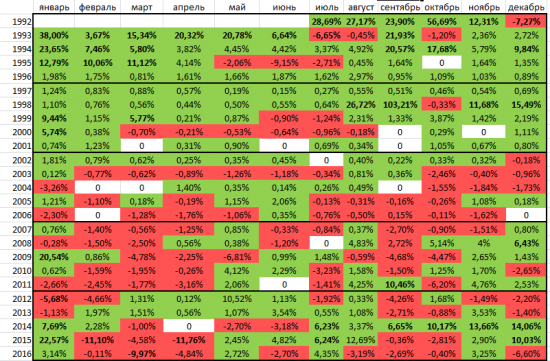

Для начала табличка доходности доллара в рублях. Выглядит она так

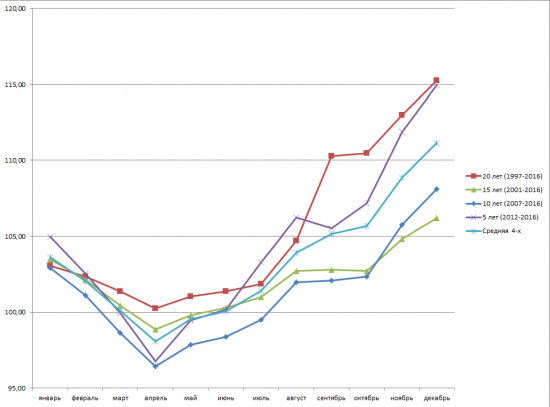

Далее прилагаю график сезонности по годам. Всего их 4 за разные периоды и один ср. арифметическое этих четырех.

( Читать дальше )

- комментировать

- ★79

- Комментарии ( 22 )

Как упростить себе жизнь при сдаче 3-НДФЛ

- 02 февраля 2017, 14:25

- |

При торговле через зарубежного брокера есть один неудобный момент: декларировать доход и платить налоги приходится самому. Впрочем, если вы пассивный инвестор и число сделок у вас невелико, то свести баланс не составит труда. Но если вы активно торгуете, то расчет результата по сделкам может для вас превратиться в проблему. И вот почему.

( Читать дальше )

ТРЕНДЫ

- 05 октября 2016, 23:41

- |

Нашел у себя в истории старый пост. Перечитал его и понял, что он очень крутой. Блин, и почему на смартлабе популярна всякая хренотень, а по-настоящему хорошие записи канут в небытие!

Итак.

Размышления на тему рыночных тенденций

Вообще говоря, тенденции или тренды — явления весьма распространенные не только в биржевой среде. В жизни мы привыкли употреблять для этого слово «мода»: мода на автомобили, одежду, АйТи специальности, заграничные путешествия на 7 дней в Турцию, походы в кино на экшены с попкорном… Словом, мода — это то, что, однажды возникнув, продолжается, развивается и набирает популярность. Важным является и то, что эта вещь крайне стабильная и инертная, поэтому при прочих равных условиях народ будет продолжать ездить за границу, поедать попкорн и покупать дорогие духи просто потому, что он так делал раньше.

Я бы выделил три этапа развития тренда:

*** Неожиданное и при этом медленное зарождение.

Кто может предсказать, где будет следующий бум? Может изобретут домашний телепорт? А может повар-техник придумает скатерть-самобранку?

Узнать, где будет следующий тренд практически невозможно, потому что его возникновение связано с понятием «черный лебедь». Можно, конечно, поиграть в игру «угадайка» и придумать массу различных вариантов на тему «Завтра будет мода на ...». Но угадать новые тенденции сложно не только потому что они возникают в неожиданном месте, а еще и потому что они проявляются постепенно. Кто помнит зарождение моды на мобильные телефоны, джинсы и компьютеры? В ретроспективе, конечно, все было предсказуемо...

( Читать дальше )

«Все выше, и выше, и выше» (с) из песни Марш авиаторов

- 05 августа 2015, 11:54

- |

Заголовок – это о нашем 17-м месте в рейтинге ММВБ за июль

moex.com/ru/derivatives/members-rating.aspx?rid=1&month=7&year=2015

А Вы о чем подумали?  Правда, в отличие от классических брокеров, мы с этих оборотов ничего не имеем, только с объема средств под управлением и прибыли. Но все равно «пустячок, а приятно». Но неожиданный. После того, как в марте мы перевели все обороты на FORTSe с брокеров на себя, мы прогнозировали, что с 32-34-го места скакнем на 20-22-е, но между 20 и 19-м местами казалось, что существует непреодолимый для нас разрыв в 50% прироста оборотов. Как оказалось, «нет ничего невозможного», можно и на 80% нарастить обороты, особенно, если счет просаживается из-за «чужого рынка».

Правда, в отличие от классических брокеров, мы с этих оборотов ничего не имеем, только с объема средств под управлением и прибыли. Но все равно «пустячок, а приятно». Но неожиданный. После того, как в марте мы перевели все обороты на FORTSe с брокеров на себя, мы прогнозировали, что с 32-34-го места скакнем на 20-22-е, но между 20 и 19-м местами казалось, что существует непреодолимый для нас разрыв в 50% прироста оборотов. Как оказалось, «нет ничего невозможного», можно и на 80% нарастить обороты, особенно, если счет просаживается из-за «чужого рынка».

Вот об этом «чужом рынке» мы и поговорим. Именно он зачастую становится причиной разочарования в алгоритмической торговле. Причем не только новичков, но и таких корифеев, как mehanizator. А почему? А все дело в анализе торговых алгоритмов. Самые распространенные ошибки в анализе – это

— исключительно анализ сделок алгоритма, а не эквити;

— использование только двух характеристик – доходность и максимальная просадка.

Почему это ошибки? В первом случае мы выбрасываем из анализа все такты работы алгоритма, на которых он не менял позицию и, соответственно, не знаем насколько наш алгоритм был прав в этих решениях. Во втором случае мы совершенно упускаем из вида сам рынок, на котором торгуем. Ведь кроме «наш» и «не наш» рынок, на рынке есть и еще и случайное блуждание с нулевым средним, на котором средний доход нуль, но вероятность выиграть или проиграть больше некоторой величины больше, чем получить этот самый нуль (по научному это называется «закон арксинуса»). И естественно, что при переборе параметров по доходности и максимальной просадке мы отберем такие параметры, при которых на участках случайного блуждания чаще оказывались в совершенно случайном плюсе (именно таки и «строятся» «прибыльные» системы на генераторе случайных чисел, которые периодически появляются в сообщениях трейдеров). Но этот плюс — это переподгонка и повод для больших разочарований в будущем. Что делать? Ответ прост — не совершать данных ошибок. Как? А брать больше характеристик эквити и анализировать их постоянно. Кстати, на серьезных западных сайтах так и поступают с эквити трейдеров, предлагающих подписаться на сигналы.

Вот характеристики эквити нашего портфеля «Суперриск», которые мы отслеживаем в ежедневном режиме

( Читать дальше )

путаница: маржа на акциях и фьючерсах- в чем разница?

- 30 марта 2015, 05:56

- |

Всем привет. В последнее время мне довелось стать участником нескольких дискуссий, в корне которых лежали финансовые понятия “маржи” и “плеча”, и я обнаружила, что произнося эти слова, люди зачастую имеют ввиду совершенно разные вещи. Бегло просмотрев материалы по теме в рунете, стало понятно, что существует глобальная путаница в понимании того, что такое маржа на фондовом рынке, и что из себя представляет фьючерсная маржа. Попробуем разложить эти базовые понятия “по полочкам” — возможно, это поможет нам с вами понять, как кардинально отличаются торговля акциями и другими фондовыми инструментами от торговли фьючерсами.

Так в чем же разница?

( Читать дальше )

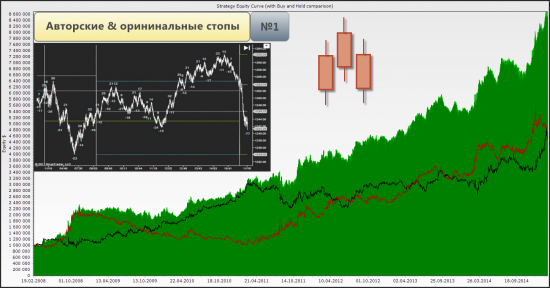

Авторские & Оригинальные стопы №1

- 26 февраля 2015, 15:16

- |

Сегодня я начну раскрывать некоторые свои наработки в области стопов, про которые я нигде больше не видел, поэтому с моей точки зрения они авторские.

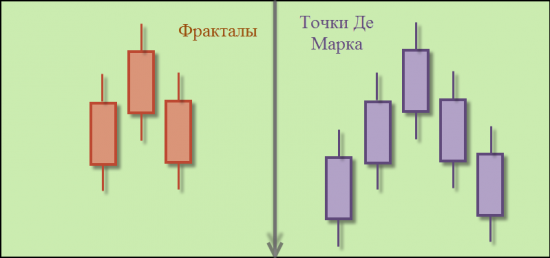

Я работаю со статистикой, а не с интуицией. При таком подходе очень полезно, да и просто интересно смотреть на максимумы и минимумы, разворотные паттерны и прочие экстремумы, а также на расстояние, пройденное ценой между ними. Данные точки описаны массой авторов, но наиболее распространенные их вариации известны широкому кругу, как Фракталы (простейшая форма определения экстремумов) и Точки ДеМарка(более сложная версия). Для простоты, я буду называть и те и другие точками ДеМарка, так как фрактал, на мой взгляд — это всего лишь разновидность паттерна на 3-х свечах. Точки ДеМарка в оригинале — это тоже паттерн(почти тот же фрактал, только на 5 свечках), но для дальнейшей нашей с вами работы нужно сделать первый разрыв шаблона и представить данный разворотный паттерн в виде полноценного индикатора. Для такой трансформации следует допустить возможность, что данный паттерн может строится на произвольном количестве свечек. Другими словами, создадим индикатор, параметром которого является количество свечек паттерна. В результате чего Фрактал — станет вариацией нашего индикатора с параметром 3 (с 1-ой свечей ниже/выше экстремума), а точка ДеМарка -станет вариацией нашего индикатора с параметром 5 (с 2-мя свечками ниже/выше экстремума) и так далее.

( Читать дальше )

Как парсить сайты при помощи экселя VBA

- 05 февраля 2015, 17:48

- |

В трейдинге часто необходимо скачивать данные с различных сайтов. Порой для этого необходимо повторить много однотипных действий. Естественно, это удобно автоматизировать. Поскольку данные обычно--числа, то их удобно обрабатывать экселем (это если чисел не очень много. Много--это, например, тиковые данные чего-нибудь типа RI). Известно, что VBA в связке с экселем является очень удобным инструментом для работы с цифрами. Поэтому логично и парсить сайты тоже при помощи экселя.

Есть в экселе очень удобный объект InternetExplorer.Application Он позволяет вполне гибко программным образом управляться с сайтами путем программной работы с Internet Explorer. Можно гулять по сайтам, заполнять и отправлять формы, жать на кнопки, выкачивать любую инфу и вообще неплохо работать с DOMoм.

Какова технология?

1) Надо немного знать VBA (ниже есть примеры, вот в них надо приблизительно понимать что к чему).

( Читать дальше )

Qlua для чайников. Часть 4. Анализ информации из стакана и работа с заявками

- 07 октября 2014, 14:51

- |

Предыдущие статьи:

Qlua для чайников. Часть 1

Qlua для чайников. Часть 2. Циклы

Qlua для чайников. Часть 3. Работа со стаканом

Так что, теперь, если вы принимаетесь за написание программы, у вас уже не должно возникать вопроса: «С чего начать?», ибо на прошлом уроке мы этот вопрос прекрасно разобрали. Но может возникнуть следующий вопрос: «А как продолжить?». Вот научились мы работать со стаканом, написали запись стакана в файл (чисто ради тренировки), а дальше-то что? Как реального робота создать?

Вообще, чтобы подобные вопросы не возникали («Как начать?», «Как продолжить?», «Как закончить?») полезно иметь определенный план действий. Вот сейчас мы с вами и составим такой план. Для начала разобьем процесс написания робота по шагам (начиная с текущего состояния):

- Разработать механизм определения границ лучших цен, с учетом уже выставленных заявок. Для этой цели нам придется написать механизм поиска своих заявок.

- Разработать механизм выставления заявок, с учетом того факта, что заявки могут быть уже выставлены и могут быть исполнены.

- Разработать механизм перевыставления заявок при изменении цен.

- Разработать механизм удаления выставленных заявок и закрытия всех открытых позиций по рынку в заданное время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал