SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера aab

2012-й

- 27 декабря 2012, 16:56

- |

«Я беспороден — это минус,

Но благороден — это плюс.»

Из советской пародии на «Три мушкетера»

У большинства людей, пытающихся предсказать будущее, есть коронная фраза: «как я и говорил». Сошлюсь и я на свой точный прогноз, сделанный 2 января:

«Начну с хорошего. Конца света не будет! Человечество спокойно или неспокойно, но переживет ту дату, на которой обрывается календарь майя (то ли 21, то ли 23 декабря – ученые по этому поводу до сих пор спорят).»

Во, видите, что я не хуже Нострадамуса :). Поэтому верьте моим прогнозам, я не обману :).

Ну а если серьезно, то год у меня получился противоречивым.

Я не отбил убытки 2011-го и не обогнал ставку Сбербанка. Это МИНУС. Но если б я с начала года управлял так, как управлял с 10 июля, то приставки «не» из предыдущего предложения можно было бы убрать. Это ПЛЮС.

Что помогло мне изменить ситуацию? Два действия:

— систематизация накопленных знаний для чтения зимнее-весенних семинаров;

( Читать дальше )

Но благороден — это плюс.»

Из советской пародии на «Три мушкетера»

У большинства людей, пытающихся предсказать будущее, есть коронная фраза: «как я и говорил». Сошлюсь и я на свой точный прогноз, сделанный 2 января:

«Начну с хорошего. Конца света не будет! Человечество спокойно или неспокойно, но переживет ту дату, на которой обрывается календарь майя (то ли 21, то ли 23 декабря – ученые по этому поводу до сих пор спорят).»

Во, видите, что я не хуже Нострадамуса :). Поэтому верьте моим прогнозам, я не обману :).

Ну а если серьезно, то год у меня получился противоречивым.

Я не отбил убытки 2011-го и не обогнал ставку Сбербанка. Это МИНУС. Но если б я с начала года управлял так, как управлял с 10 июля, то приставки «не» из предыдущего предложения можно было бы убрать. Это ПЛЮС.

Что помогло мне изменить ситуацию? Два действия:

— систематизация накопленных знаний для чтения зимнее-весенних семинаров;

( Читать дальше )

- комментировать

- 127 | ★9

- Комментарии ( 34 )

Секреты скальпинга, интрадея и алготрейдинга с А.Муханчиковым. Возможные варианты алгоритмов. В гостях у ITinvest.

- 27 декабря 2012, 16:27

- |

Реальная оценка российского рынка (true_flipper)

- 27 декабря 2012, 16:06

- |

репост: http://true-flipper.livejournal.com/407587.html

I lied(с) Commando. Это про то, что до после праздников. Но этот пост наверное точно последний до праздников:)

Сейчас просто конец года на носу кругом прогнозы, оценки, предсказания. Я не буду выступать гадалкой, дурацкое это занятие. Но хотелось бы обсудить одну тему — оценку нашего рынка. Во многих прогнозах/статьях и т.д. берутся цифры от известных поставщиков данных и делается вывод, что российские акции очень и очень дешевы. Вопрос с качеством этих самых данных.

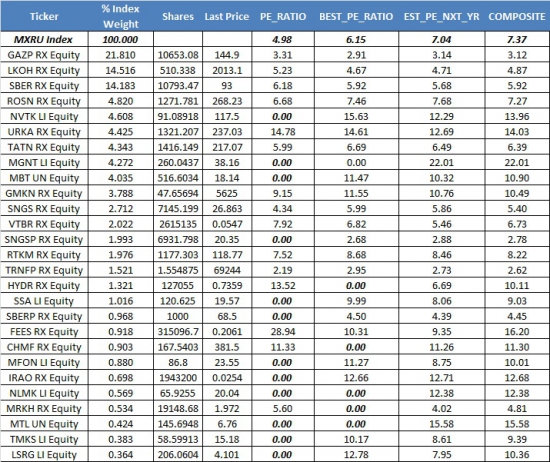

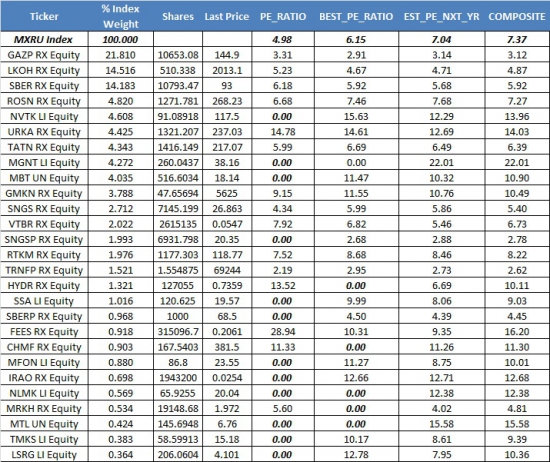

Вот возьмем например Bloomberg. Если открыть страничку индекса MSCI Russia, то там мы увидим вот такие цифры:

Price/Earnings 4.6, EST PE 5.28. Дешево? Вроде очень. Вопрос, как Bloomberg к таким оценкам приходит, попробуем воспроизвести. Выгрузим в эксель список акций в индексе и весов (импортируется из того же блумберга в два клика) и попробуем подкачать из него же данные по индивидуальным компаниям.

Я буду брать самый популярный множитель — PE, не будем сейчас вдаваться в его практическую ценность (hint — она стремится к 0, но это не важно, для иллюстрации любой подойдет).

Из Bloomberg можно выкачать разные самые поля для PE, их там вагон на любой вкус, я решил взять основные — PE_RATIO(это по идее должны быть trailing financials), BEST_PE_RATIO (оценка блумберга на текущий год, откуда она берется, хз, наверно комбинация financials и оценок аналитиков) и EST_PE_NXT_YR — это по идее агрегат прогнозов аналитиков должен быть.

И что же мы видим? А мы видим мы то, что в первом поле если попытаться выкачать данные по всем бумагам, то очень часто вылезет N/A, т.е. блумберг как бы не знает, какой PE даже по отдельным голубым фишкам. Я в табличке будут эти поля менять на 0. Выгрузим все три и попробуем посчитать взвещенную цифру по каждому множителю. Получается вот что примерно:

Нули выделенные жирным. Часто это тема чисто техническая — например блумберг знает PE по локальной акции, но не знает по расписке и т.д… Что интересно, в первой строчке — взвешенный по весам PE. Так вот если даже ничего не делать с нулями, т.е. по бумагам где нет данных считать что PE = 0, получаем что взвешенный PE_RATIO — 4.98. Это между прочим на 8,2% даже с нулями больше, чем 4,6.

( Читать дальше )

I lied(с) Commando. Это про то, что до после праздников. Но этот пост наверное точно последний до праздников:)

Сейчас просто конец года на носу кругом прогнозы, оценки, предсказания. Я не буду выступать гадалкой, дурацкое это занятие. Но хотелось бы обсудить одну тему — оценку нашего рынка. Во многих прогнозах/статьях и т.д. берутся цифры от известных поставщиков данных и делается вывод, что российские акции очень и очень дешевы. Вопрос с качеством этих самых данных.

Вот возьмем например Bloomberg. Если открыть страничку индекса MSCI Russia, то там мы увидим вот такие цифры:

Price/Earnings 4.6, EST PE 5.28. Дешево? Вроде очень. Вопрос, как Bloomberg к таким оценкам приходит, попробуем воспроизвести. Выгрузим в эксель список акций в индексе и весов (импортируется из того же блумберга в два клика) и попробуем подкачать из него же данные по индивидуальным компаниям.

Я буду брать самый популярный множитель — PE, не будем сейчас вдаваться в его практическую ценность (hint — она стремится к 0, но это не важно, для иллюстрации любой подойдет).

Из Bloomberg можно выкачать разные самые поля для PE, их там вагон на любой вкус, я решил взять основные — PE_RATIO(это по идее должны быть trailing financials), BEST_PE_RATIO (оценка блумберга на текущий год, откуда она берется, хз, наверно комбинация financials и оценок аналитиков) и EST_PE_NXT_YR — это по идее агрегат прогнозов аналитиков должен быть.

И что же мы видим? А мы видим мы то, что в первом поле если попытаться выкачать данные по всем бумагам, то очень часто вылезет N/A, т.е. блумберг как бы не знает, какой PE даже по отдельным голубым фишкам. Я в табличке будут эти поля менять на 0. Выгрузим все три и попробуем посчитать взвещенную цифру по каждому множителю. Получается вот что примерно:

Нули выделенные жирным. Часто это тема чисто техническая — например блумберг знает PE по локальной акции, но не знает по расписке и т.д… Что интересно, в первой строчке — взвешенный по весам PE. Так вот если даже ничего не делать с нулями, т.е. по бумагам где нет данных считать что PE = 0, получаем что взвешенный PE_RATIO — 4.98. Это между прочим на 8,2% даже с нулями больше, чем 4,6.

( Читать дальше )

Институциональный трейдер. Финансовые итоги года.

- 27 декабря 2012, 15:09

- |

Мой первый пост на смарт лабе. Надеюсь будет не последний.)

Читаю смарт лаб, наверное, с первых дней образования данного ресурса.

Отдельный респект Тимофею за этот ресурс, а также пользователям, которые делятся полезной информацией.

Свой первый пост решил посвятить, как и многие, финансовым итогам 2012 года.

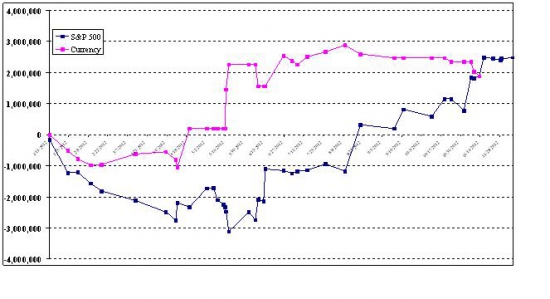

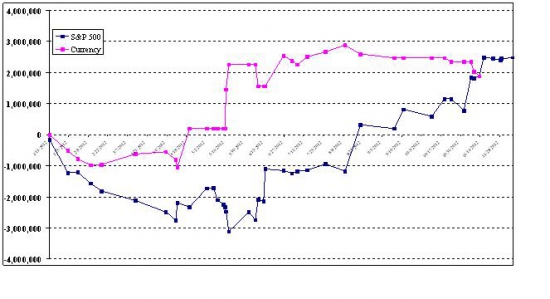

Итак. я трейдер/дилер крупного фонда( азиатский фонд). Название не буду раскрывать.

Статистика моих торгов в 2012 выглядит так, в млн.$:

Profit factor: 1.55

Win rate — 43%

Loss rate — 57%

2012 год в сравнении с 2011 был значительно хуже. Тем не менее, благодаря определенным усилиям удалось выйти в итоге в нормальный плюс.

( Читать дальше )

Читаю смарт лаб, наверное, с первых дней образования данного ресурса.

Отдельный респект Тимофею за этот ресурс, а также пользователям, которые делятся полезной информацией.

Свой первый пост решил посвятить, как и многие, финансовым итогам 2012 года.

Итак. я трейдер/дилер крупного фонда( азиатский фонд). Название не буду раскрывать.

Статистика моих торгов в 2012 выглядит так, в млн.$:

Profit factor: 1.55

Win rate — 43%

Loss rate — 57%

2012 год в сравнении с 2011 был значительно хуже. Тем не менее, благодаря определенным усилиям удалось выйти в итоге в нормальный плюс.

( Читать дальше )

График работы зарубежных площадок на время Новогодних праздников

- 27 декабря 2012, 09:36

- |

FOREX ( Стандарт, FX+): закрыто с 23:59 МСК 31.12.2012 до 04:00 МСК 02.01.2013;

Металлы (Стандарт, FX+): закрыто с 23:59 МСК 31.12.2012 до 04:00 МСК 02.01.2013;

FOREX (PRO.FX+): закрыто с 23:59 МСК 31.12.2012 до 19:00 МСК 02.01.2013;

Металлы (PRO.FX+): закрыто с 23:59 МСК 31.12.2012 до 19:00 МСК 02.01.2013;

CFD на акции США: закрыто с 23:59 МСК 31.12.2012 до 18:30 МСК 02.01.2013;

Индексы [DJI30], [SP500], [NQ100]: закрыто с 23:59 МСК 31.12.2012 до 15:00 МСК 02.01.2013;

[DAX30]: закрыто с 23:59 МСК 28.12.2012 до 11:00 МСК 02.01.2013;

( Читать дальше )

Что будет с открытым у брокера счетом после моей смерти?

- 27 декабря 2012, 01:33

- |

Тема как-то уже поднималась, но не могу найти. Может кто вспомнит ссылку? А так, вопрос простой: что нужно оформить/подписать/заверить, чтобы в случае моей смерти/потере дееспособности родственники смогли закрыть все открытые позиции и вывести деньги с брокеррского счтета? Можно ли этот счет оформить в наследство?

====== ТРЕЙДИНГ НА ОСТРОВЕ? =======

- 26 декабря 2012, 22:10

- |

Комп в Москве я предусмотрительно не выключал. Работает там стоит… С собой взял MacBookAir, что б полегче было. Захожу по TeamViewerу, все нормально работает… 6 мониторов листаю по очереди правда))

(У меня на каждом монике по одному инструменту, но на разных таймфреймах. Т.е. 6 инструментов, 24 графика. Месяц, день, час и 5 мин, для наглядности происходящего))

Но если по часовикам торговать — этого хватает. Раз в 2-3 часа посматривать рынок и батарея на буке не сядет. А если и сядет — я в айфоне по TeamViewer так же захожу и могу точно так же рулить))

На фотке в usb как раз местный модем, он еще и wi-fi раздает автоматически.

Ну а если свет в доме вырубят (в Москве), то на этот случай я зарезервировал себе комп в зале UnitedTraders))) Еси чо — его врубят там и погаснуть уже не дадут.

И это все на случай — а вдруг будет о******** позиционная идея, а я ее прощелкаю))) Так что посматриваю на рынок пару раз в день. Пока что не пожалел что свалил отдыхать — на рынке щас делать нечего. Надеюсь с января будет поинтереснее.

(У меня на каждом монике по одному инструменту, но на разных таймфреймах. Т.е. 6 инструментов, 24 графика. Месяц, день, час и 5 мин, для наглядности происходящего))

Но если по часовикам торговать — этого хватает. Раз в 2-3 часа посматривать рынок и батарея на буке не сядет. А если и сядет — я в айфоне по TeamViewer так же захожу и могу точно так же рулить))

На фотке в usb как раз местный модем, он еще и wi-fi раздает автоматически.

Ну а если свет в доме вырубят (в Москве), то на этот случай я зарезервировал себе комп в зале UnitedTraders))) Еси чо — его врубят там и погаснуть уже не дадут.

И это все на случай — а вдруг будет о******** позиционная идея, а я ее прощелкаю))) Так что посматриваю на рынок пару раз в день. Пока что не пожалел что свалил отдыхать — на рынке щас делать нечего. Надеюсь с января будет поинтереснее.

Тимофей Мартынов. Итоги 2012.

- 26 декабря 2012, 19:48

- |

Поддержу общую традицию, которую мы обозначили тегом итоги 2012, и обобщу свои итоги года.

Для сравнения — мои итоги 2011

Итоги 1 полугодия 2012

предварительные итоги года 2012 (14.11.12)

( Читать дальше )

Для сравнения — мои итоги 2011

Итоги 1 полугодия 2012

предварительные итоги года 2012 (14.11.12)

- начал год в Азии, — 1,5 мес: Самуи, Пхукет, Бали, Самуи. Больше за границу не ездил. Видео с Самуи, видео с Бали (Каленкович)

- очень быстро тратил в этот период и очень медленно зарабатывал

- 17 марта — встреча смартлаба в Москве

- 24 марта — встреча смартлаба в Петербурге.

- апрель — осознал неспособность контролировать себя.

- апрель — выступил на выставке с темой Эволюция успешного трейдера

- Записал 3 видео-интервью «Мы делаем деньги на бирже» — (Феникс, Радченко, Бутманов). Дальше дело не пошло.

- после 2-х подряд убыточных месяцев на ФРТС (март-апрель) начал торговать на NYSE. Успехи нейтральные, но как следует, так и не смог этим заняться из-за нехватки времени.

- 26 мая — посетил опционную конференцию в Питере

- 30 мая — провел еще 1 семинар на тему Эволюция трейдера, на сей раз в СПБ (видео)

- май — закрыл «гомоклуб». Теперь на его месте Кутузовский бизнес-клуб. Покинул клуб с 1 августа, переехал в другой офис.

- июнь — встреча смартлаба в Москве, в БАР BQ в честь Андрей_Мурманск

- август — самый убыточный месяц в истории. Сам виноват — продолжал торговать на мертвом рынке. Начал готовиться к CFA Level I. Прочитав 1 том, понял что не успеваю, и забил. Ничуть не жалею, что начал, и потерял деньги, отданные за экзамен. Зато теперь детально представляю что это такое

- 1 сентября — встреча смартлаба в Москве

- Сентябрь — самый прибыльный месяц в истории.

- 09 сентябрь — встреча смартлаба в Новосибирске

- 14 сентября — самый большой профит за торговую сессию

- 22 сентября встреча смартлаба в Санкт-Петербурге

- 18-19 октября. Конференция по стартапам в Киеве, форексэкспо в Киеве. Видео

- Октябрь — новый рекорд по убыткам. Отдал много сентябрьской прибыли. Причина та же, что и в августе — переторговка.

- 1.11.12 — банковская конференция в Москве

- Ноябрь — пожалуй, самый продуктивный месяц в году. Улучшения с дисциплиной.

- 24 ноября — выступление на выставке с темой «Математика в трейдинге»'

- ноябрь 2012 — статья обо мне в журнале F&O

- 29 ноября — конференация алготрейдеров в Москве (отзыв)

- ноябрь/декабрь — изучение TSLab, C#, Wealth-Lab

- 07 декабря 2012 — принято решение покинуть РБК

( Читать дальше )

Experimentum. Ровно 2 года с момента начала моего эксперимента

- 26 декабря 2012, 17:34

- |

Напомню, что 2 года назад — 24.12.2010 я начал свое соревнование с профессиональными управляющими и вложил:

– 1 млн в 3 фонда равными долями (Арсагера – фонд акций, Атон — фонд акций, УНИВЕР – фонд акций);

– 1 млн в набор акций, сформированный на мое разумение.

Начну с моих размышлений на тему эксперимента:

( Читать дальше )

– 1 млн в 3 фонда равными долями (Арсагера – фонд акций, Атон — фонд акций, УНИВЕР – фонд акций);

– 1 млн в набор акций, сформированный на мое разумение.

Начну с моих размышлений на тему эксперимента:

- Вначале казалось, что за год все будет понятно. Сейчас я понимаю, что это только начало и окончательные выводы придется делать еще не скоро.

- Самый популярный вопрос: зачем мне это надо? Ответ — я веду документальную хронику результатов в реальном времени, я не знаю, что будет завтра и в этом основной интерес. Это не моделирование, не ретроспективный анализ — это практика.

- Банковские депозиты последние годы выгоднее акций. Да, это так. Но, как долго это будет продолжать, ведь у этого перекоса нет экономического обоснования. Теперь цель моего эксперимента дождаться адекватной оценки стоимости российских акций и показать эту хронику каждому, кто утверждал про акции. Или убедиться в их правоте. Время покажет.

- Управление портфелем довольно пассивно, много времени не отнимает, могу утверждать, что посты пишутся дольше по времени, нежели я совершаю сделки по портфелю.

- Выбрать хорошего управляющего — это сложная работа. Единственный совет, который хотелось бы дать — не поленитесь досконально изучить методы работы и, если вы их не понимаете или вам их плохо объясняют, это плохой знак. Действуйте так же, как при выборе надежного автомобиля — покупайте систему производства, контроль качества и технологии, а не обещания о надежности и звездных дизайнеров. То есть, выбирайте надежную систему управления, а не конкретных людей.

( Читать дальше )

анализ прошедшего года (и ответы на вопросы)

- 26 декабря 2012, 15:11

- |

немного затянул с ответами, сорри гайз.

факты: первый год за последние несколько, когда получал квартальные убытки. I+ II- III+ IV-

суммарный результат за год -15% от начала года ( комиссии больше убытка, кстати).

более детально:

I квартал — резкая потеря прибыли перед экпирацией. + был но не такой как обычно, в разы меньше.

II квартал — два месяца работы в ноль выбили психологически. особенно с учетом неудачного завершения I квартала.

результат — тильт, получение убытка выше критической отметки — фикс. форсирование переосмысления происходящих событий.

III работа на стабильный результат, главная цель — получить +, чтобы убедиться что в целом все под контролем. несмотря

на пару серьезных ошибок результат получен.

IV квартал — неожиданный "-". до последнего момента ситуация могла перевернуться. и вместо убытка мог быть ноль или

сравнимый +.

анализ:

основные факторы повлиявшие на результат в порядке их важности (экспертная оценка)

1. Изменившийся рынок. Как я уже неоднократно говорил, да и от коллег слышал такие же высказываения — примерно в марте

2011 года рынок изменил свое поведение. особенно поведение волатильности. я это почувствовал еще тогда. возникла дилема

— меняться вслед за рынком или сохранять статус кво и наблюдать за результатом. выбрал второе, так как стратегия

досточно тонкая, потерять ощущение происходящего не трудно а вот вернуться обратно, если понадобится будет трудно. в

результате 2011 год был не самым лучшим по относительной доходности, но по абсолюту жаловаться не на что. хотя август

показал, что пересмотреть кое-какие принципы все-таки придется. в первую очередь работу с риском. в 2012 тенденция на

изменение характера рынка продолжилась и вот результат — уже к началу года попал в область «нулевой» доходности. сама по

себе эта область не так уж плоха. если у вас есть несколько систем каждая из которых работает в уверенный + на своем

типе рынка и работает в 0 на совершенно неподходящем типе рынка, то проблем вобщем-то и нет. в моем случае — у меня была

только одна система. так как в предыдущие периоды она была явно сверхэффективна -тратить золотое время на разработку

допсистем не хотелось, да по сути это было и не возможно — внимания не хватило бы)

2. ликвидность. в этом году было три-четыре ключевых момента, когда тупо не хватило ликвидности. я и раньше иногда

чувствовал недостаток ликвидности, но в целом ликвидность росла и я не придавал этой проблеме слишком большого значения.

в этом году проблема ликвидности стала острее. и дело не только в том, что ликвидность упала. может она даже и выросла

(на опционах), но она стала «умнее» — т.е. стало нехватать ликвидности именно в тех условиях когда она была очень нужна

и наоборот- избыток ликвидности, когда лучше ничего не делать. вывод — рынок опционов повысил свой профуровень.

если бы не эти несколько ключевых моментов. то убыточные кварталы скорее всего были бы менее убыточными IV так и вовсе прибыльным. и общий резултьтат за год легко мог быть бы около нуля.

3. суета. когда я окончательно понял что все идет не так как должно, я попытался прямо по ходу пьесы поискать новые возможности и подходы. это привело к нечеткому поведению. суета на рынке как известно всегда в минус.

4. просто тупая неудача. так как в стратегии нет абсолютно четких правил стратегия с некоторой регулярностью попадает в точку принятия решений. система устойчива к «неоптимальным решениям». но в целом психологически комфорно когда «оптимальные» и «неоптимальные» решения приходят хотя бы с чатотой 50/50. обычно я работал в режиме- месяц неудачных решений, месяц удачных решений. с марта началась черная полоса. колличество неудачных решений возросло до 70-80% (что в первую очередь было спровоцировано нежеланием пересматривать основной подход). и общее по году соотношение наверно тоже далеко от 50/50 в худшую сторону.

( Читать дальше )

факты: первый год за последние несколько, когда получал квартальные убытки. I+ II- III+ IV-

суммарный результат за год -15% от начала года ( комиссии больше убытка, кстати).

более детально:

I квартал — резкая потеря прибыли перед экпирацией. + был но не такой как обычно, в разы меньше.

II квартал — два месяца работы в ноль выбили психологически. особенно с учетом неудачного завершения I квартала.

результат — тильт, получение убытка выше критической отметки — фикс. форсирование переосмысления происходящих событий.

III работа на стабильный результат, главная цель — получить +, чтобы убедиться что в целом все под контролем. несмотря

на пару серьезных ошибок результат получен.

IV квартал — неожиданный "-". до последнего момента ситуация могла перевернуться. и вместо убытка мог быть ноль или

сравнимый +.

анализ:

основные факторы повлиявшие на результат в порядке их важности (экспертная оценка)

1. Изменившийся рынок. Как я уже неоднократно говорил, да и от коллег слышал такие же высказываения — примерно в марте

2011 года рынок изменил свое поведение. особенно поведение волатильности. я это почувствовал еще тогда. возникла дилема

— меняться вслед за рынком или сохранять статус кво и наблюдать за результатом. выбрал второе, так как стратегия

досточно тонкая, потерять ощущение происходящего не трудно а вот вернуться обратно, если понадобится будет трудно. в

результате 2011 год был не самым лучшим по относительной доходности, но по абсолюту жаловаться не на что. хотя август

показал, что пересмотреть кое-какие принципы все-таки придется. в первую очередь работу с риском. в 2012 тенденция на

изменение характера рынка продолжилась и вот результат — уже к началу года попал в область «нулевой» доходности. сама по

себе эта область не так уж плоха. если у вас есть несколько систем каждая из которых работает в уверенный + на своем

типе рынка и работает в 0 на совершенно неподходящем типе рынка, то проблем вобщем-то и нет. в моем случае — у меня была

только одна система. так как в предыдущие периоды она была явно сверхэффективна -тратить золотое время на разработку

допсистем не хотелось, да по сути это было и не возможно — внимания не хватило бы)

2. ликвидность. в этом году было три-четыре ключевых момента, когда тупо не хватило ликвидности. я и раньше иногда

чувствовал недостаток ликвидности, но в целом ликвидность росла и я не придавал этой проблеме слишком большого значения.

в этом году проблема ликвидности стала острее. и дело не только в том, что ликвидность упала. может она даже и выросла

(на опционах), но она стала «умнее» — т.е. стало нехватать ликвидности именно в тех условиях когда она была очень нужна

и наоборот- избыток ликвидности, когда лучше ничего не делать. вывод — рынок опционов повысил свой профуровень.

если бы не эти несколько ключевых моментов. то убыточные кварталы скорее всего были бы менее убыточными IV так и вовсе прибыльным. и общий резултьтат за год легко мог быть бы около нуля.

3. суета. когда я окончательно понял что все идет не так как должно, я попытался прямо по ходу пьесы поискать новые возможности и подходы. это привело к нечеткому поведению. суета на рынке как известно всегда в минус.

4. просто тупая неудача. так как в стратегии нет абсолютно четких правил стратегия с некоторой регулярностью попадает в точку принятия решений. система устойчива к «неоптимальным решениям». но в целом психологически комфорно когда «оптимальные» и «неоптимальные» решения приходят хотя бы с чатотой 50/50. обычно я работал в режиме- месяц неудачных решений, месяц удачных решений. с марта началась черная полоса. колличество неудачных решений возросло до 70-80% (что в первую очередь было спровоцировано нежеланием пересматривать основной подход). и общее по году соотношение наверно тоже далеко от 50/50 в худшую сторону.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал