Избранное трейдера Иван Бугров

Как торгуем в майские/коронавирусные выходные

- 28 апреля 2020, 18:24

- |

В период майских праздников Московская и Санкт-Петербургская биржи будут работать по следующему графику:

1–3 мая и 9–11 мая 2020 года – выходные праздничные дни, торги в указанные дни не проводятся.

30 апреля, 6–8 мая 2020 года – рабочие дни, торги проводятся в обычном режиме.

Московская биржа

30 апреля, 6–8 мая 2020 года – торги в обычном режиме.

4–5 мая 2020 года – торги на фондовом и срочном рынках будут проводиться в обычном режиме, на валютном – с ограничениями.

9–11 мая 2020 года – выходные дни на всех рынках биржи.

Санкт-Петербургская биржа

1, 4–8 и 11 мая 2020 года – торги в обычном режиме

- комментировать

- ★10

- Комментарии ( 7 )

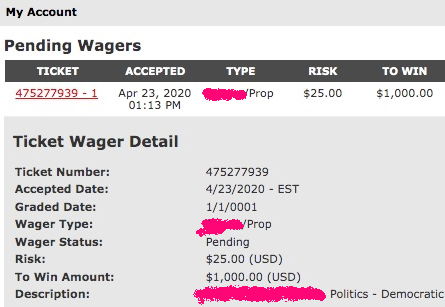

идея с доходностью 4000%

- 23 апреля 2020, 22:28

- |

А я вот буквально несколько дней назад нашёл идею с потенциальной доходностью всего только 4000%

Не могу дать никаких гарантий, что она сработает, всё-таки это дело будущего времени, а не прошлого...

Ставка на кандидатшу в вице-президенты США от демократической партии!

коэффициент 40.0 (везде разный и может меняться)

Гружу по макс лимиту каждый день, лол

Ближе к июню подстрахую ставкой на кого-нибудь из фаворитов.

Имя называть не буду, оно по идее известно всем, кто краем глаза следит за американским политическим рынком.

Сайт офшорного букмекера, кто ещё принимает ставки по немного завышенному коэффициенту, тоже не раскрываю, не занимаюсь подобной рекламой)

( Читать дальше )

Коронапаника. Можно ли было предсказать данный кризис. Отрывок.

- 22 апреля 2020, 13:20

- |

Итак, сейчас уже можно публиковать отрывок из моего августовского файла.

«Новый файл Антикризисный 2019. 01.08.2019

Хорошее Начало – половина дела. Платон

В январе 2017 я написал на сайте Финам о ситуации, которая складывается с циклами.

Выводы тогда были сделаны о том, что наилучший вариант – это выборка американских компаний. Именно в январе 2017 года и появился наш файл по Америке, который включал акции всего 5 акций технологического сектор США: Apple, Netflix, Amazon, Google и Facebook.

Но идея была куда более далеко идущей. А именно, существовала возможность, что к концу 2019 – начала 2020 года в сырьевых странах может разразится новый кризис. А любой кризис, как мы знаем, позволяет заработать очень хорошие деньги, значительно увеличить свой капитал. Как оказалось, в дальнейшем, спустя 2 года, поступил отчетливый сигнал по грядущей рецессии в такой развитой экономике мира как США.

Это сигнал, который пришел в пятницу 22 марта 2019, известный как инверсия. Кривая приняла вид инверсии, то есть длинные ставки оказались ниже коротких. За последние 50 лет этот индикатор точно предсказывал грядущую рецессию, почти не посылая ложных сигналов. В среднем, количество дней до того, как экономика начнет входить в рецессию это 311 дней. То есть не сегодня, не сейчас, что дает небольшой запас времени для подготовки и принятия решения. В нашем случае, подготовка могла производиться уже с 2017 года.

( Читать дальше )

10 вещей, которые нужно знать о «медвежьем» рынке

- 11 апреля 2020, 18:05

- |

10 вещей, которые Вам нужно знать о «медвежьем» рынке

1. Рынок считается «медвежьим», если происходит падение от пика больше, чем на 20%.

Всё, что от 10 до 19.9% — это коррекция. «Бычьим» рынок называется, если происходит рост от минимумов на 20%.

2. «Медвежий» рынок падает в среднем на 36%.

«Бычий» рынок прибавляет в среднем 112%.

3. Рынок «медведей» – норма.

С 1928 года было 25 «медвежьих» рынков.

4. Средняя продолжительность медвежьего рынка – 299 дней (10 мес.)

Бычий рынок в среднем длится 1003 дня (2.75 года).

5. В среднем падения рынка больше, чем на 20%, происходят каждые 3,6 года.

6. Медвежий рынок стал более редким явлением после Второй Мировой Войны.

С 1928 по 1945 он возникал 1 раз каждые 1,4 года, после 1945 — 1 раз в 5.7 лет.

7. Половина самых сильных дней (роста) S&P за последние 20 лет случались именно во время медвежьего рынка.

8. Медвежий рынок необязательно означает рецессию в реальной экономике.

( Читать дальше )

Прогноз цен на недвижимость в условиях кризиса

- 31 марта 2020, 16:01

- |

Я инвестирую на фондовом рынке давно, более 20 лет и за рынком недвижимости наблюдал все это время. Поэтому отлично помню, как вела себя недвижимость в 2008-м и 2014-м годах и проведу некоторые параллели, что позволит с довольно высокой вероятностью оценить перспективы поведения этих цен.

Вы узнаете: как могут повести себя цены на недвижимость в ближайшее время и чуть позже, что может быть после завершения эпидемии и какие угрозы для рынка недвижимости таит в себе приближающийся финансовый кризис.

Что будет с ипотекой? Покупать или продавать? Брать ли ипотеку сейчас? Безработица и доходы населения!

Будут и конкретные рекомендации для покупателей и продавцов по поведению на рынке недвижимости уже сейчас, в данный момент времени.

Обязательно коснусь цен в новостройках.

В общем смотрите видео обо всем об этом. Будет интересно и крайне полезно всем, кого интересует данная тема.

Смотрите данное видео по этой ссылке:

( Читать дальше )

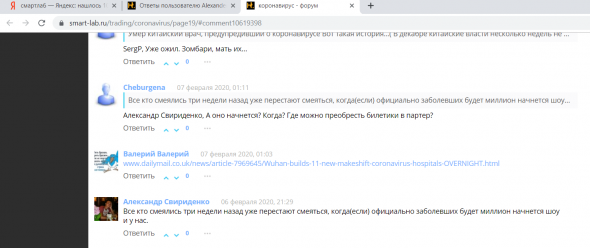

Экономический кризис. О настоящем и будущем. Короновирус.

- 29 марта 2020, 11:42

- |

Все те кто смеялся и говорил, что короновирус это грипп, ерунда или заговор. Уже так не делают. а если и делают то пыл свой поубавили, но я вам хочу сказать, что это лишь НАЧАЛО. 2020 год явно войдет в историю. Это касается и экономики. Короновирус коснется абсолютно всех слоев населения по всему миру, и абсолютно всем станет хуже жить. Вы и так это прекрасно понимаете уже наверное. Наверное большинство не осознают масштабы бедствия в реальной экономике, но я лично жду ситуацию на уровне Великой депрессии 30-х годов. В скором времени люди будут думать не о том, как бы им на бирже поторговать, а о том где бы раздобыть еды на вечер.

Но сценариев конечно как и всегда имеется масса. При самом оптимистичном пандемия уйдет в начале лета. При среднем сценарии ждем сентября. Ну а при худшем — 11 месяцев до создания вакцины + 6 месяцев для ее распространения по всему миру. Вы правда думаете, что снимут карантин пока вокруг будут заражаться и умирать люди пачками? 5/10 людей просто сами по себе не выйдут из дома.

Вы можете сказать, смотри на Китай, он то вон за 3-4 месяца управился. Но, друзья, Китай изначально закрыл провинцию полностью, люди практически не выходили из дома 3 месяца!!! Производства остановились полностью. Пока ни одна страна в мире не сделал то что сделал Китай, близка Италия, Израиль и несколько еще стран.

Экономика.

Так как я пока еще живу в России, то меня прежде всего волнует Экономика этой страны. Допустим самый худший сценарий, весь мир ушел на карантин на 6 месяцев. Я допускаю дефолт большинства стран в Еврозоне, в Азии, в Южной Америке. Но Россия благодаря низкому внешнему долгу, не должна дефолтнуться даже при нефти 10 баксов за бочку. Девальвировать рубль в 2 раза? — Легко.

( Читать дальше )

Какие акции будем покупать после кризиса. Когда курс доллара достигнет 100 рублей?

- 27 марта 2020, 13:13

- |

Многие люди паникуют в комментариях: «Почему мы еще не покупаем акции? Когда же сформируем портфель?»

Но здесь я делюсь только тем, что делаю сам. В трейдинге — как с женщиной, нет одного идеала, который подходил бы всем. Пословица «на вкус и цвет товарищей нет» – работает везде.

У каждого свои предпочтения по рискам, свои горизонты инвестирования, свой размер капитала. Моя стратегия не может подойти абсолютно всем. Я рассказываю про то, что делаю лично я. И, как вы видите, мы хорошо проехались в Магните, Мечеле, Сургуте, прекрасно купили доллар и евро. Это говорит о том, что все делаем правильно.

Почему я не покупаю акции? Народ нервничает, рынок-то отскочил! Понимаю. Я еще с 2008-го знаю, что такое смотреть на бумагу, которая выстреливает на 20-30% за один день. При этом через месяц данная бумага «складывалась» в 2 раза.

Но если мы не увидим «перелоя» (в чем я сильно сомневаюсь), значит, войдем в акции с гораздо меньшими рисками.

Будем ориентироваться на индекс РТС. Он уже упал со своих максимумов на 50% и это хорошее значение. Возможен вариант, что в районе этой коррекции мы и будем болтаться. При этом нефть пойдет ниже, американский рынок будет падать, а мы так и останемся на этом значении. Но это не конец и еще будут хорошие движения. Поэтому входить в рынок на отскоке – не вижу причины.

( Читать дальше )

Россия забанила выпуск карт от иностранных эмитентов

- 27 марта 2020, 03:44

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал