Избранное трейдера Йоганн

За Мурманск ( пост 79)

- 25 марта 2021, 08:55

- |

Пацан в космос рвется, пацан пробует разные способы зарабатывания. Обжигается, и снова ищет пути к самосовершенствованию. И тут смердяшки сорвались с места и тпру его… начали охоту на ведьмаков. При этом в каждом обличающем блоге есть часть, которая говорит о самом себе хорошем и какой плохой учитель и тупой ученик. Один славит интрадей, другой среднесрок и обязательно эти оба крутяшки, кормят семью с рынка)))))

Я так понимаю, население пишущих гневные отписки очень завистливо. Как это 200 штук за обучение??? Да вы что? Это такие деньжищи, что обидно… я, дескать, на долгосроке не зарабатываю. таких денег, а смерд из Мурманска может… А тут еще вкрадывается мыслишка- так это у него не один вовсе ученик. Зависть разгорается и началась вакханалия сожжения идола учителя обучению трейдингу. Да и на будущее напишем бумагу, все эти блоги дадим почитать новому поколению, за которое всем очень боязно, особенно за малых деток.

( Читать дальше )

- комментировать

- 4.7К | ★4

- Комментарии ( 119 )

Приготовьте паспорта,господа-товарищи !

- 25 марта 2021, 07:44

- |

ФРС выкатили данные по денежным агрегатам

- 23 марта 2021, 23:10

- |

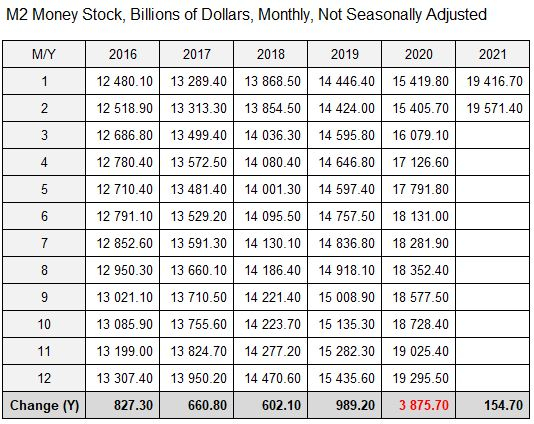

Сегодня четвертый вторник. Несколько часов назад отчеты были опубликованы. Ознакомиться с ними можно на этой странице. В частности, агрегат М2 с января по февраль подрос примерно на $154 млрд. Месячный график за 5 лет выглядит так:

Табличные данные за 5 лет выглядят так:

( Читать дальше )

О чём умолчал «папа» Кийосаки?

- 23 марта 2021, 12:02

- |

Для кого: книга подойдет для широкого круга читателей. Есть много кейсов, как для начинающих инвесторов, так и для состоятельных людей, которые уже скопили свой капитал. Правда, не знаю, читают ли они такие книги 😊 Как выразился сам автор: «моя книга для тех, кто зарабатывает в других отраслях, которые не связаны с инвестированием, и хочет сохранить и приумножить заработанное»

О чем: Несмотря на свое инфоцыганское название, это лишь маркетинговая уловка. Про Кийосаки и его взгляды есть только одна небольшая глава. Автор книги – Исаак Беккер, который является финансовым консультантом и с учетом своего опыта раскрывает различные аспекты инвестирования, диверсификации портфелями, какие инструменты есть на рынке, как их правильно выбрать, какие могут быть подводные камни. Также присутствует много практических кейсов для людей, которые хотят инвестировать крупные суммы в фондовый рынок и не знают, с чего начать

( Читать дальше )

Инфляция в России из-за денег у населения? Эльвира, Вы серьезно?

- 23 марта 2021, 11:47

- |

Много ли денег у населения в России?

19 марта 2021 года Эльвира Набиуллина де факто заявила, что рост цен достиг 5,8% и стал рекордным с 2016 года. Она пояснила: повышенный спрос толкает вверх цены, а для обеспечения спроса у россиян на руках остаются несколько триллионов рублей, которые они не потратили. Именно поэтому за 12 месяцев продовольственная инфляция разогналась до 7,7%.

Если выражаться языком макроэкономистов, то Набиуллина увидела рост цен из-за инфляции спроса, а не инфляции издержек, так как именно большое количество денег у населения толкает цены вверх.

Но так ли это на самом деле? Интересные аргументы приводит Яков Миркин, которые ставят под сомнение такой вывод. А это значит, что мы наблюдаем инфляцию издержек, которая в большой степени определяется налоговым бременем, тарифами государства, переоценкой валюты, сохранением рабочих мест в период пандемии и многими другими факторами, прямо бьющими по производителям.

( Читать дальше )

Изобретения, которые обустроили нашу жизнь

- 23 марта 2021, 00:14

- |

Какие изобретения изменили ход истории?

Предлагаю вам отправиться на экскурсию в музей изобретений. Вы его найдете… у себя дома!

Лучшие из лучших инноваций обязаны уже были проникнуть в наш обиход. Внимательно изучите вещи и технологии, которые окружают вас дома. За каждым предметом стоит изобретение, ноу-хау, мысль!

Начните прогулку по своему музею инноваций с коридора. Что вы делаете первым образом, когда заходите домой? Включаете свет! Лампочка — символ идеи. Куда идете дальше? Помыть руки! Водопровод и туалет — достижение цивилизации. Мы так ко всему привыкли, что не обращаем внимание на чудеса у себя дома.

«Выключите лампочку на час, и вы сэкономите свет, который обошелся бы нашим предкам в целую неделю работы. Современники Бенджамина Франклина работали ради этого полдня, а человек, живущий сегодня в богатой индустриальной экономике, может заработать на такое освещение за долю секунды»,

Тим Харфорд «50 изобретений, которые создали современную экономику».

( Читать дальше )

Как выглядит счастье в РФ

- 22 марта 2021, 23:30

- |

Счастье в РФ — это массовое строительство говенного (без отделки) жилья под правильной крышей.

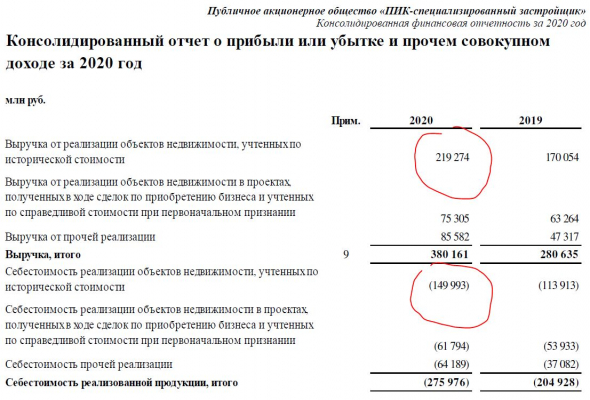

Не веришь? Открой свежую отчетность ПИК — отчет о прибылях и убытках. Вот его фрагмент:

И ты уже спросишь — ну и где тут счастье? И я тебе отвечу:

Представь, что ты за год построил и продал дачный домик. На строительство домика потратил 149 993 руб., а продал его за 219 274 руб. Твой профит = 69 281 руб. (~50% от вложенных средств). А теперь умножь это все на миллион и натяни на Москву и за ее пределы.

Скажи, пожалуйста, как много ты знаешь крупных бизнесов, генерирующих 50% белой маржи?

Мне такие бизнесы не известны. Поэтому, я считаю, что строительство говенного (без отделки) жилья в РФ под правильной крышей — это счастье.

Правило счастья #7: расширяйте свой сосуд познания

- 22 марта 2021, 23:20

- |

Правило счастья #7: расширяйте свой сосуд познания. Выехал очередной сериал #антикризис

Мощный интеллектуальный удар прямо в мозг 👊

00:00 Вступление

02:30 Новизна и счастье

25:17 пришельцы существуют

33:40 Мое мнение по рынку

сигнал из китая

- 22 марта 2021, 21:58

- |

ах да, экономику нашу надо поддержать, валюту свою ослабим!

а как это поддержит нашу экономику? ведь население станет еще больше неплатежеспособным????

так за то мы больше ресурсов продадим всему миру, и пшеницу отдадим. это называется быть конкурентноспособным.

а нам то что кушать, как быть?

ну вам надо отказаться от долларов своих, если есть. надо их продать, чтобы быть хоть как то платежеспособным.

аа, мы поняли, очень умно у вас получилось заставить нас отказаться от доллара.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал