SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера XaMeJIeoH

Торги/Лайф (День 56)

- 21 августа 2011, 14:51

- |

Торги

Выходные. Делать воообще нЕчего.

Клип «веселый» на тему трейдинга ))) Особенно весело смотрится со знанием англ. языка. (хотя там и так интуитивно понятно) )))

Goldman Sachs is in the house

UBS in the house

Citi in the house

Morgan stanley in the house

.....

FBI is in da BANK ))

( Читать дальше )

Выходные. Делать воообще нЕчего.

Клип «веселый» на тему трейдинга ))) Особенно весело смотрится со знанием англ. языка. (хотя там и так интуитивно понятно) )))

Goldman Sachs is in the house

UBS in the house

Citi in the house

Morgan stanley in the house

.....

FBI is in da BANK ))

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 11 )

Учимся торговать опционами. Call Spread ( 165 000 / 170 000 )

- 19 августа 2011, 16:43

- |

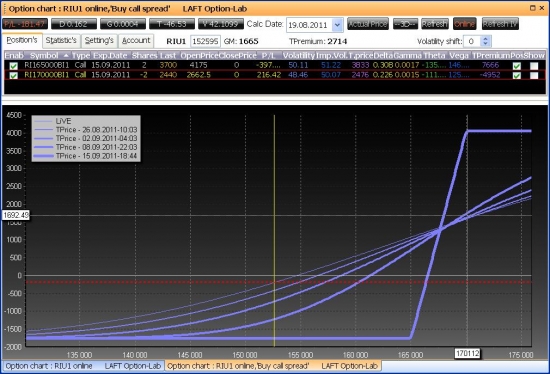

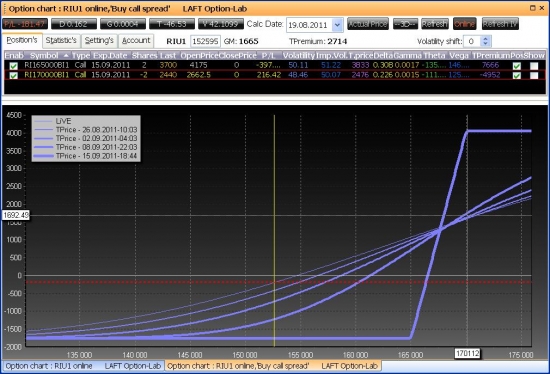

Рискуя попасть в опалу :) покупаю колл спред на сентябрь 165 против 170, тем самым разбавляя этот ратио спред http://smart-lab.ru/blog/13785.php

В расчете на то, что к 15/09/11 фьючерс придет в зону минимальных выплат по своим опционам: 170 000 — 180 000.

P/L-профиль нового спреда и цены входа на картинке ниже.

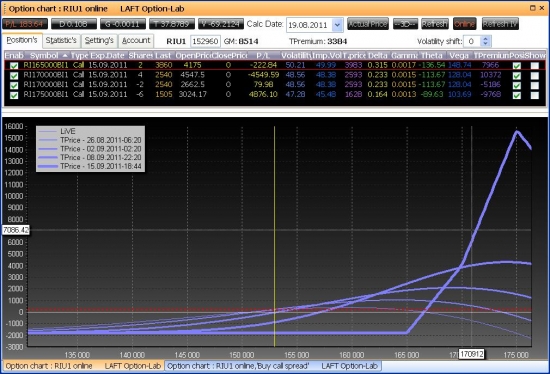

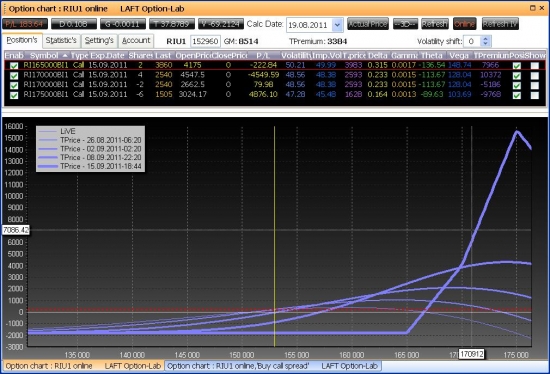

Результирующий профиль — вторая картинка.

В расчете на то, что к 15/09/11 фьючерс придет в зону минимальных выплат по своим опционам: 170 000 — 180 000.

P/L-профиль нового спреда и цены входа на картинке ниже.

Результирующий профиль — вторая картинка.

Он стоит в одном ряду с Фибоначчи и Эллиоттом!

- 14 августа 2011, 00:43

- |

Этот человек стоит в одном ряду с Фибоначчи и Эллиоттом!

Он отдал 60 лет жизни на исследование своей теоррии циклов и колебательных процессов

Но проблема в том что его теоррия не была ни кем примененна к рынкам.

Это наш Российский ученый, профессор Симон Эльевич Шноль

Он подробно рассказывает о своих 60-ти летних исследованиях колебательных процессов

в программе: «Academia» канала «Культура» тема лекции:«Космофизические факторы в случайных процессах.»

в двух частях лекция.

В первой части показывают видео из лаборатории в доказательство его теоррии.

Во второй части лекции подробно показывается как и за счет чего

( Читать дальше )

Он отдал 60 лет жизни на исследование своей теоррии циклов и колебательных процессов

Но проблема в том что его теоррия не была ни кем примененна к рынкам.

Это наш Российский ученый, профессор Симон Эльевич Шноль

Он подробно рассказывает о своих 60-ти летних исследованиях колебательных процессов

в программе: «Academia» канала «Культура» тема лекции:«Космофизические факторы в случайных процессах.»

в двух частях лекция.

В первой части показывают видео из лаборатории в доказательство его теоррии.

Во второй части лекции подробно показывается как и за счет чего

( Читать дальше )

Анализ тильтовых дней. Как их избежать.

- 12 августа 2011, 18:12

- |

Недавно, проанализировав журнал сделок практически за всю свою трейдерскую карьеру, заметил, что ВСЕ мои сильно убыточные дни (выходящие за пределы допустимые системой) были созданы в состоянии так называемого тильта. А поэтому я решил основательно проанализировать это состояние, причины, приводящие к нему, способы профилактики и борьбы с ним, дабы избегать подобных дней в будущем

Статья не претендует на академичное изложение. Я даже не пытаюсь дать «верное» понимание тильта. Здесь я рассматриваю только мои представления о нем, мой личный опыт и выводы, которые, думаю, будут интересны всем.

Тильт характеристики:

( Читать дальше )

Статья не претендует на академичное изложение. Я даже не пытаюсь дать «верное» понимание тильта. Здесь я рассматриваю только мои представления о нем, мой личный опыт и выводы, которые, думаю, будут интересны всем.

Тильт характеристики:

- Сопровождается неуправляемой эмоциональностью. Действиями движет одновременно и страх, и жадность, разум поступает в их подчинение. Эмоции начинают использовать его для обоснования своих побуждений (поэтому в процессе тильта кажется, что ты делаешь все разумно, прозрение наступает только потом).

- Полное отсутствие самоконтроля. Эйфория и подавленность часто сменяют друг друга.

- Сопровождается хаотичными и необоснованными сделками. Обычно у всех есть какая-никакая система или критерии принятия решения о сделке. Во время тильта обо всем этом забывается. В состоянии тильта я никогда не искал возможности или аргументы для сделки, я ни разу не думал о сигналах своей системы. Единственная мысль, в которой она упоминалась, была такой: «Чорт, это же против системы! Ну, ничего прорвемся, система тоже ошибается!».

- Сопровождается очень большим количеством сделок. Сделки следуют одна за другой. Часто закрывая одну убыточную сделку, сразу открываешь окно для ввода другой (объясняется это желанием освободиться от груза убыточности прошлой сделки: вроде как открыл новую, значит уже новый другой риск, еще 500п можно посидеть. Это защитный механизм психики человека). Окно для ввода заявки почти всегда открыто, закрывается только для того чтобы перейти на другую вкладку в quik-е

- Стопы не ставятся в терминал и становятся короче обычных.

- Характеризуется либо настырным и упрямым стоянием на одной и той же позиции (только в лонг!!! Пофиг что все падает), либо частым и бессмысленным переворотом позиции (то в лонг, то в шорт, куда цена дернется, туда и я). Далее будет подробнее.

- Присутствует постоянное стремление посмотреть на состояние счета (у меня правило не смотреть на деньги во время торговли).

- Сопровождается отчетливым НЕжеланием вписывать сделки в журнал или кому-то о них говорить.

- Ну и конечно, сопровождается приступами гнева: на рынок, на контрагентов, на себя, а так же поломанными мониторами, клавиатурами, карандашами, разбитыми кулаками, потной мордой и взъерошенной головой.

( Читать дальше )

Видеолох Тимофей Мартынов. Часть 3.

- 10 августа 2011, 00:58

- |

Всем привет! Сразу скажу, что сегодня ничем вас не удивлю. Речь получилась несколько скомканной, не собранной, так что заранее прошу прощения у всех кто портатит 11 минут на просмотр этого видео:) p.s. футболку РТС специально надел задом наперед, чтобы было видно наш рынок:)

Повторю свою видеопросьбу:

Напишите в каментах, какие вы выводы сделали по итогам последних 5 торговых дней. Ведь от того, как хорошо вы усвоили этот урок, будет зависеть, как вы встретите следующую такую ситуацию (будь то движение вниз или вверх).

Повторю свою видеопросьбу:

Напишите в каментах, какие вы выводы сделали по итогам последних 5 торговых дней. Ведь от того, как хорошо вы усвоили этот урок, будет зависеть, как вы встретите следующую такую ситуацию (будь то движение вниз или вверх).

Финансовый ликбез (Денежные мультипликаторы + некоторый анализ)

- 04 июля 2011, 18:12

- |

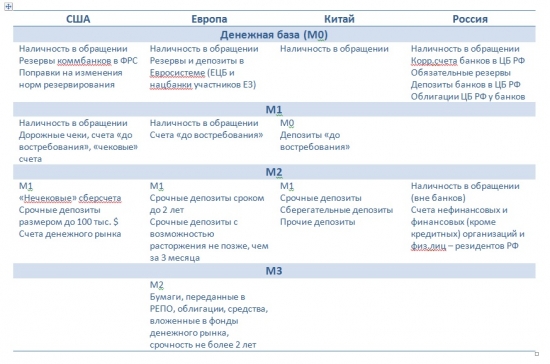

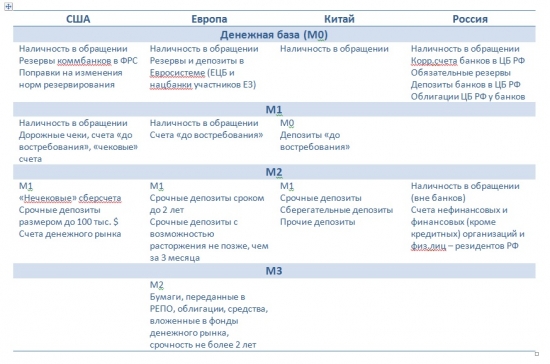

Итак, давайте разберемся с самим понятием – денежный мультипликатор – коэффициент, показывающий степень роста денежной массы за счет банковских операций. Это отношение денежной массы к денежной базе.

Денежная база (М0) – совокупность обязательств ЦБ, которые могут быть использованы коммбанками для увеличения/уменьшения денежной массы.

Денежная масса (М1, М2, М3) – совокупность наличных и безналичных средств, находящихся в обращении.

Определения денежных агрегатов по странам

Анализируя М2 в США, ЕЗ и Китае – с 1999 по н.в. – можно сделать следующие заключения:

В течение почти всего 2010 года продолжалось сокращение банковских резервов в США (при некотором росте мультипликаторов), однако в 2011 это прекратилось. На текущий момент идет новое накопление резервов и снижение мультипликаторов.

Денежная база (М0) – совокупность обязательств ЦБ, которые могут быть использованы коммбанками для увеличения/уменьшения денежной массы.

Денежная масса (М1, М2, М3) – совокупность наличных и безналичных средств, находящихся в обращении.

Определения денежных агрегатов по странам

Анализируя М2 в США, ЕЗ и Китае – с 1999 по н.в. – можно сделать следующие заключения:

- Показатель в США с 99 по первую половину 2006 отличался завидной постоянностью и практически не менялся, лишь со 2-й половины 2006 по 2-ю половину 2008 наблюдалось некоторое увеличение показателя. Далее кризисный 2008 и не смотря на некоторую стабилизацию - пока тренд на снижение.

- Европейский показатель показал свой пик ближе к концу 2001, после чего достаточно плавно снижался и к 2-й половине 2006 года стал почти равен показателю в США, кризис 2008 тоже повлиял на мультипликатор и он упал, однако почти в 2 раза меньше чем аналог из США, достигнув минимум в начале 2010 идет плавный рост.

- Китай выглядит самым нестабильным, при этом показатель достаточно прогнозируем и движется вверх, цикл резкий рост – стабильность – резкое снижение длиться в среднем 1,5-2 года, со второй половины 2010 показатель растет существенно «быстрее», чем ранее.

В течение почти всего 2010 года продолжалось сокращение банковских резервов в США (при некотором росте мультипликаторов), однако в 2011 это прекратилось. На текущий момент идет новое накопление резервов и снижение мультипликаторов.

Volfix, Верников, Чеботарев

- 04 июля 2011, 14:59

- |

Андрей Верников выложил в своем блоге на сайте Цериха видео с Василием Грищенко из Volfix (http://www.zerich.ru/blog/vernikov/48.php?commentId=523#522#522):

Но обратить внимание я хотел не на это.

Не знаю, кто такой Юрий Чеботарев, но он написал следующий комментарий:

"Утверждение о том, что «в Рунете очень мало сайтов, на которых описаны принципы торговли по анализу с помощью программы VolFix» — это попытка пропиарить собственные достижения. Подобных сайтов с методом VolFix в инете предостаточно. Сам метод VolFix — это примитивная технология, которая ничего серьезного для продвинутых трейдеров не дает. Со своей стороны, я бы сказал, что это вредная технология, потому что засоряет мозги начинающим трейдерам. Вредность этой методики состоит в том, что изначально она не дает возможности построить стратегии со стабильным заработком. VolFix — это типичное втюхивание «залежалой технологии».

Лично я согласен с мнением комментатора. И решил разместить этот материал, чтобы подчеркнуть свою солидарность с автором комментария. Я считаю, что увлечение анализом объемов губительно для реализации цели получения стабильного дохода на рынке.

Но обратить внимание я хотел не на это.

Не знаю, кто такой Юрий Чеботарев, но он написал следующий комментарий:

"Утверждение о том, что «в Рунете очень мало сайтов, на которых описаны принципы торговли по анализу с помощью программы VolFix» — это попытка пропиарить собственные достижения. Подобных сайтов с методом VolFix в инете предостаточно. Сам метод VolFix — это примитивная технология, которая ничего серьезного для продвинутых трейдеров не дает. Со своей стороны, я бы сказал, что это вредная технология, потому что засоряет мозги начинающим трейдерам. Вредность этой методики состоит в том, что изначально она не дает возможности построить стратегии со стабильным заработком. VolFix — это типичное втюхивание «залежалой технологии».

Лично я согласен с мнением комментатора. И решил разместить этот материал, чтобы подчеркнуть свою солидарность с автором комментария. Я считаю, что увлечение анализом объемов губительно для реализации цели получения стабильного дохода на рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал